BTC/HKD-1.16%

BTC/HKD-1.16% ETH/HKD-0.96%

ETH/HKD-0.96% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD-0.88%

ADA/HKD-0.88% SOL/HKD-1.07%

SOL/HKD-1.07% XRP/HKD-0.75%

XRP/HKD-0.75%在歷經多年后,比特幣ETF終于落地了。

10月15日,在美國證券交易委員會經歷了多次審議后,于上周五正式批準了首支比特幣期貨ETF產品,10月19日登陸納斯達克開啟了正式交易,交易首日,總成交量為2442萬份,成交額高達10.07億美元,并創下了ETF上市首日成交額的歷史次高記錄,僅次于貝萊德的碳基金。

自2013年第一份比特幣ETF申請提交以來,美國監管機構幾乎拒絕了每一份比特幣ETF的申請,此次獲批屬8年來首次,由此也迎來比特幣ETF申報之路的突破,15日當天,BTC價格便突破了6萬美元。

究竟何為比特幣期貨ETF?這款ETF產品有何特別之處?它的推出又會帶來哪些影響?能否如大多數人所預期的那樣,成為市場的“引爆器”呢?

如果你買過基金,那對于ETF這個詞一定不會陌生,ETF(Exchange Traded Fund)是一個在傳統金融市場很常見的產品類別,簡單來講,ETF本質是一種開放式基金,根據他所跟蹤標的資產不同,有不同的ETF品類,比如黃金ETF、上證50ETF、科技100ETF等等,他們分別追蹤黃金、上證50和科技100指數,通過復制標的指數來構建跟蹤指數變化的組合證券投資,簡化了用戶的投資過程。

美國比特幣公司宣布推出新的ATM自助終端功能BillPay:金色財經報道,Bitcoin?of America 宣布推出 BillPay,這是一項通過自助 ATM 提供的新服務。BillPay 允許客戶通過比特幣美國的 ATM 自助終端功能支付水電費,如果客戶需要現金,他們可以選擇出售他們的加密貨幣,獲得現金,并用它來支付給公用事業公司的賬單。可以通過 BillPay 支付的公司包括 Comed 和 Nicor。BillPay 目前可供在伊利諾斯州和德克薩斯州使用美國比特幣虛擬貨幣亭的客戶使用。此功能將很快在更多州推出。Bitcoin?of America 率先通過其 ATM 自助終端功能提供賬單支付服務。[2023/2/18 12:14:15]

所以,我們常說的比特幣ETF,就是將比特幣作為標的資產來進行跟蹤,它是一種間接購買和投資比特幣的方式,之所以很多人關注比特幣ETF的落地,背后的主要原因只有一個:批準則意味著合規,合規之后,ETF會成為傳統資金通往加密數字領域的一扇大門,這是一件與不少人利益相關的事件,但此次獲批的ETF有所不同。

美國比特幣礦業公司Stronghold Digital Mining尋求在納斯達克掛牌上市:數字資產礦商Stronghold Digital Mining已向美國證券交易委員會(SEC)遞交首次公開發行(IPO)申請,計劃在納斯達克上市并募資1億美元。根據招股說明書披露,Stronghold目前運營著大約3000臺礦機,總算力約100PH/s,挖礦成本約為2500美元,且已與多個供應商簽訂最終協議購買了超27300臺礦機,總哈希容量逾2600PH/s,其中92%計劃于今年內交付(第一批計劃于2021年8月交付),其余8%計劃于2022年交付。此次IPO發行的大部分收益也將用于再采購27900臺礦機,預計到2021年12月總算力將達到約3000PH/s,到2022年12月將超過5300PH/s。

注,Stronghold主要將從煤礦開采中遺留下來的廢煤轉化為用于比特幣和其他加密貨幣挖礦的電力,屬于利用相當于大型水電站的替代能源挖礦,相比傳統綜合電力挖礦對環境更具可持續性。[2021/7/27 1:18:55]

此次獲批的產品由美國管理公司ProShares發行,名為Bitcoin Strategy ETF,ProShares公司成立于1997 年,是美國一家專門提供各類ETF的金融機構,目前掌握資產超過了640億美元,早在2017年ProShares就開始了比特幣ETF的申報,在今年8月修改方案并重新申請后才獲批。

美國比特幣算力占比現已升至16.8%,近兩年增長超4倍:7月16日消息,根據劍橋替代金融中心的數據顯示,在四川等省叫停比特幣挖礦之后,美國礦工成為最大受益者,財富正在從東方轉移到西方,目前中國比特幣算力在全球比特幣算力占比已降至50%以下,而美國美國礦工在全球比特幣算力占比則升至16.8%。值得一提的是,2019年美國礦工僅控制了 4% 的比特幣網絡算力,這意味著在最近兩年內美國控制的比特幣算力增長超過四倍。[2021/7/16 0:58:18]

首先,很重要的一點是:該產品追蹤的標的是芝加哥交易所(CME)比特幣期貨價格,而非比特幣現貨,也正因為如此,也難以對比特幣的現貨市場產生直接的買賣。

其次,這款產品門檻并不低。根據產品說明書顯示,該產品的申購贖回采用全現金模式,費率為0.95%,最小申購單位為 10000 份,首日開盤價為40美元/份,也就是說交易的起始門檻至少是40萬美元,這對一般的普通交易者來說,恐怕是一個很難達到的高度,可以說,「這扇“門”雖然開了但沒有全開」。

LibertyX在美國比特幣ATM上推出現金銷售服務:比特幣ATM公司LibertyX正在數千臺自動柜員機上擴大比特幣銷售渠道。根據10月26日的聲明,LibertyX已在全美5,000臺常規ATM上啟用了比特幣兌現功能。因此,消費者現在可以在任何參與的ATM上以現金出售比特幣。(Cointelegraph)[2020/10/27]

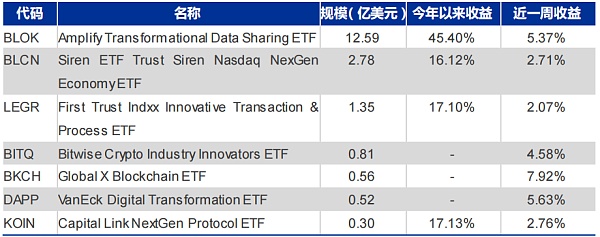

一直以來,美國已經有很多公司都在通過間接的方式,發行了各種與數字資產的ETF,比如Amplify Trans formational Data Sharing ETF、VanEck Digital Trans formation ETF等等,其中3只產品的管理規模甚至已經超過了1億美元,并表現出了不俗的收益率。

美國區塊鏈/數字貨幣相關ETF ?數據來源:申萬宏源研究

此外,從全球范圍內來看,ProShares發行的這款ETF也不是首款比特幣ETF。

西雅圖小鎮Wenatchee正成為美國比特幣“挖礦”的中心:西雅圖以東三個小時車程的小鎮Wenatchee正成為美國比特幣“挖礦”的中心。已吸引了12家美國最大的比特幣和加密貨幣“礦商”,自去年12月比特幣價格飆升以來,又有75家礦商申請到這里落戶。這里的電價極其便宜,每千瓦時只有2到3美分。[2018/1/12]

早在今年2月18日,加拿大多倫多交易所就掛牌上市了名為Purpose Bitcoin ETF的比特幣ETF產品,而且在交易首日就有965萬份的成交額,擠進了多倫多交易所當天交易量前10,而且除比特幣ETF,他們也掛牌了以太坊ETF。

10月16日,歐洲也推出了它的第一個比特幣現貨ETF,由Jacobi Asset Management公司發行,屬于跟蹤現貨比特幣的ETF,并計劃在股票交易所Cboe Europe上市,但Jacobi的比特幣ETF只對機構投資者開放。

而之所以美國的比特幣ETF最受關注,主要是因為美國的金融地位以及如今它在加密金融領域的統治力,他們對于比特幣ETF的態度更能影響整個加密市場的情緒。

但比特幣期貨ETF能否真正為主流資金打開一扇大門,一些觀察人士依舊持懷疑態度。

因為“期貨溢價”(期貨溢價一般是指在正常的供求關系下,現貨相對低于期貨價格、近期合約低于遠期合約價格的現象),使得該基金無法與比特幣實際價格相匹配,產生額外的交易成本,同時,也有一些投資者指出,在一個中心化的平臺上擁有比特幣等資產,本身就是一種與區塊鏈精神相矛盾的事情。

來自于數字資產管理公司 Morgan Creek 的聯合創始人 Anthony Pompliano 認為,「無論是從價格跟蹤還是收費結構的角度,批準一個比特幣現貨ETF會更好,期貨ETF只會給用戶帶去更高的成本」。

那為什么美國證監會選擇的是比特幣期貨ETF,而不是現貨ETF呢?答案也很簡單,兩個字——安全。

美國SEC主席Gensler認為,基于期貨的比特幣ETF對投資者來說風險更小,因為它植根于受監管的芝加哥比特幣期貨,可在一定程度上規避證監會擔憂的“價格操縱” 問題,同時也省去了私鑰保存等一些列的鏈上操作環節,相比現貨ETF,這是一個相對更合適的方案。

早在今年8月的 Aspen 論壇上,SEC 主席Gary Gensler就曾說過,「我非常希望我的同事去審查基于 CME 比特幣期貨的 ETF」,表達了對期貨型ETF的傾向。Bitwise Asset Management 首席投資官 Matthew Hougan 也表達了類似的觀點,他認為「美國證券交易委員會現在采取的是小步驟推出比特幣期貨市場,因為它是一個受監管的市場」。

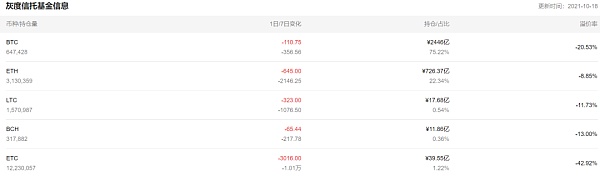

相比此次ETF的首次獲批,灰度的動作可能更值得我們關注。

作為全球最大的比特幣信托基金,長期以來,灰度的一舉一動都備受關注,10月19日,灰度官方發布對外公告,表示已通過紐約證券交易所高增長板市場(NYSE Arca)向美國SEC提交了比特幣ETF的相關文件。

如果獲批,GBTC份額持有者頭寸將自動轉換為等值現貨ETF,屆時他們將會成為擁有百億加密資產的ETF巨頭,截止10月20日,灰度依舊管理著64.75萬枚比特幣,價值約387億美元。此外,灰度首席執行官 Michael Sonnenshein 還表示計劃將其他14種加密投資產品也轉換為ETF產品。

灰度信托基金持倉情況(部分)

其實,早在多年前,灰度就向SEC提出過比特幣ETF的申請,但最終并未通過,繼而轉向了比特幣信托。但如今,伴隨著比特幣期貨ETF的到來,“GBTC”的市場份額也會面臨沖擊,所以尋求比特幣現貨ETF,可以說是灰度面對變化所做出的一種必然防守和改變,而且并不排除他們退而求其次尋求推出比特幣期貨ETF的可能。

如今,不止ProShares與灰度,包括Invesco、Valkyrie Investments、以及被譽為女股神的Cathie Wood旗下的ARK基金等都向SEC提交了比特幣ETF的申請。10月20日,資管公司VanEck推出的比特幣期貨ETF也正式得到了美國SEC的批準,并允許其在10 月23日之后推出該基金,一場圍繞著比特幣ETF的“戰事”,也由此點燃。

而至于比特幣現貨ETF,就目前美國SEC的態度來看,短期內放開比特幣現貨ETF的概率并不大,期貨ETF依舊會是未來很長一段時間的主流。

但正如紐約證券交易所產品主管 Douglas Yones 所說「ProShares 比特幣期貨ETF是令人興奮的一步,但這不會是最后一步」,而無論比特幣ETF以何種形式出現,對于它的擁躉者來說,都不重要。

*注:以上內容僅供參考學習,如有錯誤,歡迎指正,根據中國人民銀行等十部委發布的《關于進一步防范和處置虛擬貨幣交易炒作風險的通知》,請讀者遵守所在地區法律法規,請投資者提高風險防范意識。

現在去哪里投資1萬美元?如今,投資者面臨著一個兩難境地。通貨膨脹正在上升。從高盛到貝萊德,幾乎每家公司都預計到2035年的股票回報率都低于5%。全球大流行已經完全擾亂了市場.

1900/1/1 0:00:002021-10-17T03:29:29.000+0000G20財長峰會于10日閉幕,會上達成了一個共識,即“在各國法律監管政策尚未成熟之前,不應該推出全球性穩定幣”.

1900/1/1 0:00:00游戲行業一直是樂趣的代名詞,最近一段時間,游戲行業得到了大規模的發展,現在一提到游戲,人們就會提到大量資金。自從引入Web 3.0以來,該行業出現了巨大的增長.

1900/1/1 0:00:0010月18日,杭州2022年第4屆亞殘運會官方宣布:杭州亞殘運會火炬“桂冠”同款3D版數字火炬正式發布.

1900/1/1 0:00:00可以看出,NFT頭像正以勢如破竹之勢展現出強勁的發展潛能,但其價值究竟來源何處?實際上,單純從頭像來看,當前頭像類NFT的價值主要體現為以下三點,即身份認同、稀缺性以及金融屬性。數字化身份認同.

1900/1/1 0:00:00被動收入是個人不積極參與工作所產生的資金。在大多數情況下,你需要做的是將你的錢或數字資產投資于某個特定的加密貨幣投資策略或平臺,并等待它產生利潤。在某些情況下,收益是固定和可預測的.

1900/1/1 0:00:00