BTC/HKD+1.96%

BTC/HKD+1.96% ETH/HKD+2.29%

ETH/HKD+2.29% LTC/HKD+3.69%

LTC/HKD+3.69% ADA/HKD-0.85%

ADA/HKD-0.85% SOL/HKD+2.23%

SOL/HKD+2.23% XRP/HKD-0.48%

XRP/HKD-0.48%作者:路暢

鏈上借貸這個巨大且陳舊的市場已經太久沒有新進展了。DeFiLlama數據顯示,AAVE鎖倉量達140億美元,Compound鎖倉量達100億美元,兩大巨頭安全穩定的運行著,而新的借貸協議又大多是「AAVElike」或者「Compoundlike」,在這個領域,市場已經許久沒有創新誕生。但這種沉寂良久的情況,或許會被Silo的誕生打破。

Silo獲得2021年「ETHGlobal」黑客松ChainlinkPoolPrize第一名。

12月9日,非托管借貸協議Silo宣布于GnosisAuction平臺完成Token拍賣,本次拍賣共發行1億枚SILO,籌集到7500枚ETH,單枚SILO的價格約為0.000075ETH。無論Silo的未來究竟能走向哪里,但市場對其的期望之高已是毋庸置疑。

同為「抵押借貸」,風險敞口不盡相同

在借貸平臺這條賽道上,攻擊事件屢見不鮮。2021年5月,借貸平臺Venus遭到攻擊,由于擔保資產XVS的價格被攻擊者操縱,協議產生了超1億美元的壞賬,該協議的許多用戶都遭受了不同程度的損失。10月,CreamFinance閃電貸攻擊,被盜資產約1.3億美元。被盜的原因是攻擊者通過預言機操縱yUSD價格,創造了足夠的借入限額來抽取其他token的流動性。

Beosin:SEAMAN合約遭受漏洞攻擊簡析:金色財經報道,根據區塊鏈安全審計公司Beosin旗下Beosin EagleEye 安全風險監控、預警與阻斷平臺監測顯示,2022年11月29日,SEAMAN合約遭受漏洞攻擊。Beosin分析發現是由于SEAMAN合約在每次transfer函數時,都會將SEAMAN代幣兌換為憑證代幣GVC,而SEAMAN代幣和GVC代幣分別處于兩個交易對,導致攻擊者可以利用該函數影響其中一個代幣的價格。

攻擊者首先通過50萬BUSD兌換為GVC代幣,接下來攻擊者調用SEAMAN合約的transfer函數并轉入最小單位的SEAMAN代幣,此時會觸發合約將能使用的SEAMAN代幣兌換為GVC,兌換過程是合約在BUSD-SEAMAN交易對中將SEAMAN代幣兌換為BUSD,接下來在BUSD-GVC交易對中將BUSD兌換為GVC,攻擊者通過多次調用transfer函數觸發_splitlpToken()函數,并且會將GVC分發給lpUser,會消耗BUSD-GVC交易對中GVC的數量,從而抬高了該交易對中GVC的價格。最后攻擊者通過之前兌換的GVC兌換了50.7萬的BUSD,獲利7781 BUSD。Beosin Trace追蹤發現被盜金額仍在攻擊者賬戶(0x49fac69c51a303b4597d09c18bc5e7bf38ecf89c),將持續關注資金走向。[2022/11/29 21:10:04]

操縱抵押品價格、超額借出其他更為穩定的token,這種手法在其他的借貸平臺攻擊事件中也屢見不鮮。當借貸協議將一個存在風險的token作為抵押品時,整個協議的資金都將暴露在該token構成的風險之下,即使是老牌知名項目也難以免除這種風險。

安全公司:Starstream Finance被黑簡析:4月8日消息,據Agora DeFi消息,受 Starstream 的 distributor treasury 合約漏洞影響,Agora DeFi 中的價值約 820 萬美金的資產被借出。慢霧安全團隊進行分析后以簡訊的形式分享給大家。

1. 在 Starstream 的 StarstreamTreasury 合約中存在 withdrawTokens 函數,此函數只能由 owner 調用以取出合約中儲備的資金。而在 April-07-2022 11:58:24 PM +8UTC 時,StarstreamTreasury 合約的 owner 被轉移至新的 DistributorTreasury 合約(0x6f...25)。

2. 新的 DistributorTreasury 合約中存在 execute 函數,而任意用戶都可以通過此函數進行外部調用,因此攻擊者直接通過此函數調用 StarstreamTreasury 合約中的 withdrawTokens 函數取出合約中儲備的 532,571,155.859 個 STARS。

3. 攻擊者將 STARS 抵押至 Agora DeFi 中,并借出大量資金。一部分借出的資金被用于拉高市場上 STARS 的價格以便借出更多資金。[2022/4/8 14:12:38]

例如,在十月底Cream受到攻擊后,AAVE因支持xSUSHI存借,也曾面對xSUSHI可能被操縱所導致的安全風險。盡管社區隨后禁用了xSUSHI,但AAVE仍面臨了大規模取款。10月30日數小時內,用戶從AAVE撤出數十億美元的資產,這導致AAVE平臺stablecoin利率飆升,DAI浮動借幣利率一度達到66.65%。

慢霧簡析Qubit被盜原因:對白名單代幣進行轉賬操作時未對其是否是0地址再次進行檢查:據慢霧區情報,2022 年 01 月 28 日,Qubit 項目的 QBridge 遭受攻擊損失約 8000 萬美金。慢霧安全團隊進行分析后表示,本次攻擊的主要原因在于在充值普通代幣與 native 代幣分開實現的情況下,在對白名單內的代幣進行轉賬操作時未對其是否是 0 地址再次進行檢查,導致本該通過 native 充值函數進行充值的操作卻能順利走通普通代幣充值邏輯。慢霧安全團隊建議在對充值代幣進行白名單檢查后仍需對充值的是否為 native 代幣進行檢查。[2022/1/28 9:19:19]

在大多數借貸協議的設計中,他們存在著經典的木桶效應:最不安全的那一個抵押資產決定了整個協議的安全性。因此,當協議不斷擴展他們支持的抵押資產列表時,整個協議的安全性正在不斷下降。

SushiSwap的借貸產品「Kashi」一定程度上解決了這種問題。

通過其單一金庫模型「便當盒」,可讓每個不同的借貸幣對獨立承擔風險,用戶不同幣種的抵押物并不會在不同的借貸池共享,這將單一token的風險敞口控制在該資金池之內,若某一特定token發生安全事故,并不會威脅到其他資金池的安全。

慢霧:Avalanche鏈上Zabu Finance被黑簡析:據慢霧區情報,9月12日,Avalanche上Zabu Finance項目遭受閃電貸攻擊,慢霧安全團隊進行分析后以簡訊的形式分享給大家參考:

1.攻擊者首先創建兩個攻擊合約,隨后通過攻擊合約1在Pangolin將WAVAX兌換成SPORE代幣,并將獲得的SPORE代幣抵押至ZABUFarm合約中,為后續獲取ZABU代幣獎勵做準備。

2.攻擊者通過攻擊合約2從Pangolin閃電貸借出SPORE代幣,隨后開始不斷的使用SPORE代幣在ZABUFarm合約中進行`抵押/提現`操作。由于SPORE代幣在轉賬過程中需要收取一定的手續費(SPORE合約收取),而ZABUFarm合約實際接收到的SPORE代幣數量是小于攻擊者傳入的抵押數量的。分析中我們注意到ZABUFarm合約在用戶抵押時會直接記錄用戶傳入的抵押數量,而不是記錄合約實際收到的代幣數量,但ZABUFarm合約在用戶提現時允許用戶全部提取用戶抵押時合約記錄的抵押數量。這就導致了攻擊者在抵押時ZABUFarm合約實際接收到的SPORE代幣數量小于攻擊者在提現時ZABUFarm合約轉出給攻擊者的代幣數量。

3.攻擊者正是利用了ZABUFarm合約與SPORE代幣兼容性問題導致的記賬缺陷,從而不斷通過`抵押/提現`操作將ZABUFarm合約中的SPORE資金消耗至一個極低的數值。而ZABUFarm合約的抵押獎勵正是通過累積的區塊獎勵除合約中抵押的SPORE代幣總量參與計算的,因此當ZABUFarm合約中的SPORE代幣總量降低到一個極低的數值時無疑會計算出一個極大的獎勵數值。

4.攻擊者通過先前已在ZABUFarm中有進行抵押的攻擊合約1獲取了大量的ZABU代幣獎勵,隨后便對ZABU代幣進行了拋售。

此次攻擊是由于ZabuFinance的抵押模型與SPORE代幣不兼容導致的,此類問題導致的攻擊已經發生的多起,慢霧安全團隊建議:項目抵押模型在對接通縮型代幣時應記錄用戶在轉賬前后合約實際的代幣變化,而不是依賴于用戶傳入的抵押代幣數量。[2021/9/12 23:19:21]

AAVE、Compound等知名項目都面臨的木桶效應在Kashi上奇妙的消失了,如果tokenA價格脫錨,僅有包含A的借貸幣對會受到影響,協議的其他幣對都能繼續平穩運行。這讓Kashi也得以引入更多的長尾資產,Kashi所支持的借貸幣對,在頭部借貸項目中幾乎是最多的。

慢霧:Spartan Protocol被黑簡析:據慢霧區情報,幣安智能鏈項目 Spartan Protocol 被黑,損失金額約 3000 萬美元,慢霧安全團隊第一時間介入分析,并以簡訊的形式分享給大家參考:

1. 攻擊者通過閃電貸先從 PancakeSwap 中借出 WBNB;

2. 在 WBNB-SPT1 的池子中,先使用借來的一部分 WBNB 不斷的通過 swap 兌換成 SPT1,導致兌換池中產生巨大滑點;

3. 攻擊者將持有的 WBNB 與 SPT1 向 WBNB-SPT1 池子添加流動性獲得 LP 憑證,但是在添加流動性的時候存在一個滑點修正機制,在添加流動性時將對池的滑點進行修正,但沒有限制最高可修正的滑點大小,此時添加流動性,由于滑點修正機制,獲得的 LP 數量并不是一個正常的值;

4. 隨后繼續進行 swap 操作將 WBNB 兌換成 SPT1,此時池子中的 WBNB 增多 SPT1 減少;

5. swap 之后攻擊者將持有的 WBNB 和 SPT1 都轉移給 WBNB-SPT1 池子,然后進行移除流動性操作;

6. 在移除流動性時會通過池子中實時的代幣數量來計算用戶的 LP 可獲得多少對應的代幣,由于步驟 5,此時會獲得比添加流動性時更多的代幣;

7. 在移除流動性之后會更新池子中的 baseAmount 與 tokenAmount,由于移除流動性時沒有和添加流動性一樣存在滑點修正機制,移除流動性后兩種代幣的數量和合約記錄的代幣數量會存在一定的差值;

8. 因此在與實際有差值的情況下還能再次添加流動性獲得 LP,此后攻擊者只要再次移除流動性就能再次獲得對應的兩種代幣;

9. 之后攻擊者只需再將 SPT1 代幣兌換成 WBNB,最后即可獲得更多的 WBNB。詳情見原文鏈接。[2021/5/2 21:17:59]

但這也帶來了新的問題——流動性匱乏。無法共享抵押品意味著用戶的抵押物并不能被高效的利用:你無法在一個資金池內僅抵押A并同時借出B、C,這讓用戶不得不同時關注多鐘token價格的走勢——你根本不知道哪一個幣對會先面臨清算的風險。

Silo如何做的?

在安全性與資本效率的兩難取舍中,Silo是如何做的呢?

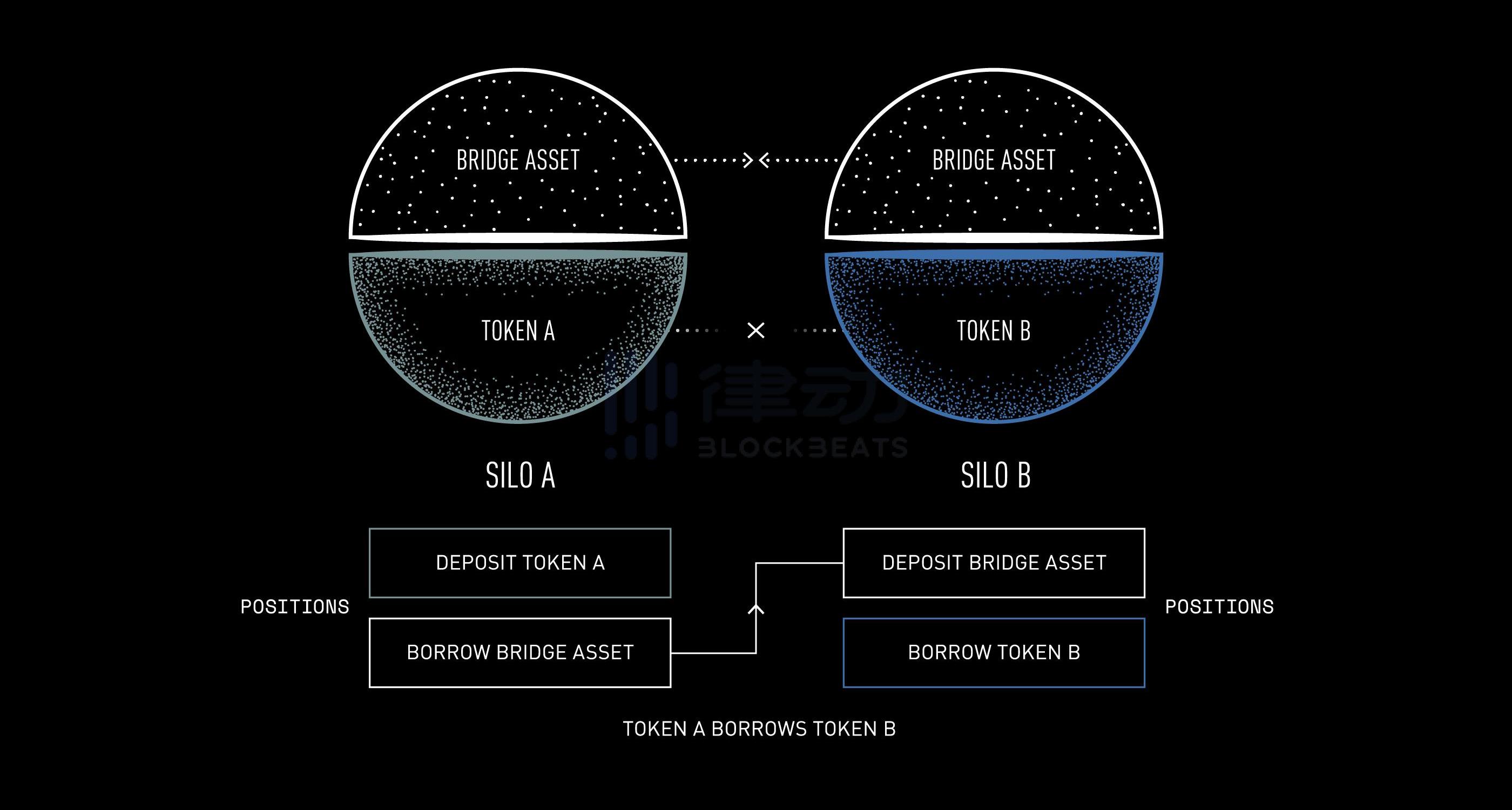

在Silo的機制中有兩個重要的概念:「筒倉」和「橋資產」。

橋資產和某個特定的token共同構成了一個筒倉。

Silo的資金池由若干個筒倉組成,就如同一個又一個的孤島,這確保了不同token風險的隔離。而不同筒倉之間又通過橋資產連通。

當用戶抵押A借出B時,一筆借貸被分解為兩個步驟:

1、用戶在A筒倉抵押tokenA,并從A筒倉借出橋資產。

2、橋資產被借出后存入B筒倉,并用橋資產作為抵押借出tokenB。

有趣的事情發生了:盡管用戶實質上借入的是橋資產,但協議通過抵押橋資產,讓用戶收到了tokenB。

這樣做的好處是什么?對于存款人來說,他貸出的tokenB由筒倉內的橋資產提供保證,而不是可能存在風險的tokenA;對于借款人來說,他并不會持有橋資產的敞口,使用體驗就和其他借貸協議一樣順滑;而對協議來說則好處頗豐,協議貸出的僅僅只是筒倉A的橋資產。

設想這樣一個場景:如果tokenA出現安全風險,價格被人為操縱。黑客存入大量tokenA,抵押物tokenA的價格嚴重虛高。若在傳統的統一抵押模式下,它同時也可以借出與虛高抵押物相對應的貸款。

而在Silo的機制中,它存入的tokenA無論價格有多虛高,他能借出的最大金額也僅是筒倉A全部的橋資產。

通過橋資產和筒倉的引用,既可以為用戶提供和以往借貸協議相同的統一抵押物的高效率,又隔離了不同token的風險,并不會因為風險token的引用而將整個協議都暴露在風險敞口之下。這種機制的設計在不降低資本效率的同時,保證了風險隔離并提高了協議的安全,在此前這種機制較為罕見。

受益于這種機制,任何人均可無需許可的在Silo創建新的市場并提供流動性,這也是與常見的借貸協議一個較為不同的地方。

項目概覽

Silo將使用DAO進行治理,$SILO為該協議的治理token。Silo將采用治理最小化模型,因此DAO能參與的決策有限,主要包括如下事件:

1、將協議控制的資產引導到有利于協議增長的地方;

2、開啟、關閉DAO的收入機制;

3、調整每個筒倉的LTV、清算門檻;

4、批準重要的產品里程碑。

不久前,Silo曾完成了它的種子輪融資,具體融資額未透露。投資人主要為一批DeFi領域的天使投資人。包括來自FEI協議的JoeySantoro,來自Frax的SamKazemian,SantiagoRSantos,來自Reflexer的Ameen,來自BarnBridge的TylerWard,來自ReganBozman的Lattice,來自PSPSoteria的SherwinLee及Keith,來自0xVentures的AiRTX,DonHo,Quantstamp,來自XDEFI的Emile,ShapeShiftDAO等。

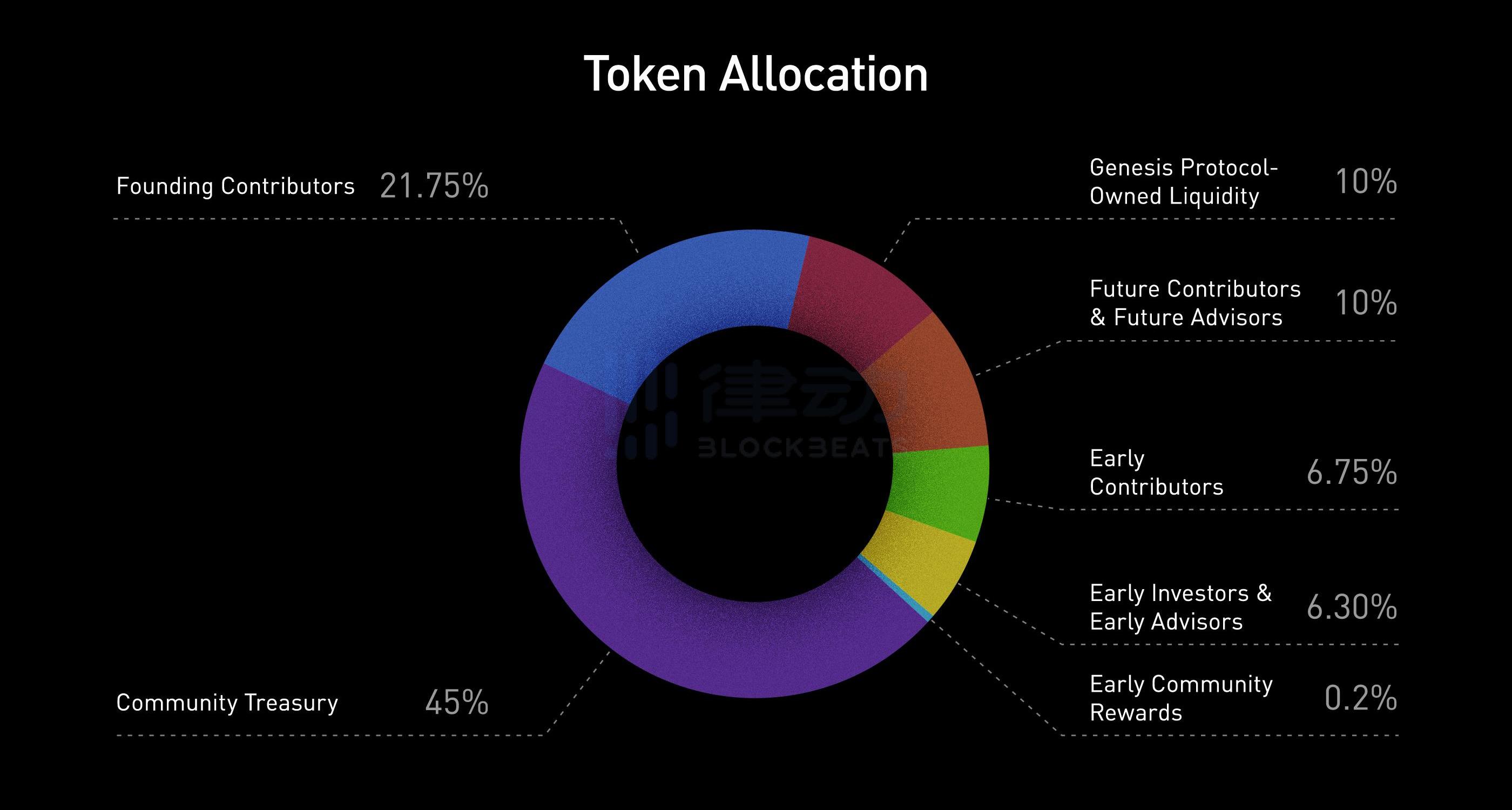

12月9日,Silo在GnosisAuction完成了Token拍賣,本次拍賣共發行1億枚SILO,籌集到7500枚ETH。本次拍賣出售Silo占總供應量的10%。

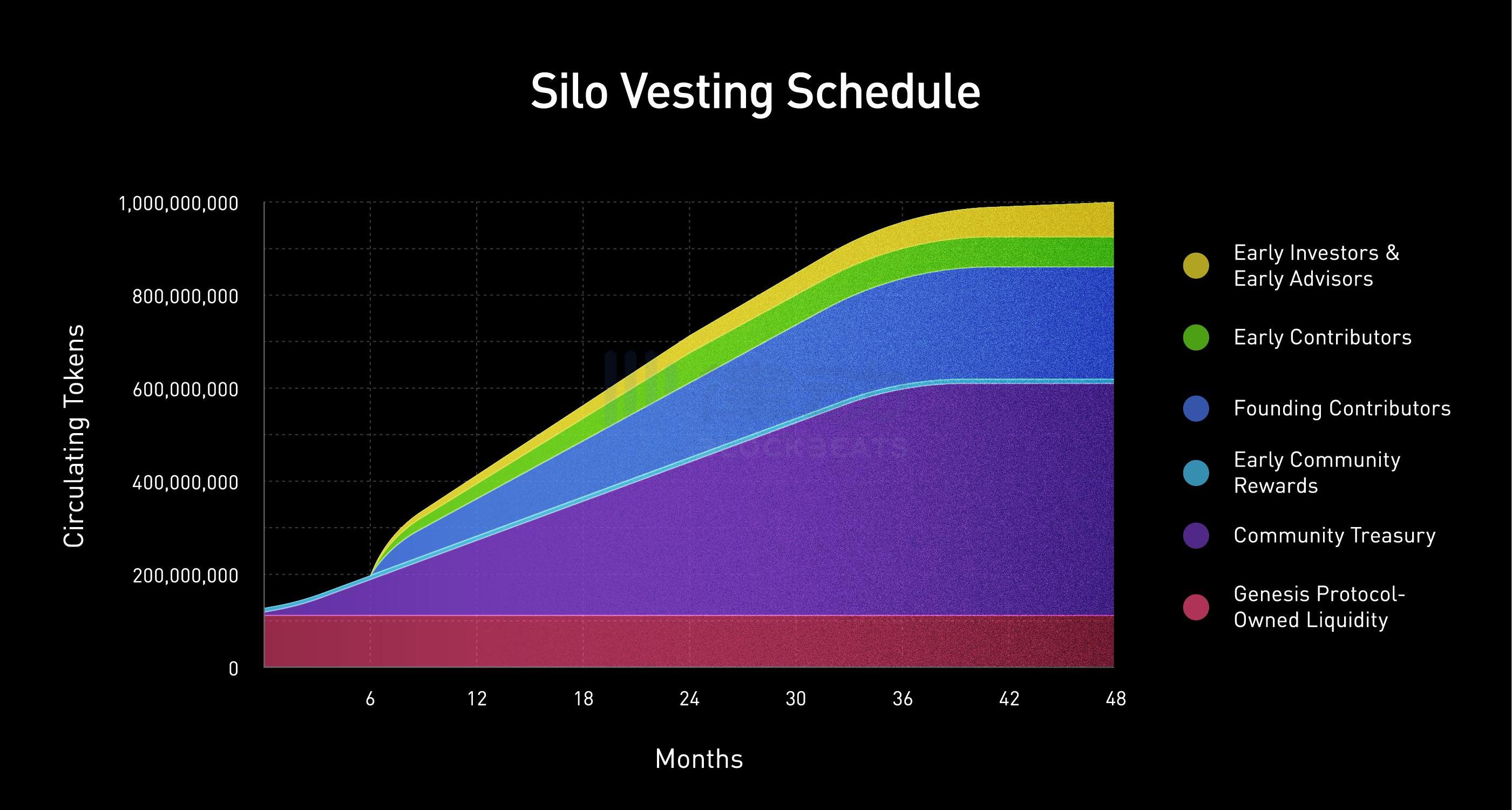

SILOtoken總供應量10億枚,將在接下來的4年里完成釋放,具體分配方式如下:

創世紀(10%)ー在公開拍賣中分發,拍賣后可立即獲得。

社區國庫(45%)ーー3年線性釋放,由社區治理控制。

早期貢獻者(6.75%)ーー4年線性釋放,token生成事件6個月后開始釋放。

創建貢獻者(21.75%)ーー從token生成事件6個月后開始,3年線性釋放。

早期社區獎勵(0.2%)ーー2022年1月空投給社區成員。

早期投資者及早期投資顧問(6.30%)ー兩年線性釋放,從token生成事件6個月后開始釋放。

未來貢獻者和未來顧問(10%)ー加入DAO后,從token生成事件1年后開始為期4年的線性釋放。

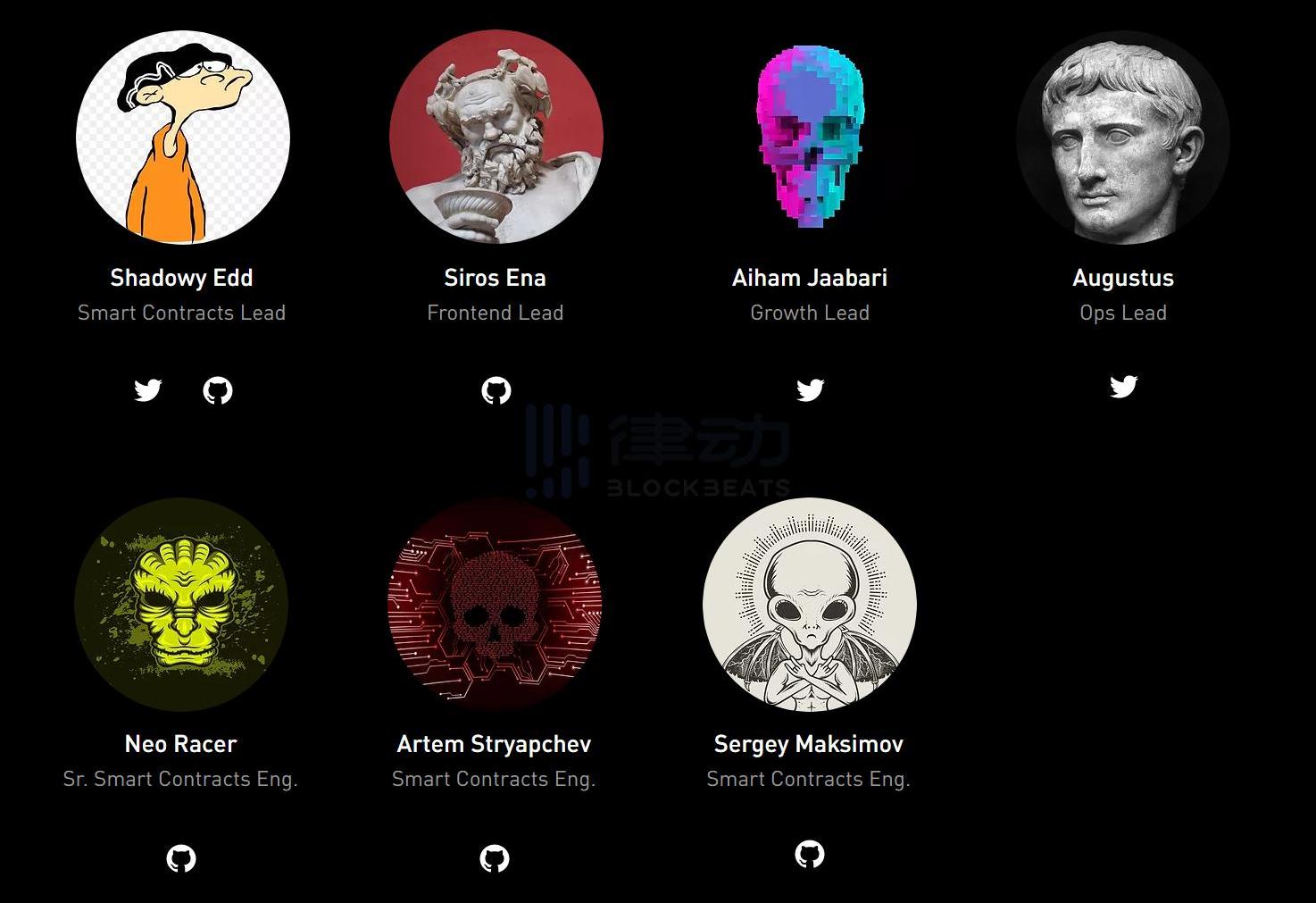

Silo團隊并無詳細信息,請投資者注意風險。

Tags:TOKETOKKENTOKENSaverTokenLINKS Tokenbmmtokenushark AI token

原標題:《MetaPortalResearch-ExploringIlluvium》作者:DarkForestCapital、AGand1kx翻譯&編者按:MintVentures?蝦滑.

1900/1/1 0:00:00原文標題:《Juiceboxprotocoltokenomics》原文作者:Jango原文編譯:白魚,CryptoC在Juicebox第一輪融資周期中,每個項目每收到1個ETH就發行1,000.

1900/1/1 0:00:00原文標題:《MetaCreation-元宇宙創作者經濟新范式》 撰文:Nikkor 隨著Web2巨頭悉數加入,元宇宙概念一時間將傳統互聯網與區塊鏈為基底的Web3語境拉的更近.

1900/1/1 0:00:00圖源:麥迪微博 當看到麥迪在其全平臺近1700萬粉絲宣稱,“與Arche一起,可以讓這些經典高光時刻在元宇宙中得到永生.

1900/1/1 0:00:00我們的使命與我們正在建設的愿景:在MonoX,我們想象著自己正站在去中心化金融的前沿,改進并優化著DeFi系統的資本效率低下的問題,從而為金融社區解鎖最大價值.

1900/1/1 0:00:00作者:郝方舟 北京時間12月8日23時,美國眾議院金融服務委員會在國會山舉行了“數字資產和金融的未來:了解美國金融創新的挑戰和利益”為題的聽證會.

1900/1/1 0:00:00