BTC/HKD+0.04%

BTC/HKD+0.04% ETH/HKD-0.48%

ETH/HKD-0.48% LTC/HKD-0.11%

LTC/HKD-0.11% ADA/HKD-1%

ADA/HKD-1% SOL/HKD+0.1%

SOL/HKD+0.1% XRP/HKD-0.42%

XRP/HKD-0.42%從傳統市場經濟學派的無摩擦市場假設,到哈耶克的貨幣非國家化,在幣圈的生態系統里或許都變的不一樣了。

傳統的估值模型所呈現的價值錨定,在“幣圈”這一名詞化的體系里,都需要進行修改。

一致認為的“高收益伴隨著高風險”需要得到新的界定,風險是來源于穩定性的收益還是不確定性的損失?

幣圈的價值來源是其高波動率,對待幣圈的估值應當從思考科技型企業的角度出發。

同樣的,DEX的估值還是來源于其所包含的高流動性,這需要從理解流動性的來源出發。

杠桿式流動性Mining

“把流動性作為金融產品的第一性原則,所有的事情都在圍繞如何提高流動性而展開。這是廣義的流動性,衍生出來包括資金效率高、交易體驗好、摩擦力小、流動性成本低等表現。”

Bitget推出加密項目融資平臺Launchpool:金色財經報道,總部位于新加坡的數字資產交易平臺 Bitget 宣布推出加密項目融資平臺 Launchpool ,目前尚不清楚該平臺會支持哪些類型的加密項目但據悉該平臺將會啟動 XRP 空投。另據波士頓咨詢集團最近發布的一份報告,Bitget 已超過 FTX,成為全球交易量第三大的加密衍生品交易所。(thecryptobasic)[2022/9/6 13:10:22]

杠桿式流動性Mining,就是杠桿借貸在流動性Mining的延伸,其背后的概念并不復雜,杠桿式流動性Mining有兩個關鍵參與者:

1. LP:將Token存入貸款池以獲得流動性的貸款人。

2. Miner:從這些貸款池借入Token以利用杠桿式流動性Mining的Mining者。

金·卡戴珊等名人為加密項目Ethereum Max打廣告引發質疑:本周,網紅金·卡戴珊(Kim Kardashian)在Instagram上發布了關于一個名為Ethereum Max的項目的廣告,這引發了加密社區的不滿,此前,前波士頓凱爾特人隊前鋒Boston Celtics和職業拳擊手Floyd Mayweather也曾幫助營銷該項目。據悉,Ethereum Max(又稱emax或ETH Max)是一個建立在以太坊區塊鏈上的ERC20項目,大約30天前推出,但人們對這個項目持懷疑態度。(Bitcoin.com)[2021/6/16 23:40:51]

杠桿式流動性Mining也是為數不多的允許抵押貸款的平臺類型之一。它可以通過在協議范圍內限制貸款資金用于綜合交易所的流動性Mining來安全地實現這一目標。

加密項目Fruition.finance即將上線 提供跨鏈帶預言機借貸:據官方消息,fruition.finance即將在OKEx Chain測試網上部署一個區塊鏈附帶預言機的借貸項目。

數據預言機功能支持的高級去中心化數據喂價協議,以更低的成本提供多個實時數據源,讓用戶能夠在鏈外獲得及時可靠的數據。除此之外,部署在多條鏈上的輕量級接口可以用來創建跨鏈去中心化衍生產品。[2021/2/28 18:00:17]

雖然這個用例乍一看可能很狹窄,但在實踐中,它占了如今DeFi活動的大多數。

今后貸款申請還可能會繼續擴大。它沒有技術限制,因此一旦出現新的收益來源,LYF協議就將會通過向用戶提供鏈上杠桿來抓住這些機會。

與傳統貸款平臺不同,杠桿式流動性Mining允許低抵押貸款。

動態 | 美SEC專員提議為加密項目提供3年安全期:金色財經報道,美國證券交易委員會(SEC)專員、“加密媽媽”Hester Peirce正式提議,在不違反美國證券法的情況下,為合法的加密項目提供三年的安全期。根據Peirce的提議,加密貨幣初創公司從首次代幣銷售開始將有三年的寬限期,使其達到足以通過SEC的證券評估(包括Howey測試)的去中心化水平。[2020/2/7]

這種更高的資本效率不僅意味著Miner的APY更高了,也意味著貸款人的APY變得更高了。因為這種低抵押模式創造了更高的利用率,這是大多數貸款平臺貸款APY的一個主要因素。

其好處一目了然,即更高的APY。

這也是為什么Alpaca Finance等杠桿式流動性Mining平臺在TVL上聚集了數十億美元,成為了常用的DeFi平臺。

目前,杠桿式流動性Mining平臺的用戶基礎是多樣化的,不局限于尋求風險的人。

杠桿式流動性Mining還有另一個亮點,它是如何讓用戶能夠通過做空和對沖來創建高級策略的?

換句話說,通過巧妙使用杠桿和頭寸定制,用戶可以在持有空頭甚至市場中性頭寸時產生高收益。

這意味著,杠桿式流動性Mining可以讓你在熊市中盈利。

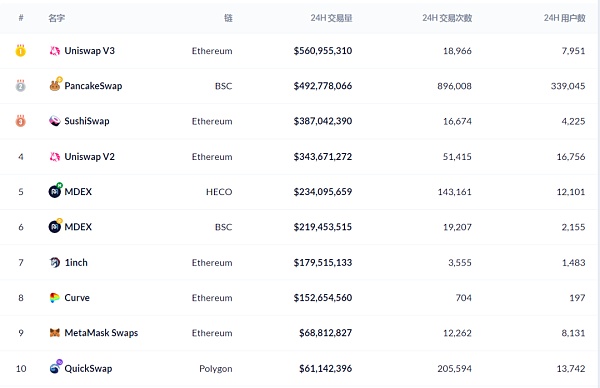

TOP 10 DEX中杠桿流動性Mining在同樣的交易次數下,LP可以獲得更高的收益率

在熊市來到時,杠桿流動性Mining依然可以幫助LP(流動性提供者)獲得相對不錯的流動性回報。

因此這就解決了幣圈在各種市場條件下缺乏可持續性的問題。

杠桿式流動性Mining平臺是解決這一問題的一種方法,也可能會成為少數幾個在熊市期間仍能盈利的DeFi避風港。

抵押借貸加大相關性

抵押借貸是迅速提高幣圈的流動性的方法,也是造成幣圈暴漲暴跌的元兇之一。

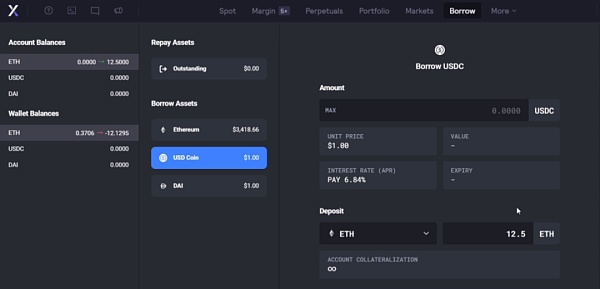

當前抵押借貸是以超額抵押為基礎的。例如,要借貸3000USDC的時候會需要10個ETH,而在借貸平臺中則需要抵押12.5ETH(一般借貸平臺多以125%作為其抵押基礎)。

dYdX中超額抵押借貸

抵押借貸多是以某一種或者某幾種幣種做為抵押基礎的,這樣當其中任意一種幣出現下跌后,其他幣種也可能因為其中的抵押借貸關系而跟著下跌。

因此,基于抵押借貸的高相關性便加劇了加密貨幣的同漲同跌現象。

同時在DeFi中,協議的運轉需要依賴于礦工的可賺取收益,就比如說對Aave Protocol、Compound的清算。

在DeFi抵押借貸協議中,當抵押物價值下降時,如果沒有補足或者出售抵押資產,就會觸發清算程序。

清算人能夠以低于市場價格3%-5%的折扣,獲得如ETH這樣的抵押資產,而這3%-5%的折扣價值就是執行協議的礦工可提取的收益。

基于此機制便會出現諸如:三明治攻擊,搶跑交易等不合理的利用流動性漏洞的攻擊手段。而嚴重的流動性套利行為甚至摧毀了共存的加密共識。

總體來看,當前以DEX為基礎的加密項目,大多是通過引入LP的方式來進行原始流動性啟動的。

流動性提供者的主要收入來自于價差、資金費用支付、交易費用和其它收入。

AMM通過上述信息,跟隨指數價格調整定價、共享流動性、流動性聚集,以及調整價差、資金費用、交易費用等參數,以此來降低流動性提供者的風險,增加收益。

此外,創新多來自于特殊的參數設計,在滿足獲取更高的收益時承擔更低的風險敞口。

但總歸來看,其更高流動性是這類加密項目的估值第一性。

1.DeFi總市值:1218.6億美元 DeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:31.

1900/1/1 0:00:00原標題:起底騰訊游戲“元宇宙”全家桶天美、光子、北極光、魔方四大工作室傾巢出動技術上能否實現暫擱一邊,反正“Metaverse 元宇宙”概念是又火了一把.

1900/1/1 0:00:00本文由“白澤研究院”編譯,授權“金色財經”首發。“例如,習慣于跨新興市場外匯、大宗商品和信貸進行交易的宏觀交易者對加密貨幣中的市場中性收益率策略非常熟悉,他們可以向他們的投資委員會展示零售的方法.

1900/1/1 0:00:00Ergo承襲了比特幣最安全、最完善的功能,并在其堅實的基礎上實現全新高級加密功能。本系列文章探討了我們在創建Ergo時所做的選擇。作為系列中的首篇文章,本文展示了UTXO模型的優勢.

1900/1/1 0:00:00?美元穩定通證 USDC 發行商 Circle 希望成為國家加密銀行。Circle 的一篇博文中表示:“我們正在與美國頂級金融監管機構努力一起踏上這條道路,他們通過總統的金融市場工作組,正在嘗試.

1900/1/1 0:00:00據北京商報消息,9月10日,在北京市地方金融監督管理局聯合中國人民銀行數字貨幣研究所、豐臺區人民政府、亞洲金融合作協會等單位在北京豐臺麗澤金融商務區舉辦的2021中國(北京)數字金融論壇上.

1900/1/1 0:00:00