BTC/HKD+2.64%

BTC/HKD+2.64% ETH/HKD+3.14%

ETH/HKD+3.14% LTC/HKD+4.93%

LTC/HKD+4.93% ADA/HKD+5.58%

ADA/HKD+5.58% SOL/HKD+5.26%

SOL/HKD+5.26% XRP/HKD+3.34%

XRP/HKD+3.34%原文標題:《簡析SSV的內在價值》原文作者:區塊鏈二叉刀

ETH執行層和共識層的合并預計將在今年第二季度完成,合并完成后,ETH的共識機制將正式轉向PoS,并啟用網絡分片。SSV有望成為服務于ETH質押的重要基礎設施。關于SSV項目的介紹,之前陸老師寫過一篇長文,大家可以去這里查看,在此我就不再贅述。本文將以我自己的角度,分析SSV項目的內在價值及價值捕獲。

運行ETH驗證人的成本

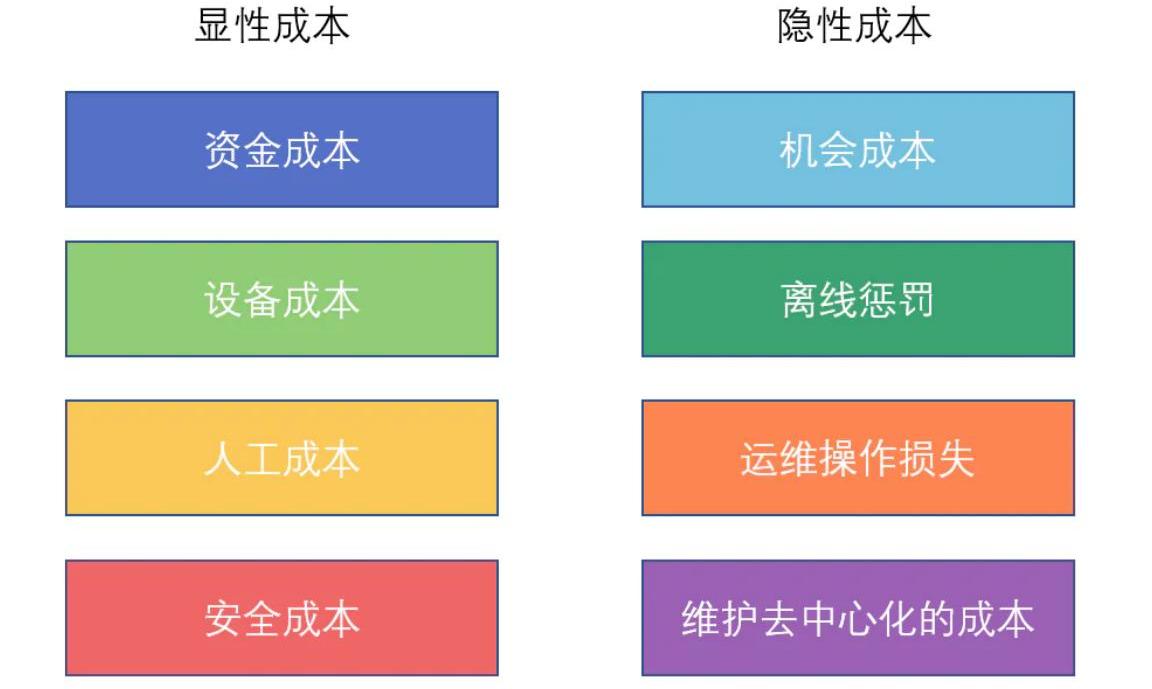

目前,如果我們要準備運行一個ETH驗證人,我們需要承擔下列的各項成本:

成本構成

顯性成本

資金成本:32整數倍的ETH質押

設備成本:運行驗證人節點的云服務器

人工成本:服務器運維人員

安全成本:為保證安全性的一系列成本

隱性成本

機會成本:質押ETH導致的機會成本

DeSo向構建Reddit鏈上替代方案的開發者提供100萬美元賞金:金色財經報道,Deso宣布稱,提供達100萬美元獎金,支持Reddit鏈上替代方案項目,此前Reddit由于限制了API訪問,在社區內引發了較大爭議。(chainwire)據此前報道,DeSo區塊鏈通過代幣銷售獲得2億美元融資,a16z、 Coinbase、紅杉等參投。

據悉,DCP是一個端到端加密的鏈上聊天協議,能夠以安全、抗審查和可靠的方式溝通并建立社區。[2023/7/7 22:22:37]

離線懲罰:節點宕機或掉線導致的離線懲罰

運維操作損失:操作失誤導致的作弊懲罰損失

無形資產:節點中心化導致的網絡價值損失

我們來逐條分析上述成本:

資金成本

以太坊共識層要求每個驗證人質押32個ETH作為保證金,一個賬戶可以跑多個驗證人,因此用戶需要準備32*N的ETH用于質押,目前32個ETH的成本大約是90000美金,對于大部分散戶而言是無法承擔的成本。

因此Lido等Staking質押商做起了資產管理中介的生意,用戶將自己零散的ETH提供給Lido,Lido向用戶發送stETH質押憑證,然后將從各個用戶那收集來的零散ETH組合成32個ETH的資產組合,每個組合創建為一個驗證人,由Lido自己負責運營。用戶可獲得質押的收益,也是眾多散戶曲線參加ETHStaking的一種方式。

Binance完成PancakeSwap(CAKE)于Aptos網絡集成,并開放充值、提現業務:6月14日消息,Binance現已完成PancakeSwap(CAKE)于Aptos網絡的集成,并開放PancakeSwap(CAKE)于Aptos網絡的充值、提現業務。[2023/6/14 21:35:55]

設備成本

驗證人需要提交網絡區塊和對區塊進行投票,需要保持24小時在線,租賃云服務器是最合理的選擇。

人工成本

需要雇傭運維人員管理龐大的服務器集群,并應對各類突發異常情況。

安全成本

需要對服務器集群做各類安全防護和網絡優化,防止外部攻擊。例如CDN、防火墻、跳板機、哨兵節點、系統權限、狀態監控、資源監控、服務器災備等。

隱性成本分析:

機會成本

質押的ETH需要鎖定,取回質押需要服務滿2048個epoch,才可以申請贖回,贖回后需要約27小時才可以解鎖。因此在行情大幅波動,或是有資金需求時,流動性的缺失會造成一定的機會成本。

OpenAI CEO:需要政府采取行動,規范人工智能(行業):金色財經報道,OpenAI CEO:需要政府采取行動,規范人工智能(行業)。跟埃隆·馬斯克的關系仍然良好。[2023/5/5 14:45:15]

Lido發行stETH的方式解決了部分流動性問題,質押的用戶可以在curve上將stETH換回ETH。

離線懲罰

驗證人需要對其所在的slot眾的交易進行投票,如果驗證人沒有即時響應,會被罰沒部分質押的ETH。

運維操作損失

從介紹中看,運維操作失誤導致的懲罰主要分為兩項:雙簽和環繞投票。這兩項行為將被視為惡意作弊,會受到較大的罰沒懲罰。具體可以點擊這里了解

無形資產:網絡去中心化的共識價值

目前以太坊的TVL超過1200億美金,比第2名~第10名的總和加起來還多。一方面以太坊具有先發優勢,其擁有最多的DeFi協議和穩定幣資產,以及無數的鯨魚。

另一方面,以太坊也是目前公認運行最久、最去中心化的公有鏈之一。這種共識使得更多的穩定幣和金融協議更愿意在以太坊上進行部署,大量的資金打造的財富效應吸引了更多的用戶和資金,形成了正向循環。這也是網絡去中心化帶來的品牌溢價。

青島市市南區:將設立元宇宙產業發展基金,目標規模不低于5億元:金色財經報道,近日,青島市市南區發布《青島市市南區關于促進元宇宙產業高質量發展的若干政策措施》,提出培育元宇宙產業集聚發展、推動元宇宙領域人才集聚、以場景應用打造行業示范、推動元宇宙企業創新能力提升、創新元宇宙企業融資服務、支持龍頭企業做大做強、完善公共支撐體系建設。 除了給予元宇宙領域企業和人才補助外,該政策還在創新元宇宙企業融資服務中提到,將設立產業發展基金,三年內成立目標規模不低于5億元的元宇宙產業投資基金,2022年首期規模1億元,引導和帶動社會資本集聚,聚焦支持元宇宙產業內容生態創新創業項目,培育元宇宙產業內容生態上下游重點企業,加速培育產業新增長點。[2022/10/11 10:30:58]

因此很多項目方都要花大量的成本去激勵用戶staking和搭建節點,目的就是要讓網絡相對去中心化,避免權力的集中。

主流公鏈的TVL

SSV和Lido等節點服務商的的區別

幣安:計劃與驗證者聯系進行節點升級,具體時間暫未確定:10月7日消息,BNB Chain官方在社交媒體上發文表示,已要求BNB Chain節點驗證者在未來幾個小時內與其聯系,以便可以計劃進行節點升級。

對此,幣安創始人趙長鵬表示:“暫時無法給出具體的升級預計時間,幣安給開發人員時間來充分了解本次事件的根本原因,實施修復并進行深度測試,然后再繼續。”[2022/10/7 18:41:33]

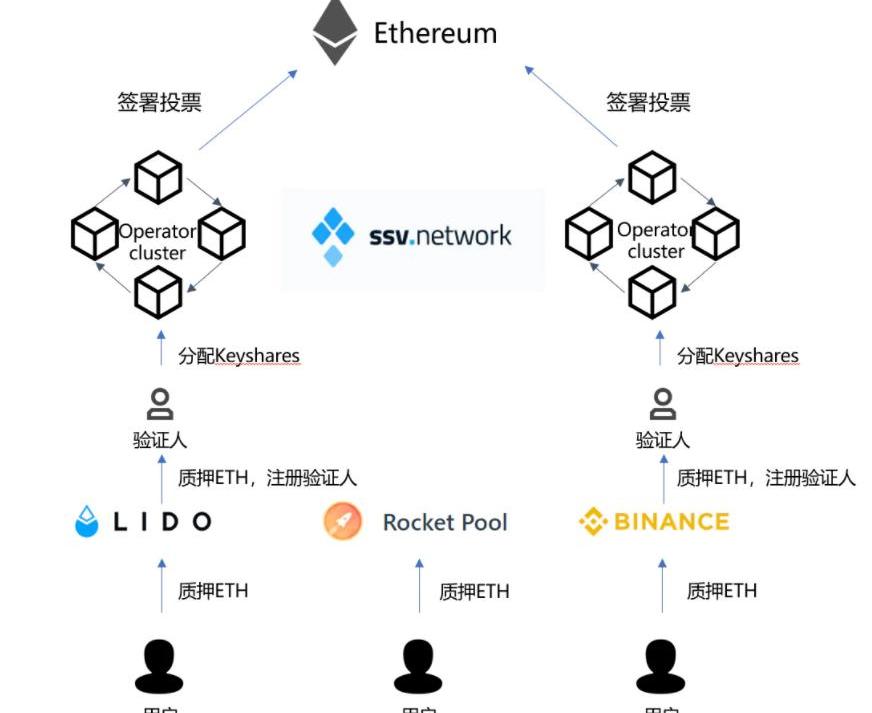

在談SSV的價值捕獲之前,有很多小伙伴弄不清楚同樣身處與Ethstaking賽道的SSV和Lido到底有什么區別,在此我概括一下二者的區別:他們的定位不一樣。

-SSV本身是一個服務于驗證人的基礎設施,但SSV并不做資產管理的工作,也就是SSV并不吸收用戶的ETH再進行組合。

-Lido是真正的質押服務商,用戶將ETH提供給Lido,Lido擁有用戶資產的支配權。

ETH質押賽道生態及SSV定位?

SSV的服務對象

到這里我們其實就能發現,SSV其實服務的是兩類人群

-長期持倉,需要保證資金安全,但不想自己動手的大戶

-以Lido、Rocketpool、Binance為首的一眾ETH質押服務商SSV的價值捕獲

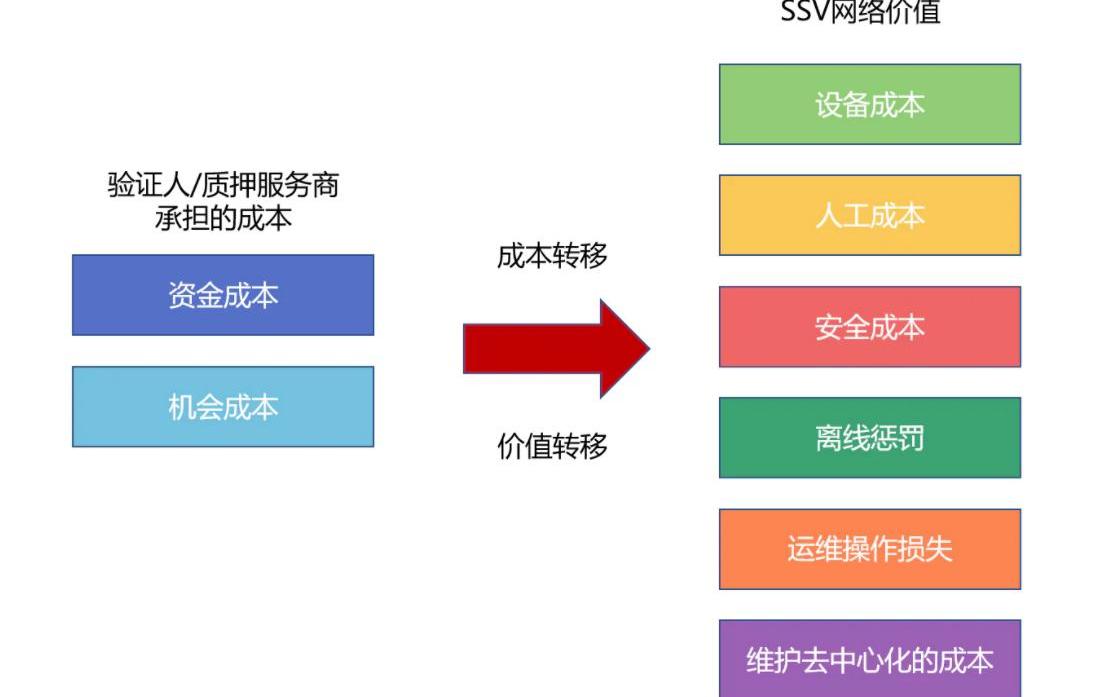

通過前文我們了解到運行ETH驗證人需要的成本,而SSV要做的就是將這些成本從原有的驗證人、質押服務商那外包出去,所有這些成本,由SSV的Operator來承擔,因此SSV將成為一個巨大的節點運維服務商——Operator眾包網絡。

專業的人做專業的事,對于Lido這些服務商而言,外包運維服務由以下幾點好處:

1.減少運維壓力,無需雇傭和組建節點運營團隊,可以全部外包給SSV

2.減少設備服務器的支出及其管理成本

3.減少安全風險,原有自運營模式下,如果被黑客攻破,會導致自己平臺上大量節點宕機,造成用戶的損失

4.質押服務商不用關心網絡升級和操作,只需要定期給SSV的Operator支付SSV即可,方便省心。

SSV的價值捕獲

所以SSV真正的價值捕獲,來源于他通過承接節點運維工作,為Lido這些質押服務商節省下來的成本,通過SSVNetwork自身的規模效應,將成本攤至各個Operator上,并最終以SSVtoken的形式支付給Operator。在我眼里看來,SSV真正的價值就是上圖中右側各個成本的總和。隨著網絡規模的增大和驗證人規模的增加,SSV將捕獲大量的「成本價值」,享受以太坊的市場紅利。

是否可以將該技術沿用到別的PoS鏈上

**首先,從技術上是可行的。**理論上來說,只要是共識機制為PoS的公鏈,且驗證人的操作秘鑰和賬戶私鑰獨立,SSV就可以進行集成,例如Cosmos生態就是如此。

但在機制上,以太坊和其他PoS公鏈存在較大差別:

1.以太坊追求的是盡可能的去中心化,因此他的設計思路是所有驗證人質押的ETH數量一樣,驗證人能收到的獎勵和其質押數量無關,且普通用戶無法將ETH委托給驗證人,這樣能有更多的人搭建節點,使得以太坊節點足夠分散和去中心化。

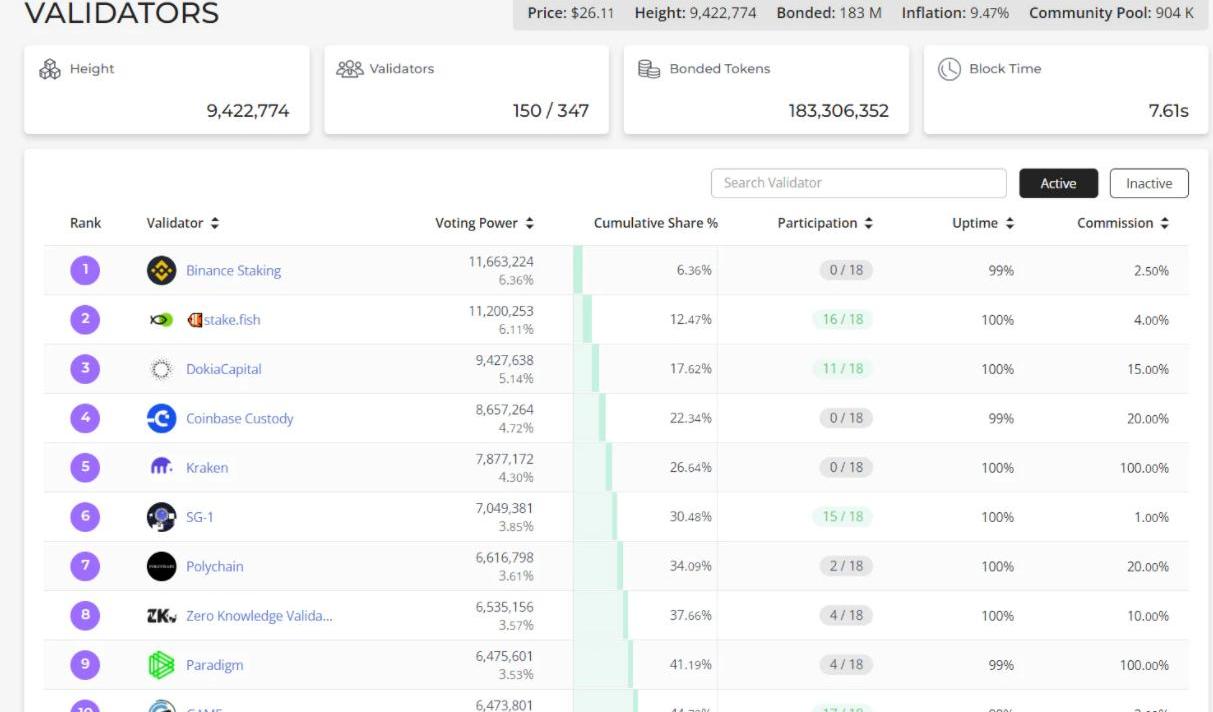

2.其他PoS公鏈主打的是性能,因此他們的常規操作是限制活躍驗證人的數量,用戶需要將他們的token委托給活躍驗證人獲得staking收益。

在這種機制中,驗證人的收入和其能吸引的票數直接相關,因此驗證人有動力去大量吸引用戶的質押,從而導致投票權和籌碼的集中。因此對項目方而言,他們更多的只能通過分散投票權的方式,去降低網絡的中心化程度,但去中心化之路任重道遠。

Cosmos網絡票數前10的節點,占據了將近50%的投票權

因此SSV在這些網絡中未必能有很大的接受程度,因為活躍驗證人數量有限,SSV很難為這些網絡實現去中心化。

同時,很多活躍驗證人很多都由專業的節點服務商、頭部VC、交易所、項目方來運行。這些節點本身已經具備了相當的品牌背書效應,以及多多少少都組建了專業的節點運營團隊。

同時這些PoS鏈的節點配置要求,相比于Ethereum高了很多,使得SSV如果要在這些網絡部署,Operator也需要承擔更多的成本,而這些驗證人是否愿意多花成本集成SSV,作為其運維災備、減少其掉線被slash概率的一種手段,仍需要時間去考察。

總結

目前SSV正在進行V1激勵性測試網的活動,測試將持續到4月。V2測試網也正在研發,預計4月可以進行測試。SSV預計將今年正式上線主網。

綜上所述,伴隨著今年以太坊合并這一重大進程,SSV值得重點關注。

鏈捕手消息,加密風險投資公司SpartanGroup將推出2億美元Metaverse基金,該基金將專注于在元宇宙中建設的項目,特別是支持“數字所有權”的虛擬世界.

1900/1/1 0:00:00RohamGharegozlou/DapperLabs創始人在《快公司》雜志公布的2022年全球最具創新力公司中,NFT開發商DapperLabs成為唯一入圍的加密項目.

1900/1/1 0:00:00原作者:KunalGoel原標題:《GoldfinchFinance-Let''sGetReal》編譯:Beam.

1900/1/1 0:00:00鏈捕手消息,加密貨幣交易所FTX旗下風險投資機構FTXVentures負責人AmyWu表示,目前她還沒有看到通貨膨脹和利率上升直接影響加密初創公司的估值,但她預計.

1900/1/1 0:00:00受訪者:LindaXie與JesseWalden,分別為ScalarCapital聯合創始人和VariantFund創始人編譯:Amber/ForesightNews.

1900/1/1 0:00:00風險投資正在成為早期,中小型初創企業獲得資金的重要方式之一。現代意義上的風險投資通常被簡稱為VC,是指向早期初創企業提供資金支持并取得該公司股份的一種投資方式,VC是私人股權投資的一種形式.

1900/1/1 0:00:00