BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD+0.66%

ETH/HKD+0.66% LTC/HKD+1.38%

LTC/HKD+1.38% ADA/HKD+4.23%

ADA/HKD+4.23% SOL/HKD+1.28%

SOL/HKD+1.28% XRP/HKD+4.64%

XRP/HKD+4.64%原文作者:0x137/律動BlockBeats

上周末,DeFi領域的靈魂人物AndreCronje清倉了自己在Fantom生態的所有資產,并宣布離開DeFi和加密領域。Fantom生態應聲下跌,Token價格和TVL在短短數月內經歷了極端的「過山車式」體驗。

實際上,DeFi在AC離開之前就已經呈現出明顯的疲勢,Solidly本來是他重振DeFi的契機,但卻還是以失敗告終。DeFi的問題到底出在哪里?未來又該如何發展?

領袖的離開

收益優化「成癮者」

在AC退出加密行業后,出來了不少介紹他生平的文章,大多數都是在羅列這位DeFi領袖的「硬核」開發生涯。但人們好像忘記了他對金融收益優化的強烈興趣。縱觀他的加密生涯,這似乎是他一直以來的執念。

在成名前,AC總是會去尋找Aave、Compound等借貸平臺上的最優收益策略,并不斷地在這些平臺間跳來跳去。不過這種做法不僅gas費高,還很浪費時間,于是AC便把這個尋找最優收益的過程寫成了代碼,取名iearn。為了讓代碼更加準確,就需要有更多的人參與其中,進行更多的存提款操作,Yearn就這樣誕生了。

這是一個簡單的收益優化器,將資產存入其中,平臺就會自動為用戶執行最優化的收益策略。盡管后來推出了與Uniswap等DEX合作的流動性挖礦,以及更為復雜的YFIToken,Yearn的核心理念仍然十分簡單,就是為用戶提供最簡單和最優化的金融服務。在AC看來,「DepositAndForget」是DeFi產品的精神與靈魂。

SOLID:AndreCronje的滑鐵盧

在「Curve現象」出現后,AC又一次看到了DeFi的希望。他想結合veToken和協議擁有流動性模式的潛力,重振DeFi。1月初,AC一天連發三文,闡述了自己新項目ve(3,3)的愿景,沉默數月的DeFi社區瞬間一片嘩然。

DAI穩定幣供應量在7天內增加近10億美元:金色財經報道,在MakerDAO提高利率后,DAI的市值在過去7天內增加了近10億美元。根據CoinMarketCap數據,DAI的市值從8月6日的44.5億美元增至53.3億美元。根據Makerburn儀表板,這一激勵措施立即影響了DSR合約去中心化穩定幣的數量,從8月6日記錄的3.394億增加到12.7億。[2023/8/14 16:24:00]

ve(3,3)或者說現在的Solidly同樣是一個收益優化器,通過持有更多的SOLIDToken,用戶可以為自己的資金池投票并獲得更高的收益。

Solidly本該是AC的巔峰之作,但最終卻成了自己的滑鐵盧。

一切似乎都從與DanieleSesta的合作開始出錯。后者是FrogNation的創始人,也是DeFi領域的又一個靈魂人物,他創造的Abracadabra.money以及Wonderland曾只手撐起了Avalanche生態的TVL。

這是一次強強聯合,Daniele負責Solidly的宣發及公關事宜,AC則一如既往地埋頭開發。結合FrogNation以及Yearn生態力量的Solidly能讓任何一個OG協議黯然失色,這是毋庸置疑的。

官宣合作后AC的推特背景用圖,左側為AC,右側為Daniele

但讓所有人都沒想到的是,FrogNation在關鍵時刻掉了鏈子。

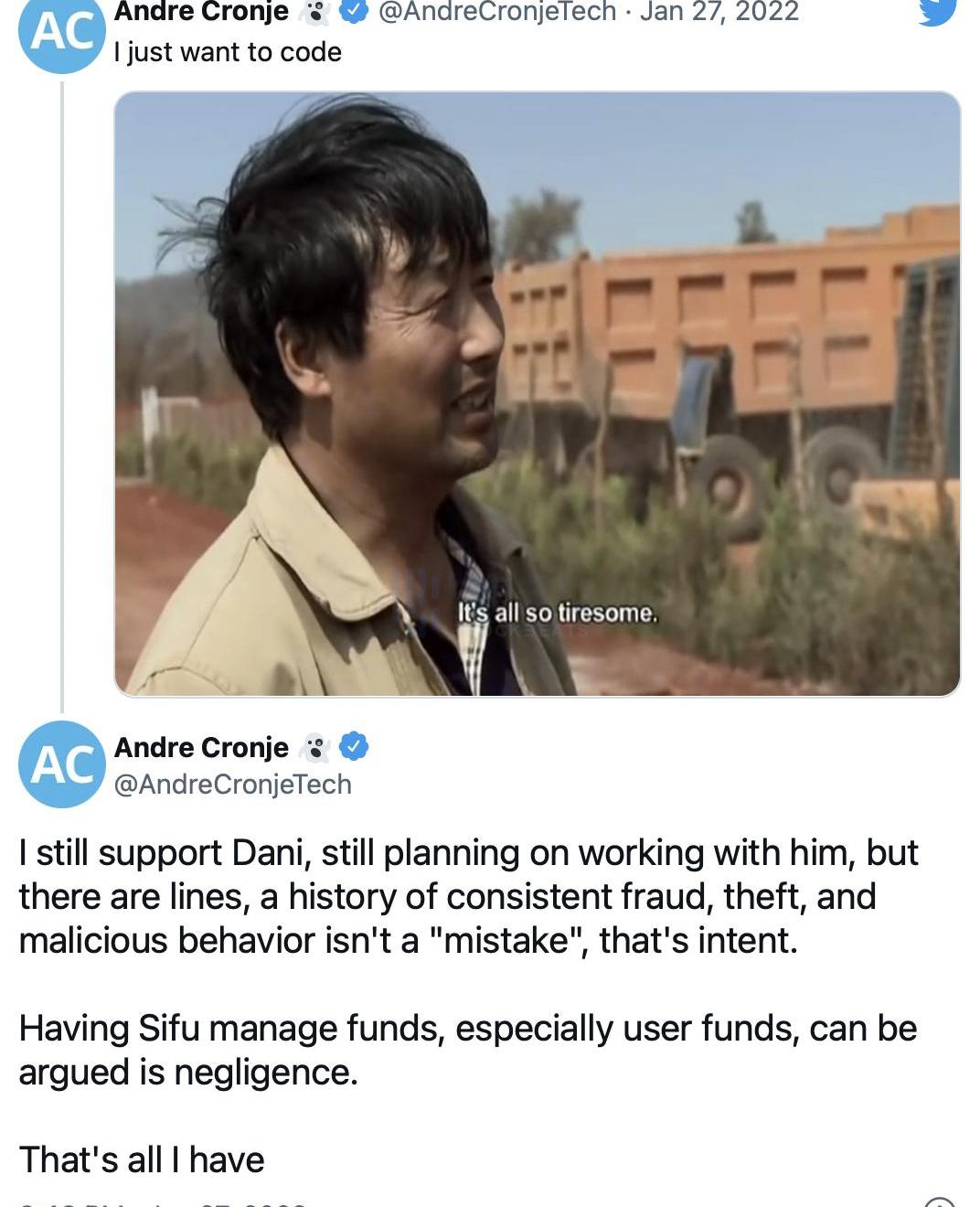

在1月27日FrogNation的CFO0xSifu被曝曾涉嫌參與多個詐騙團伙,社區又一次炸開了鍋。在社交媒體上一向不活躍的AC立刻在推特上做出了回復,指責Daniele的失職。這時的AC,已經有了明顯的疲態。

BNB Chain交易量在4月至5月間增長65%:金色財經報道,在過去的兩個月中,BNB Chain的交易量在去中心化交易所中出現了顯著增長。根據The Block Research的數據,4月份BNB Chain交易量為117.9億美元,5月份為195.2億美元,增長65.3%,價值77.3億美元。[2023/6/15 21:37:39]

最終,Daniele不得不退出Solidly的開發,趕回自己的后院救火。盡管這次事件沒有對Solidly造成嚴重的影響,Fantom的TVL也始終一路飆升,但Daniele的離開卻為Solidly的失敗埋下了伏筆。

要知道,AC對公關可謂是毫無經驗,在社交媒體上也常是「失蹤」狀態,在Daniele離開后,AC不得不一個人應付公關和開發兩份工作。更重要的是,原本的生態聯合如今變成了AC和Fantom生態的獨角戲,而人們很清楚,靠Fantom的原生協議撐起DeFi半邊天幾乎是不可能的事。

這種問題其實在Solidly上線之前就已經出現了端倪。為了獲得SOLIDToken的初始配額,協議的TVL必須排在前20名里,但原本相對良好的競爭,在veDAO這個外來協議的截胡下變得烏煙瘴氣。

各種聯盟和吸血鬼攻擊此起彼伏,協議也開始向用戶提供越來越離譜的APY以爭搶TVL,沒有人愿意再專注于產品的開發。然而AC不僅沒有及時矯正這種行為,反而是火上澆油,鼓勵TVL競爭,這讓很多Fantom原生協議的用戶積下了不少怨恨情緒。

在Solidly正式上線后,開發團隊的問題徹底暴露了出來。前端Bug導致用戶交互體驗極差、資金池漏洞讓不少人流失了大量資金、Fantom網絡的嚴重堵塞,使AC的推特里充滿了著謾罵之聲。

灰度:Ordinals代表了比特幣采用的更大機會之一:金色財經報道,灰度在其官網上發文談BTC Ordinals,文章稱,Ordinals有效地在比特幣網絡上創建了一個NFT,雖然有些人批評Ordinals,警告不要讓區塊鏈膨脹或損害可替代性,但我們認為Ordinals代表了比特幣采用的更大機會之一,尤其是在比特幣網絡歷來被視為剛性區塊鏈生態系統的情況下。我們認為Ordinals在兩個關鍵方面對比特幣網絡有積極影響:1.導致比特幣礦工費用增加,2.可能促進比特幣社區內的文化轉型。??

此外,與 ERC721不同,Ordinals由于其不可變的性質、缺乏可編程性和強制性的鏈上銘文要求,呈現了不可替代數字資產的直接表現。盡管以太坊NFT擁有更強的可編程性,并且目前在數量和受歡迎程度方面主導著NFT市場,但對于那些在最成熟的可用區塊鏈上尋求直接、稀缺數字資產的人來說,Ordinal可能是一個有吸引力的選擇。[2023/4/30 14:35:41]

在項目的糟糕表現和社區的輿論壓力下,AC刪除了自己的推特賬號,并最終選擇了離開DeFi和加密世界。

DeFi的問題出在哪里?

「APY成癮」

作為開啟DeFiSummer的靈魂人物,AC和他的YearnFinance似乎從一開始就為DeFi植入了「追求APY」的念頭。盡管理念本身并沒有錯,但和很多事情一樣,一個好的念頭也會產生意想不到的后果。

在DeFi誕生初期,像Aave、dYdX這些主流協議提供的是真正去中心化、便捷群眾的金融服務,協議沒有自己的Token,專注于產品的創新和體驗的優化。

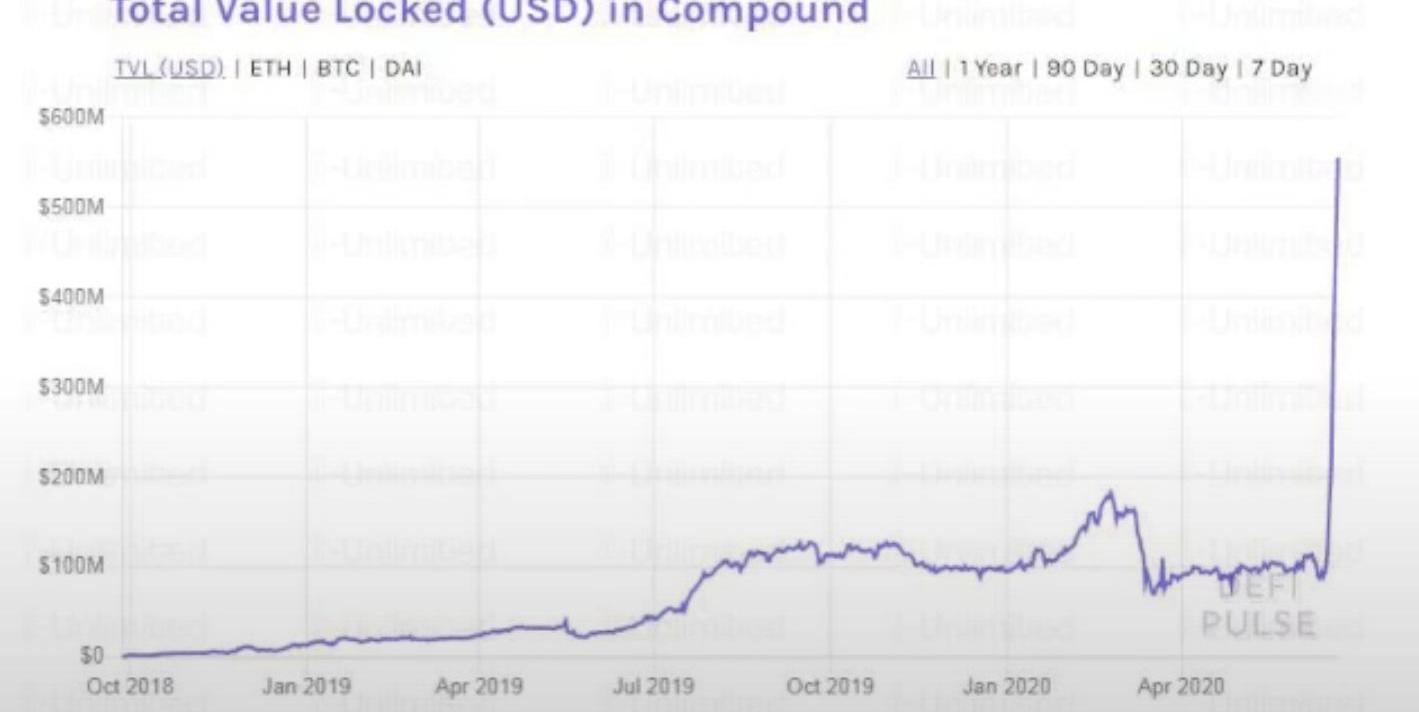

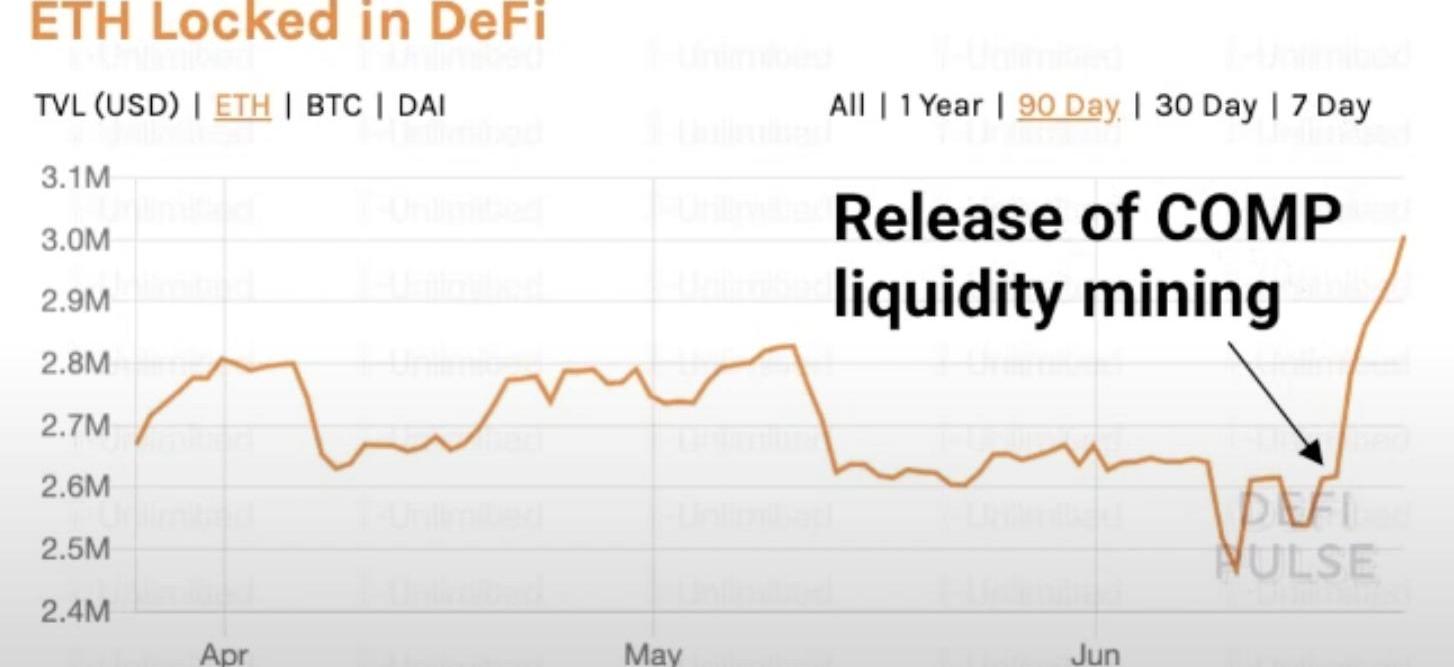

但不久Compound就推動了一波新的浪潮,即流動性挖礦。通過提供自己的TokenCOMP,Compound能夠為平臺的流動性提供者提供更高的APR。一時間,Compound的市場占有率大幅飆升,DeFi的風向標也逐漸開始傾斜。

加密支付提供商Stellar通過Spacewalk橋接將法幣連接至Polkadot生態:金色財經報道,加密貨幣支付提供商Stellar通過新建的Spacewalk橋接,正在連接到Polkadot以及Kusama,此舉將連接兩個區塊鏈生態系統與Stellar法幣出入金渠道。

該橋接由最近的Polkadot平行鏈拍賣贏家Pendulum創建,旨在將DeFi應用程序與外匯市場連接起來,特別是在新興市場。自2014年成立以來,Stellar已經建立了相關業務,并與跨境支付公司速匯金(MoneyGram)等合作。

據Pendulum聯合創始人兼首席技術官Torsten Stüber介紹,Spacewalk橋接現在在Kusama上運行,Polkadot版本將在一到兩周內開放。

USDC將是該橋接上使用的主要穩定幣。Stellar發展基金會產品副總裁Tomer Weller表示,未來還將支持一系列區域貨幣穩定幣,包括阿根廷比索、巴西雷亞爾以及肯尼亞先令的代幣化版本,還有一些其他非洲穩定幣和一些基于歐元的穩定幣。(CoinDesk)[2023/3/14 13:02:07]

在宣布COMP流動性挖礦后,CompoundTVL在短時間內迅速飆升

之后便是Uniswap等專為交易Token的DEX崛起,流動性挖礦也成為了協議啟動的主流模式。從這里開始,DeFi對APY的依賴越來越深,走上了一條不歸路。

美聯儲戴利:9月絕對(至少)加息50個基點,需要持開放態度:8月8日消息,美聯儲戴利表示,通脹水平過高,美聯儲致力于降低通脹。美聯儲在對抗通脹方面“遠未完成”。9月絕對(至少)加息50個基點,需要持開放態度。[2022/8/8 12:08:30]

為了解決DeFi1.0流動性跑路引發「礦難」的問題,以Olympus為代表的2.0協議提供了更高、更持久的APY,然而2.0模式的DeFi協議顯然已經變得非常極端。

對于DeFi1.0協議來說,獲取流動性是為了促進去中心化的市場交易,但2.0協議卻沒有任何實用場景,反而更像一場龐氏騙局。所謂的「協議控制流動性」成了團隊快速籠絡資金,甚至是大搞Rug的途徑。

而隨著CurveWar興起的veToken模式,同樣陷入了APY戰爭的泥潭,協議之間競爭的不再是應用場景和用戶體驗,而是更高的APY「賄賂」。

Solidly的失敗,很大程度上就是由于這種惡性的APY競爭。類似veDAO這樣的協議,在沒有為DeFi帶來任何實質的創新的情況下,單純依靠更高的APY,就搶占了Fantom原生協議的大量TVL。這種現象對認真做開發的團隊造成了很大的打擊,也為更多投機項目的產生開了頭。

自流動性挖礦興起后,DeFi就逐漸走上了歧路,協議解決的問題不再是如何為用戶和行業提供更穩定、更便捷的金融服務,而是如何提供更高的APY、獲得更高的TVL;用戶也不再把DeFi當作穩定收益的來源,而是投機的渠道。新出的協議要做什么不重要,只要APY夠高,就不顧一切地往里沖。

與一年前相比,如今的DeFi已經變得烏煙瘴氣,成了一個APY「成癮者」。

Token賦能

與流動性挖礦一起誕生的,還有DeFi領域的「Token文化」,但和公鏈不同,為自己的Token尋找價值賦能一直是困擾DeFi協議的主要問題。

對于Uniswap等DeFi1.0應用來說,Token是協議用來吸引流動性的工具,流動性提供者為交易池提供流動性,并收獲協議原生Token作為回報。這種模式開始時產生了顯著的效果,但很快就暴露出了弊端。作為協議的使用者,用戶其實并不需要協議的Token,換句話說,這些原生Token是無法捕獲和分享平臺創造的價值和收入的。

以dYdX為例,用戶進行日常的合約交易操作與DYDXToken毫無關系,其功能也僅限于治理投票、交互折扣等「無關緊要」的方面。因此對于流動性提供者來說,原生Token并沒有長期持有的價值,挖提賣成了巨鯨們的常規操作。一旦APY開始下降,這些「雇傭兵」資本就會跑路,然后引發「礦難」。

為了解決這個問題,DeFi2.0干脆把Token變成了協議本身,用戶想要使用協議,就必須持有協議Token。但為了保證更高、更持久的APY,對Token本身的稀釋反而變得更為瘋狂。

DeFi2.0最大的問題,就是沒有實際的用途,協議就像一個龐氏騙局,依靠不斷流入的資金為協議提供「背書」,并為Token持有者創造虛假的APY。Token價格完全是依靠用戶對「協議背書」這一承諾的信任。但我們知道,這種背書從來沒有發生過,Token的價格最終也一瀉千里,讓2.0成了平均壽命最短的DeFi版本。

Olympus原生TokenOHM價格走勢圖,較最高點跌去了98%

在CurveWar火起來后,Token賦能的問題得到了一定程度的解決。通過向鎖倉的veToken賦予收益投票權,Token對流動性提供者有了些實用性,不過這種實用性帶來的價值賦能仍然是有限的。

以Curve為例,對于流動性提供者來說,盡管持有更多的veCRV能帶來更高的APY,但收益最終還是以CRV結算,要么鎖倉,要么賣掉,沒有別的作用。也就是說,veToken的模式只是為了緩解原生Token的拋售壓力,仍然不能捕獲協議本身的價值。

實際上,AC本人也曾公開質疑過「Token文化」對于DeFi的必要性。的確,即使沒有Token,DeFi協議也能為用戶提供便捷的金融服務。

不是說DeFi協議不可以有Token,「Token文化」的本質在于,持有Token的用戶能擁有網絡的一部分,通過Token捕捉網絡成長所創造的價值。但就目前來說,DeFi協議的Token并沒有做到這一點。

凱撒走了,誰來繼承DeFi旗幟?

AC的離開為DeFi留下了一塊空白,但也幫這個空間帶走了不少淤泥。盡管沒有人知道DeFi未來會如何發展,但通過此次事件我們可以去反思,究竟什么樣的DeFi才是可持續且有價值的。或許,他的離開會成為DeFi發展的又一轉折點。

LUNA:在質疑聲中成長

LUNA一直被很多人看作是龐氏騙局、是「空氣幣」,但無論是之前的恐慌行情,還是此次AC離場事件,Terra的DeFi生態都經受住了考驗,沒有受到太大的影響。誠然,Terra確實存在「死亡螺旋」的風險,但它真正的價值卻是很多人沒有看到的。

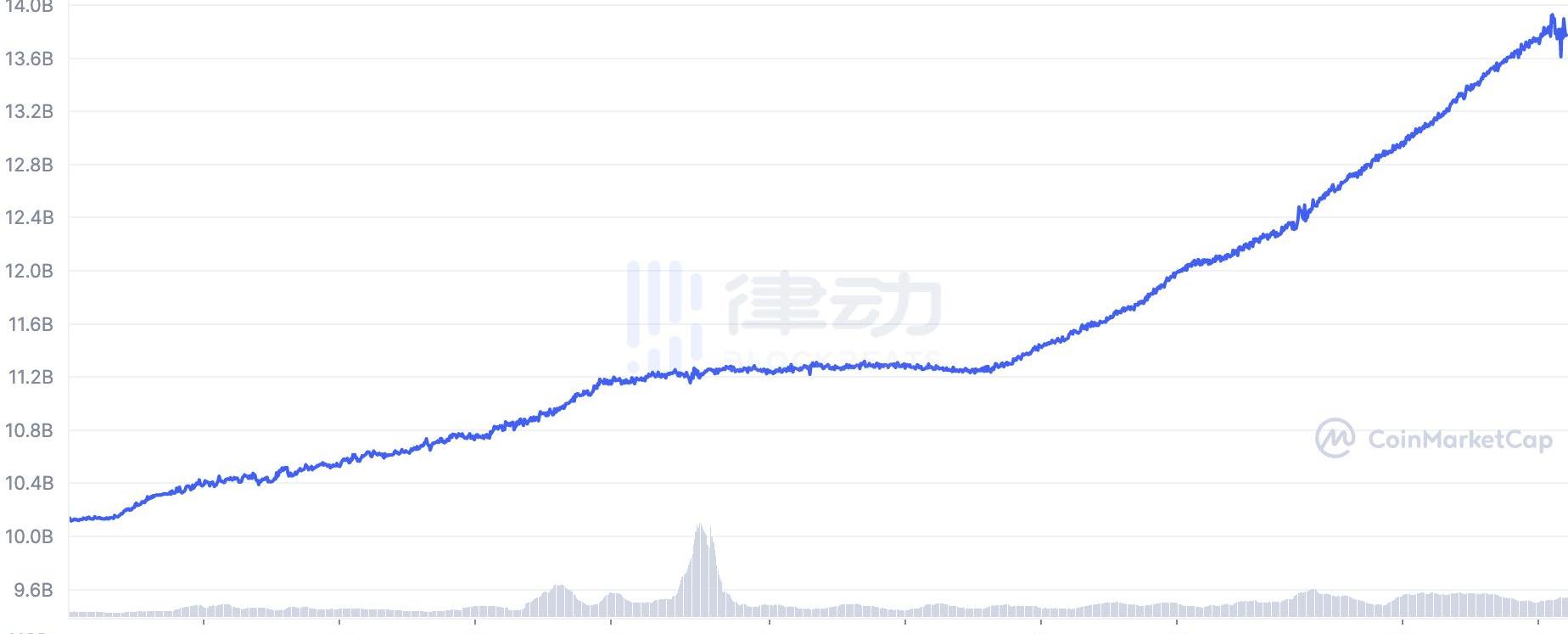

UST市值一直穩步上升

Terra所做的事情,就是通過區塊鏈技術改善電商的支付流程。長期以來,加密世界和現實世界之間都有一道天然屏障,Token價格因為波動幅度大,無法被真正運用到現實生活中,因此Stablecoin成為了橋接這兩個世界的重要工具。

但與大部分算穩協議不同的是,Terra真正考慮到了法定貨幣的強區域性。其Stablecoin體系實際上是一套豐富的貨幣組合,與各類法幣掛鉤,并通過生態內的實體應用滿足不同區域和場景的需求,這其中就包括了美元、韓元、泰銖等。

在鏈下,CHAIPay幫助企業和個體打通了電匯、本地網關、信用卡等20多個支付渠道,節省了大量的時間和成本;在鏈上,用戶則可以通過Mirror獲得交易美股的敞口。Terra生態內的各種投資需求,最終都傳導回UST,以LUNAToken的形式為持有者捕獲網絡創造的價值。

在DeFiSummer初期,Compund、Aave、Yearn、Curve這些OG項目之所以成功,就是因為它們致力于為普通群眾提供觸手可及的金融服務,這才是市場和廣泛受眾真正需要的,也是能創造真正價值的產品。而Terra能獲得今天的成功,也是同樣的道理。

「DeFi不是一個人的世界」

DeFi甚至是整個crypto領域還是充滿了個人崇拜的情緒,從這個角度來說,AC的離開也是一件好事,它為其他開發者留下了更多的發展空間,也讓整個行業變得更加理智。

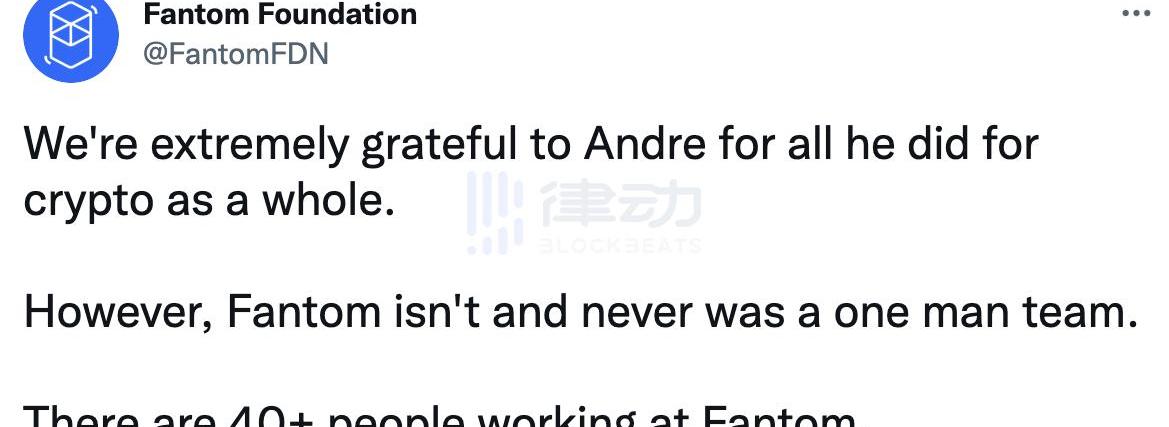

在Andre退出后,Fantom基金會發表了聲明:「Fantom從來不是一個人的團隊」。

YearnFinance成員在推特上認可團隊的貢獻,并表示未來還會繼續為DeFi帶來更多創新產品。

社區也在關鍵時刻站了出來,維護必要的基礎設施。

DeFi未來的發展路徑永遠不止一條,重要的是有更多的開發者愿意為這個領域默默做出貢獻,慶幸的是,這正是我們所看到的。

Tags:DEFDEFIEFITOKENdefi幣今日行情DeFi Degen LandWEFIN價格DILI Token

鏈捕手消息,數字資產托管商HexTrust完成8800萬美元B輪融資,AnimocaBrands和LibertyCityVentures共同領投.

1900/1/1 0:00:00作者:JakeHartnell,JunoNetwork核心成員編譯:Amber,ForesightNews北京時間3月16日凌晨.

1900/1/1 0:00:00作者:0x137,律動 在最近關于DeFi的討論中,我反復聽到了一個名字——THORchain,這個沉默數月的項目,最近似乎又有了一些熱度.

1900/1/1 0:00:00作者:BTCdayu 會議時間:2022年3月4日20:00會議內容:X2Y2民間交流會議主持:@BTCdayu??記錄:@winkrypto提供支持 議程: 一是反饋上周會議情況; 二是總結一.

1900/1/1 0:00:00作者:WaterdripCapital近期NFT市場的持續火熱,似乎并未受到整個加密行情的影響,反而表現出了其特有的局部躁動,僅Opeasea上超過10萬ETHVolume的系列已經有8個.

1900/1/1 0:00:00原標題:《從密碼朋克開始的奇妙故事》 來源:阿法兔研究筆記 一、30年前的聚會 加州舊金山灣區,有一個毫不起眼的小樓,位于US101附近一個類似商場的商業園區.

1900/1/1 0:00:00