BTC/HKD+0%

BTC/HKD+0% ETH/HKD-0.34%

ETH/HKD-0.34% LTC/HKD-0.14%

LTC/HKD-0.14% ADA/HKD-0.5%

ADA/HKD-0.5% SOL/HKD-1.49%

SOL/HKD-1.49% XRP/HKD-0.48%

XRP/HKD-0.48%原文作者:AkhilVajjhala?&?Jack,Polygon

原文標題:《What’sUpWithDeFiBeforeMerge?ACompilationofalltheImportantFindingsfromDifferentDeFiForums》

編譯:Katie辜,Odaily星球日報

合并將顯著改變以太坊的運營方式、環保程度和敘事。有了這個硬分叉?,以太坊將在新的共識機制??PoS??上運行,而不是原來的?PoW?。本文中,我們將介紹合并臨近時各?DeFi?龍頭治理論壇上發生的重要事件。

Lido質押

Lido為那些希望通過質押ETH2.0獲得收益的ETH持有者提供流動性質押,但不需要持有運行一個完整節點所需的32個ETH來質押其資產。Lido降低了質押ETH的門檻,并提供了stETH,方便用戶可以在其他DeFi協議中使用。

當我們討論以太坊合并時,Lido是最重要的組成部分之一。它涉及到流動性質押的過程,當涉及到合并對PoS中的ETH質押者的影響時,Lido扮演著重要的角色。

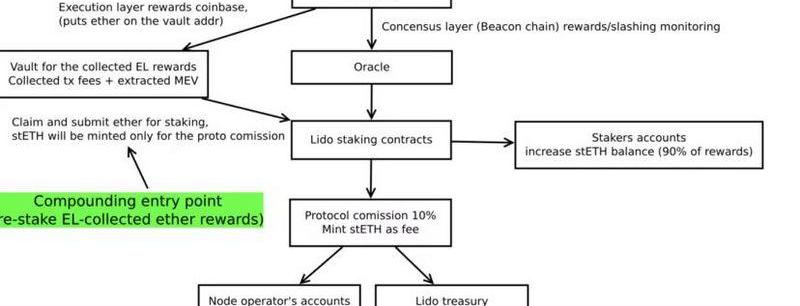

Lido協議升級,在以太坊合并后重新設置新出現的獎勵,實現多重獎勵。

該提案提議重新分配所有收集到的執行層獎勵,同時只生成協議費stETH作為信標鏈獎勵分發運行的一部分。但對非盈利性的Lido?預言機?報告不收取/分發任何協議費用。

分配機制如下:

節點運營商在專用資金庫合約上收集ETH指定的執行級別獎勵。準確地說,MEV獎勵可以在這樣的資金庫合約中獲得。

Lido合約從資金庫中撤回所有收集到的獎勵,將其重新質押,并僅以協議費作為信標鏈獎勵分發運行的一部分,mint新的stETH。

以太坊L2解決方案Arbitrum鏈上轉賬交易總額突破5億美元:金色財經報道,據Dune Analytics數據顯示,以太坊Layer 2解決方案Arbitrum鏈上轉賬交易總額已突破5億美元,本文撰寫時為517,323,163美元,鏈上ERC-20代幣總市值達到1,743,466,827美元。Arbitrum旨在提高以太坊智能合約處理速度和可擴展性,在Layer2 處理EVM合約和交易的同時仍受益于以太坊鏈上安全性,過去30天Arbitrum新用戶量增長達到309,481。[2022/7/30 2:47:32]

如果是非盈利的Lido?預言機報告,將不再mint任何新的stETH。

該提議將帶來多重回報,由于對現有分發方案的影響很小,交易時間快。它也是相當自動化和自治。最后,在合并硬分叉延遲的情況下,它將退回到已經采用的解決方案。

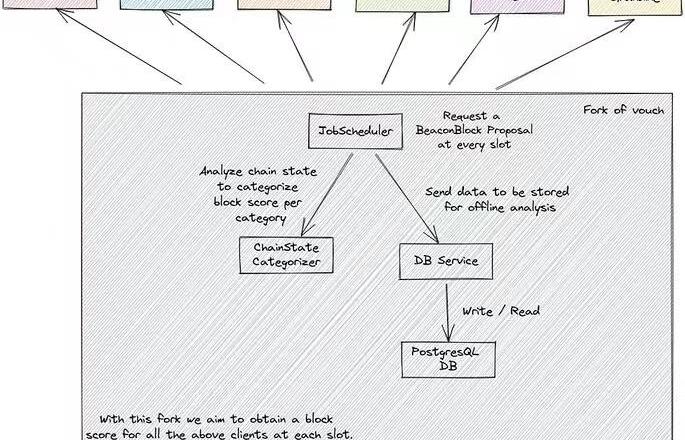

主要目標:衡量是否有客戶持續產生更多的區塊提議者獎勵。

空投分叉代幣和維持掛鉤:如果有任何空投ETHPoW給ETH質押者,它將返回給stETH的潛在持有者。

AAVE借貸

AAVE是一個去中心化的借貸市場,借貸收益率基于利用率。

考慮到合并是PoW空投或只是希望合并尚未定價的完美機會,利用你的倉位并增持更多ETH似乎是大多數加密投資者的選擇。

然而,這方面存在很多問題:

如果有任何合并相關的問題?>ETH價格下跌->大規模清盤發生。

Aave??借給用戶質押品?>?合并問題?>Aave和用戶都受到嚴重影響。

Aave的借款限額降低了,費用增加了,直到ETH借款被完全暫停,直到合并完成。

以太坊L1鏈上為烏克蘭捐贈數量突破25000 筆:金色財經報道,據 Dune Analytics 最新數據顯示,以太坊L1鏈上為烏克蘭捐贈數量已突破25000筆,總募資金額達到1611萬美元,根據募資金額排名情況如下:Gov Donations(838萬美元)、PartyBid(406萬美元)、RELI3F.xyz(140萬美元)、Endaoment(135萬美元)、Unchain Fund(50.446萬美元)、ukrainedao.eth(41.97萬美元)。[2022/3/1 13:29:42]

Aave受以太坊PoS合并影響的技術分析:

聲稱合并不應影響AAVE的系統。

區塊結構:不受影響。

阻塞時間:僅Aave治理受到輕微影響。

智能合約:Aave不受影響。

鏈上隨機性來源:不受影響。

safehead?和最終區塊的新概念:Aave可能會受到輕微影響,但不會影響智能合約。

Chainlink??的立場將與PoS鏈一致。Chainlink不會整合到以太坊PoW分叉,它將完全提交到PoS鏈,這確保了預言機和數據沒有任何問題。

AAVEETHPoW分叉風險緩解計劃:

除ETH外,大多數代幣在ETHPoW鏈上可能是毫無價值的。因此,用戶可能采用的最大化其加密資產持有的策略可能是借入盡可能多的ETH。

此外,還應該觀察從stETH持有者到ETH的流量,因為stETH在ETHPoW鏈上可能也不值錢。

與PoS合并和潛在ETH?PoW分叉相關的投機策略可能會對Aave產生影響,特別是因為Aave允許從stETH借用?ETH。stETH?被用來放在?Aave?上抵押和借用?ETH已成為一種流行的策略,并已將ETH市場利用率提高到62%的水平。

投機者正在利用ETH市場相關風險:

以太坊未確認交易為200,470筆:金色財經消息,據OKLink數據顯示,以太坊未確認交易200,470筆,當前全網算力為680.69TH/s,全網難度為9.18P,當前持幣地址為64,103,855個,同比增加101,114個,24h鏈上交易量為1,232,588ETH,當前平均出塊時間為13s。[2021/10/4 17:22:29]

ETH的高利用率可能會使清算更加困難或無法實現。

在ETH市場被大量利用的情況下,由于合并事件,市場開始經歷高波動,可能無法清算常規ETH多頭/穩定幣空頭倉位。

這是由于清算人將無法獲得ETH作為質押品,因為大多數ETH將是借來的。

這進而可能導致一些倉位變得無質押。

高的ETH利用率使ETH速率提高到一個水平,即ETH/th位的APY為負。

高ETH利用率將ETH速率提高到ETH/ETH倉位產生負APY的水平。

一旦ETH借貸利率達到5%,這發生在70%的利用率之后不久,stETH/ETH倉位開始變得無收益。

目前,由于貶值風險,Aave上的借款人沒有最大化地使用杠桿。因此,有可能一些倉位的APY會更早出現負值。這將導致用戶平倉,直到ETH借貸利率恢復到一個穩定的水平,使APY變得平穩。

這意味著我們將看到大量的stETH到ETH的贖回,進而推動stETH價格下跌。由于常規stETH持有人轉向ETH以獲得ETHPoW工作的收益。

已經很高的ETH利用率導致常規ETH供應者開始撤回其ETH。

由于與ETH?PoW分叉相關的不確定性和風險,當前的流動性提供者可能會越來越擔心他們在Aave上的ETH,進而可能會從供應端撤回ETH。

利用率的增加與ETH借款人無關。

此外,如果ETH價格下跌,則ETH多頭/穩定幣空頭倉位可能需要通過出售供應的ETH去杠桿化。

以太坊生態系統支持計劃第三季度提供240萬美元資助:金色財經報道,據以太坊博客消息,以太坊生態系統支持計劃(ESP)團隊發布了2020年第三季度更新。該計劃第三季度為BlockchainsForSchools、Hubble、Zkopru(zk-optimistic-rollup)、DarkForest等團隊總計提供了240萬美元的資助。[2020/11/26 22:09:17]

這就是ETH借款被凍結的原因。

備選方案:將100%利用率下的可變借款年利率從103%提高到1000%。

AAVE?DAO??對?ETH?PoW分叉上的立場:

Aave?對?Aave?治理的評論請求要求AaveDAO承諾選擇在權益證明共識下運行以太坊主網,而不是運行替代共識的任何以太坊分支。

ARC將正式表示AaveDAO部署將僅在以太坊PoS上進行。

授權社區監護者采取必要行動,關閉以太坊巴黎硬分叉產生的任何分叉上的Aave部署。

AAVE快照投票:

建議限制接近合并時的ETH借款。

Compound??借貸

Compound貸款市場與AAVE非常相似,但可供借款的資產較少。它只存在于以太坊,而AAVE已經走向了多鏈。

調整ETH利率模型:

將cETH利率模型更新為具有以下參數的新的跳躍利率模型:

利用率為0%時的比率:2%

最佳利用率:80%

最佳利用率:20%

100%利用率:1000%

為cETH市場設定100000ETH的借款上限。

Bancor??DEX

Bancor是一個去中心化的交易所,允許用戶在代幣之間進行交易。其獨特的價值主張是能夠通過其原生BNT代幣為DEX提供流動性,而不面臨臨時性損失,然而,由于在最近的熊市中表現不佳,用戶確實面臨臨時性損失,這一能力最近受到了抨擊。

數據:以太坊非零地址數量達到4000萬:盡管以太坊價格已從2018年1月歷史最高水平下跌超過85%,但人們對這種市值第二高的加密貨幣的興趣正在逐漸增加。GlassNode數據顯示,余額大于零的以太坊地址總數已躍升至4000萬個。這表明,自從ETH價格達到歷史最高水平以來,非零地址數已經暴漲超過350%。(CryptoPotato)[2020/5/25]

提案:確定在分叉時?Bancor治理論壇的操作:

建議在所有PoW分叉上禁用Bancor合約。

禁用合約:該選項將包括禁用以太坊分支上的所有Bancor平臺功能。這種選擇應該不會有什么風險。對此的主要論點是,工作證明分叉上的大多數代幣將很快變得毫無價值,這將導致Bancor平臺被抽干任何可以在分叉鏈上提取的價值。

不采取措施:在以太坊分叉的情況下,不采取任何措施。這不會給以太坊主網上的Bancor帶來任何風險,但是,任何可能從以太坊分叉中提取的價值都會很快丟失。

Synthetix??衍生品

Synthetix將在預期的合并區塊前約3小時暫停以太坊和?Optimism??上的所有Synthetix合約,并在確保Chainlink信息流和協議的其他部分穩定后恢復活動。

SNX代幣仍可交易,但協議的所有其他部分,如合成交易所、期貨、貸款、質押和跨鏈?橋將被暫停。一旦暫停完成,將通過所有渠道進行通信,并將通知所有協議合作伙伴。

Frax算穩

FRAX穩定幣只能在ETH?PoS?上贖回:

SamKazemian提交了一份提案,要求該項目的穩定幣只能在以太坊權益證明主網上贖回。

FRAX將拒絕任何以太坊PoW分叉。

雖然這是邁向以太坊PoS未來的一步,但可能會在以太坊PoW用戶中造成FUD。

MakerDAO??穩定幣&借貸

風險和市場影響概述——期貨現貨溢價與負融資:

持有ETH的現貨將獲得任何PoW分叉代幣,而ETH季度期貨或永續合約的敞口不會。假設市場是有效的,這意味著預期合并日期后的季度期貨應根據PoW分叉代幣的預期價值,開始以額外折扣進行交易。

最近,我們看到2022年12月的季度預測報告從溢價轉變為現貨溢價,這反映了PoW分叉積累一些“可銷售價值”的可能性。在實踐中,市場參與者可以購買現貨ETH,然后賣出等量的ETH期貨,在保持delta中性的情況下質押分叉價值。隨著合并的預期日期越來越近,我們可能會在永續合約上看到一些類似的活動,大幅折扣和負融資反映了PoW分叉ETH的預期價值。

對Maker的影響:通過期貨合約?的名義杠桿成本下降,形成了與Maker?資金庫的競爭壓力。認為市場隱含分叉價值過高的用戶會被激勵在期貨上杠桿化,而那些認為隱含價值較低的用戶可能更喜歡使用Maker資金庫杠桿化。

反應:保持有競爭力的利率,避免因期貨合約而損失過多交易量。

stETH價值下跌:

stETH和其他流動性質押資產很可能在任何PoW以太坊分叉上變得毫無價值。

因此,基于PoW分叉的ETH的預期價值,流動性質押資產的市場價格可能會下跌。

反應:監控stETH流動性,必要時應對參數變化;使用ETH質押品跨DeFi貸款協議監控競爭利率。

外部資產分叉選擇:

以太坊托管著各種各樣的外部支持資產。包括跨鏈橋、中心化穩定幣和現實世界資產。因為這些資產是由外部質押品支持的,它們一次只能在單個鏈上完全質押,發行者通常需要在分叉期間將一個鏈識別為規范的鏈。

合并升級在以太坊社區、DeFi用戶和協議中得到了強有力的支持,這應該有助于確保分叉選擇一致支持主網以太坊。然而,由于對礦工的財務敞口或其他原因,一個或多個外部資產發行者可能會在一定程度上承認PoW分叉。這可能會使連接到主網以太坊的相關資產變得一文不值。

由于與礦工存在潛在的財務聯系,Tether尤其被認為是一種潛在的風險。

對Maker的影響:如果所有外部支持的資產發行者都支持合并升級,則影響最小;如果一個或多個發行者支持PoW分叉,這可能會對DEX流動性池和接受該資產作為質押品的其他協議造成重大影響。

反應:確認與Maker協議交互的關鍵外部資產提供商的合并支持,包括:Circle?、Paxos、Binance、Bitgo、Gemini、Centrifuge??發行者,其他RWA發行者,以及將DAI連接到其他鏈的服務。如Wormhole、Axelar、GravityBridge和?Multichain?)。

流動性池協議:

Maker不向用戶提供可借出的質押品,而許多其他貸款協議都會這樣做。在PoW分叉之后,分叉鏈上的重要資產子集將立即變得毫無價值。這可能導致集中的貸款市場資不抵債,并激勵用戶在市場上借入所有可用的ETH。

ETH從流動性協議中撤出可能導致ETH借款成本飆升,這將對杠桿化stETH倉位造成壓力,并可能影響與ETH的價格持平。

對Maker的影響:一些用戶可能從外部借貸協議遷移到Maker資金庫;ETH可能從貸款協議中撤出,給stETH帶來壓力;合并前后ETH對的去中心化交易所流動性可能下降。

反應:監視用戶行為并保持有競爭力的費率,以促進任何潛在的遷移或用戶獲取;監控stETH杠桿倉位和Aave、Euler上的ETH借貸利用率;監控外匯流動性,必要時考慮參數變化。

預言機網絡和指數:

Maker和Chainlink等其他預言機網絡正計劃支持合并,并考慮將主網以太坊作為規范鏈。然而,PoW分叉的可能性使這一問題變得有些復雜,由于潛在的中心化交易問題或代碼沖突,錯誤數據的可能性增加了。

對Maker的影響:增加了發送到預言機信息流的壞數據/異常數據的可能性;由于第三方預言機或準備指數中包含的不良價格數據而導致市場中斷的可能性。

反應:確認中心化交易計劃,包括PoW分叉清單、報價和API更改;鼓勵行業參與者為任何PoW分叉采用替代報價,避免沖突,并確保主網以太坊數據的連續性。

網絡停機時間:

這一合并可以說是以太坊歷史上最大的一次升級。隨著這一重大的協議更改,技術故障的風險增加,可能會導致活動故障和不可用性。如果以太坊下跌一段時間,像Maker這樣的DeFi協議可能會在質押品資產中經歷價格缺口,這可能會推動資金庫清算甚至破產。

對Maker的影響:PoS合并前后停機和活動故障的風險增加;在任何網絡停機期間,可能出現負價差;降低了用戶去杠桿或保護其資金庫位置的能力。

反應:考慮改變參數以增加資金庫倉位的安全范圍;鼓勵用戶在合并升級前增加自己的倉位安全邊界。

重放攻擊:

重放攻擊允許在一個鏈上簽名的交易或消息在某些情況下在另一個鏈上“重放”。以太坊用戶可能在PoW以太坊分叉之后成為所謂的“重放攻擊”的受害者。

雖然EIP-155通過添加Chain?ID作為交易簽名參數提供了一個防止交易重放的簡單保護,但不能保證PoW分叉會采用與以太坊主網不同的Chain?ID。

對Maker的影響:主網上非預期交易的可能性增加,從PoW?分叉鏈重放;主網交易的可能性,包括Makeroracle和keeper操作,被重放到PoW?分叉鏈。

反應:在Maker社區內分享關于重放攻擊風險的信息;提倡PoW分叉使用替代Chain?ID來避免重放交易。

原文標題:《TheAppchainUniverse:TheRisksandOpportunities》作者:MohamedFouda,AllianceDAO 編譯:海爾斯曼.

1900/1/1 0:00:00作者:Yilan,LDCapitalResearch 摘要 作為第三代區塊鏈,CosmosSDK和TendermintBFT降低了開發和運行公鏈的門檻.

1900/1/1 0:00:00鏈捕手消息,Filecoin開發實驗室ProtocolLabs開發負責人MollyMackinley在周一的新加坡活動中表示,Filecoin虛擬機預計將于2023年初發布.

1900/1/1 0:00:00鏈捕手消息,跨鏈互操作性協議Nomad發布跨鏈橋重啟更新,已對代碼進行了重大更改,包括針對漏洞利用修復、橋接GUI的補丁、處理收回的資金等,審計完成后將發布代碼.

1900/1/1 0:00:00作者:LoopyLu,ODAILY星球日報9月20日,Wintermute被盜。此次攻擊事件不僅讓Wintermute蒙受了損失,更暴露出了一個易被忽視的風險隱患.

1900/1/1 0:00:00鏈捕手消息,據CoinDesk報道,實時會計平臺Integral完成850萬美元首輪融資,ElectricCapital領投.

1900/1/1 0:00:00