BTC/HKD+1.65%

BTC/HKD+1.65% ETH/HKD+1.43%

ETH/HKD+1.43% LTC/HKD+1.12%

LTC/HKD+1.12% ADA/HKD+3.92%

ADA/HKD+3.92% SOL/HKD+2.31%

SOL/HKD+2.31% XRP/HKD+4.56%

XRP/HKD+4.56%撰文:Alex

編譯:星球日報Katie

本來,我只是做了個關于Uniswap的Dune儀表盤,卻在DeFi圈內引起了轟動。令人不安的是,它揭露了那些自認為發明了「金融永動機」的人的真面目。這是一個關于圖表、Cookie數據、傲慢、社交證明和DeFi未來的故事。

上個月,我對UniswapV3ETH/USDC池子的「有訂單流」進行了分析。ETH/USDC上的UniswapV3LP損失估計1億美元。

「有訂單流」引起了人們的注意。不過要澄清一點:當你做LP時,你是在賭一個交易對的表現如何;這個押注與你的交易池是否有「有訂單流」無關。

Chaos Labs 與 Uniswap基金會合作推出Uniswap V3 TWAP預言機風險門戶網站:5月26日消息,區塊鏈風險分析公司 Chaos Labs 與 Uniswap 基金會合作推出 Uniswap V3 TWAP 預言機風險門戶網站,該網站強調了 V3 池中 TWAP 操縱的實時成本。該 TWAP 市場風險應用程序利用資金池數據(包括流動性深度和耗盡價格)對所有 V3 資金池和部署的實時操縱風險進行量化,用戶可以查看所有池中的操縱成本。該門戶將實時集中的流動性分配納入量化操縱成本,并量化了移動當前現貨價格的資本要求以及量化在 30 分鐘窗口內移動 TWAP 的資本要求,允許用戶模擬額外的流動性在特定時段內如何增加操縱的資本需求。[2023/5/26 9:44:19]

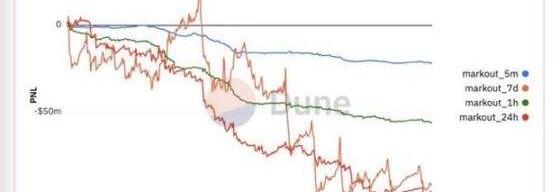

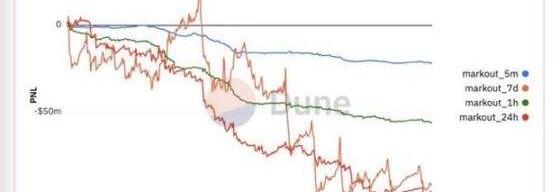

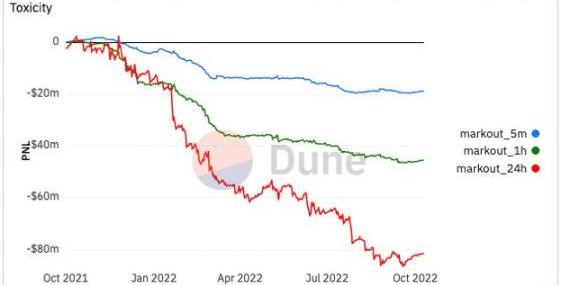

在扣除其原始LP持幣的費用后,結論如圖一所示:

Aave社區關于“在Polygon zkEVM主網上部署V3 MVP版本”的ARFC提案已獲投票通過:3月31日消息,據投票頁面顯示,Aave社區關于“在Polygon zkEVM主網上部署V3 MVP版本”的ARFC提案(ARFC提案通常被視為“溫度檢查”)以100%的支持率獲得投票通過,將進入正式的鏈上投票。該提案指出部署 Aave V3 開發工作量較小,但為了減少風險,該提案建議限制流入資產,并設置保守的風險參數,使開發和風險服務提供商對zkEVM網絡進行更深入的分析。該提案建議只加入三個抵押品(WETH、WMATIC 和 USDC)和一個可借貸資產(USDC),以減少風險。

自2022年10月起,Aave V3已成功部署在zkEVM測試網,運行約 6 個月。zkEVM是Polygon團隊開發的L2解決方案,與EVM等效。Polygon zkEVM主網Beta版已于近日上線。[2023/3/31 13:36:54]

Solana 鏈上項目 Squads V3 已上線 app:金色財經消息,Squads 發推特稱其 Squads V3 已上線 app。Squads V3 致力于為 Solana 生態系統提供多重簽名解決方案。

據悉,Squads 發在今年2月完成500萬美元戰略融資,由 Multicoin Capital 領投。[2022/8/17 12:30:43]

概括而言,AMM中的LP在費用>非永久性損失時獲利,在費用<非永久性損失時虧損。圖表顯示,今年LP費用比IL低1億美元左右。

圖一數據的進一步解讀

圖一衡量UniV3上ETH/USDC池子的每筆交易的「邊界」,即使用未來價格的交易的未實現賬面損益額。

例如,5分鐘標記=交易發生5分鐘后未實現的盈虧。

Uniswap V3 24小時以太坊銷毀量達557ETH:據歐科云鏈鏈上大師數據顯示,當前以太坊銷毀量為124.01萬ETH,24小時Base Fee均值66 Gwei;昨日以太坊銷毀量6424.88ETH,環比上升22.17%。近24小時銷毀量前三的協議分別是Uniswap V3 557 ETH、OpenSea 528 ETH以及Uniswap V2 317 ETH。[2021/12/22 7:55:31]

這是我之前工作的HFT高頻做市商在傳統金融中常用的一種度量方法。它衡量多個時間范圍內執行交易的性價比。「邊界」預示著我們實現的盈虧,要想準確找到每個LP和交易方式會很繁瑣。

5分鐘后LP未實現盈虧:-2100萬美元

1小時后LP未實現盈虧:5600萬美元

1天后LP未實現盈虧:-9700萬美元

動態 | 0x v3 協議升級正式上線主網:0x v3 協議升級正式上線主網,升級后 0x 新增一系列新功能,包括 ZRX 抵押以及功能強大的橋接合約。借助新增的流動性橋接(Liquidity Bridges)功能,0x 可聚合 0x 之外包括 Kyber、Uniswap 和 Oasis 在內的其他 DEX 網絡中的流動性,成為獲取來自各去中心化交易所的最優代幣價格的一站式商品,無論是主流交易對還是長尾交易對。新的 ZRX 抵押機制授予協議的 0x 做市商(MM)所有權,并通過給予 MM 獎勵(以 ETH 為單位)和額外的投票權以提供流動性來鼓勵參與治理。每個 ZRX 持有者也可以通過將令牌委派給 MM 池來賺取更多的利益。同時,0x 提供一個單一的集成端點 0x API,可簡化利用鏈上和鏈下的流動性開發經驗。[2019/12/3]

7天后LP未實現盈虧:-9200萬美元

@0xShitTrader對這張圖表的解釋是,由于損失巨大,散戶不應參與CPAMM上提供的被動流動性。

我個人對這種觀點持中立態度。ETH/USDC的LP「邊界」近期下降嚴重。

Uniswap團隊對圖一的反駁和與分析師的對峙

Uniswap風險和研究部門的@teo_leibowitz、@xin__wan和@AustinAdams10發來了一條措辭嚴厲的帖子,稱我在憑圖表指控Uniswap,并在分析中忽略了「cookie」數據,聲稱我的分析在各個方面都是錯誤的。

Uniswap的團隊聲稱,我在分析中沒有計算費用,UniswapETH/USDC池子自成立以來實際盈利1.5億美元。差異如此巨大。

@0xShitTrader發現Uniswap在其查詢中存在一個錯誤,導致拋出所有LP買入,超過所有LP交易的一半。

在修正錯誤后,他們的分析與原始圖表完全相同,顯示了1天內LP損失近1億美元。

這個問題立即被提交至他們的團隊。已經過去5天多了,他們還沒有撤回聲明,要求我解釋真相。對我來說,分享DeFi世界真實的現狀很重要。Uniswap團隊認為在ETH/USDC池子中提供被動流動性獲得1.5億美元利潤是合理的,這一事實讓我感到震驚。

Uniswap團隊的傾向很明顯。他們認為傳統金融市場那一套根本不適用于他們。他們認為他們發明了「金融永動機」,一種無需alpha生成的「印鈔機」。這種來自Uniswap的錯誤信息和缺乏真相的情況,像病一樣在DeFi社區的KOL中傳播,這些人信任Uniswap品牌,但他們自己沒有深入研究數據。

DeFi世界的現狀

在ETH/USDC池子中,資金被過度分配以提供流動性。這并非我個人對AMM或Uniswap團隊的攻擊,而是現實狀況。DeFi正處于一場生存危機中,作為一個社區,我們需要誠實地面對我們所取得的成就。

AMM是穩定幣交易和提升長尾資產流動性的絕佳工具。對抗CeFi技術是我們作為一個社區仍在努力解決的問題。尋找收益率的鏈上資金太多了,這導致幾乎每個機會都產生負風險溢價,Uniswap池子無法承受。

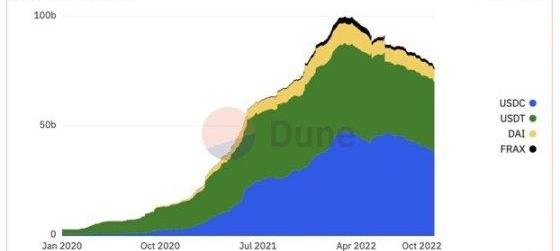

ETH上有超過700億美元的穩定幣在尋找用例。這類資本沒有足夠的用例,尤其是在無風險收益率超過4%的大環境中。

大多數人還沒有意識到DeFi是一個對自己的身份感到困惑的青春期青少年。我們被資本追逐,大多數DeFi社區都認為這是理所當然的。DeFi正與時間賽跑,試圖說服資本留下來。創新、創造力和真正的生產性用例是生態系統生存所必需的。我們不能坐享其成,因為DeFi還遠未達到可持續發展的終點。

我的一個好朋友最近和我談到了精確性和準確性之間的區別,我認為這是DeFi存在問題的根源。精確是擊中目標的能力。準確度是確保你瞄準了正確的目標。

DeFi實際上想解決什么問題?

在上一個周期中,世界需要一種增長敘事來注入歷史性的流動性。作為一個社區,我們需要放棄上一個周期的「金融煉金術」和「金融永動機」的承諾,專注DeFi真正能夠解決的長期可持續創新來源。

我希望這能給加密領域的builder敲響警鐘。我們中的許多人都非常幸運地積累了資本,并在熊市中將項目建立起來。讓我們確保我們的目標是正確的,因為我們有責任讓世界變得更美好。

原文標題:《ABriefHistoryofNFTMarketplaces:CantheSTEPNteam’sMOOARovertakeMagicEden?》 作者:ColJung? 編譯:Leo.

1900/1/1 0:00:00關于近期流傳的AlamedaReseaech財務文件一事,AlamedaResesrch聯席CEOCarolineEllison發推表示:網上流傳的資產負債表不完整,僅是公司實體的一個子集.

1900/1/1 0:00:00MakerDAO于周一投票通過CoinbaseInstitutionalUSDC機構獎勵提案,獲得了75%的贊成票.

1900/1/1 0:00:00整理:蔣海波,PANewsStarkNet是Layer2四大天王之一StarkWare的拳頭產品.

1900/1/1 0:00:00Web3保險協議InsurAce創始人Oliver推文表示,在UST、FTX崩盤事件后,基于InsurAce團隊目前正在聯合相關行業機構和監管機構.

1900/1/1 0:00:00據Decrypt報道,Solana開發工具提供商Helius宣布完成310萬美元種子輪融資,ReciprocalVentures和ChapterOne領投.

1900/1/1 0:00:00