BTC/HKD-0.65%

BTC/HKD-0.65% ETH/HKD-1.2%

ETH/HKD-1.2% LTC/HKD-0.95%

LTC/HKD-0.95% ADA/HKD-1.58%

ADA/HKD-1.58% SOL/HKD-1.69%

SOL/HKD-1.69% XRP/HKD-2.31%

XRP/HKD-2.31%來源:0xCike,幣萌TokenMore

01?項目簡述

BendDAO是一個采用點對池模式的NFT抵押借貸協議,支持用戶抵押自己持有的藍籌NFT來獲取貸款,以解放NFT的流動性。同時,BendDAO以借貸為核心,還推出了抵押品出售、首付購買NFT這兩項附加功能。

02?產品設計

借貸模式

NFT與現實世界的房產一樣都有著較差的流動性,為了合理釋放存量NFT的流動性,NFT借貸應用而生。與Aave等DeFi借貸類似,NFT借貸也是通過超額抵押的方式來取出部分流動性。目前主流的NFT抵押借貸協議主要分為點對點和點對池兩種模式:

點對點模式以NFTfi為首,X2Y2的NFT借貸也是點對點,即用戶與用戶之間進行一對一的借貸,平臺僅作為撮合。該模式有以下特點:

效率低:借貸雙方的配對可能需要較長的時間。

準確的估值:同一系列中不同屬性的NFT價值不同,借貸雙方可以針對單個NFT的屬性來商議和確定估值,而非使用整個NFT系列統一的地板價作為唯一的估值標準。

安全性高:個體出現違約時,僅會影響到該筆貸款的借貸雙方,不會把風險敞口擴大到平臺內的其他用戶處。

總結:點對點的模式更加適合流動性匱乏的熊市,不懼怕極端行情影響到平臺的安全性。

點對池模式以BendDAO為首,借款人直接與平臺的貸款池交互,使用NFT作為抵押品從貸款池中借出ETH,當抵押的NFT價格下跌至一定程度時將會觸發清算。貸款池中的ETH來源于存款人的存款,存款人作為平臺的流動性提供者可以獲得利息收入。該模式有以下特點:

Volatility Shares推出的杠桿比特幣期貨ETF首日交易額達550萬美元:6月28日消息,Volatility Shares 推出的 2x 比特幣策略 ETF 首日交易額達 550 萬美元。據悉,該基金的目標是提供兩倍于標普 CME 比特幣期貨每日滾動指數的每日表現。盡管美國存在多種比特幣期貨產品,但這是第一個獲得美國證券交易委員會批準的杠桿產品。

此前報道,過去一周包括 WisdomTree、景順 (Invesco) 和貝萊德 (BlackRock) 在內的公司都提交了比特幣現貨 ETF 申請。另據知情人士稱,金融服務巨頭富達(Fidelity)也準備提交現貨比特幣 ETF 申請。[2023/6/28 22:06:13]

效率高:直接與池交互,隨時可借貸。

估值不夠準確:平臺無法針對每個NFT的屬性進行詳細的抵押估值,只能通過該系列NFT的地板價來確定估值,抵押同一系列的任何屬性的NFT所能獲得的貸款額度都是一樣的。

存在安全隱患:平臺上的每一筆貸款都會影響到平臺所有存款人的利益,在極端情況下,NFT大量清算可能會引發系統性風險。

支持抵押的NFT系列少:出于安全性考慮,僅支持交易量大、流動性好、價格相對穩定的藍籌NFT作為抵押品。

總結:點對池模式更加適合流動性充足的牛市。

借款規則

BendDAO平臺支持BAYC、MAYC、CryptoPunks、Azuki、Moonbirds、Doodles、CloneX這七種藍籌NFT的抵押借貸。

Lido將提供100萬枚OP激勵wstETH在Optimism生態中的使用:金色財經報道,Lido和Optimism計劃在未來6個月內向Beethoven X、Curve、KyberSwap、Uniswap和Velodrome上wstETH流動性提供者以及在Aave上進行wstETH借貸活動等行為提供總計100萬枚OP激勵。該激勵是LidoOnLayer2的一部分,此外Lido還將繼續提供LDO獎勵。[2023/2/16 12:09:23]

借款人抵押NFT后,可以借出的ETH數量與該系列NFT的地板價以及平臺設定的抵押比例相關,例如當前BAYC的地板價為80ETH,抵押比率為60%,則抵押1個BAYCNFT最多可以借出48ETH。

目前各個NFT系列的抵押比率如下:

CryptoPunks:60%

BAYC:60%

MAYC:50%

其他:30%

NFT的地板價數據通過Bend預言機獲得,Bend預言機由BendDAO團隊和Chainlink合作開發。預言機的原始數據來自于Opensea、X2Y2、LooksRare的地板價,同時會過濾原始數據,根據各平臺的交易量來計算低價,并采用TWAP,保證數據不被操控。

清算規則

BendDAO引入健康因子作為賬戶安全度的評價指標,計算公式如下:

健康因子=/

公式中的清算門檻目前設定為70%,將健康因子低于1時,也就是借出的債務本息已經達到抵押品地板價的70%時,就會觸發清算。清算的方式是對抵押的NFT進行為期4小時的拍賣,參拍者的出價必須大于債務本息總和。

DigiDaigaku系列NFT近24小時交易額漲幅近900%:金色財經報道,據NFTGo.io數據最新數據顯示,DigiDaigaku系列NFT總市值為22,766.46ETH,過去24小時的交易額為110.5ETH,漲幅達860.83%;地板價為10.85ETH,持有NFT地址總數為793個。[2022/10/29 11:54:51]

如果在拍賣期間,借款人償還了貸款,那么將停止清算,但借款人需向清算人支付罰款,罰款為總債務的5%或0.2ETH。

抵押品出售

在主流的NFT市場,作為買家,出售NFT都不是即時的,需要等待買家的購買。在BendDAO中,用戶可以將NFT作為抵押品存入BendDAO,再進行出售,可以立即獲得高達地板價60%的ETH,相當于未來買家的預付款,其實本質上還是抵押NFT獲得貸款。

當交易完成后,賣家將獲得:NFT賣出的總價-債務本息

首付購買NFT

當買家想要購買某個NFT但資金不夠時,可以通過BendDAO最低支付首付的40%進行購買,剩余部分通過Aave的閃電貸來支付,購買到的NFT抵押在BendDAO,用戶可以在償還貸款本息后解除抵押,也可以隨時出售。

boundNFT

boundNFT是BendDAO的債務NFT,當用戶抵押NFT時可以獲得boundNFT,其與抵押的原始NFT具有相同的元數據和ID,也有著同樣的權益,可以用于社交媒體的PFP,也可以用于領取空投,或者在其他協議上獲得獎勵。boundNFT是不可轉讓的,可以讓用戶免受黑客攻擊。

美國SEC主席:大多數加密代幣都是證券,法律很明確:金色財經報道,美國證券交易委員會(SEC)主席Gary Gensler近日在接受采訪時,回答了關于誰應該監管加密行業的問題。他說:“我們是監督這項基本交易的機構。當一群企業家從公眾那里籌集資金并且公眾期望獲利時,他們需要披露——全面、公平和真實的披露,這就是我們資本市場的核心交易。”

他還強調,法律在這方面是明確的。相信根據事實和情況,這些加密代幣大多是證券。(Bitcoin.com)[2022/10/5 18:39:53]

03?BendApeStaking

2022年12月,YugaLabs推出了Ape生態Staking激勵,用戶可以使用APE代幣、BAYC/MAYC/BAKC質押獲得APE獎勵,其中APE可以單獨質押,BAYC或MAYC必須與APE代幣配對才能質押,BAKC則必須與BAYC或MAYC配對后再配合APE代幣才能質押。同月,BendDAO推出了ApeStaking服務,幫助用戶進行點對點的配對。

BAYC或MAYC的持有者可以在BendDAO發布配對需求,與APE代幣和BAKC持有者配對共同獲取質押獎勵,發布需求時需設定APE最低質押量、質押獎勵的分配比例,而APE代幣的持有者可以在配對市場中選擇適合自己的配對需求,一般來說,優先選擇能夠給自己分配更多質押獎勵的配對需求。

已經在BendDAO抵押借貸的BAYC/MAYC也可以參與ApeStaking,已經參與ApeStaking的BAYC/MAYC同樣可以在BendDAO進行抵押借貸。

數據:BTC已實現市值達8個月新低:金色財經消息,據Glassnode數據,BTC當前已實現市值(Realized Cap)為424,736,757,745.44美元,達8個月以來新低。[2022/7/6 1:55:49]

目前BendApeStaking已質押597萬APE、507個BAYC、442個MAYC、135個BAKC。

04?業務數據

基礎數據

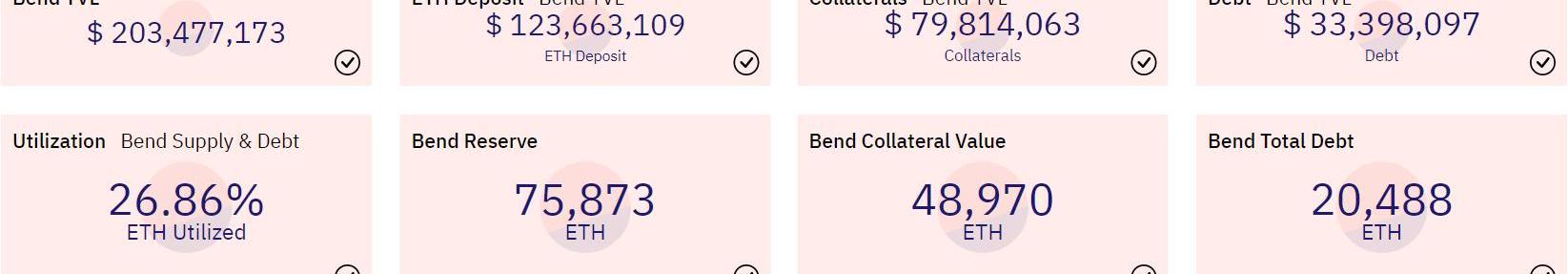

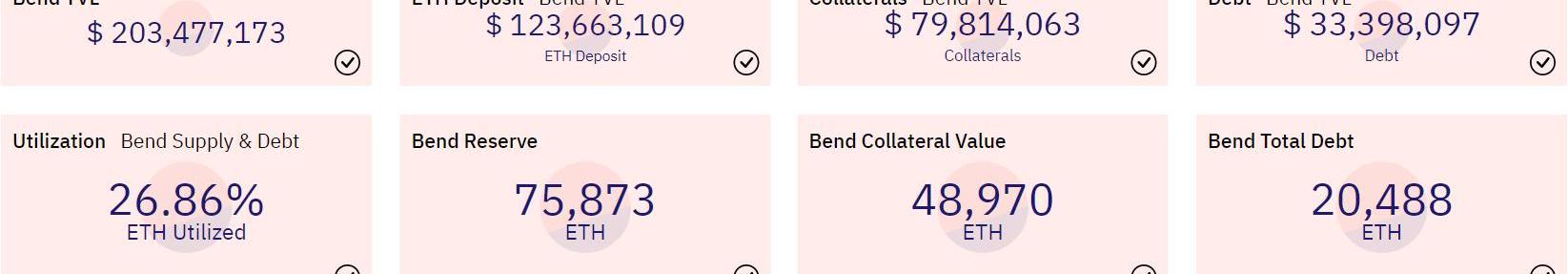

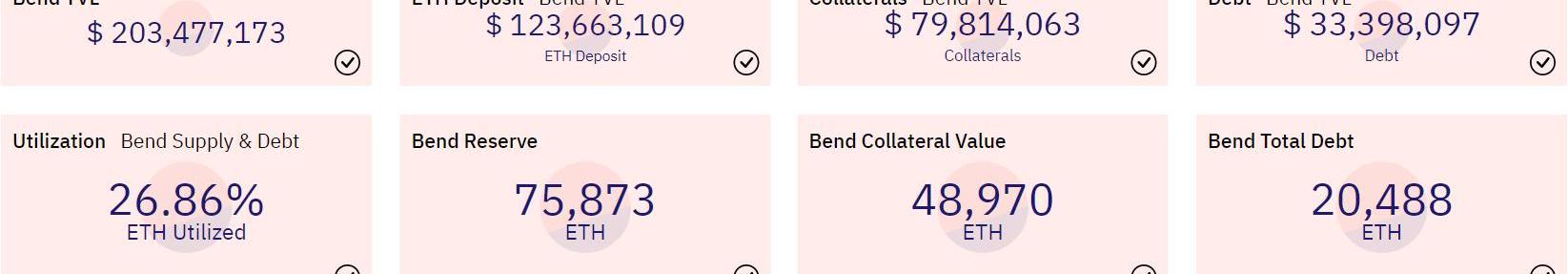

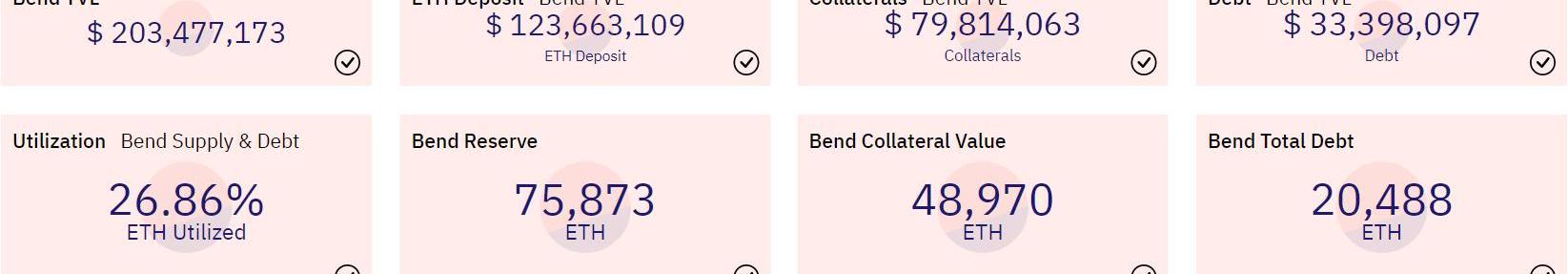

根據官方Dune數據看板的數據,當前BendDAO總TVL約為2.03億美元。詳細數據如下:

貸款池中有75,873ETH存款,約合1.24億美元

抵押的NFT地板價合計48,970ETH,約合7981萬美元

當前存量債務為20,488ETH,約合3340萬美元

累計借款量為127,912ETH

目前進入BendDAO抵押的藍籌NFT總量已接近1500個,其中BAYC/MAYC的數量最多,按照價值計算,BAYC占據了全平臺抵押品價值的65%。

BendDAO累計已借出127,810ETH,其中使用BAYC貸出的ETH數量占總量的76.32%。

目前BendDAO平臺存款人數為1138人,借款人數為1506人。

借款大戶

下圖為BendDAO平臺前25名借款大戶,前三名借款量均達1000ETH以上。

市場占有率

以累計貸款量來看,點對池模式的NFT借貸平臺中,BendDAO位于首位;縱觀整個NFT借貸市場,BendDAO僅次于采用點對點模式的NFTfi。

以周貸款量來看,BendDAO近幾周大幅增長,已經趕超NFTfi,成為貸款量最大的NFT借貸平臺。

05?經濟模型

代幣分配

BendDAO的原生代幣為BEND,發行總量100億BEND,TGE時間為2022年3月20日。分配如下:

官方提供的代幣釋放趨勢圖如下,根據TGE時間,目前處于第11個月。但下圖中的國庫儲備/空投/IFO部分均默認為全部釋放。

veBEND

BEND代幣持有者可以進行鎖倉,獲得veBEND,鎖倉時間從1個月到4年不等,鎖倉越多BEND、鎖倉時間越久可以獲得更多的veBEND。veBEND可用于參與治理,投票決定BendDAO支持哪些NFT作為抵押品/抵押率等,同時可以獲得平臺收入的分紅,包含:

平臺貸款手續費的100%

平臺從NFT交易中收取的手續費的50%

平臺從首付購買NFT功能中收取的手續費的50%

此處對IFO進行一下說明:用戶在參與IFO時可以自由選擇鎖倉時間,與其他代幣持有者鎖倉無異。

鎖倉趨勢:下圖為BEND代幣的鎖倉數據,從圖中可以看出,鎖倉量在穩定增長,目前約為12.5億BEND。

收益數據:如下圖所示,近一個月每日鎖倉分紅總量均在5ETH左右,累計已分紅993.3ETH,當前鎖倉APY為8.9%。

籌碼分布

BEND代幣鏈上持幣排名前16位如下圖所示:

持幣第1:挖礦獎勵池,初始43%,目前36.26%

持幣第2:國庫,初始21%,目前23.72%,未領取的空投放入國庫

持幣第3:團隊,21%,鎖倉中

持幣第4:鎖倉地址

持幣第5:BUG獎勵,從國庫中撥付

持幣第6:交易所

持幣第7:UniswapLP

持幣第8:二級大戶,成本約為0.015美元

持幣第9:IFO大戶,成本約為0.01美元

持幣第10:二級大戶,成本約為0.0089美元

持幣第11:交易所

持幣第12:大戶,全是獎勵獲得

持幣第13:IFO大戶,成本約為0.012美元

持幣第14:二級大戶,成本約為0.0074美元

持幣第15:參與IFO后,2022年4月又以約0.067美元的單價購入價值20萬美元的BEND,后續在0.06-0.03美元區間內陸續虧損賣出,2022年6月起持續購入,成本約為0.08美元

持幣第16:二級大戶,成本約為0.007美元

挖礦釋放

總計43億BEND代幣的挖礦獎勵錢包,在過去10個月中共流出約6.24億BEND,平均每月釋放獎勵約6400萬BEND,平均每天釋放204.6萬BEND。

國庫支出

國庫錢包共有四筆流出:

轉至BUG獎勵錢包1.66億BEND,剩余1.62億,每月定期發送少量獎勵

轉至個人錢包三筆約486萬

合計為800多萬BEND

流通量及市值

當前BEND代幣價格約為0.0266美元,FDV約為2.66億美元。

根據上文數據,BEND代幣當前的未流通部分為挖礦獎勵錢包、國庫錢包、團隊錢包及BUG獎勵錢包的余量,流通部分約為17.4億BEND,流通市值約為4628萬美元;如扣除掉鎖倉的12.5億BEND,實際流通部分約為4.9億BEND,實際流通市值約為1303萬美元。

06?項目小結

隨著NFT市場的發展,使用借貸工具來釋放NFT的流動性將成為剛需,BendDAO作為賽道龍頭,千萬美元級別的流通市值,有巨大的想象空間。

自熊市上線以來,BEND代幣鎖倉量持續穩定增長,說明用戶忠誠度很高。貸款量也在持續增加,尤其進入近期小牛行情后,1月初貸款量大幅增長,近日已有回落。

這波行情以來,BEND幣價從底部暴漲近7倍,有FOMO情緒的因素存在,需注意短期風險,但值得長期關注。

Tags:NFTENDBENBENDSHIBANFTTendiesFriends With Benefits ProBEND價格

作者:DanielLi,CoinVoice ?? Treasure是區塊鏈游戲領域的現象級項目,旗下已經孵化出了10余款游戲,包括最近在社交媒體突然走紅的TheBeacon.

1900/1/1 0:00:00作者:TIResearch原標題:《CryptoExchanges2022AnnualReport》2022對于Crypto行業來說是動蕩的一年.

1900/1/1 0:00:00作者:吳說 北京時間2月13日清晨,華爾街日報報道,稱美國證券交易委員會SEC已告知穩定幣公司Paxos,它計劃起訴該公司違反投資者保護法.

1900/1/1 0:00:00作者:LoopyLu 來源:Odaily DeFiLlama?數據顯示,Canto鏈上24?小時交易量達?6300?萬美元,已超越?Solana?的?5600?萬美元.

1900/1/1 0:00:00據Lookonchain對鏈上交易數據分析后發現,Paradigm、JumpTrading、AlamedaResearch、3AC、Dragonfly、RobotVentures、DeFianc.

1900/1/1 0:00:00幣安發布公告表示,隨著SignatureBank減少對數字資產市場的敞口,該銀行將只處理超過10萬美元的用戶交易.

1900/1/1 0:00:00