BTC/HKD-0.32%

BTC/HKD-0.32% ETH/HKD-0.62%

ETH/HKD-0.62% LTC/HKD+1.23%

LTC/HKD+1.23% ADA/HKD+0.29%

ADA/HKD+0.29% SOL/HKD-1.08%

SOL/HKD-1.08% XRP/HKD-0.46%

XRP/HKD-0.46%原文標題:《關于頂流公鏈及其生態估值模型的探討性分析》

原文作者:Pima,ContinueCapital

大熱的ARB馬上上線,這次市場終于回歸理性,看了眼大概各種估值模型,基本挺合理,100-200億中樞,差距不大,可參考其他數據。目前市場對公鏈估值相對穩定了,對未來技術衍化的差異認知,決定了以后公鏈的上升空間,是難度系數比較大的alpha。

更多的是,我們投資一定要明白什么是常態,就像一個人生病,你不一定知道病的名字,但是你一定能感受到你的一些日常舉止與正常人不同之處,比如正常人一天一次大便,你卻三四次,正常人一睡到天亮你卻每天凌晨1點到3點醒一次,你不知道哪里出問題了,但是你要明白你這不是正常的狀態。??

回到投資上,你也一定要明白一些估值常態,比如以BNB為代表的CEX長期二級估值中樞就是PE=5。可以去看下每個季度幣安財務報告,其他HT/FTX都可以追溯查詢下,牛市熊市都有數據,中位數基本就是5左右,有時候PE到3或者牛市PE到10,都是正常區間,但是這里面你要明白行業認知參數的重要意義。

所謂行業認知參數,就是一個細分市場在發展初期大部分人都不太懂,但給人描繪的前景是充滿希望的,這時候往往魚龍混雜,群雄逐鹿,典型特征是你不知道誰是龍頭,行業增速非常快,給予的PE就會很高;隨著市值快速增長,行業認知的提高,滲透率達到30%臨界點后,增速開始放緩,估值就會逐步穩定下來,PE就會回到中樞線,價值挖掘完成,行業進入成熟發展期,靠利潤推動市值而不是估值推動。

對待公鏈,經歷了這么多年的發展,很多數據估值模型也基本趨于穩定,此文目的在于從另外一個角度進行公鏈及生態估值體系的探討。

數據:ConsenSys L2 Linea開放3天后鎖倉額突破1200萬美元:7月21日消息,自ConsenSys Layer2網絡Linea于7月18日開放Linea主網Alpha的訪問后,Linea鎖倉額當前已達到1281萬美元。[2023/7/21 15:51:12]

假設我們定義,除ETH之外其他同時期頂級公鏈PublicChainMarketCap為PMC,定義EthereumMarketCap為EMC,定義PE=PMC/EMC

目前常態化平穩市場頂級公鏈市值:ADA120億,MATIC110億,SOL80億;分母端ETH2100億

我們選取過往一定時期最頂級公鏈市值高低情況

ETH市值:20171300億,2018100億;20215400億,20221400億

ADA市值:2017300億,201810億;2021950億,202290億

EOS市值:2018150億,201820億

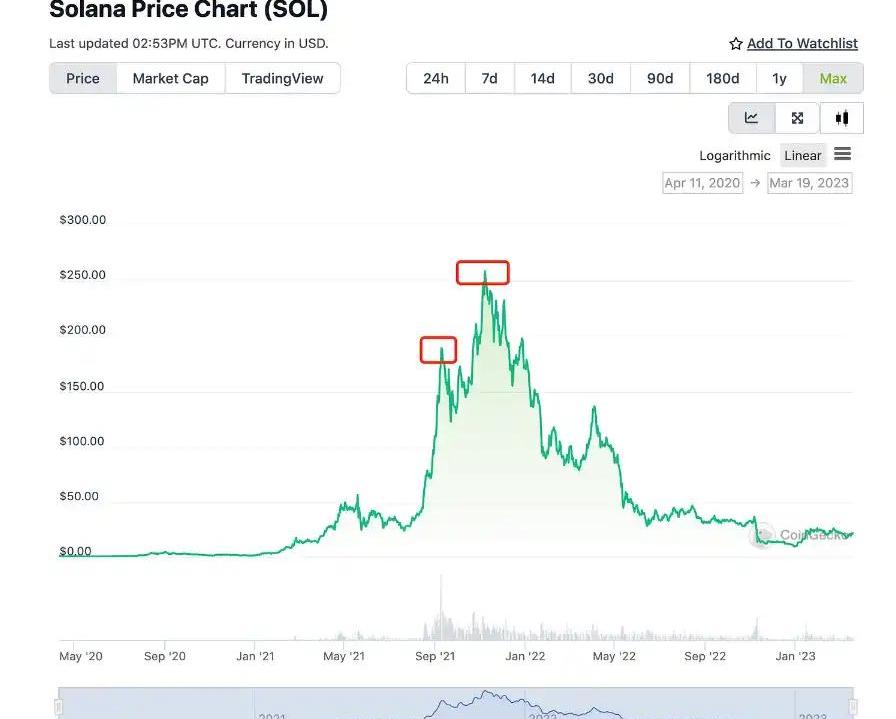

SOL市值:2021900億,202240億

我們來看不同時期PE=PMC/EMC市值對比情況:

ADAPE:牛市300/1300=23%熊市10/100=10%;牛市950/5400=17.5%,熊市90/1400=6.4%

EOSPE:牛市150/740=20%,熊市20/100=20%

SOLPE:牛市900/5400=16.6%熊市40/1400=2.8%

目前常態化市場:ADA120/2100=5.7%,MATIC110/2100=5.2%,SOL80/2100=3.8%

幣安推出基于ETH質押的代幣Wrapped Beacon ETH:4月24日消息,據官方公告,Binance 將 ETH 2.0 Staking 更名為 ETH Staking,并在 ETH Staking 服務上引入 Wrapped Beacon ETH (WBETH),將從北京時間 4 月 27 日 16:00 開始生效。

WBETH 是一種新的流動性質押 Token,其中 1 個 WBETH 代表 1 個 BETH 和 BETH 令牌 4 月 27 日 16:00 之后在 ETH Staking 上累積的總質押獎勵。WBETH 將允許用戶參與 Binance 以外的 DeFi 項目,同時確保他們有資格獲得相應的 ETH 權益獎勵。[2023/4/24 14:24:01]

在此并不是比較每個公鏈與ETH市值比例,而是選擇某一階段非ETH智能合約中市值最大的一個做比較,由此我們給出如下結論:

公鏈估值定律一:最優非ETH智能合約平臺PE常態化區間落在6%-20%的范圍

上述定律一,有什么用呢?

我們這里的統計,是按照MarketCap流通市值,并不是全流通FDV,上兩輪牛市期間項目機構投資相對較少,不像目前大部分項目都是流通比例較少,個人認為定律一更大的作用是在新項目上市之初,給予你一個估值中樞,即我們用新項目FDV/ETH市值,來衡量估值高低。

我們復盤來看:22.10.23日,APT上市之初,FDV100億,同期ETH1600億PE=100/1600=16%APT最低點3美金時,PE=30/1400=2.1%;2023.01.26日,APTFDV200億,同期ETH2000億,PE=200/2000=10%,目前APTPE=130/2100=6.2%

Cardano跨鏈橋Converter Bridge將啟動公測,計劃于4月18日上線主網:3月28日消息,Cardano跨鏈橋Converter Bridge將于3月29日2:00(UTC+8)啟動最后一輪公測,用戶可在公測中通過Converter Bridge在以太坊和Cardano測試網上轉移資產。在測試三周后,Converter Bridge將于4月18日上線主網。[2022/3/28 14:22:41]

OP,2022.06.02,FDV64億,同期ETH2100億,PE=64/2100=3%,2022.06.19,OPFDV18億,ETH1200億,PE=1.5%,目前OP110億,PE=5.2%

那我們現在大概有個中樞概念,ARB假設按照100/200/300億FDV上市,PE分別為4.7%,9.5%,14.2%,不同價格對應定律一中的高區間還是低區間,一目了然。在高區間,適合把分子端公鏈換成分母ETH。

需要注意到是,定律一的適用條件是,一定是非ETH中你認為頂級的公鏈,不能阿貓阿狗都拿來放到這個區間,很多公鏈接不要說6%,可能1%ETH市值都不到,那問題成了哪個是頂級公鏈呢?這實質是個買入問題,對不起仁者見仁魯迅沒說,但是定律一可以提供大約的賣點:即越接近20%占比上限,越可以賣掉換ETH。

需要注意區分的是,這個賣點不是絕對單價賣點,比如你APT10塊賣掉了,結果25年又漲到100塊了,不能這樣對比,而是25年的時候說不定ETH都1W塊了,PE=1000億/12000億=8.3%,定律一本質是衡量頂級公鏈與ETH的增速問題。

Conflux迎來重大升級 將引入EVM兼容空間及PoS鏈:2月26日消息,Conflux網絡在區塊數92060600或區塊高度36935000(2022年2月23日12時)至區塊高度37400000(預計3月1日24時)期間進行Hardfork升級,升級后的網絡名稱將由Conflux Tethys 網絡升級為Conflux Hydra網絡。版本號升級為Conflux v2.0.0-fix。

在本次升級中,Conflux將引入EVM兼容空間及一條獨立的PoS鏈,并開放PoS質押機制。

本次升級中將激活并實施包括CIP-43、CIP-64、CIP-71、CIP-76、CIP-78、CIP-86、CIP-90、CIP-92等8個不同的CIP(改進提案)的更改。

除上述兩個主要升級外,本次升級還引入其他多項升級,如新增一組PoS相關的公共RPC方法、縮短難度調整周期、移除同步塊中與虛擬機相關的約束、允許合約開發人員禁用合約的反可重入性等等。

本次升級不影響用戶正常使用Conflux網絡。但鑒于升級期間出現網絡不穩定或操作延遲的概率會增加,建議用戶避開升級期間進行操作,以免造成財產損失。[2022/2/26 10:17:47]

定律一長期看會不會打破呢?比如十年周期?非常有可能。從歷史發展軌跡來看,任何一個事物在任何一個完全競爭市場,很難一家獨大,當一個龍頭占據70%的市場占有率,該龍頭的市場占有率一定是頂部階段。

萬事萬物的發展不可能存在一家獨大,有了荷法英美蘇,任何一個國家在統治階段,一定有老二來抗衡,同理,我們股市中耳熟能祥的芯片市場/電商市場/新能源市場/地產市場/等等很多賽道,老大老二市場占有率都有個比例,包括目前幣圈市場,BTC占比43%,老二ETH占比18%,因此智能合約市場長期看一定會有項目挑戰ETH40%甚至50%市值占比的項目,也就是定律一的上限20%被突破,但是這里面有個時間問題,ETH達成穩定在BTC市值50%這一壯舉,用了近乎十年。

Biconomy與The Sandbox合作,幫助其用戶進行無gas費Token遷移:2月9日消息,區塊鏈開發工具提供商Biconomy宣布已與The Sandbox達成合作,通過使用Biconomy提供的新合約,將可為The Sandbox用戶節省60萬美元以上的gas費用。此前消息,2021年12月25日,一名安全研究人員發現了TheSandbox智能合約漏洞。The Sandbox修復后部署了新智能合約。由于存在漏洞,The Sandbox建議用戶將其所有的LAND遷移至新合約中,gas費用由The Sandbox進行支付。因此,TheSandbox決定與Biconomy旗下的Gasless合作,以幫助用戶進行無gas費的Token遷移。截止發稿時,Gasless已經幫助Sandbox團隊處理了7174筆交易,并代表LAND所有者支付了601241美元的gas費用。[2022/2/9 9:39:49]

下一個站穩ETH市值的50%的項目,可能也需要在層出不窮的變化之中保持長期的競爭力才有可能達成,難度系數很高;另一方面ETH也是在不斷動態發展的,也就是說將來ETH市值也會不斷變大,要達到其市值的50%可能對于挑戰者的絕對市值要求會很高,這又進一步增加了競爭的難度。

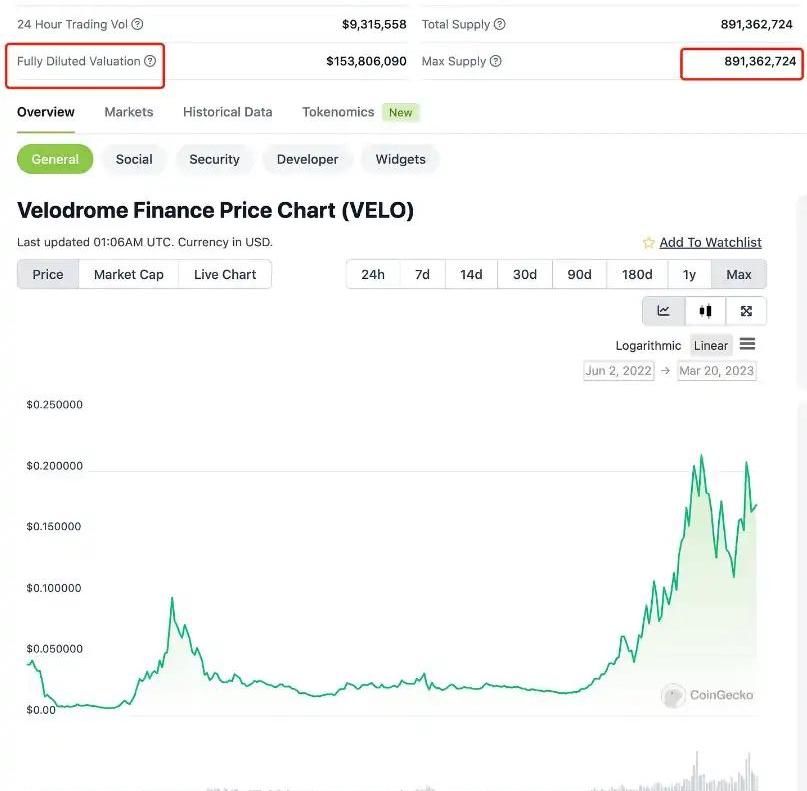

公鏈生態估值定律二:常規DEX在各自公鏈生態中DP常態化區間落在1%-3%的范圍

假設我們定義各生態頭部DEXFullyDilutedValuation為DFDV,公鏈PublicChainFullyDilutedValuation為PFDV,那么DP=DFDV/PFDV,也即DEX全市值/公鏈全市值。

公鏈生態五花八門種類繁多,我們首先還是抓最核心部分,目前任何一個公鏈生態發展都離不開DEX,DEX市值可以作為每個公鏈生態的價值中樞,從而作為衡量其他類別項目估值的參照物。

首先我們還是要明白什么是常態,目前的常態市值:

UNI65億,ETH2100億DP=65/2100=3%

CAKE30億,BNB680億DP=30/680=4.4%

JOE1.8億,AVAX120億DP=1.8/58=3%

ORCA8000萬,SOL120億DP=0.8/120=0.6%

Quickswap8400萬,MATIC120億,DP=0.84/120=0.7%

Velodrome1.5億,OP110億,DP=1.5/110=1.3%

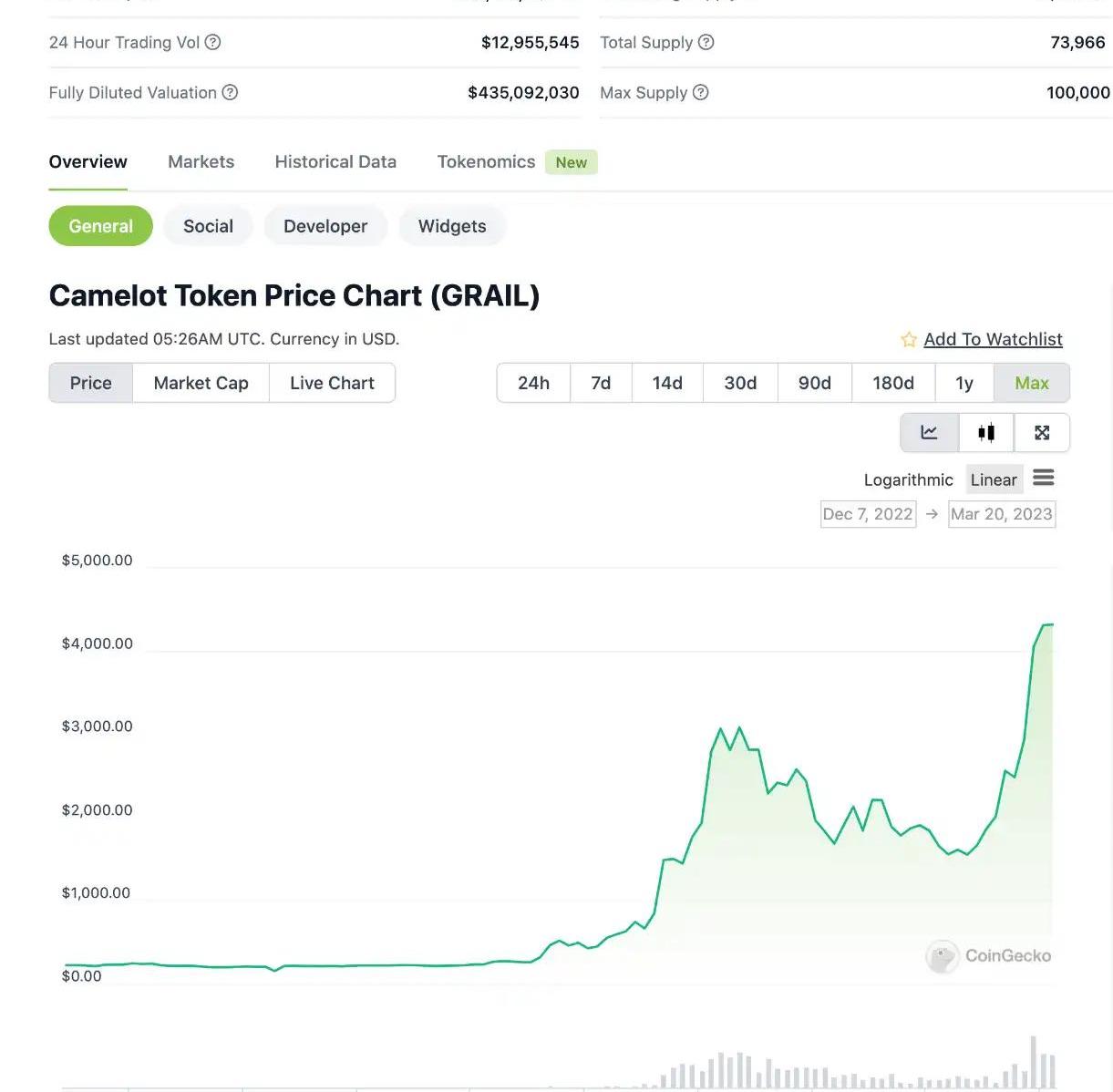

Camelot4億,ARB未知

其次我們看下在DeFi作為嶄新賽道環境下,且全市場處于牛市中時,市場給予DEX的估值:

UNI,高點40,對應FDV400億,同期ETH市值4000億,DP=400/4000=10%

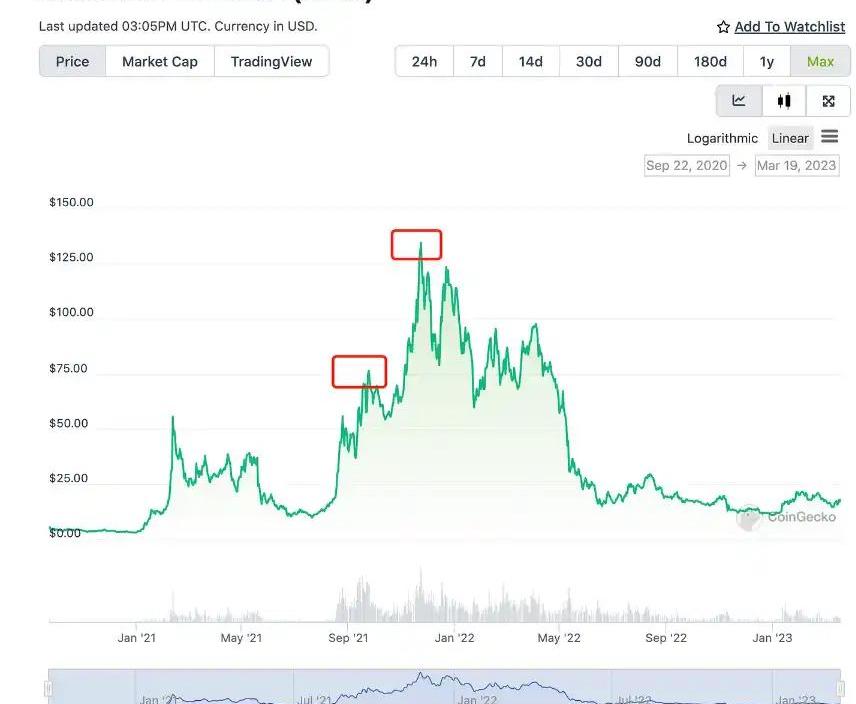

SOL生態中DEXORCA在21年10月和11月兩次達到18億FDV,同期SOLFDV分別為950億和1250億,兩次DP對應分別為1.9%和1.4%

AVAX生態中DEXJOE在21年9月和11月分別觸及22億FDV,同期AVAXFDV分別為540億和960億,兩次DP對應分別為4%和2.2%

我們看到作為DeFi行業的最典型項目UNI,在享受獨家壟斷溢價以及整個DeFi賽道發展初期階段給予高估值的前提下,DP最高為10%,因此,常規性DEX很難再達到此估值。另外我們看到UNI/ETH的單價k線圖,長期在0.002-0.006的區間范圍,考慮到兩者數量差異,對應的UNI流通市值/ETH市值大概落在2%-6%區間,考慮到UNI目前的壟斷地位和正統性溢價特殊性,個人仍然認為常規DEX在各自公鏈生態中DP常態化上限在3%。

我們不否認短期情緒/資金/流通性等因子會影響DP變化,但是仍然認為長期化常態化才是估值之錨,才能成為價值回歸中樞。另一方面,我們在此考察的僅僅是常規DEX,并不包含全鏈DEX,個人認為全鏈DEX會成為DeFi皇冠上的明珠,是最后的突破口后面有機會再對此詳細展開。

問題是這個公鏈生態估值定律二有什么作用呢?

其一,對于低估區間。我們知道一定會有一條DEX與其公鏈市值相匹配,比如,Velo目前1.5億,OP110億,DP=1.5/110=1.3%,只能說合理。同理在未上線的zkSync/Starkware等項目一定也存在一個DEX,未來要達到zkSync/Starkware市值的1%-3%。這兩者主網雖并未上線,你卻能大概按照定律一的下限給出一定的估值比如80億,那么對應的DEXFDV大概就是8000-2.4億,至于是哪個DEX,這就需要深耕社區,不斷觀察其數據/用戶/開發能力等常規因素來做選擇,這里面的關鍵zkSync/Starkware沒發幣,但是其生態的DEX可能早已發幣,就是說你有了提前參與的窗口,剩下的只需要耐心;

再比如APT已經發幣,但是其生態DEX我也不知道哪個能跑出來,但是值得你在DEXFDV在500-1000w甚至更低的時候適當參與進去,因為按照定律二,會有一個APT上的DEX達到其市值的1%-3%。

其二,對于高估區間。同樣可以參照其定律二的范圍區間上限,超出越多越適合兌換成分母公鏈。

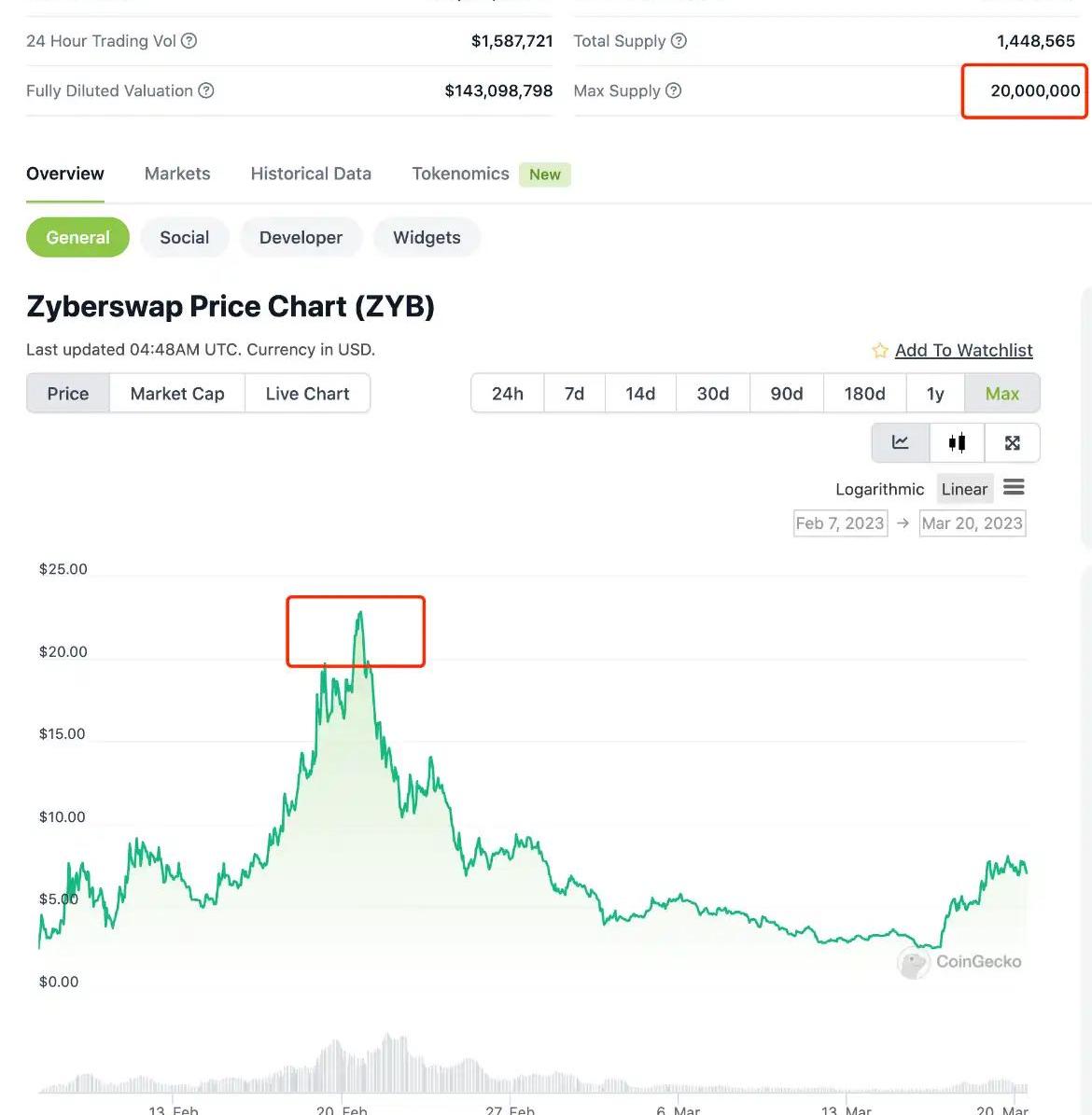

ARB生態上一個DEXZyberSwap,高點FDV在4億,常規DEX基本上都是微創新,沒有什么太大區別,流動性挖礦/ve/模式等具體差異和細節都不太關注。短期流動盤較少+tvl快速增加+空投預期+短期情緒資金高漲等等促成了一波上漲,但這不重要,核心是估值4億了,意味著假如ARB是100億,則DP=4/100=4%,假如ARB=200億,則DP=2%,常規DEX長期要面臨層出不窮的其他競品的進攻,護城河很難建立,因此越接近定律二3%的上限,越適合換成ARB。

同樣的例子,還是ARB上的DEXCamelot,我們發現估值也是4.3億,同樣的假設ARBFDV100億和200億,則Camelot的DP分別為4.3%和2.15%,也是位于公鏈生態估值定律二的上半區,同樣也是謹慎。

當我們對生態DEX有了估值中樞體系之后,由DEX延伸到公鏈生態其他賽道就有了合適的參照性,就像有了一桿秤砣,能稱量大部分項目到底幾斤幾兩。

至此我們通過對部分數據的篩選適當總結了公鏈及其生態的估值模型,意圖尋找更普適性規律,尋找鐘擺的平衡點。當然我相信可以從DEX衍生到借貸/合約/NFT/游戲等各個賽道,本人未做進一步研究,在此拋磚引玉,感興趣的可對參數模型更改以便繼續探索。

Tags:ETHDEXCONANDethyleneglycoldibutyletherIDEX價格conv幣有價值嗎MetaElfLand

作者:veDAO 如果讓你存入10000美元,然后每天領取1美元,你是否愿意?很多人都會不愿意,因為這并不是一筆劃算的生意.

1900/1/1 0:00:00作者:TokenDancebuildermercuryTokenDance:致力于未來5年將10W大廠人帶入Web3,TokenDance華人之聲每周一期.

1900/1/1 0:00:00作者:ChainCatcherzk賽道持續火熱。從去年開始zk系的擴容項目也開始持續發力,加快進度,預計今年將有更多zk-Rollup項目上線主網.

1900/1/1 0:00:00作者:康水躍,FoxTechCEO;孟鉉濟,FoxTech首席科學家 前言 密碼學當中的零知識證明技術在web3世界有著廣泛的應用,包括進行隱私計算、zkRollup等等.

1900/1/1 0:00:00整理:西昻翔,ChainCatcher據ChainCatcher不完全統計,2023年4月3日-4月9日期間,區塊鏈和加密行業共發生29起公開投融資事件,累計融資約26405萬美元.

1900/1/1 0:00:00CoinDesk表示其負責全球政策和監管的執行編輯NikhileshDe收到了亞馬遜官方的電子郵件,似乎確認了亞馬遜電子商務平臺上存在數字代幣和NFT畫廊.

1900/1/1 0:00:00