BTC/HKD-0.17%

BTC/HKD-0.17% ETH/HKD+0%

ETH/HKD+0% LTC/HKD+1.51%

LTC/HKD+1.51% ADA/HKD+0.78%

ADA/HKD+0.78% SOL/HKD-0.57%

SOL/HKD-0.57% XRP/HKD-0.07%

XRP/HKD-0.07%去中心化金融(DeFi)已成為加密領域人們最愛討論的話題之一,每月都有數十個新項目推出。究其本質,DeFi 應用程序支持創建自動執行的智能合約,一般來說,這些智能合約有助于加密資產的發行、借貸、交易和管理。

鑒于 DeFi 應用所涉及的范圍很廣,我們很難從 DeFi 這個總體概念來衡量其采用情況。畢竟,交易和貸款是兩種完全不同的操作,沒有什么可比性。為了解決這一問題,業界采用了一個名為“TVL”(總鎖倉價值,Total Value Locked)的指標來衡量 DeFi 項目的采用情況。

無論是借貸類還是交易類 DeFi 應用,幾乎都需要用戶存入加密資產(如穩定幣)作為質押。DeFi 協議的 TVL 可以簡單地理解為,在該應用中所有抵押品的價值總和。因此,通過 TVL,我們可以對借貸市場(如 Aave)和去中心化交易所(如 Uniswap)進行比較。

自2019年以來,DeFi 經歷了指數級增長。TVL 已經成為衡量 DeFi 實際采用情況的標準,也是Coin Metrics(開源區塊鏈數據及分析項目)上最重要的指標之一。在這篇文章中,我想要分享一些在計算中影響 TVL 精確度的因素,以及使用這個指標評估 DeFi 協議時的一些不足。

DeFi平臺DeversiFi籌集500萬美元戰略投資:金色財經報道,基于以太坊的DeFi平臺DeversiFi籌集了500萬美元的戰略投資。該輪融資由ParaFi Capital以及Defiance Capital、Lightspeed Venture Partners、Blockchain Ventures、Fenbushi Capital、OKEx、StarkWare和Longhsh Ventures牽頭。[2021/5/19 22:16:47]

我們總結出了阻礙 TVL 成為穩健指標的三大因素。

協議快速更新迭代,質押總量難以計算

去中心化金融仍處于發展初期,幾乎每天都有新的協議和應用程序出現,在這些新項目中,一部分只是對已有項目的復刻,而另一部分則是全新的設計。在對某條區塊鏈進行估值時,這條鏈上承載的項目越多,估值難度越高。

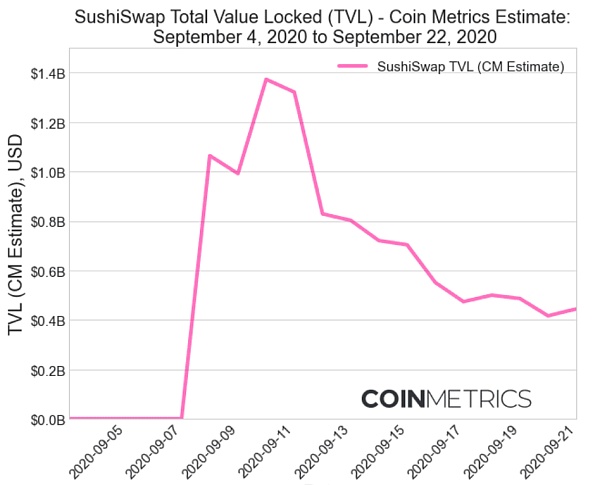

有的DeFi協議在幾天內就能籌集數十億美元的抵押品,一鳴驚人。例如,2020年9月,根據 Uniswap 創建的 Sushiswap,一夜之間,它的 TVL 從幾千美元漲到了10億美元以上。

DMEX CPO Will:DeFi+算力NFT將開啟礦業2.0:金色財經現場報道,4月25日,2021新基建區塊鏈峰會在成都舉辦。在分布式存儲新時代分會場上,DMEX CPO Will分析認為在DeFi領域的三大應用場景交易、保險和借貸平臺,均誕生出一些成功的應用。在整個加密貨幣市場中,DeFi市值占比相對較小,還處于早期階段。但這個賽道的項目有良好的發展預期。NFT具備稀缺性、唯一性的特性。這些特性讓它在游戲領域、資產映射、數字藝術品領域都有廣泛的應用。互聯網的應用改變了信息傳遞和文明傳承的方式,區塊鏈的出現則讓我們看到了價值產生與傳遞的更多可能性。

Will介紹DMEX旨為降低用戶挖礦投資門檻,目前推出的產品形式,聯合挖礦和算力NFT。每一個算力NFT映射了一份真實的,專業的,合規的算力資產,基于此我們可以方便的打通和其他DeFi協議的交互。聯合礦池以Filecoin、ETH等主流資產為主。[2021/4/25 20:55:50]

Sushiswap的TVL在9.7飛速上漲 圖源:Coin Metrics

如何解釋這種驚人的增長?究其本質,DeFi 協議中的激勵機制具有很強的滲透性。在 Sushiswap 這個例子中,早期就買入其原生代幣 SUSHI 的用戶將會獲得更多收益,所以才會有那么多資金一夜之間流入這個新生項目。

以太坊上DeFi總鎖倉金額164.8億美元:據歐科云鏈OKLink數據顯示,截至今日11時30分,以太坊上DeFi協議總鎖倉金額約合164.8億美元,環比下降3.21%。

當前鎖倉金額排名前三的協議分別是Maker 24.7億美元(-3.56%),WBTC 20.8億美元(-3.74%)以及Compound 15.9億美元(-1.96%)。[2020/12/11 14:54:07]

這種激勵機制開了先河,可能會被此后的無數項目效仿。新項目不斷的出現,要實時、精確地追蹤某一區塊鏈上的所有質押幾乎是不可能的。新協議啟動的頻率過高,自然會導致數據提供商對 TVL 的評估是偏低的。以以太坊為例,要想準確計算以太坊的 TVL,數據提供商必須通過反復地重新評估舊數據,來計算新的協議和質押。隨著新協議的啟動越來越快,對項目的 TVL 的估算也就越來越難以保持準確了。

除了新協議發布的問題,另一個問題是現有協議也可能發生變化。為了將這些變化納入計算,還必須持續監控現有協議的新版本和合約部署。例如,Uniswap 已經是第三次迭代了,每個版本跟蹤的質押資產都略有不同。因此,Uniswap 的 TVL 是其3個版本的質押總額,必須分別加以評估。

CoinW即將于9月3日23:30在DeFi專區上線OIN:據官方消息,CoinW即將于9月3日23:30在DeFi專區上線OIN,并開啟“充值送OIN,-0.1%Maker費率“活動;

據悉,OIN項目旨在通過OIN借貸平臺開始構建生態系統,在Ontology網絡上重以太坊DeFi生態系統。通過開發跨鏈技術,OIN能夠在本地交換ETH資產。OIN項目利用ONT幣的費用低、吞吐量高等特點擴展生態系統,吸引了更多的用戶群。OIN使DeFi領域擁有無限發展。[2020/9/3]

未來,DeFi 可能會圍繞一套規范或標準穩定下來。一旦實現標準化,那么去計算新協議的就會容易得多。但標準化并不是萬能的,因為不能保證所有協議都能嚴格遵循標準。正如我們在ERC20 標準的推行中所看到的,仍然有很多需要人工審查的變體出現。因此,在中短期內,當涉及到新協議時,DeFi 的標準化不太可能給 TVL 分析帶來質的飛躍。

質押資產多種多樣,難以準確定價

DeFi 協議可以支持幾乎所有類型的資產做質押。雖然有些協議限制了質押類型,但也有很多協議沒有限制。

每日有超1500萬美元的ETH涌入DeFi:6月23日消息,據DeFiPulse.com數據,過去7天內,平均每天有超過1500萬美元的ETH進入DeFi協議,約為以太坊每日發行量的四倍。(Cryptopotato)[2020/6/24]

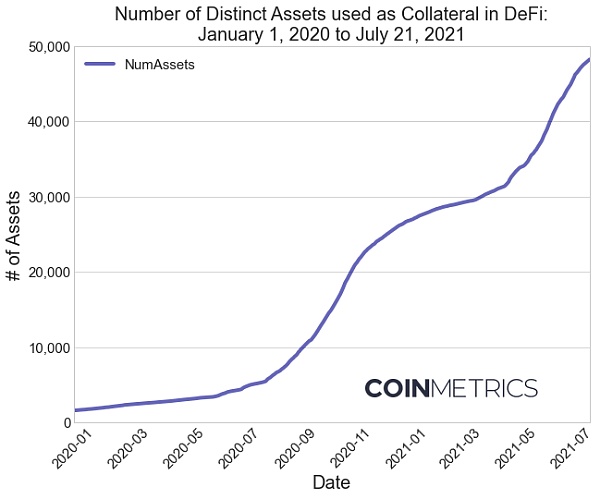

2020.1.1-2021.7.21 DeFi 中可作為質押的資產數目持續增加

數據包含Uniswap v1/v2/v3, Sushiswap, Curve, Aave v2, Compound, Maker

這一圖表中的數據不能反映整個 DeFi 行業的情況,它只包含幾個主流 DeFi 協議的數據,而且涉及的資產類型僅限于 ERC20 代幣。盡管如此,這一數據讓我們得以一窺 DeFi 行業內質押種類迅猛增長,以及代幣化趨勢的影響。

質押品類型的龐大規模使價值估算變得復雜。所有這些資產都可以在多個平臺進行交易,從中心化的、鏈下的交易所到去中心化的、鏈上的協議。因此,從這些場所收集價格數據就成了一項艱巨的任務,但又不能不做,因為只有這樣才能使作為質押的資產能在每個平臺通過指數值被準確定價。

即使數據提供商從所有交易場所生成了指數值,也很難按照收集到的表面價值來計算所有數據。就像正確計算加密資產市值的問題一樣,DeFi 流動性池中的定價數據有被操縱的可能,這最終會破壞價值評估的準確性。

資產可反復質押,可能重復計算

最后一點,TVL 面臨的的最微妙但最重要的挑戰,是理解質押資產的構成。在評估協議的 TVL 時,人們可能會假設質押資產只能在該協議中使用。換句話說,質押資產是被“鎖定”的。

然而,從 DeFi 市場的設計來看,這種假設是錯誤的。DeFi 能夠創建資產衍生品來實現“再質押”。簡單來說,在一個應用中的質押資產可以在另一個應用中使用,也可以在其他應用中使用,以此類推,反復質押。有一些 DeFi 應用專門為支持再抵押而設計,為用戶提供杠桿。盡管這不是什么新鮮事,但它可能會影響人們對“鎖倉”的理解。

簡而言之,在 DeFi 應用中用作質押的一些資產是衍生品,它們代表了對其他抵押品的現有債權。這引發了乘數效應,可以大幅增加 TVL 的估值,因為“真實”質押的資產和再質押的資產都被計算在內,現有的 TVL 計算方法無法區分這兩者。因此,根據協議,質押資產可能被重復計算。

為了說明這一點,請看下面的例子:

用戶將價值1500美元的WETH存入 Maker,獲得價值1000美元的DAI(質押比率為150%)。

然后用戶將新鑄造的 DAI 以及價值1000美元的 USDC 存入 Uniswap V2的 USDC-DAI 池。作為回報,用戶將獲得 LP 代幣,代表其在該池流動性的2000美元的股份。

最后,用戶可以將這些 LP 代幣再質押到 Maker,獲得另一筆1960美元的 DAI (質押率為102%)。

簡單來說,TVL 可以這樣計算:

一個更復雜的方法是,只將1500美元的WETH和1000美元的 USDC 作為“真正的”質押,最終 TVL 的計算結果為2500美元。這一方法沒有計算其他質押資產的債權,如 DAI (質押資產產生的貸款)和 Uniswap DAI/USDC LP 代幣(代表 Uniswap V2 的 DAI/USDC 流動性的債權)。

這增加了額外的復雜性,因為反復的質押為 TVL 值增加了隱性杠桿。

為了更好地解釋、恰當地衡量 DeFi 系統,我們可以將 DeFi 資產視為新資產支持證券(ABS)。ABS 是一種金融衍生品,代表了對質押資產池的債權。在 DeFi 領域,這些衍生品為加密資產的交易、借貸和管理提供了基礎。相對于發行 ABS 的傳統金融系統,DeFi 試圖提高資產透明度,并實現自動化的風險管理。

在這種情況下,TVL 衡量的是杠桿市場的總規模。正如本文所述,TVL 有誤導性,因為它被杠桿帶來的乘數效應放大了,價格敏感度很高,并且缺乏整體性。

出于以上原因,在我們自行進行 TVL 估值之前,區分真實的質押資產和再抵押資產至關重要的。同樣,在協議的本地單位(native units)中追蹤 TVL 也很重要,因為它消除了價格敏感性,并更好地展示了應用的發展現狀。除了更好地計算 TVL 外,還有另一個潛在的指標,它類似于 DeFi 的“未平倉合約”,但它更簡單,這一指標計算的是支持應用的合約總數,而不是價值。

總之,TVL(Total Value Locked)看似簡單,實則復雜。構成 TVL 的3個單詞分別代表著它目前面臨3個挑戰:

“Total”意味著要追蹤協議的所有版本,甚至在多個鏈(如以太坊)以及 Layer2(如Matic、Fantom)上的版本。

“Value”意味著要為數以千計的可作質押的資產找到穩健的價格。

“Locked”其實是一種用詞不當的說法,因為在大多數協議中,流動速度非常快。這還意味著需要理清每項資產之間的聯系,以避免重復計算。

DeFi 行業需要融合更好的方法來衡量其應用的發展,我們期待著有更好的指標出現。

作者:Lucas Nuzzi, Antoine Le Calvez, and Kyle Waters

Coinbase全球稅務副總裁Lawrence Zlatkin將矛頭對準了“在最后一刻”倉促添加到美國國會兩黨基礎設施法案中的加密貨幣條款,并抨擊道.

1900/1/1 0:00:00本文來自 Decrypt,原文作者:Andrew HaywardNFT 加密收藏品市場 OpenSea最近交易活動和成交量激增.

1900/1/1 0:00:00價格修正是牛市的一個健康方面,因為它允許資產恢復損失的勢頭。隨著價格穩定在40,000美元以下,比特幣在過去的幾天也經歷了類似的時期.

1900/1/1 0:00:00原文標題:《從NFT、DeFi來看區塊鏈用戶行為》下面的報告屬于區塊鏈用戶行為報告的新系列。DappRadar的一組報告旨在為用戶提供區塊鏈行業的不同視角,將傳統行為金融分析與區塊鏈標準和指標相.

1900/1/1 0:00:002020 「Defi summer」讓人們看到了去中心化金融的魅力和潛力,也讓DeFi、CeFi之爭一度成為人們熱議的話題.

1900/1/1 0:00:00我們的世界正變得虛擬 Metaverse的功能:連接虛擬與現實Metaverse是什么?Metaverse的組成部分Metaverse與交互性3DDecentraland:3D虛擬空間StarL.

1900/1/1 0:00:00