BTC/HKD+1.79%

BTC/HKD+1.79% ETH/HKD+2.91%

ETH/HKD+2.91% LTC/HKD+5.11%

LTC/HKD+5.11% ADA/HKD+5.11%

ADA/HKD+5.11% SOL/HKD+3.83%

SOL/HKD+3.83% XRP/HKD+2.93%

XRP/HKD+2.93%摘要:本文探討了比特幣定價的風險測度,并簡要介紹了它在高頻量化策略和期貨保證金設定中的應用。對于比特幣市場更深入的認識,或許能為監管機構提供更多的參考。

各現貨交易所的比特幣價格存在價差。為了代表比特幣的市場共識價格,比特幣衍生品交易所使用了其自定義的指數,例如BitMEX的.BXBT 指數(根據其所采用的各個成分交易所的“最新成交價格”的加權平均值計算得出)和Deribit的BTC-USD指數(根據其所采用的各個成分交易所的“最佳出價和最佳詢價的中間價”的平均值計算得出)。

比特幣的市場共識價格可視為比特幣的定價。由于各現貨交易所的比特幣價格存在價差,此定價的具體數值取決于我們所采用的計算方法,并且不同的價差情況對定價的準確程度應有不同的影響。例如,盡管大多數情況下套利機器人會令各現貨交易所的比特幣價格趨于一致,但有時主力的拉盤會使得某些交易所的價格遠高于其他交易所,這些不同的情況會使得定價的準確程度受到影響,因此我們引入比特幣定價的風險測度。以此為指標,可以指導高頻量化策略等應用場景。

高頻量化策略雖然是根據當前的比特幣價格來進行相應的操作,但由于下單至交易所存在一定的延遲,實際上決定策略盈虧的是下一瞬間的比特幣價格。而比特幣的當前合理定價,以及各現貨交易所價格之間的離散程度會直接影響下一瞬間的比特幣價格。因此引入比特幣定價的風險測度來衡量此離散程度是有意義的。

Gemini聯合創始人:不是比特幣最大化主義者 看好以太坊和DeFi項目:Gemini聯合創始人Cameron Winklevoss表示,雖然比特幣應該仍然是價值儲存的領頭羊,但因為不同的原因看到了其他資產的價值。Cameron表示:“我們不是比特幣最大化主義者。我們希望比特幣能夠發揮作用,但我們還持有以太坊和其他加密貨幣,我們非常看好以太坊和建立在以太坊之上的DeFi項目。”此外,Cameron還提到Filecoin值得關注。[2020/12/6 14:08:40]

那么,采用何種數據來進行比特幣定價的風險測度?我們認為,應采用各主流現貨交易所的當前買1價和賣1價,并且只有當前的數據才能影響下一瞬間的比特幣價格。下面進行詳細的闡述。

采用何種數據來進行分析

1、采用收益率數據?

是否采用收益率數據進行分析?文獻指出了采用收益率數據的原因:

多數金融研究針對的是資產收益率而不是資產價格,Campbell,Lo和MacKinlay(1997)給出了使用收益率的兩個主要理由:第一,對普通投資者來說,收益率是投資機會的完全的、尺度自由的概況;第二,收益率序列比價格序列更容易處理,有更好的統計特性。常用的收益率包括單周期收益率、多周期收益率、連續復合收益率、資產組合收益率和超出收益率等。

數據:本周礦工開采的比特幣數量已超過出售的比特幣數量:今日,加密貨幣分析師Joseph Young發推稱,ByteTree的數據顯示,過去一周,比特幣礦工開采了6694枚比特幣,但只賣出了6384枚比特幣。比特幣礦工賣出的比特幣低于他們挖出的比特幣,這意味著市場上直接出售的壓力減少了。我認為這也讓過去4天缺乏波動可以理解。[2020/6/7]

但是,收益率的計算依賴于比特幣的價格,比特幣未來的價格難以預計,其過去的價格可以計算出歷史收益率,但這些收益率數據難以直接揭示今后的價格趨勢,故這里不采用收益率數據進行討論。

2、采用歷史價格?

今后比特幣的價格也許會走出與歷史相似的行情,但在本文里,我們并不認為歷史會重演,故不采用其歷史價格數據進行討論。

盡管如此,歷史價格依然很有價值。比如利用歷史價格和成交量等數據來分析主力收集籌碼、洗盤和測試、派發籌碼等階段的情況,這對后續行情的理解具有一定的指導意義,但這是另一篇文章的內容了。

3、采用實時成交價數據?

在出現極端行情且無市價單成交時,有可能出現做市商在盤口的報價與上一次實時成交價偏離過大的情況。這樣看來,實時成交價并不能每時每刻都準確反映出比特幣的價格,故這里也不采用實時成交價數據。

4、采用買1價和賣1價數據?

聲音 | VanEck CEO:比特幣投資者蜂擁購買黃金:據Ethereum World News消息,VanEck首席執行官Jan van Eck在接受CNBC采訪時引用其公司發布的一項調查,調查對象為4,000名加密貨幣投資者,他指出,比特幣投資者在2019年的第一大投資是黃金,而非股票或其他數字資產。[2019/1/27]

由于買1價和賣1價能夠及時反映出比特幣的準確價格,故本文選擇使用它們來進行討論。

這里對馬爾可夫鏈理論進行簡要的介紹:

系統存在一個狀態序列,不同的時刻都對應著系統的一個狀態,k為任意時刻。馬爾可夫鏈是指具有馬爾可夫性的馬爾可夫隨機過程,馬爾可夫性也稱為無后效性。無后效性表示系統將來時刻k+1的狀態,只依賴于當前時刻k的狀態,與以前任何時刻的狀態都無關。

因此,本文實際上是認為幣價具有馬爾可夫性。即我們采用當前的買1價和賣1價數據進行分析,認為當前的數據才能對下一瞬間的行情產生影響,而歷史數據與下一瞬間的行情是無關的(換言之,與下一瞬間的行情真正相關的只有當前的各種數據,它們才能真正對下一瞬間施加影響,而除去巧合外,歷史不能在下一瞬間重演)。

本文并非要否認歷史規律所揭示的一些周期性的因素對幣價產生影響的可能性。但先將一些基礎情況進行分析后,再加入對歷史規律的探討,或許才能把問題討論透徹。

動態 | 比特幣未確認交易約2500筆:據btc.com數據顯示,目前比特幣全網未確認交易數量為2543筆。比特幣全網算力為42.05EH/s,挖礦難度為5.62T,24小時交易速率為3.08交易/秒。據Huobi數據顯示,當前BTC報價為4006.63美元,24小時漲幅為5.25%。[2019/1/7]

對買1價和賣1價數據的進一步討論

1、將同一個交易所的買1價和賣1價同時納入到分析之中

對于同一個交易所,買1價和賣1價均對比特幣的定價產生影響。當兩者分歧較大時,就會出現較大的價差;當兩者分歧較小時,價格則極為靠近。故把兩者同時納入到分析之中,這樣選取的數據也就能反映出同一個交易所對于價格的分歧方面的信息。

2、將不同交易所的買1價和賣1價納入到分析之中

各主流交易所的比特幣價格都不相同,存在一定的價差。而不管價差多大,不同交易所的買1價和賣1價都對比特幣的定價產生了影響,故應將不同交易所的買1價和賣1價納入到分析之中。

而如果非要指出哪個交易所的價格是最合理的,可以這樣來思考:在一般情況下,似乎價格集聚程度高的區間更合理一些;但有時則相反,遠離聚集區間的才更合理,例如,主力在某交易所拉盤,使得該交易所的比特幣價格大幅偏離其他交易所的價格,這時或許應該更加傾向于承認主力對價格的認知,此價格更為符合合理定價的判斷依據。

韓國一律所就比特幣貿易新規定進行申訴:韓國正在加速監管當地的加密貨幣市場,但這種迫切也許會使其在條件尚不成熟的情況下匆忙展開監管活動。目前,已經有一些加密貨幣的支持者對韓國即將在本月推出的限制數字貨幣交易的規定產生了不滿。當地一家律師事務所已經就這個問題向韓國憲法法院提出了申訴,希望政府能夠更加慎重地考慮此事。[2018/1/5]

風險測度

2、比特幣定價的風險測度

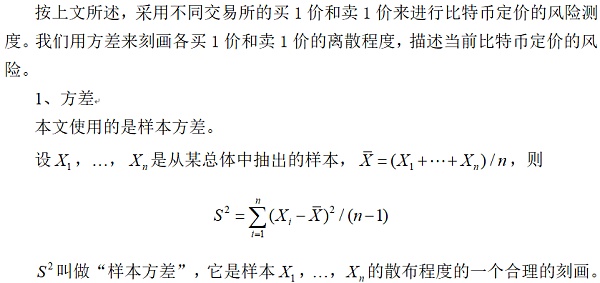

我們使用的買1價和賣1價數據來自于以下交易所:Binance、Bitstamp、Coinbase Pro、FTX、Gemini、Huobi、Kraken、OKEx。以下是2021.8.17 11:47:25時的數據:

圖1

上圖中,紅色的是各交易所的賣1價,為了觀察方便,已按降序排列;綠色的是各交易所的買1價,也已按降序排列。有些買1價比賣1價高,說明不同交易所間存在套利機會。

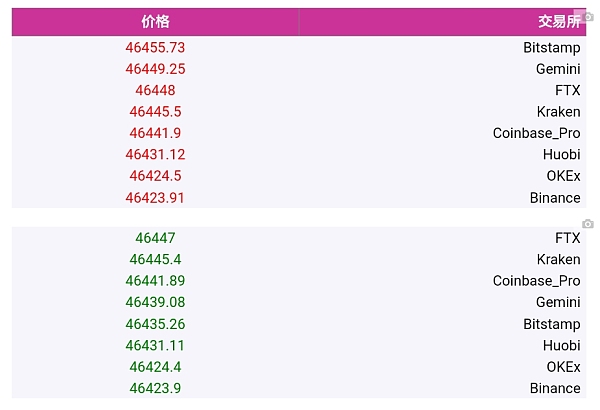

圖2

根據各交易所某時刻的買1價和賣1價數據,上圖給出了這些數據的方差,它指出了比特幣定價的風險大小。上圖還展示了之前一段時間的歷史方差。

應用

1、在高頻量化策略中的應用

方差(風險)越大,當前的比特幣定價就越不穩定,下一瞬間(也是我們下單到達交易所的那一刻),價格波動的程度就有增大的趨勢,這可能使得原本盈利的操作變得不能盈利。

因此,可將此方差(風險)作為一種輔助指標,參與到高頻策略的風險控制之中。例如,在此指標值較大時,我們的策略就不進行操作。

此外,與歷史數據相比,當此方差特別大時,說明有主力在某些交易所中拉盤或砸盤,可能預示著極端行情馬上就要來臨——不過這還需要我們更多的測試和驗證。在這種情況下,應立即啟用策略對應的防守措施。

2、期貨保證金-

目前,期貨市場的保證金制度主要分為靜態保證金制度和動態保證金制度。

在靜態保證金制度下,初始保證金和交易維持保證金是固定的。在動態保證金制度下,將隨著期貨合約價格的波動而動態調整保證金的比例,這種動態收取保證金方式的優點是顯而易見的,它與合約價格建立了相關關系,所以能很好的捕捉到由于期貨價格波動而帶來的市場中的風險的變化,因此能更好地彌補合約價格波動帶來的風險。而靜態保證金制度則達不到這樣的要求。因此,學術界一般認為,動態保證金制度是期貨市場發展的必然趨勢。

期貨交易維持保證金不宜過高,也不能過低:若期貨交易維持保證金過高,雖然出現違約的可能性將降低,但考慮到期貨交易維持保證金是交易成本的重要組成部分,過高的期貨交易維持保證金會壓制投資者的投資積極性,市場的流動性也會隨之大幅地降低,長期來看,不利于期貨市場的持續發展。相反,若期貨交易維持保證金過低,則違約發生的概率較大,不利于期貨市場的穩定,最終也會損害投資者的利益。因此,應合理設定期貨交易維持保證金。

大量文獻將期貨交易維持保證金設定與VaR風險度量方法聯系起來。該種方法利用數理統計技術來確定期貨交易維保證金,具有較強的科學性,又表現出良好的適用性,能較好地彌補經濟模型的諸多不足。然而,這種方法的準確性很大程度上取決于VaR方法的風險測度精度。己有研究證明在極端市場條件下,VaR的缺陷凸顯。

在這種情況下,對于比特幣期貨市場的動態保證金制度,不妨也將比特幣定價的風險測度運用到期貨維持保證金的設定之中。例如,方差(風險)越大,當前的比特幣定價就越不穩定,市場波動程度有增大的趨勢,故應上調期貨維持保證金,以便更好地彌補合約價格波動帶來的風險。而關于此應用場景的具體細節還有待今后進行進一步的探討。

小結

本文對采用何種數據來進行比特幣定價的風險測度進行了探討,認為應采用各主流現貨交易所的買1和賣1價數據。進一步地,我們用方差來刻畫各買1價和賣1價的離散程度,描述當前比特幣定價的風險。

比特幣定價的風險測度可以應用在高頻量化策略和期貨保證金的設定中。文中舉了兩個例子來進行說明:

在高頻量化策略中,方差(風險)越大,當前的比特幣定價就越不穩定,下一瞬間(也是我們下單到達交易所的那一刻),價格波動的程度就有增大的趨勢,這可能使得原本盈利的操作變得不能盈利。因此可將此方差(風險)作為一種輔助指標,參與到高頻策略的風險控制之中。

在比特幣期貨保證金的設定中,對于動態保證金制度而言,方差(風險)越大,當前的比特幣定價就越不穩定,市場波動程度有增大的趨勢,故應上調期貨維持保證金,以便更好地彌補合約價格波動帶來的風險。而關于此應用場景的具體細節還有待今后進行進一步的探討。

參考文獻

丁競淵. 金融復雜系統建模及動力學機制研究. 上海大學博士學位論文, 2011. 57

楊姣姣. 期貨交易維持保證金設定模型構建及其應用研究. 湖南大學碩士學位論文, 2014. 1-2

溫文. 中國商品期貨市場保證金設計實證研究. 天津大學碩士學位論文, 2012. 3

發布方:XBITRUST & Paiclub Capital

作者:蘇文杰

Tags:比特幣比特幣價格加密貨幣以太坊比特幣最高的時候是多少錢一枚2021比特幣價格今日行情多少錢一個央行數字貨幣是加密貨幣嗎以太坊幣今日價格行情美元

Poly Network 自稱是全球領先的“輕量級”異構鏈跨鏈互操作協議,其獨特設計的異構鏈以及跨鏈橋技術將通過在源鏈部署智能合約控制跨鏈.

1900/1/1 0:00:00金色財經報道,薩爾瓦多央行在8月17日已出臺兩份草案,指導銀行和金融機構如何為客戶提供BTC相關服務.

1900/1/1 0:00:00區塊鏈提供了一個可以使全球經濟系統從以利潤為導向重新調整為以價值為導向的機會。人類正在面臨的問題比氣候變化還要多。世界正面臨著一些我們這個時代的最大挑戰:世界饑餓、日益加劇的不平等和經濟不穩定.

1900/1/1 0:00:00關于ETH的價值和未來,社區里一直有很多討論。一部分支持者堅定地認為ETH將成為優質的貨幣,而且是ultrasound money;也有一部分人認為,ETH將承擔起更多價值儲存的功能.

1900/1/1 0:00:00在Axie Infinity引爆整個鏈游市場以來,推動了整個鏈游版塊的極速發展,而Axie也成為整個Dapp領域的巨無霸.

1900/1/1 0:00:00比特幣極簡主義者 Gary Gensler,面對任前加密行業的遺留難題,偏左還是偏右?2021 年美國 ASPEN 安全論壇上.

1900/1/1 0:00:00