BTC/HKD+0.9%

BTC/HKD+0.9% ETH/HKD+2.41%

ETH/HKD+2.41% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD-0.53%

ADA/HKD-0.53% SOL/HKD+2.88%

SOL/HKD+2.88% XRP/HKD-1.15%

XRP/HKD-1.15%比特幣是數字黃金。這是當今推動比特幣普及的主要理念。要成為良好的資本儲備,比特幣的增長率必須始終至少與通貨膨脹率一樣高。但似乎有些人已經不明白這是什么意思了。

然而,值得注意的是,并不是所有人都同意比特幣可以對沖通脹。

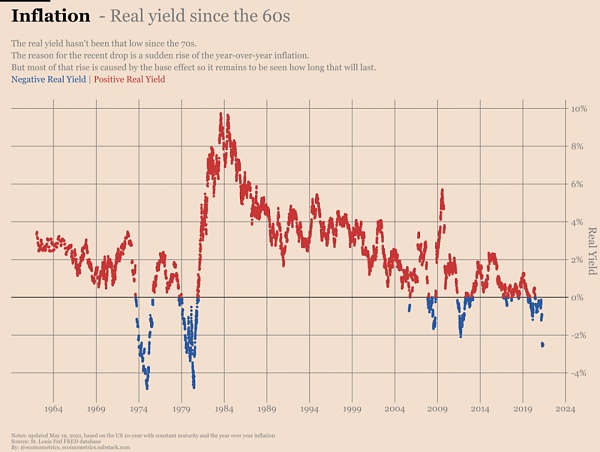

美國5月份公布的消費者物價指數通脹數據高于預期。高于預期的通脹,加上10年期國債收益率相對穩定,推動實際收益率超出了2008年以來建立的區間。

自 2008 年以來的實際美國債券收益率(截至 2021 年 5 月 19 日)

要計算實際收益率,用戶需要從自己最喜歡的債券(這里是10年期美國債券)的收益率中減去通脹。如果真正的回報是正的,那么這樣的債券確實保存了用戶的資本。如果實際收益率為負,那么持有這些債券就不足以跟上通脹的步伐。

動態 | CME比特幣期貨交易量飆升,機構投資者做多:加密分析公司Skew最近透露,今年10月,CME機構賬戶持有的比特幣期貨多頭頭寸再度上升,長期持倉量剛剛超過1100。據悉,比特幣價格從10月18日開始攀升,此后CME的比特幣期貨交易量從10月18日的7874張合約增加到目前的8234張合約。在CME上做空的投資者數量不僅從接近零增加到1110,而且做空對沖的投資者數量也一直在持續下降。CME表示,作為參考,機構包括養老基金、捐贈基金、保險公司、共同基金以及客戶主要是機構投資者的投資組合/投資經理。(ambcrypto)[2019/10/22]

黃金或比特幣等資本保值工具并不會產生利潤。因此,如果用戶能從債券中獲得正的實際回報,那么持有這些資產的資本對用戶來說可能就不那么有吸引力了。但當債券的實際收益率進入負值區間時,轉向其他方式保存資本就變得合理了。

行情 | 比特幣短線回落 跌至10600美元下方:據火幣全球站數據顯示,比特幣短線回落,跌至10600美元下方,現報10580美元,24小時跌幅為1.20%,行情波動較大,請注意風險控制。[2019/8/20]

現在,比特幣不像通脹對沖工具的觀點的依據是什么:在美國5月份發布通脹數據后,比特幣的價格繼續下跌。得出的結論是:比特幣不是對沖通脹的工具。

但是,將這樣的推論建立在一個單一的數據點上,不是有些輕量級嗎?

事實是,比特幣要想成為一種通脹對沖工具,其價格在任何一天的表現都無關緊要。通貨膨脹是一種現象,它會在一段時間內侵蝕用戶的現金購買力。但這段時間的持續時間肯定不止一天。這一過程通常持續數月或數年。

過去幾周比特幣價格的走勢并不能證明比特幣有對沖通脹的能力。

聲音 | 投資專家:由于信任,比特幣和由政府支持的法定資產并無不同:據newsbtc報道,全球最知名的大師級投資專家之一的Mark Mobius最近接受彭博采訪時表示,他可能會購買比特幣,以抵御美聯儲對經濟的溫和立場。他認為盡管加密貨幣的數量不多,但人們信任它,這使比特幣與世界各地由政府支持的法定貨幣資產并無不同。Mobius表示,“如果比特幣繼續增長,那么我可能會作為買家參與其中。”但他同時表示對比特幣的實際價值一無所知,無法估計應該為購買一枚比特幣支付多少錢。Mobius曾在2018年提出比特幣反對立場,認為比特幣市場是一場郁金香式的泡沫。[2019/7/6]

盡管比特幣可以作為一種對沖通脹的工具,但從長期來看,它并不是每天都進行這樣的交易。

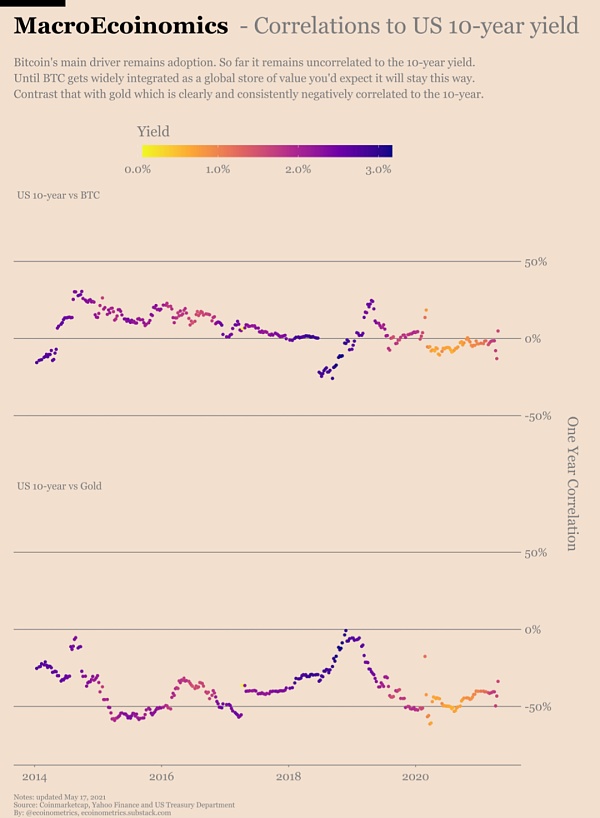

短期通貨膨脹交易主要由金融機構進行。但大多數金融機構尚未涉足比特幣。因此,比特幣的交易方式不同于黃金。

聲音 | Bitwise:比特幣期貨交易量對市場的影響遠超預期:據coindesk報道,根據本周早些時候提交給美國證券交易委員會(SEC)的報告,Bitwise資產管理公司稱,95%的比特幣現貨交易量都是偽造的,只有5%的真實的現貨交易發生在受監管的交易所。因此,相對于現貨市場,比特幣期貨市場比人們以前所認為的要大得多。根據CoinMarketCap數據,比特幣平均日交易量約為60億美元,但通過Bitwise采用自己的方法,實際日均比特幣交易量僅為2.73億美元。根據Bitwise的說法,這種差異意味著CME和Cboe報告的期貨交易量對市場的影響遠遠超過之前的預期。根據Bitwise的數據,CME和Cboe的平均每日期貨交易總量接近8500萬美元,與幣安平均每日現貨交易量1.1億美元相差不多。此外,美國在真實的比特幣現貨市場中交易量所占比例遠高于此前預期。據悉,SEC將在下周的某個時間,就是否批準、拒絕或延長Bitwise ETF提案的審核期限作出初步決定。[2019/3/23]

這種行為只是全球金融體系對比特幣作為資本儲備的接受程度的一個函數。事實上,這可以作為衡量比特幣是否被傳統金融世界接受的另一個標準。比特幣對實際回報的變化越敏感,它就越像一個傳統的資本存儲。

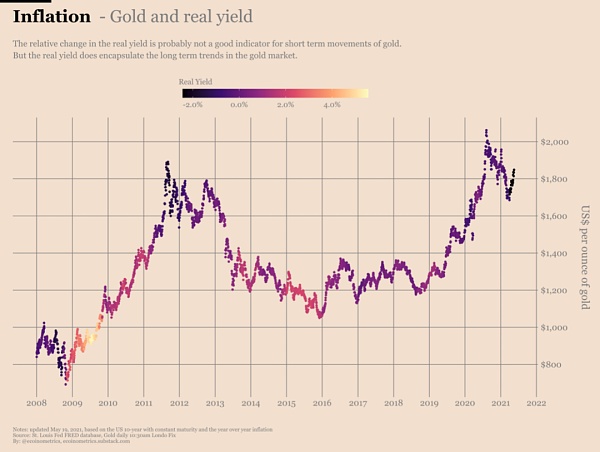

那么,基準資本儲備,也就是黃金,是如何表現為實際回報的呢?

在上世紀70年代和80年代初,實際債券收益率平均為負。然后,在20世紀80年代中期,情況顯著改善。自那以來,我們一直處于一個非常長的下行趨勢,這更多地與債券收益率下降有關,而不是與通脹上升有關。

看一看:

自 1960 年代以來的實際美國債券收益率(截至 2021 年 5 月 19 日)

現在讓我們這樣做:

讓我們畫出1970年至今的黃金價格(對數標度);

每一個代表黃金價格的點都是根據當天的實際收益著色的;

顏色越淺,實際利潤越高。顏色越深,實際盈利能力越低。

這是我們得到的結果:

黃金利率和實際債券收益率(截至 2021 年 5 月 19 日)

觀察:

實際收益率的相對變化似乎很好地解釋了黃金市場的長期趨勢;

通常,當曲線的顏色由亮變暗時,黃金的價格就會上漲。反之,當曲線顏色由暗變亮時,黃金價格下降;

但這并不是一門精確的科學;

顯然,只有當實際回報率低于2%時,投資者才會開始考慮購買黃金。高于這一水平的相對變化似乎不會對趨勢產生任何長期影響。

下面是2008年至今的同一張圖。

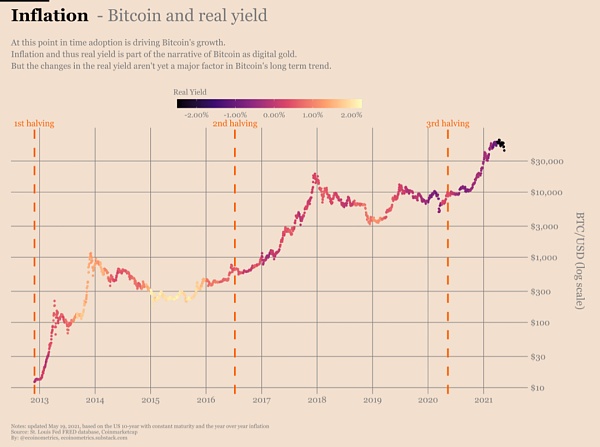

就比特幣而言,我們(目前)還沒有機會回溯到50年前尋找模式。但正如我們可能懷疑的那樣,在過去三個周期中,實際回報并沒有對比特幣市場產生影響。由于比特幣的采用,需求增加,加上一半的供應減少,是價格大趨勢背后的主要驅動力。

你自己看:

BTC 利率和實際債券收益率(截至 2021 年 5 月 19 日)

隨著比特幣在金融機構中的應用越來越廣泛,我們可能會看到實際回報在比特幣的長期趨勢中發揮更重要的作用。但我們還沒有到這個發展階段。

目前,比特幣可以作為一種與黃金和債券市場沒有很強長期相關性的資產來享受。在一段時間內,中國的經濟增長應該足以跟上通脹的步伐。

如果我問你:銀行、證券交易所、保險公司……這些傳統金融機構在經營什么? 你會如何回答? 銀行在經營鈔票嗎?證券公司在經營股票嗎?保險公司在經營保單嗎?不,其實,他們都在經營一樣東西——信用.

1900/1/1 0:00:00本周,備受市場矚目的以太坊主網倫敦升級將于 12965000 區塊(預計 8 月 5 日)正式 激活.

1900/1/1 0:00:00從小眾到主流采用,比特幣經過十多年的發展,市值已經超越了Facebook等互聯網巨頭。雖然沒能成為中本聰設想的“點對點支付系統”,但在價值儲備這條路上卻越走越遠,正在加入越來越多公司的資產負債表.

1900/1/1 0:00:00顧名思義,非同質化代幣(NFTs)是獨特的數字資產。但問題也隨之而來,每個 NFTs 的獨特性使它們難以與其他資產進行交換,因此難以定價.

1900/1/1 0:00:00截至2021年第二季度,加密資產市場的額外凈增值為100億美元。這一增長與上一季度的數值一致,但它是 2020 年第四季度數值的兩倍、2020 年第三季度數值的 5 倍以上.

1900/1/1 0:00:00各地數字人民幣試點場景“激戰”正酣。僅8月以來幾日內,就有多地放出數字人民幣試點新消息。包括北京、上海、蘇州、廣東、大連、青島、福州、西安等多地試點消息不斷,從應用場景來看,除了交通出行、零售消.

1900/1/1 0:00:00