BTC/HKD-6.64%

BTC/HKD-6.64% ETH/HKD-14.3%

ETH/HKD-14.3% LTC/HKD-13.9%

LTC/HKD-13.9% ADA/HKD-12.8%

ADA/HKD-12.8% SOL/HKD-11.1%

SOL/HKD-11.1% XRP/HKD-14.02%

XRP/HKD-14.02%從定價模型、滑點、無常損失、交易費等角度比較分析 Uniswap V3、Curve V2 和 Balancer V2。

自動做市商機制(AMM),以其常數級別的時間空間占用的優勢,被許多去中心化交易所(DEX)采用,迄今為止已有許多此類項目大獲成功。說到其中佼佼者,必須要提到 Uniswap、Balancer 和 Curve,它們都在近期推出了新的版本, 以針對流動性提供者所關注的各種問題和風險。 本文將會從多個方面對這三個協議的最新版本做出比較。

參與到自動做市商機制中的人群,包括兩種不同的角色:流動性提供者(LP)和交易者。流動性提供者向機槍池存入資金,而交易者用一種貨幣從池中換取另一種代幣。AMM 協議需要解決的第一個問題就是如何定價,以一個二幣池為例,即如何用代幣 2(t2) 的數量表示代幣 1(t1) 的價格。

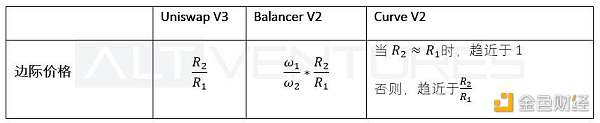

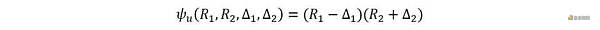

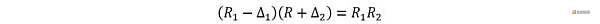

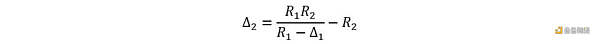

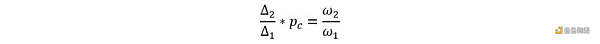

假設池中兩種貨幣的數量分別為 R1 和 R2,在一筆交易中一個交易者想用Δ2 數量的 t2 來買Δ1 數量的 t1。我們可以用一個交易函數ψ來描述一個 AMM 協議,其必須滿足在交易前后函數值不變,不變式表示為:

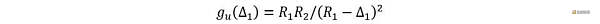

根據這個等式,我們就可以由Δ1 推出Δ2 (或反之)。而這筆交易同時也會影響價格,因為池中的代幣總量在交易之后改變了。實際上,因為機槍池的交易價格和外部參考市場的價格有差距,所以套利者會不斷交易知道價差回歸,AMM 正是利用這種機制來矯正池內的交易價格。每次交易的平均價格定義為:

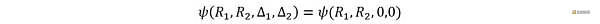

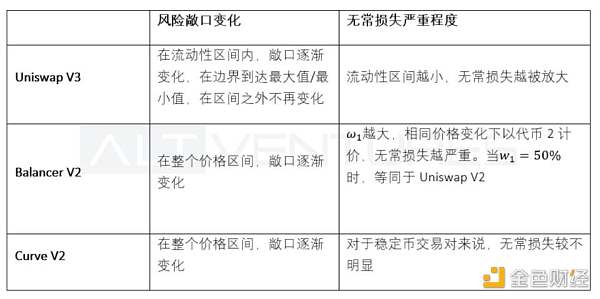

當 dΔ1->0 時,我們可以計算得到邊際價格。 三種協議的邊際價格總結如下表

Table 1 邊際價格

律師:針對XRP的判決,美國SEC別無選擇只能上訴:金色財經報道,美國證券交易委員會(SEC)似乎準備對 Ripple 訴訟提出上訴。然而,法院是否會接受 SEC 提出的上訴簡易判決的理由仍有待觀察,該判決作出了關鍵裁決,即向散戶投資者出售 XRP 代幣不屬于證券。法律專家一直建議,考慮到法官托雷斯指出,將根據銷售情況對數字資產進行評估,聯邦監管機構可能沒有太大的上訴空間。

此外,律師 Jeremy Hogan 認為美國證券交易委員會別無選擇,只能上訴。此前,該機構在針對 Terraform Labs 聯合創始人 Do Kwon 的最新文件中指出。SEC 的工作人員告訴法官,他們打算審查法官在 Ripple 訴訟中的決定,并且在審理 Terra 案件時不應考慮簡易判決。[2023/7/23 15:53:06]

Uniswap V3

Uniswap 的交易函數定義如下:

由此可得不變式為:

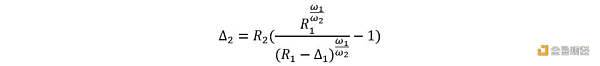

推導出Δ2 的表達式為:

邊際價格為:

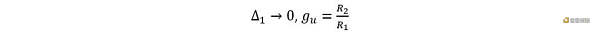

當 Δ1->0 時,

在新版本 V3 中,由于在不同價格區間的流動性密度不同,需要對每個同一流動性密度的小區間單獨計算。當跨過區間邊界時,需要的下一個區間做類似計算。

Balancer V2

ParaSpace:Azuki持有者現可申領Elementals空投:7月5日消息,ParaSpace發推稱,Azuki持有者現在可以通過ParaSpace Flash Claim功能申領Elementals空投,無需贖回Azuki。如果用戶有資格申領,將在借貸頁面頂部看到一個相關banner。

昨日消息,ParaSpace發推稱,由于Azuki價格波動劇烈,暫停Azuki礦池,包括充值、提取、清算等功能。[2023/7/5 22:18:39]

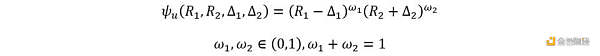

Balancer 的交易函數定義如下:

權重ω1,ω2 也代表兩種代幣總市值的占比,如果指定ω1=ω2=1/2,那么該池就等價于 Uniswap 的池子。特別的,Balancer 允許至多 8 種代幣的混合池,當代幣種類大于兩種時,其交易函數擴展為:

其他推導步驟也可類似地拓展到多幣的情形,推導步驟在此略過。

Curve V2

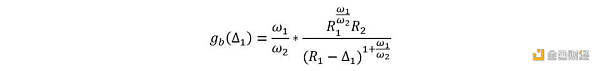

Curve 協議的交易函數是恒定和函數和恒定積函數的線性組合:

Gemini任命亞太地區新CEO:金色財經報道,加密貨幣交易平臺 Gemini 任命全球首席技術官 Pravjit Tiwana 擔任亞太地區的新首席執行官,并將在印度開設第一家辦事處,作為其在該地區大計劃的一部分。Tiwana 將領導 Gemini 在該地區的新產品發布,并確保財務穩定。

此前有報道稱 Gemini 正準備推出一家海外衍生品交易平臺以提供永續期貨合約。一位熟悉此事的消息人士表示,新的衍生品平臺將從亞太地區推出。[2023/4/21 14:17:49]

類似的,我們可以推導出邊際價格,當 Δ1->0 時,

根據上一步得出的邊際價格公式,我們可以通過比較單次交易前后邊際價格的變化,來定義這次交易的價格影響。比較三種協議的價格影響,我們能得出以下結論:假定交易同等數量的代幣 1,設定ω1 越高的 Balancer 池,其價格影響越大,如果ω1>1/2,那么價格影響大于相同交易在 Uniswap 池中的影響,反之亦然。而在平衡點附近(即價格偏移不嚴重) Curve V2 的價格影響最小。

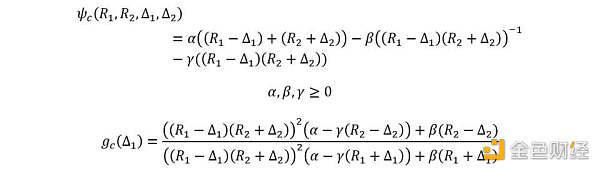

在下面的例子中,我們比較四個不同池子的單次交易價格影響,假設初始池中代幣總量 R1=R2=10000:

一個 Uniswap V3 池,初始價格為 1

一個 Balancer V2 池,ω1=0.4,ω2=0.6,初始價格為 0.666

一個 Balancer V2 池,ω1=0.6,ω2=0.4,初始價格為 1.5

一個 Curve V2 池,α=1,β=3,初始價格為 1

四個池子的價格影響曲線如下圖所示:

加密稅軟件公司CoinTracker已解雇19名員工:1月28日消息,據內部郵件顯示,由于市場狀況和過度招聘,加密稅軟件公司CoinTracker已解雇19名員工,約占員工總數的五分之一。公司發言人在一封電子郵件中證實了裁員的消息,并表示被解雇的19人中有15人來自客戶支持團隊。該公司表示:“在考慮解雇團隊成員之前,我們已經系統地優化了所有其他成本。”

據LinkedIn和DealRoom數據顯示,裁員前,CoinTracker大約有100名員工。[2023/1/28 11:33:31]

Figure 1 價格影響曲線

明顯的,對于交易相同數量 Δ1 的代幣 1,對價格的影響排序如下:Balancer V2 w1=0.6 > Uniswap V3 > Balancer V2 w1=0.4 > Curve V2。

對于 Curve 來說,因為其在一定范圍內價格影響最小,所以最適合穩定幣的交易對。根據以往 AMM 協議的經驗,價格影響曲線的形狀往往和流動性提供者的收益相關。距上圖所示,因為 Curve 的價格影響曲線最平緩,導致滑點較低,從而使交易者在這個區間中更頻繁地(或更大量)交易,最終流動性提供者賺取了更多的交易手續費。

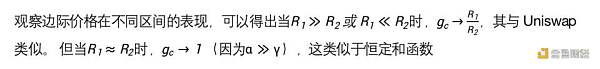

Table 2 無常損失

對于 Uniswap V3 來說,來自單一提供者的流動性是被放置在某一封閉區間上的,當一種代幣的價格下降時,LP 對該種代幣的風險敞口逐漸增大,直到價格來到區間邊界。此時,該 LP 只有對該種代幣的風險敞口,對另一種代幣的敞口為 0,若價格繼續往同方向移動,則敞口維持不變。

對于 Balancer V2 和 Curve V2 來說,流動性是對整個價格區間提供的,所以敞口會在整個區間上逐漸變化,不會到達最大 / 最小值。

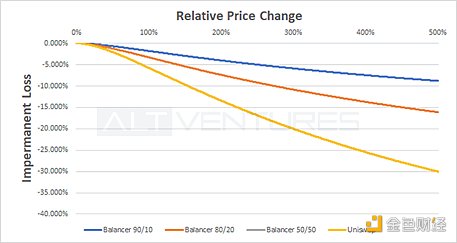

Figure 2 Balancer 池在不同權重配置下的相對價格變化對無常損失影響

DMG發起新ESG市場倡議,以鏈接Terra Pool用戶和機構買家:7月19日消息,區塊鏈和加密貨幣技術公司DMG Blockchain Solutions Inc.宣布正與多方合作,以為Terra Pool開發專門的基金,以管理產出的比特幣。

DMG正在創建一個自然的市場機制,在這個機制中,尋找碳中和比特幣挖礦的興趣方可以與Terra Pool及其成員礦工合作,通過碳中和能源產出比特幣。通過積極幫助創建Terra Pool產出比特幣的資金市場,DMG正在幫助其池用戶與尋找碳中和比特幣供應的機構買家聯系,而不需要尋找每個礦工,也不需要審計用于產出比特幣的能源來源。

此前6月消息,比特幣礦企Argo Blockchain和加拿大礦企DMG Blockchain Solutions的聯合項目Terra Pool現在向公眾開放。該礦池由兩家公司的水力發電資源驅動。(Globe Newswire)[2022/7/19 2:23:07]

對于 Balancer 協議來說,代幣 1 的權重ω1 越小,相同價格波動下的無常損失越小,這是符合直覺的,因為 LP 持有代幣 1 的量變小了。

對于想要參與這三種協議的流動性提供者來說,它們對于出金和入金的規則比較起來并沒有絕對的優劣,不過根據個人的資產類別和風險偏好,每個協議都有更適合的情形:

Table 3 出金與入金

對于 Uniswap V3 來說,入金時存入兩種代幣的配比由兩點因素決定(1)區間的兩個邊界 (2)當前交易價格。 簡單來說,如果當前交易價格等于兩個邊界價格的幾何平均數的話,LP 需存入 50:50 等量的兩種代幣。若當前價格更偏向一側,那么 LP 需要存入的代幣中,更便宜的那種代幣占據更高的比重。若當前價格在區間之外,LP 只需提供更便宜的一種代幣即可。

具體計算方法如下:

當出金時,兩種代幣的本金提取量可做類似計算。已賺取的手續費部分,以交易發生時的代幣類型收取并提取。對于 Balancer V2,LP 入金時總是需要提供池中所有種類的代幣,其配比決定與該池的權重設置

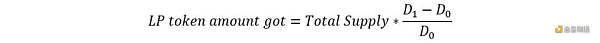

對于 Curve,當入金時,LP 可以按任意比例存入代幣,或僅存入單一種類的代幣。但是,若存入比例和當前池內的代幣總量比例不符合,LP 將承受一定程度的損失(或獎勵)。因為當 LP 獲取 LP 代幣時,獲得的量由以下公式計算:

其中 D 是在平衡點時池內代幣總量,在流動性增加前其值為 D0,在流動性增加后其值變為 D1。但是,(假設投入相同數量的代幣)當池內代幣比例離平衡點越遠,D 值會相對越小,導致 LP 得到的 LP 代幣量較少,即產生了損失。相反的,若投入的代幣使得池內代幣比例趨向于回歸平衡點,那么 LP 將得到更多的 LP 代幣,即獲得了獎勵。

就流動性聚集來說,Uniswap V3 給予了 LP 最大程度的靈活性,LP 們可以根據自己的意愿聚合出任意形式的流動性分布曲線。相較之下,Balancer 和 Curve 以更多的固定參數設定代替了這種靈活性。

Table 4 流動性聚集方式

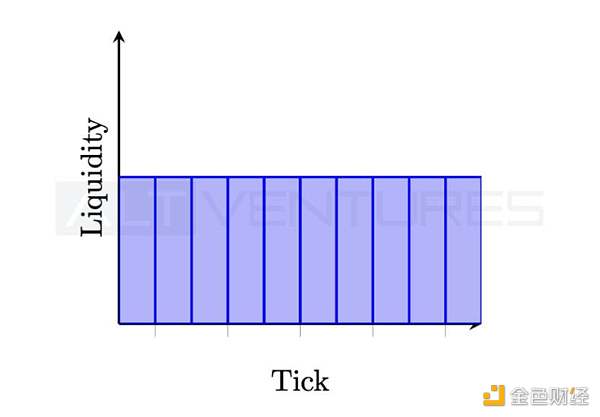

Uniswap V3 允許每個 LP 設置任意的流動性范圍,以期望總體流動性聚集在一個最活躍的區間。但是,理論上,根據每個 LP 的自主決定,流動性可以被塑造成任意分布。

舉例來說,一個和 Uniswap V2 等效的流動性分布入下圖所示:

Figure 3 流動性分布 Uniswap V2

這表示,若所有的 LP 都將流動性區間設置為最大可能區間,那么 Uniswap V3 池將會同 V2 等效。

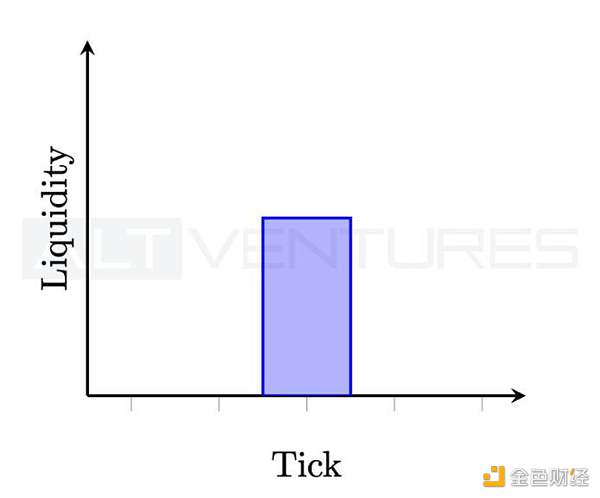

以下是一個和 Curve 近似的流動性分布,所有的流動性都聚集在平衡點附近的一個狹小區間內

Figure 4 流動性分布 Curve

然而,上圖僅僅是 Curve V3 的近似,其實際要更復雜。隨著市場條件變化,最活躍價格區間偏離原平衡點太多時,Curve V3 會根據內置 Orcale 來重新調整平衡點和價格曲線。

以下是一個等效于 Balancer V2 的流動性分布,其聚集于更大權重的代幣價格更低的一側

Figure 5 流動性分布 Balancer V2

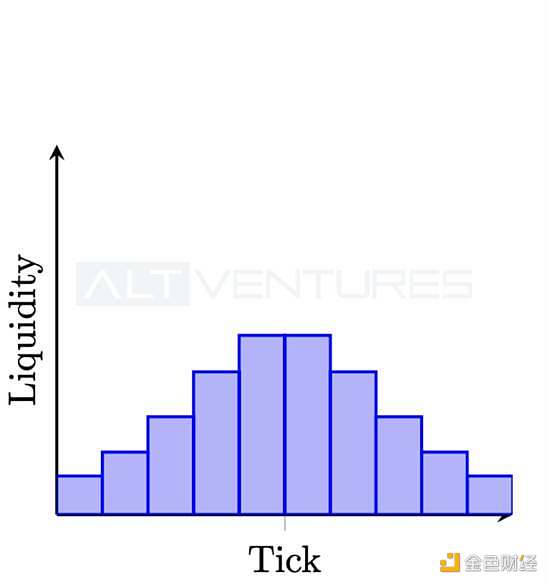

然而,以上都不是實際觀察到的 Uniswap V3 池常見流動性分布,常見的分布更類似于以下:

Figure 6 實際觀察到的流動性分布 Uniswap V3

Table 5 交易費用

每個交易對有三個費用梯度的池子供 LP 選擇:0.05%,0.3%,1%。直觀上看,LP 更偏向于高費用池,但當高費用池的交易活躍度遠低于低費用池時,LP 就不得不參與低費用池。交易者更偏向低費用池,但當低費用池的流動性過于稀薄而滑點過高時,交易者就會被迫從高費用池中交易。

根據實際觀察,對于穩定幣交易對來說,0.05% 費用的池子最活躍。對于其他交易對,當市場波動率高時,高費用池變得更活躍,當波動率低時,低費用池更活躍。

Balancer 協議收取兩種費用:(1)交易手續費,以交易額的一定百分比對交易者收取 (2)出金費用,當 LP 從協議中出金時按提取額度收取

交易手續費可設置為 0.05% 到 1% 之間,由池子創建者設置初始值,并由協議根據多因子來動態調整,因子包括:波動率,交易額,無常損失,流動性總量,流動性挖礦獎勵,等等。

出金手續費可由協議設置,但迄今為止未采用。

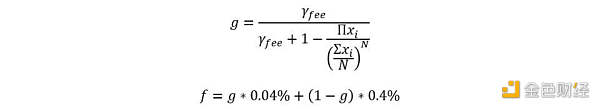

費用可設置為 0.04% 到 0.4% 之間,可根據目前池內代幣比例做動態調整,當前比例距離平衡點越遠,費用率越低:

通過多方面的比較,可以看出每個協議都采取的不同的方法來契合 LP 和交易者們的多方面不同需要。

Uniswap V3 給予了 LP 最大的靈活性,幾乎所有參數都可以由 LP 自主決定,而團隊并沒有額外加入更多輔助特性,以保持協議的簡單化。而 LP 則需要管理自己的各種風險。

Curve 歷史上曾專注于穩定幣交易對,此新版本 V2 致力于擴展所涵蓋代幣的種類。不同于穩定幣,非穩定幣交易對的市場中價可能會偏移到新的活躍區間,所以此協議可根據內置 Oracle 的喂價調整流動性聚集范圍,而無需 LP 自己重部署流動性區間。此種設計對個人投資者更加友好,但限制了開發更復雜的定制化做市策略的可能性。

Balancer V2 在同一流動性池中容納了多于兩種的代幣,并且賦予不同的權重,這滿足了一部分 LP 差別對待不同種代幣風險敞口的需求。通過增加一側風險波動的方式,來降低另一側的風險。

引用文獻

G. Angeris, A. Evans, T. Chitra; When does the tail wag the dog? Curvature and market making, 2020.

Hayden Adams, Noah Zinsmeister, Moody Salem, River Keefer, and Dan Robinson. Uniswap v3 Core. (2021).

Michael Egorov, Curve Finance (Swiss Stake GmbH). Automatic market-making with dynamic peg (2021)

Fernando Martinelli, Nikolai Mushegian. Balancer Whitepaper (2019)

撰文:Ricky Li、Siddharth Lalwani、 Hongxu Yan,就職于 Altonomy Ventures

Tags:ANCNCELANCALAPterosaur FinanceMYFinanceDEFILANCERGALAXYDOGE

金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00在區塊鏈蓬勃發展的今天,“mining”已成為了區塊鏈世界中舉足輕重的一環。無論是pos還是pow,或者是最近大火的DeFi mining、存儲mining等,都具有著旺盛的生命力.

1900/1/1 0:00:00數據定量分析框架 橫向數據 - 時間維度 縱向數據 - 同類比較 顆粒數據 - 細分指標 代幣數據 - 投資機會 研究定性分析邏輯 實用性 所有權歷史 流動性 發現價值 捕獲價值 市場總量 排行.

1900/1/1 0:00:00寫在前面:自上線以來,Uniswap V3在短短的幾個月里便已躍居去中心化交易所(DEX)交易量的榜首位置,而據數據統計顯示,目前多數Uniswap V3 LP頭寸仍是簡單、被動的流動性頭寸.

1900/1/1 0:00:00在上一篇《為什么Web3.0需要區塊鏈》中,我們探討了為什么 Web3.0 應用/平臺需要將區塊鏈作為底層組件來構建和驅動的問題.

1900/1/1 0:00:00原文標題:《零知識證明最簡介紹:歷史、原理、實現》密碼學可以說是區塊鏈技術的基石,而其中的零知識證明更是因為深度契合區塊鏈的技術特點,而得到了廣泛的應用和關注.

1900/1/1 0:00:00