BTC/HKD+1.83%

BTC/HKD+1.83% ETH/HKD+2.42%

ETH/HKD+2.42% LTC/HKD+3.31%

LTC/HKD+3.31% ADA/HKD-1.03%

ADA/HKD-1.03% SOL/HKD+2.15%

SOL/HKD+2.15% XRP/HKD-0.52%

XRP/HKD-0.52%DeFi獨角獸從以太坊開始,以太坊首次在2013至2014年由Vitalik Buterin(V神)受比特幣啟發后提出,下一代加密貨幣與去中心化應用平臺 “Ethereum”,可以進行點對點合約交易,合約也是得讓以太坊爆發的核心。2014年Vitalik Buterin有幸來到了我們中國,通過IC0眾籌得以發展。

2017年以前,以太坊就像一顆定時炸彈,大家對以太坊并不是很了解,國內通過以太坊IC0融資的項目你可以輕松計算出它們的數量,進入2017年,以太坊全面爆發,只要你能寫出漂亮的白皮書丟進各種群里,就會有無數人對你說:“怎么打錢?” 回想起來,有人偷偷竊喜,有人恨之入骨。

以IC0之名引發的造富狂歡中,他們學會了如何在以太坊上面輕松發行自己的代幣,市場上出現無數IC0項目,在全民狂歡的氛圍下,投資IC0項目甚至要靠搶,Bancor第一批DeFi應用IC0,在2017只用了3小時就融了價值1.53億美元的以太幣,創下當時有史以來IC0規模最大紀錄,Bancor現在也成為了如今行業出色的DeFi應用。

通過以太坊發幣,瘋狂IC0,這場身披區塊鏈技術外衣的募資盛宴,逐漸演變成魚龍混雜的集資手段,不斷涌現騙局。2017年9月4日,撲面而來的強力監管政策,熄滅了IC0的造富狂歡,直至2018年1月,以太坊的市值躋身全球排名第二的加密獨角獸,僅次于比特幣之后,直至今天依然如此。

DEX獨角獸Uniswap

依托以太坊的獨角獸,Uniswap的創始人Hayden Adams,在2017年底參照著Vitalik Buterin 2016年提出的DEX想法,著手開發DEX并將這個想法成為現實。因此在2018年8月還獲得了以太坊基金會的10萬美元支持。隨后在18年的11月份推出產品,啟動了AMM曲線和恒定函數做市商(CFMM),恒定乘積算法x * y = k,Curve對這種AMM自動做市得以啟發,對其AMM加以改進,最大程度降低了交易滑點,維持穩定價格交易。

推出產品的6個月后,Paradigm 牽頭對其完成了新一輪融資,在內包括coinbase、Defiance Capital、Delphi Digital。

2020年8月7日,Hayden Adams 發推特宣布 Uniswap 完成 1100 萬美元的 A 輪融資,硅谷最著名的風投公司 Andreessen Horowitz (a16z)領投,USV、Paradigm、Version、Variant、Parafi Capital、SV Angel 和 A.Capital 參投。

Uniswap 的獨特之處在于它解決了訂單簿交易所中非流動資產的高點差問題。之所以存在這個問題,是因為專業做市商幾乎沒有動力為交易量非常低的資產提供流動性。但是,使用 Uniswap,任何人都可以通過將資產存入池中并根據交易量賺取費用來成為做市商。這種模型的一個缺點是大訂單會出現大幅滑點,因為隨著需求數量的增加支付的價格也會增加。

自從2020年6月DeFi覺醒,Uniswap帶動了流動性暴漲,成為了當時最熱門的DEX。在其最瘋狂的時候,迎來了Sushiswap分叉,Sushi開啟了流動性挖礦吸引用戶,掠奪了Uniswap的大量的流動性,面對赤裸裸的挑戰,Uniswap開始反擊,在2020年9月16日,UNI宣布上線流動性挖礦計劃,鑄造10億枚UNI代幣分配:

社區 60.00% (6億枚UNI)

團隊? 21.51%(215 101 000 UNI)

投資人 17.80%(178億枚UNI)

顧問 0.69% (689.9萬枚UNI)

除了分配給社群的部分以外,退團、投資人和顧問的配額皆以 4 年為期限進行階段性解鎖。

Uniswap 已優先取出了 15% 的總供應量 150,000,000 枚 UNI,該配額將作為獎勵,提供給在世時間(UTC)9 月 1 日前的流動性提供者、用戶和 SOCKS 贖回人/持有人。根據 Uniswap 提供的資料,符合資格領取獎勵人數量如下:

49,192 個流動性提供者 –? 4.92%(49,166,400 UNI)

251,534 個用戶 – 10.06%(100,613,600 UNI)

220 個?SOCKS 贖回人/持有人 – 0.02%(220,000 UNI)

UNI代幣上線之后,全球著名的中心化交易所,爭先恐后上線UNI代幣,面對此次挑戰的Sushiswap開始潰敗,其SUSHI代幣的價格不斷往下跌幅,Uniswap挽回了大量用戶。隨后市場上出現大量UNI的抄襲者,充斥著整個市場,如同當年IC0一樣,什么東西可以造富他們就會制造什么。

盡管市面上這么多模仿者,Uniswap依然能屹立不倒,占據市場主導地位。從此之后,Uniswap的一切風吹草動都能引起大量的關注與報道,在UNI V3即將上線前,市場對其充滿了期待與好奇,可以說是整個DEX的風向標。

Uniswap數據表現

帶動了整個行業的DEX發展,Uniswap從開始到現在,交易額突破了3000億美元,成為全球最大DEX交易平臺,UNI代幣市值在DEX行列居于榜首,擁有龐大的市場占有率。

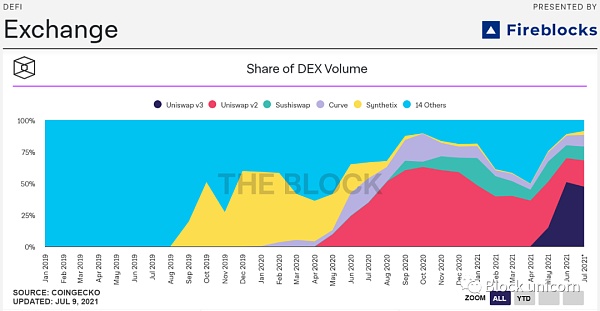

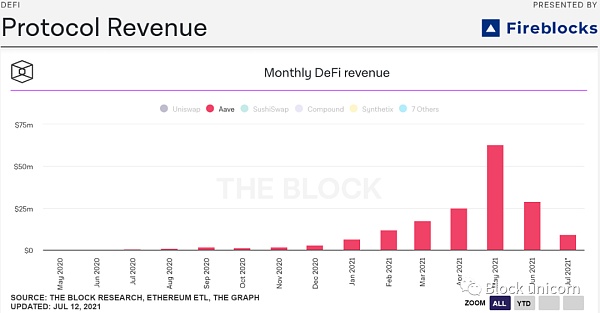

(圖片來源The block)

在The block數據的顯示中,Uniswap?V2和V3占據了整個DEX交易總量60%,總交易用戶人數超過了200萬,每天平均交易人數達到了3萬人,總鎖倉總量達到了51億美元,最高鎖倉峰值站上了91億美元,Debank全球DeFi鎖倉排行榜中,UNI處于第6名。

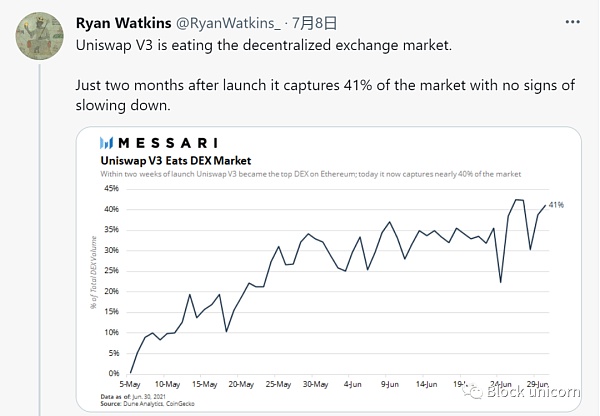

7月8日Messari分析師Ryan Watkins在推特上表示,Uniswap V3僅推出了兩個月,已經吞噬了DEX市場的41%,絲毫沒有減緩的跡象,此數據包括了以太坊之外的DEX交易量,其中包含BSC和Polygon的交易量。

(來源Ryan Watkins的推特)

Uniswap V3的功能實用性不斷被發現,還有更多的潛力尚未被開發殆盡。現在任何人都可以在UNI V3添加流動性,設定任意區間賺取流動性收益,目前依托V3的DeFi應用不斷增加,出現了10個基于Uniswap 流動性管理應用的產品,使用這些產品,可以幫助用戶從中套利。

Uniswap使開發商、流動性提供者和交易者能夠參與一個對所有人開放且可訪問的金融市場,由于其對市場過于的開放,其市場產生了47600個交易對,也充滿了垃圾項目在其市場交易,只有少數項目有價值。

根據Messari數據顯示,今年4月份,Coinbase的交易量為1100億美元,上線僅僅上線兩年的去中心化交易所Uniswap,交易量在4月份達到366億美元。

在未來,Uniswap是否可以代替中心化交易所(CEX),我們還需要時間驗證,目前來看,整個DEX的交易總量只占有率,不及中心化交易平臺的5%,意味著未來還有很大的增長空間。

在前段時間,華爾街日報報道稱Uniswap將會成為Coinbase最大的競爭對手,這篇文章中,華爾街日報采訪了Coinbase的首席產品官和Uniswap創始人,有興趣朋友可以點?擊此處查看。

穩定幣DEX & Curve(CRV)

Curve Finance 簡介

Curve 創始人 Michale Egorov 于 2019 年 11 月發布了「StableSwap」白皮書,并最終在 2020 年 2 月 10 日將該協議重新命名為 Curve Finance。Curve 是一個自動化做市商 (AMM) 協議,旨在提供預期價格穩定的資產 (比如穩定幣) 之間的交易。最初該協議的用戶采用速度很慢,當時 DeFi 是一個相對較新的概念,Curve 在推出后的幾天內只吸引了 200 萬美元的存款 (鎖倉量) 和 100 萬美元的成交量。

Expand.network推出為所有主要公鏈和DeFi協議提供讀寫連接的API服務:金色財經報道,Expand.network今天宣布正式推出為所有主要公鏈和 DeFi 協議提供讀寫連接的 API 服務,為在開發人員和數字資產交易者節省時間和資源。Expand 支持 EVM 兼容鏈,包括 Ethereum、Binance Smart Chain、Avalanche、Polygon、Cronos、Arbitrum 和 Optimism,以及非 EVM 兼容鏈,如 Solana、Tron、NEAR 和 Algorand。[2023/6/9 21:24:52]

Curve的AMM經過改良,穩定幣之間交易,實現了低滑點交易和價格穩定,這些資產包括錨定幣(比如價格錨定 USD 的 DAI、USDC、USDT,錨定 BTC 的 renBTC、sBTC 和 wBTC,以及錨定 ETH 的 steth、seth 等) 和資金池代幣?(vault tokens,比如 cDAI、cUSDC 和 yDAI、yUSDC) 等等。

下面簡單概括Curve的數據

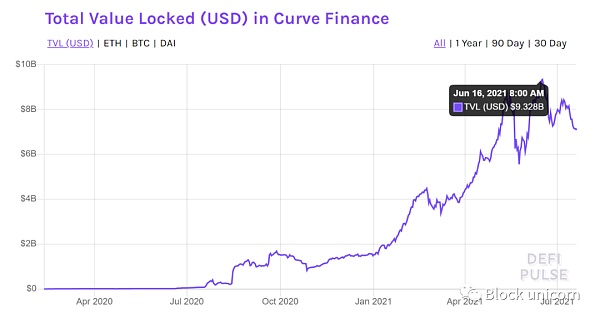

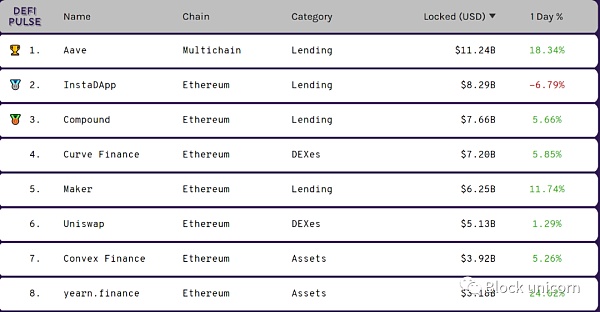

2020年8月14日,Curve 本地代幣 CRV 的發布標志著該協議的一個重要轉折點,開啟了流動性挖礦,該協議開始瘋狂吸納了存款,鎖倉量暴漲, 6月16日DEFIPULSE 顯示鎖倉量93億美元。

(圖片來源DEFIPULSE)

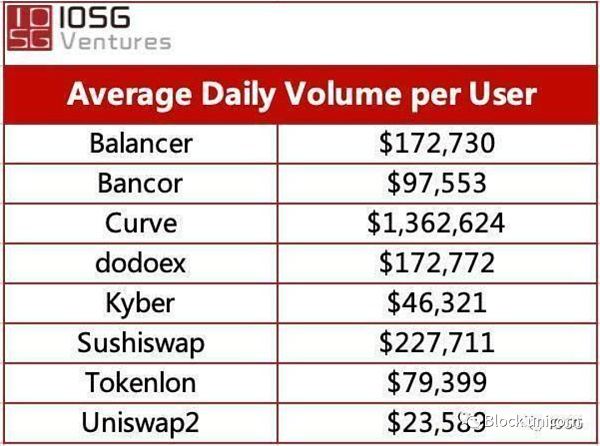

該協議和Uniswap、1inch、Synthetix等去中心化交易所一樣,依靠手續費收入維持平臺正常運轉。根據 IOSG 在 2021 年 3 月的統計,當時 Curve30 天內的單個用戶日均交易量超過 130 萬美金,是所有 DEX 中最高的。

(圖片來源IOSG)

DeFi合成交易Synthetix

Synthetix 是一種建立在以太坊上的去中心化合成資產發行協議,Synthetix也定義自己是 “衍生品流動協議”。這些合成資產由 Synthetix 網絡代幣 (SNX) 抵押,當鎖定在合約中時,可以發行合成資產 (Synths)。

這種匯集抵押品模型使用戶能夠直接使用智能合約在 Synths 之間進行轉換,避免了對交易對手的需求。該機制解決了 DEX 遇到的流動性和滑點問題。Synthetix 目前支持合成法定貨幣、加密貨幣(多頭和空頭)、股票、大宗商品等。SNX 持有者被激勵抵押他們的代幣,因為他們根據他們對網絡的貢獻按比例獲得通過 Synthetix.Exchange 上的活動產生的費用。參與網絡并獲取 Synth 交易所產生的費用是權利,SNX 代幣的價值由此而來。Synthetix.Exchange 上的交易不需要交易者持有 SNX。

SNX 作為抵押品

SNX 如何支持合成器?所有 Synth 均由 SNX 代幣支持。當 SNX 持有者使用 Mintr(一種與 Synthetix 合約交互的去中心化應用程序)將其 SNX 作為抵押品時,就會鑄造 Synth。Synths 目前有 750% 的抵押率支持,盡管未來可能會通過社區治理機制提高或降低這一比例。SNX 利益相關者在鑄造 Synth 時會產生債務,為了退出系統(即解鎖他們的 SNX),他們必須通過燃燒 Synth 來償還這筆債務。

Synthetix 目前也在試用 Ether 作為抵押品的替代形式。這意味著交易者可以用他們的 ETH 借用 Synths 并立即開始交易,而無需出售他們的 ETH。質押 ETH 需要 150% 的抵押率并產生以 ETH 計價的債務,因此 ETH 質押者鑄造 sETH 而不是 sUSD,并且不參與系統的“集合債務”方面。在此模型中,ETH 權益持有者不收取費用或獎勵,因為他們不承擔債務池的風險。

為什么 SNX 持有者持有股份

SNX 持有者被激勵以多種方式質押他們的代幣和鑄造 Synth。首先,有兌換獎勵。每當有人將一個 Synth 交換到另一個 Synth(即在 Synthetix.Exchange 上)時,就會生成這些。每筆交易都會產生一筆交易費用,該費用會發送到費用池中,供 SNX 權益持有者每周申領他們的比例。該費用在 10-100 個基點之間(0.1% - 1%,但通常為 0.3%),并將在 Synthetix.Exchange 上的任何交易期間顯示。SNX 持有者質押/鑄幣的另一個動機是 SNX 質押獎勵,它來自協議的通脹貨幣政策。從 2019 年 3 月到 2023 年 8 月,SNX 總供應量將從 100,000,000 個增加到 260,263,816 個,每周衰減率為 1.25%(從 2019 年 12 月開始)。從 2023 年 9 月起,每年將有 2.5% 的永久通脹率。

鑄造、燃燒和 C 比率

上述機制可確保激勵 SNX 權益持有者將其抵押品比率 (C-Ratio) 維持在最佳比率(目前為 750%)。這確保 Synths 有足夠的抵押品支持,以吸收巨大的價格沖擊。如果 SNX 或 Synths 的價值波動,每個抵押者的 C Ratio 也會波動。如果它低于 750%(盡管有一個小的緩沖允許輕微的波動),他們將無法索取費用,直到他們恢復他們的比率。他們通過在比率高于 750% 時鑄造合成器或在比率低于 750% 時燃燒合成器來調整它們的比率。

質押者、債務和集合交易對手

SNX 質押者在鑄造 Synth 時會產生“債務”。根據匯率和網絡內 Synths 的供應,這種債務可以增加或減少,而與其原始鑄造價值無關。例如,如果系統中 100% 的 Synths 是合成比特幣(sBTC),其價格減半,則系統中的債務將減半,每個抵押者的債務也將減半。這意味著在另一種情況下,系統中只有一半的 Synths 是 sBTC,而 BTC 的價格翻了一番,系統的總債務——以及每個利益相關者的債務——將增加四分之一。通過這種方式,SNX 質押者充當所有 Synth 交易所的集合對手方;利益相關者承擔系統中整體債務的風險。他們可以選擇通過持有系統外部的頭寸來對沖這種風險。通過承擔這種風險并在 Synthetix 上進行交易。

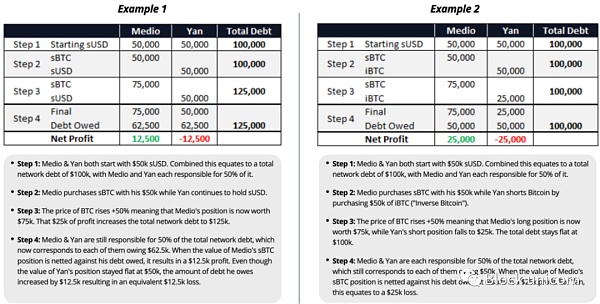

Delphi Digital 的示例展示了債務在 Synthetix 系統中的運作方式。

Synth 掛鉤對于運行良好的系統至關重要,因為交易者需要 Synth/s 和其他加密資產之間的流動性和穩定性才能從交易中獲利。一些 Synths 在公開市場上交易,因此它們的價格可能低于它們跟蹤的資產。需要采取激勵措施以確保與掛鉤的偏差最小,并激勵參與者糾正這些偏差。

有三種方法可以維護 Synth 掛鉤:

套利:SNX 權益持有者通過鑄造 Synths 創造了債務,因此如果掛鉤下降,他們現在可以通過將 sUSD 買回低于面值并銷毀它以減少債務來獲利,因為 Synthetix 系統始終將 1 sUSD 估值為 1 美元。

Uniswap 上的 sETH 流動性池:每周,通過通貨膨脹貨幣政策增加到總供應量的一部分 SNX 作為獎勵分配給在 Uniswap 上提供 sETH/ETH 流動性的人。這激勵流動性提供者在 Uniswap 上共同創建最大的流動性池(在撰寫本文時),允許交易者購買 Synths 開始交易或出售 Synths 以獲利。

SNX 拍賣:Synthetix 目前正在試用 dFusion 協議(來自 Gnosis)的一種新機制,其中打折的 SNX 在拍賣中以 ETH 出售,然后用于購買低于掛鉤的 Synth。

為什么要交易合成資產?

合成資產在不持有基礎資源的情況下提供對資產的敞口。這具有一系列優勢,包括減少不同資產(例如從 Apple 股票到合成黃金)之間切換時的摩擦、擴大某些資產的可訪問性以及抗審查性。

俄羅斯最大的銀行聯邦儲蓄銀行計劃推出DeFi平臺:2月4日消息,俄羅斯最大的銀行聯邦儲蓄銀行(Sberbank)計劃在未來幾個月內推出去中心化金融(DeFi)平臺。Sberbank表示,目前正在對平臺進行測試。(國際文傳電訊社)[2023/2/4 11:47:34]

Synthetix.Exchange 的優勢

Synthetix.Exchange 上的交易與基于 DEX 的中心化交易所和訂單簿相比具有許多優勢。沒有訂單簿意味著所有交易都是根據合約執行的,稱為 P2C(點對合約)交易。資產通過預言機提供的價格饋送分配匯率,并且可以使用 Synthetix.Exchange dApp 進行轉換。這提供了無限的流動性,最高可達系統中的抵押品總量、零滑點和無需許可的鏈上交易。

合成器的工作原理

Synths 是跟蹤標的資產價格的合成資產。它們允許持有人在以太坊上接觸各種資產類別,而無需自己持有基礎資產或信任托管人。Synths 由 Synthetix 網絡代幣 (SNX) 提供支持,該代幣以 750% 的比例作為抵押品。

當前的合成器

目前有五類 Synths 可用:法定貨幣、商品、加密貨幣、反向加密貨幣和加密貨幣指數。我們的法幣合成器包括 sUSD、sEUR、sKRW 等等;我們的商品 Synths 包括合成金和合成銀,均以每盎司為單位;我們的加密貨幣包括 sBTC、sETH 和 sBNB,未來還會有更多;我們的反向合成器反向跟蹤那些可用加密貨幣的價格,這意味著當 BTC 的價格下跌時,iBTC 的價格上漲。我們目前的加密貨幣指數是 sDEFI 和 sCEX(及其倒數),它們分別跟蹤一籃子 DeFi 資產和一籃子中心化交易所代幣。

鑄造合成器

SNX 持有者可以通過 Synthetix 智能合約鎖定他們的 SNX 作為抵押品來鑄造 sUSD。SNX 持有者造幣所涉及的步驟是:

Synthetix 合約會檢查 SNX 抵押者是否可以針對他們的 SNX 鑄造 Synth,這要求他們的抵押比率低于 750%。

他們的債務被添加到債務登記冊中。債務是鑄造的新價值的數量,并存儲在 sUSD 中

將債務分配給抵押者后,Synthetix 合約會指示 sUSD 合約發行新的金額。它將其添加到其總供應量中,并將新鑄造的 sUSD 分配給用戶的錢包。

如果 SNX 的價格上漲,則質押者的 SNX 的等價部分將作為抵押品自動解鎖。例如,如果用戶鎖定 100 美元的 SNX 作為抵押品,并且 SNX 的價值翻了一番,那么他們的 SNX 的一半(總價值:200 美元)被鎖定,另一半被解鎖。如果他們愿意,可以質押額外解鎖的 SNX 以鑄造更多 sUSD。

交互

智能合約處理 Synth 交易(在本案例中從 sUSD 到 sBTC)涉及的步驟如下:

銷毀源 Synth (sUSD),這涉及減少該錢包地址的 sUSD 余額并更新 sUSD 的總供應量。

建立兌換金額(即匯率,基于每種貨幣的價格)。

收取交易費,目前是轉換金額的 0.3%,并將費用以 sUSD 形式發送到費用池,SNX 質押者可以在那里索取。

剩余 99.7% 由目的地 Synth(sBTC)合約發行,更新錢包地址余額

sBTC 總供應量已更新。

不需要交易對手進行交易,因為系統會將債務從一個 Synth 轉換為另一個 Synth。因此不需要訂單簿或訂單匹配,從而導致 Synths 之間的無限流動性。也不需要根據債務池記錄債務變化,因為相同的價值從源 Synth 燒毀并從目標 Synth 鑄造。

索取費用

當通過 Synthetix 合約交換 Synths 時,會提取 0.3% 的費用并將其發送到費用池以供 SNX 抵押者認領。在索取費用(也稱為 Synth 交易所獎勵)時,質押者也會索取他們的 SNX 質押獎勵,這會獎勵他們額外的 SNX,以獎勵他們質押他們目前擁有的 SNX。一旦權益人要求收取費用,智能合約的流程如下:

費用池檢查當前是否有費用可用以及質押者是否有資格收取費用。

sUSD 中的費用金額發送到抵押者的錢包地址,并更新費用池的余額。

此外,SNX 抵押獎勵合約中的錢包地址會按比例分配托管 SNX。

費用根據每個利益相關者發行的債務比例分配。例如,如果一個抵押者發行了 1,000 sUSD 的債務,債務池為 10,000 sUSD,并且在一個費用周期內產生了 100 美元的費用,則該抵押者有權獲得 10 sUSD,因為他們的債務占債務池的 10%。SNX 質押獎勵采用相同的比例分配機制。

燃燒的債務

當 SNX 抵押者想要退出系統或減少債務并解鎖抵押的 SNX 時,他們必須償還債務。最簡單的說:抵押者通過鎖定 SNX 作為抵押品鑄造 10 sUSD,并且必須燃燒 10 sUSD 才能解鎖。但是,如果在抵押時債務池波動(因此他們的個人債務波動),他們可能需要燃燒的債務比鑄造的更多或更少。將債務減至零的過程如下:

Synthetix 合約確定他們的債務余額并將其從債務登記冊中刪除。

所需數量的 sUSD 被銷毀,sUSD 的總供應量與用戶錢包中的 sUSD 余額一起更新。

他們的 SNX 余額可以轉移。

債務池

每次 SNX 持有者鑄造或銷毀 Synth 時,系統都會跟蹤債務池(以及每個權益人的債務)。它通過更新累積債務 Delta 比率來實現。這衡量了 SNX 質押者在上次鑄造或銷毀時占債務池的比例,以及其他質押者進入或離開系統引起的債務變化。系統使用此信息來確定未來任何時間每個抵押者的個人債務,而無需實際記錄每個抵押者的債務變化。

預言機

Synthetix 系統中所有合成資產的價值目前由推動鏈上價格信息的預言機決定。它使用具有多種來源的算法來形成每個資產的聚合值。價格信息目前由 Chainlink 的獨立節點運營商和 Synthetix 提供,很快將全部由 Chainlink 提供。

風險緩解策略

作為一個去中心化的協議,Synthetix 團隊致力于去中心化和抗審查——隨著系統的成熟,這將是一個漸進的過程。

更多功能

附加合成器

有許多不同種類的 Synth 可以添加到系統中,以便為 Synthetix.Exchange 提供更大的效用。其中包括其他平臺上沒有的杠桿資產,以及 S&P500 等指數和 APPL 和 TSLA 等股票。

合成期貨

我們希望在不久的將來為交易者推出在 Synthetix.Exchange 上進行合成期貨的功能。此功能的許多方面尚未最終確定,但預計它將使用類似于 Uniswap 汽車做市商算法的自平衡機制,其中每個頭寸的總未平倉量以及因此對 SNX 權益持有者的風險是上限和借款利率根據當前持倉量進行調整。該系統還將鼓勵交易者通過向重新平衡頭寸的交易者支付一定比例的費用來平衡系統中的風險,盡管此功能不會在初始版本中出現。已經有很多加密資產的衍生品交易平臺,但都受到交易對手流動性的限制。

杠桿交易

杠桿交易推動了加密貨幣交易所的大量交易,雖然合成期貨將直接與中心化期貨平臺競爭,但支持代幣化杠桿具有很多價值。

高級訂單類型

Synthetix.Exchange 的當前版本僅支持市場訂單,這限制了交易所的可用性。高級訂單引擎將能夠支持限價、止損、止損限價和其他高級訂單類型。這將使用中繼網絡來處理高級訂單。高級訂單類型對于與中心化交易所實現功能平價至關重要。

關于Synthetix的介紹篇幅過于長,下面我們會簡單的講解SNX的數據以及它的競爭對手。

數據:DeFi協議中的TVL已跌破1000億美元,較去年12月跌去68%:9月27日消息,CryptoRank數據顯示,今年9月份DeFi協議中的總鎖倉價值(TVL)已跌至963億美元,較2021年12月份的高點(3038億美元)下降了68.3%。DeFi協議中的TVL在過去30天內下降了10%,從一個月前的1060億美元下降到目前的963億美元。其中,以太坊網絡仍在DeFi領域占主導地位在繼續,其占整個DeFi TVL的58.46%。(Finbold)[2022/9/27 22:33:28]

(來源于SNX官網)

Hummingbot在2019年10月30日發布了流動性挖礦白皮書,最早采用流動性挖礦機制的 DeFi 協議可能是合成資產協議?Synthetix,他們最早2020年2月點燃了流動性挖礦激勵,稱之為流動性挖礦的火苗,Compound則是在4個月之后推動流動性挖礦的高潮。

Synthetix目前官網的鎖倉總量顯示達10億美元。Debank顯示該協議用戶總數20000人,每天平均交互用戶占據總用戶的5%上下,24小時合約交互次數7730次,7月5日最高達到了18000次合約交互。

(圖片來源Debank)

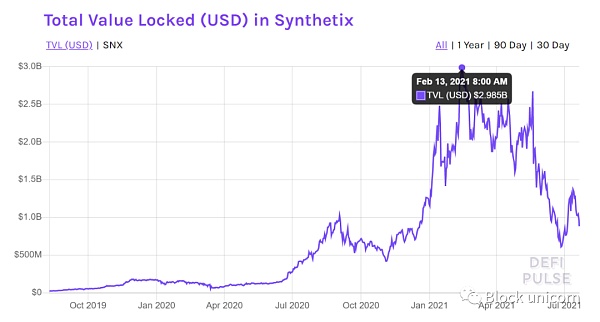

DEFI PULSE數據排名中,截至7月22日,Synthetix目前鎖倉排名第11名。對比2月13日的29.85億美元的鎖倉,由于整個市場加密資產大幅縮水,SNX整體鎖倉量已經跌去了20億美元的鎖倉,但是目前該協議還是合成資產的龍頭。

(SNX 2021年2月13日的鎖倉數據)

Synthetix和Uniswap同樣擁有很大的魅力,據發現,目前有多種基于SNX的工具,簡化操作,自動幫助用戶管理資產從中獲利,這些產品包括:dHedge、Kwenta(Synthetix交易平臺)、Lyra Finance、Thales Market、Aelin、Curve Finance等。

Synthetix的競爭對手

UMA、mStable可以做為Synthetix的競爭對手,同樣是做合成資產,Synthetix的發展比較寬廣,涉及了外匯、股票、大宗交易、期權、加密貨幣等交易版圖。UMA、mStable目前面對Synthetix的數據相差甚遠,就不做深入的解析。

Synthetix 已經交付了迄今為止基于以太坊構建的最復雜和最有用的協議之一。但抗審查合成資產的潛力在很大程度上仍未開發。機制的進一步改進以及功能升級和新的合成器將大大提高平臺的實用性。轉向去中心化治理過程還將降低系統性風險并提高項目的長期可行性。

DeFi 借貸協議Compound(COMP)

2020年6月15日,Compound推出其治理代幣COMP的流動性挖礦,存款人和借款人可獲得治理代幣獎勵,并獲得利息收益。Compound推動整個DeFi市場的流動性挖礦爆發,其他DeFi項目紛紛效仿,也遭到了Cream分叉,Compound被定義為本次牛市開啟的前奏。

其引發流動性挖礦爆發以及Uniswap的流行,使整個以太坊網絡長期處于負荷狀態,Gas費從流動性挖礦爆發開始,平均每筆交易手續是40美金,偶爾會有人愿意用500美金交易一次,為了獲利快速出逃。手續費昂貴的情況下,絲毫沒有減緩他們交易的活動,因為他們交易量龐大。最近由于行情低迷,使得交易手續費降低。

Compound通過去中心化交易所和協議借貸數字資產已迅速成為去中心化金融 DeFi 生態系統中最大的機構。COMP核心機制類似于合作銀行,僅由其社區成員運營,每個持有COMP的成員有自由投票權,每一次投票決策決定了Compound未來的方向。

該協議這種高收益流動性挖礦的激增是 DeFi 借貸市場受歡迎的主要驅動力,這是因為不同協議的利率存在套利機會。例如,人們可以從 Compound.Finance 借入 Dai(去中心化穩定幣),APY 約為 4%,之后用戶可以將該 Dai 借給 dYdX(去中心化杠杠交易平臺)超過 6%的APY。然而,投資者必須意識到像 Compound.Finance、AAVe 和 Curve(去中心化穩定幣交易平臺)這樣的協議都有自己代幣,這些代幣也分發給貸方和借方。這對投資者有利,因為 DeFi 可以產生利潤豐厚的 APY 和有價值的原生代幣。例如,yEarn(一個利用 Aave、Dydx 等借貸服務的聚合器的去中心化生態系統)原生代幣?YFI,隨著時間的推移,加入這個市場的人越多,DeFi的收益就會逐漸下降。

DeFi借貸協議解決了什么問題?

DeFi 有可能解決一些傳統投資者所面臨的問題,“比特幣不是資產”。在某些人看來,比特幣不是一種資產,因為它沒有產生收益的基礎金融工具。收益率與資產能否為其持有人賺取現金流有關。

例如,在傳統金融中,人們可以通過各種不同的方式為其法定貨幣賺取利率;比如儲蓄賬戶。相比之下,比特幣并沒有直接通過持有來創造現金流的便利。收益率使投資者能夠在不減少資本的情況下創造被動收入。確定收益率也是“傳統”投資者在計算公司股票將有多少股息回報時的主要決策工具。

由于這一點,許多投資者一直對數字資產猶豫不決。而然,由于諸如 Compound.Finance 之類的協議,DeFi 有可能改變這種觀點。比特幣本身不能創造收益,但它可以通過 DeFi 借貸來創造收益。這使投資者能夠通過與其法定貨幣類似的方法產生現金流。

產生比特幣收益的主要方式有兩種;WBTC,以及將比特幣轉換為替代資產。首先,投資者可以輕松地“包裝”他們要創建一個建立在以太坊網絡上版本的比特幣。DeFi 通常基于以太坊網絡,這意味著此處使用的代幣必須符合正確的 Ethereum-Request-For-Comment,ERC。WBTC 將比特幣轉換為 ERC-20 版本,這不會改變您的比特幣的價值,而是使投資者能夠在其 WBTC 上產生收益。

或者,投資者可以將他的比特幣轉換為美元穩定幣,例如 USDC 或 DAI,這使投資者能夠在 DeFi 領域享受更豐厚的回報,而不會減少他們的原始投資。

Compound市場數據

Compound借貸協議,原生治理代幣COMP持有者,通過了49次提案,以及它在推動 DeFi 趨勢中起到了重要作用。Compound.Finance 最初于 2018 年發布;然而,由于 COMP 的豐厚回報,在開始之初直至現在都獲得了很大的關注,再加上支持12種加密資產的借貸市場,迅速鞏固了 Compound.Finance 作為行業領導者的地位。

2018年9月份開始統計,DEFI PULSE數據顯示,當時該協議只有9.3萬美元的鎖倉。現在Compound借貸協議官網顯示鎖定了128億美元,借出了57億美元。兩年時間,同比增長了137,000萬倍。DeFi目前鎖倉總量800億左右,唯獨Compound就占據DeFi市場總鎖倉量的16%。

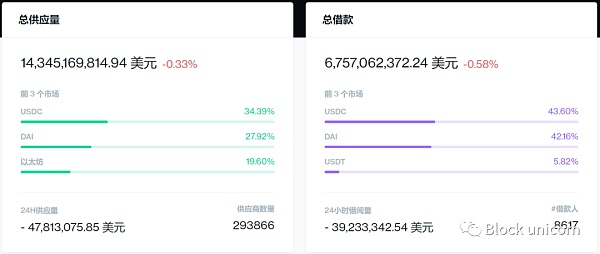

(圖片來源Compound官網)

根據Debank數據顯示,該協議總用戶人數超過了37萬人。Compound官方數據24小時存款人數達到了293 866萬人,借款人8617人,總共借出了67億美元。

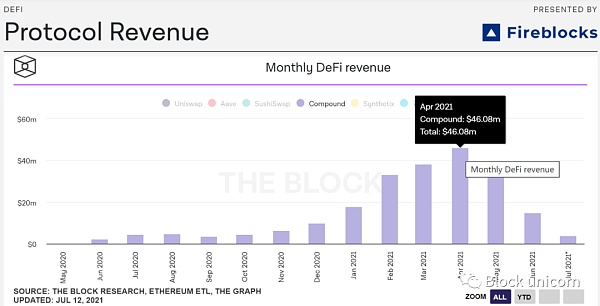

(圖片來源THE BLOCK)

今年的5月份,利空消息鋪天蓋地,Compound正是在5月拿下了有史以來最亮眼的業績,單月該協議收入4600萬美元,創下了歷史新高。該協議在2020年6月開啟挖礦到現在,粗略計算總共創造了2.22億美元協議收入。

Polygon鏈上DeFi協議總鎖倉量為55.3億美元:金色財經報道,據DefiLlama數據顯示,目前Polygon鏈上DeFi協議總鎖倉量為55.3億美元,24小時增加2.03%。鎖倉資產排名前五分別為AAVE(24.9億美元)、Quickswap(8.37億美元)、Curve(3.43億美元)、SushiSwap(3.39億美元)、Balancer(2.3億美元)。[2022/1/16 8:52:01]

Compound最大競爭對手 AAVE

雖然Compound在DeFi熱潮中起到了重要的作用,但是與它競爭的也是一個龐然大物,同樣采用了Compound流動性挖礦借貸協議機制,AAVE面對Compound豪不遜色,在DeFi借貸協議領域,唯一一個有可能完全撼動Compound地位的借貸協議 “AAVE”。

AAVE介紹

AAVE是一種去中心化的基于以太坊的非托管開源協議,用戶可以使用它賺取存款利息或者借入資產,也可以獲得治理代幣。?同時,它還支持在無中介的情況下發放和獲得貸款,首創了DEFI生態無抵押貸款模式(比MakerDAO還早),這種無抵押貸款被稱為“閃電貸(Flash Loans)”。

早期的AAVE借貸,可以理解為現在傳統金融的P2P借貸。例如,USDT/ETH的交易對,用戶存入ETH抵押之后,只能到指定USDT/ETH的池子借錢。Compound則是用戶抵押ETH,可以到任意池子借出資金使用,相對方便用戶借出資金。AAVE后來也采用了Compound的借貸機制,從此一路突飛猛進。

(圖片來源于THE BLOCK)

上圖數據顯示,AAVE去年7月到今年7月,協議總共創造了1.6億美元的收入,在5月份創造了6200萬美元的收入,同樣是突破了歷史新高,但是一年當中的協議總收入略差Compound,以上總體這些數據表明,AAVE、Compound兩者差距已經非常接近。

AAVE平臺本身鎖倉量,再加上它基于Polygon創建的總鎖倉量計算,已經超越了Compound,AAVE總鎖倉超過180億美元,提供了25種資產借貸,當前借出總金額達到了80億美元,借出的錢越多,表明資金利用率越高,存款人的回報(利息)就會越高,當然,這會吸引更多人到AAVE平臺存款。

在代幣市值表現方面,Compound(COMP)對比AAVE稍顯劣勢,COMP代幣在CoinMarketCap全球排名第44名,總市值為21億美元。AAVE則是排名第28名,市值為37.3億美元,相對靠前。

部分數據表現下,協議從未發生安全事故的Compound都不如AAVE,該協議無法引領行業發展了嗎?并不是。Compound的母公司Compound Labs在6月28日,宣布推出面向企業和機構的產品Compound Treasury,通過與 Fireblocks 和 Circle 合作允許銀行和金融科技公司等非加密企業和金融機構以及大額美元持有者用美元兌換USDC,并獲取 4% 的固定利率。通過Circle API,機構能輕松將美元注入到Compound。

4% 的收益組成不僅包括 Compound 協議中的 USDC 存款收益,還會包括流動性挖礦的收益,而隨著 COMP 價格提升,意味著利息就會提升,超出 4% 的部分將會成為 Compound Treasury 的收入。Compound Treasury 沒有鎖定定期限,允許用戶按需提款本金和利息,提款會在 24 小時內受理。

Compound Labs推出Compound Treasury消息一出,Coinbase在6月29日宣布將推出 USD Coin (USDC) 收益產品,據稱可以賺到 4% 年化收益。由于DeFi 協議 Compound 正巧也在昨日推出活存 4% 產品,對此 Compound 創始人也拿這兩個產品做了比較。

Compound則是面向企業對機構,Coinbase召集傳統機構資金導入行業,讓機構獲取4%的年化(APR),把資金借給散戶。

7月5日,Gold Beech Capital 創始人 Noah Goldberg 在推特上表示,Aave 將聯合機構級安全公司Fireblocks 于 7 月推出面向機構用戶的產品 Aave Pro,機構用戶的 KYC 將由 Fireblocks 支持,Fireblocks 還將在 Aave Pro 市場上添加反洗錢和反欺詐控制,值得注意的是Compound同樣跟Fireblocks展開了合作。

DEFI借貸協議總結

Compound前瞻性的操作帶動加密行業巨頭引入傳統機構進入DeFi市場,再次證明該協議仍然在領導整個DeFi借貸市場的方向,不可否認的是,但是兩者都為行業做出了貢獻。

無需許可的DeFi,將會是帶動加密領域獲取傳統金融采用的新趨勢,DEFI借貸協議與傳統借貸對比,長期來看,前者更有優勢,首先,前者不需要配對就可以抵押借貸,其次,所有的借貸條款通過算法設定,無法篡改,消除了出借人和借款人之間信任問題,全部數據基于以太坊鏈上執行,公開透明。

在傳統金融市場,假設銀行需要借款給某人或某企業機構,為了確保安全,需要了解清楚信息,填寫繁瑣的條款協議合約,走完所有流程,在這里已經浪費了很多的時間和物力。DEFI借貸協議充當銀行角色,無需這些繁瑣的操作,全球市場,無論在世界各地,都可以放貸,用戶只需要提供有價值的抵押物,即可借貸。

DeFi收益聚合器Yearn Finance(YFI)

Yearn Finance 是去中心化金融 (DeFi) 中的一套產品,可在以太坊區塊鏈上提供貸款聚合、收益生成和保險。該協議由各種獨立開發人員維護,并由 YFI 持有者投票管理該協議。

Yearn的創建者Andre Cronje(簡稱AC)于2020年7月17日推出并開啟流動性挖礦,當時發行總量30000枚代幣,沒有任何預挖,當天任何人都可以公平參與挖礦,開始挖礦之初質押穩定幣獲得YFI,或是在Balancer添加流動性(LP)。

該協議上線短短幾天時間,收益池面裝滿上億美元的資金。YFI代幣上線的價格僅僅只是3美金,通過30天的時間,YFI每枚代幣的單價站在了BTC的頭上,最高峰漲至9萬美元左右。震驚了行業內的所有人,被稱為DeFi中的比特幣,對于當時的DeFi應用來說,只能用 “瘋狂”來形容。

每個DeFi協議進入高光時刻之時,難免會出現另一個分支,同期產物YFII從YFI分叉出去,奪取了YFI部分資金,后面出現了越來越多的所謂YFI分叉。沒有核心競爭力的YFI模仿者最終都離奇死亡,只剩下頑強的YFII還在掙扎。

YFI 核心功能

1.Yearn金庫

金庫允許用戶存入加密資產賺取收益,可以提供30種以上的主流幣存入金庫或機槍池,存入資金之后,為了提高用戶的收益最大化,將用戶風險值降到最低,Yearn會自動執行收益策略管理,策略收益包括提供資產質押、流動性、借貸。

2.聚合借貸

第一個Yearn產品是借貸聚合。隨著協議的利率變更,資金會自動在dYdX、AAVE和 Compound之間轉移。用戶可以通過“賺”的頁面存入這些借貸聚合的智能合約。該產品優化了最終用戶的利息獲取流程,以確保他們任何時候在以上提到的平臺中所獲得的利率都是最高的。

3.保險金庫

被保險人將資金注入承保金庫,一旦被保險人的協議收益金庫發生風險損失,將會獲得賠償。承保金庫的保險服務是由流動性提供方(LP)提供的,承保人可以獲得相關的保險費用作為收入。首個上線的承保金庫是USDC,首個提供的投保金庫是yVault中的yUSD(包裹的yCRV)資產。

保單代幣化,無需KYC,涵蓋的承保范圍有Balancer、Compound、Curve、Synthetix和yearn.finance的保險合約部署,承保人是Nexus Mutual。

幣贏將于9月3日13:00在DeFi專區上線DETS:據官方消息,幣贏將于9月3日?13:00在DeFi專區上線DETS,并開啟“充值送DETS,-0.1%Maker費率”活動;據悉,社區驅動的去中心化交易所,該平臺用于交易ERC-20令牌,可與其他鏈進行互操作,彌合不同區塊鏈資產之間的差距,并啟用了抵押功能。Dextrust代幣將為平臺提供流動資金,為社區和持有者回饋力量。Dextrust代幣將用作去中心化自治組織(DAO)的治理代幣,社區和所有者可以就所采取的行動和決策投票支持提案,從而將完整的去中心化模型引入Dextrust。[2020/9/3]

治理

Yearn 生態系統由 YFI 代幣持有者控制,他們提交管理生態系統的鏈下提案并對其進行投票。產生多數支持(> 50% 選票)的提案由 9 名成員多重簽名錢包實施。更改必須由 9 個錢包簽名者中的 6 個簽名才能實施。多重簽名錢包的成員由 YFI 持有者投票選出,未來的治理投票可能會發生變化。

YFI數據

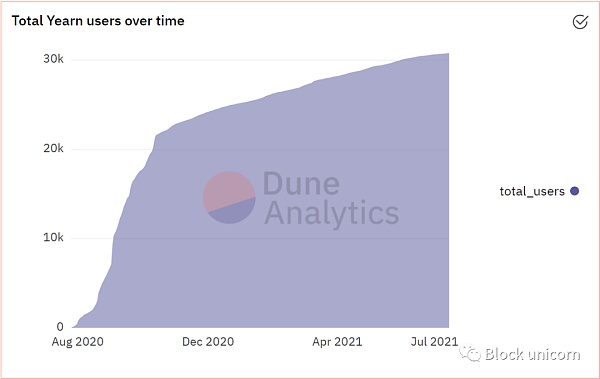

(圖片來源Dune Analytics)

根據Dune Analytics數據顯示,Yearn在過去的一年時間里,積累30818位用戶,還在繼續保持增長。

Yearn的核心成員banteg 6月9日,在推特表示Yearn 5月份的協議收入為1026 萬美元(環比增長 34%),相當于年收入為 1.2312 億美元。管理的資產從 4月份的33.28 億美元增長到39.43億美元(環比增長 18%),現在TVL在Dappradar顯示為37.73億美元,每天收入 40.3 萬美元。

(圖片來源Dappradar數據)

經歷了5月份的政策大清洗,Yearn的TVL有所下降,代幣從最高價95000美元,跌至現在的30000美元,下跌了60%,目前該代幣市值下降到12億美元。

YFI 競爭對手Convex Finance

Yearn最初的對手Harvest Finance,由于發生安全事故,被黑客盜取2400萬美元,轉變成了臭名昭著的DeFi收益聚合器,Harvest Finance從此一落千丈。

現在Yearn正在面臨新對手Convex Finance。

Convex Finance介紹

該協議是一個針對Curve協議的垂直挖礦收益平臺,幫助Curve LP獲得本身收益的同時還額外獎勵CVX代幣。而YFI卻是綜合性收益平臺,包含的收益資產類型比較豐富。

簡單的理解,Convex Finance通過CVX代幣獎勵,Convex 沒有存款或取款費用,以及低績效費用,分配給 CRV 抵押者和 CVX 代幣持有者。界面設計的可以讓用戶輕松操作,簡化了Curve整體的操作流程,在Convex Finance質押Curve LP的過程中 ,提高了CRV持幣者和流動性提供者(LP)的報酬,促進了Curve生態系統不斷完善。操作過Curve的用戶都理解,在其協議將收益做到最大,并不是一件簡單的事情。

在數據方面,當前的Yearn明顯落后于Convex Finance,Yearn TVL用了一年多時間才到達40億美元以上。后者只用了兩個月時間,TVL 40億美元,協議創收2670萬美元,增長十分迅猛,當前Convex Finance TVL在DEFI PULSE顯示是39.73億美元,TVL排行第7位,Yearn緊隨其后。

(圖片來源DEFI PULSE)

DEFI收益協議總結

雖然YFI的數據落后于Convex Finance,但是前者在后者之前,YFI一直是收益聚合器的龍頭地位,經過了無數收益聚合器產品的挑戰,沒有倒下,由此可見用戶對YFI的熱衷。

Convex Finance的產品更加針對單獨協議提高收益,熱衷更多投資組合的用戶來說,并不適用。或許以后兼容更多的單一板塊協議或是加入綜合收益組合,這樣足以對YFI造成威脅。

在Convex Finance協議中不做更多的詳細講解,有朋友需要詳細了解,請添加小助手。

DeFi預言機Chainlink?

首先我闡述一下什么是Chainlink預言機,通俗解釋,可以把它作為是一個“報價機器人”,但是它不止于報價功能。我們經常在區塊鏈文章中看到Oracle,因為預言機的英文為 Oracle,與數據庫服務提供商 Oracle (甲骨文)重名,但是兩者除了名字相同以為并沒有任何關系。

區塊鏈為什么需要報價機器人?

區塊鏈是一個封閉的網絡,鏈上之間互相轉賬,區塊鏈網絡并不知道之間交易的價值,無法主動獲得鏈外和現實中的數據,但是有時候區塊鏈又需要用到這些數據,個人或中心化機構提供的數據又可能不安全,所以需要預言機調用外部可靠的數據。

假設A和B正在以太坊DAPP上玩猜謎游戲:

A說:明年拜登會終止總統任職

B說:明年拜登會繼續總統任職

到了明年,A猜對了拜登終止了總統任職,需要以太坊網的DAPP判定A和B誰猜對了,但是以太坊網絡又無法獲取外部信息,只能通過Chainlink預言機將美國總統官網任職信息反饋到以太坊網絡上,DAPP獲取了Chainlink預言機的信息后,DAPP通過智能合約執行判定A猜對了。

Chainlink核心競爭力

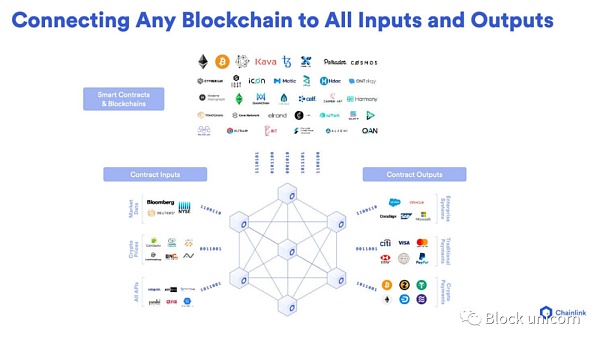

在所有區塊鏈搭建基礎,該協議目前部署在以太坊、BSC、Polkadot、Conflux、Polygon、Solana等區塊鏈上運行。

兼容所有區塊鏈,Chainlink可以在任何區塊鏈上運行,無需依賴其他外部區塊鏈,這意味著Chainlink可以支持公鏈和企業級區塊鏈等各種區塊鏈環境。

(圖片來源Chainlink,Chainlink已經部署的區塊鏈網絡)

基礎設施的部署,需要長期時間的積累,耗費非常大的工作量,如果說這些是非常艱難的事情,那還有更加艱難的事情就是打敗更多的對手,獲得更多的市場。

Chainlink在2017年之前,還不了解什么是預言機。受到了Maker DAO的啟發,開啟了2017 年9 月舉行IC0,總共售出3.5 億LINK代幣,募得3200 萬美元,占10億流通量的35%。

經過兩年的刻苦鉆研開發,2019 年,Chainlink終于推出主網,與谷歌、甲骨文合作,并且在2019年6月25日上線Coinbase。該協議推出主網到現在,經歷了熊市到牛市,使用Chainlink預言機服務的合作伙伴超過了150家,對于競爭對手來說,這就像是一個遙不可及的夢想。

(圖片來源Chainlink,Chainlink的部分合作伙伴)

Chainlink已經接入了頂尖數據提供商,涵蓋資本市場、去中心化金融(DeFi)、游戲、以及體育電競等各個行業中的領先數據提供商都接入了Chainlink預言機推出新業務。

(圖片來源Chainlink,Chainlink數據節點服務商)

Chainlink的數據表現

作為全球最大的預言機項目,他的市場表現超出你的想象,經過多年的發展,它越來越龐大,早些時間在推特掀起了激烈的討論,由于Chainlink龐大的占有率,被人詬病為 “壟斷”。

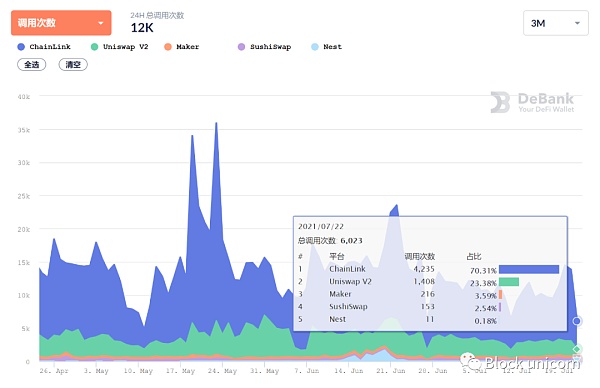

根據Debank數據顯示,Chainlink市場的占有率達到了70.31%,24小時合約調用次數12000次,5月23日達到了高峰,市場占有率83.04,合約調用次數29777。

數據在良好的表現下,link的代幣價格也在不斷的攀升,兩年前的代幣價格只有0.2美元左右,然后像只蠻牛一樣,一路狂奔到52美元,目前總市值74億美元。隨著DeFi市場的冷卻,它的業務還在偷偷增長。

Chainlink 的競爭對手

最早提出預言機概念的先驅Maker DAO,也是先行者,DAO代表去中心化自治組織,Maker是最早的公司之一,由Rune Christensen于2014年創立。它是以太坊區塊鏈上運行時間最長的項目。在2018年的時候,硅谷風投巨頭Andreessen Horowitz(A16z)給MakerDAO投資了1500萬美元,購買了6%的MKR。

預言機的先行者Maker DAO卻沒有在市場中平步青云,上圖顯示Maker DAO市場占有率只有3.86%,預言機市場占有率顯得十分落后,跟隨日新月異DeFi市場腳步的Chainlink彎道超車。

打敗你的不是對手,顛覆你的也不是同行,而是其他行業的發展。5月12日上午,以太坊聯合創始人Vitalik Buterin 現身Uniswap 治理論壇并發表了一篇題為《UNI應該成為一種預言機代幣(UNI should become an oracle token)》。在價格報價市場方面,Uniswap短時間內市場占有率上升到25.6%,DEX列表中已經站穩了獨角獸的地位,在不經意間觸碰到了Chainlink蛋糕。

DeFi預言機總結

Chainlink在整個DeFi預言機市場中,擁有最大的市場份額,如果沒有Chainlink預言機,DeFi的應用不會出現這么繁榮的景象。

我們上面說到說了Uniswap、Maker DAO作為Chainlink的競爭對手,其實它們兩者不會對Chainlink長期發展不會造成致命的影響,只會削弱Chainlink在代幣市場報價的份額。除了以上兩者能對Chainlink報價市場造成影響,還有Shushiswap、NEST、Band Protocol、GRT等預言機項目。

Chainlink現在是整個DeFi預言機市場的標準,兼容所有區塊鏈,業務涵蓋資本市場、去中心化金融(DeFi)應用、游戲、以及體育電競、聲譽系統、數據簽名等其他的行業服務。Chainlink的專業程度不僅是在區塊鏈行業聲名遠揚,在傳統市場榮獲谷歌,甲骨文的合作,意味著傳統巨頭對它的認可。

DeFi保險協議Nexus Mutual

Nexus Mutual2019年5月推出使用風險分擔池,讓用戶能夠使用其原生代幣 NXM 為智能合約提供保護。允許任何人購買保險或向保險池注資以獲得未來的回報。

保險的概念最初是在社區匯集資源以減輕共同風險時開始的。顯然,隨著社區和社會的發展和演變,這種模式無法擴展,因為它需要許多人之間的大量信任。結果,現代保險公司開始承擔這種風險和利潤——將社會安全網留給以盈利為動力的公司為自己的利益而工作。

Nexus Mutual 旨在通過將權力從大型保險公司轉移回個人來顛覆保險業。因此,任何人都可以參與,因為共同體由其成員全資擁有。成員可以向池中貢獻以太 (ETH),以換取協議原生代幣 NXM。

NXM 代幣模型

Nexus Mutual 中的代幣化會員權利,代幣化的相互模型,會員權利將由代幣表示。代幣可用于購買保險以及參與索賠評估、風險評估和治理。通過代幣購買籌集的所有資金都屬于會員。

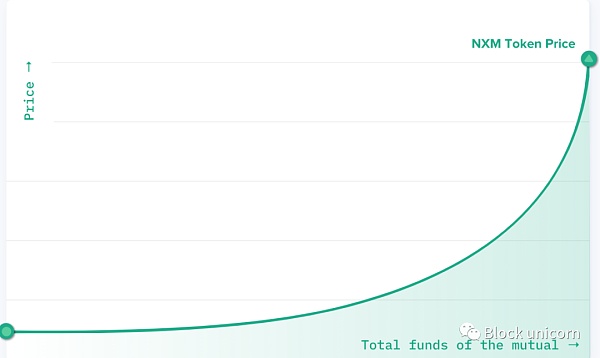

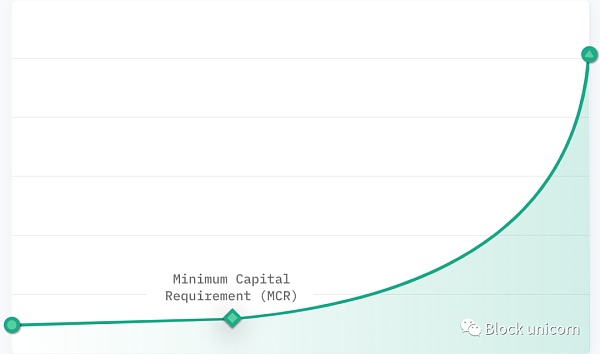

Nexus Mutual 使用連續令牌模型。NXM 價格取決于相互的財務表現。

NXM 可以直接通過平臺購買和兌換。

當共同擁有足夠的資金時,代幣價格會上漲。

MCR 是非常有信心可以支付所有索賠所需的資金水平。

MCR 將有一個固定的最小值,將在啟動時設置。

它是代幣模型的主要組成部分,影響價格和贖回條件。

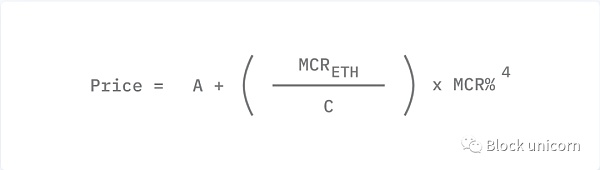

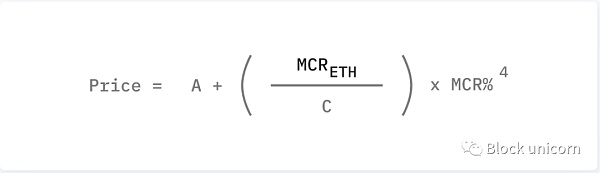

這是計算 ETH 代幣價格的完整公式。

A 和 C 是常數值,將在發射時進行校準。

當共同持有的資金量(稱為“資本池”)大于 MCR 時,共同擁有足夠的資金。

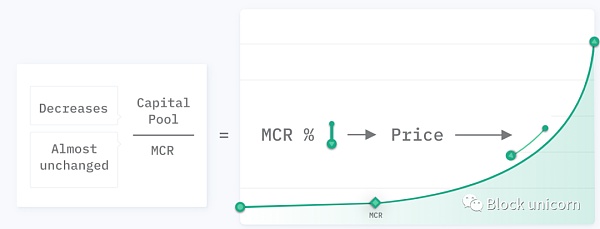

持有的資金與所需資金的比率稱為 MCR%,它直接影響代幣價格。

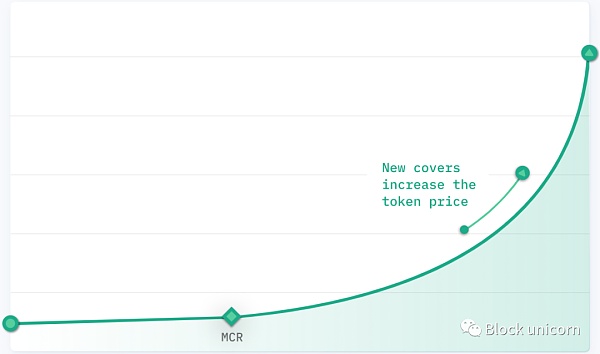

當共同擁有足夠的資金時,代幣價格上漲

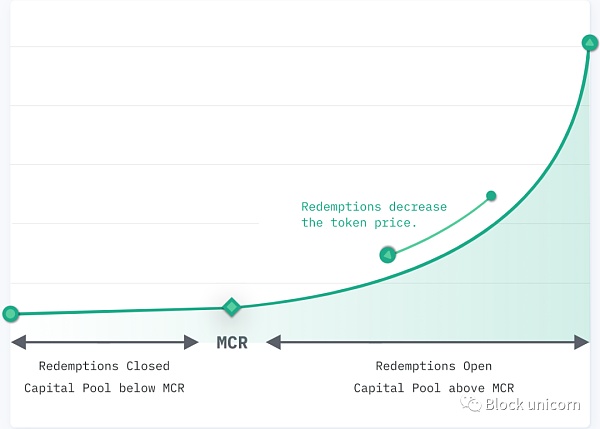

當資本池減少時,代幣價格也會減少。例如,當支付索賠時,資本池縮小,但 MCR 幾乎保持不變,這意味著 MCR% 下降,從而降低了代幣價格。

如果資金不足,代幣價格會降低以重新注資該基金。

如果購買保險,資本池的規模會增加,MCR 也會增加,但幾乎在所有情況下都小于資本池。因此 MCR% 增加,從而提高了代幣價格。

隨著購買更多保險和基金的增長,代幣價格上漲。

如果 MCR 高于最低水平(在發布時設置),則購買的每個保險都會將最低資本要求(以ETH計算)增加少量。

雖然大多數短期價格變動將由 MCR% 的變化驅動,但來自保險購買的MCR?ETH的增長將是價格的長期驅動因素,反映了平臺的采用。

NXM 可以從相互兌換為以太幣。

NXM 只能轉讓給其他 Nexus Mutual 會員。

兌換限制:

資本池需要高于 MCR。

每筆交易的贖回上限。

資本池必須有足夠的以太流動性。

贖回價格比購買價格低 2.5%。

只有 Nexus Mutual 會員才能購買、持有和使用 NXM。

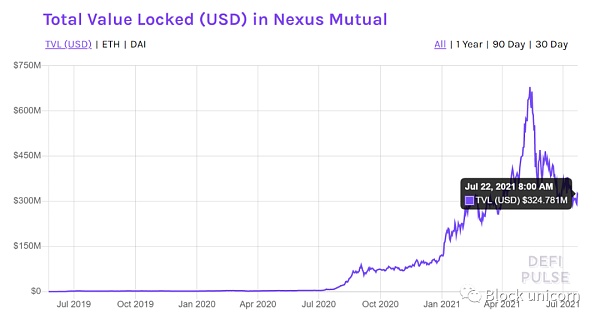

保險協議的興起

Nexus Mutual保險協議的興起得益于DeFi挖礦,自從Compound帶動了流動性挖礦之后,引爆市場的有YFI、AAVE、CRV、Shushiswap、Uniswap等項目帶來利好同時,也帶來了安全隱患。根據Messari自2019年以來統計,DeFi市場快速發展,安全事件頻繁發生,造成了超過3億美元的損失。今年5月BSC鏈挖礦運動風靡,總共損失超過2.7億美元。被稱之為“BSC連環慘案”。

安全事件接連不斷的發生,Nexus Mutual的保險協議為他們提供了保障,5月份該協議的保險資金達到有史以來的巔峰,DEFI PULSE顯示鎖倉6.79億美元,當前鎖倉是3.2億美元。

Nexus Mutual目前擁有10000個用戶,每天交互的用戶只有100-300個,而且小散戶在該保險協議購買保險也算是十分昂貴,經過測試,在Convex Finance V1 購買保險,保障10個以太坊,為期30天,需要66美元左右的保費,對于大戶來說,66美元不值得一提,安全第一。

Nexus Mutual的競爭對手

該協議的競爭對手,我并不是很了解,略知一二的有COVER、InsurAce

、Armor,但是最值得提起的競爭選手,由Armor莫屬。

Armor介紹

Armor 通過加密原生的動態智能覆蓋聚合使 DeFi 投資盡可能安全。作為去中心化的智能合約保險經紀商,Armor 的創新保險方案為用戶資產提供按需求、實時覆蓋和非托管的安全解決方案。

Armor 的重點是建立一個可互操作的協議和產品生態系統,以確保和擴大機構和個人對 DeFi 的大規模采用。

(圖片來源defillama)

5月26日Armor的TVL是5.22億美元,經過了大行情洗刷,沒有像Nexus Mutual總鎖倉那樣,暴跌了50%以上,而Armor的鎖倉只下跌到3.46億美元,相對比較平穩。

DeFi保險協議總結

保險領域在區塊鏈短期來說并不會非常受歡迎,其功能還不夠健全,誰能完善這些基礎,誰就有機會。我們看到這個行業的保險類型主要是財產保險,又名產物保險,是以各種財產及其相關利益為保險標的的保險。財產保險是一種社會化的經濟補償制度,其主要目的是補償投保人或者被保險人的經濟損失。

Nexus Mutual的確為少部分用戶提供了財產保障,保險是屬于比較滯后的產業,需要行業規范之后,保險才能制定完善的條款。所以現在無法提供其他保險服務,例如養老保險、農業保險、責任保險、保證保險、信用保險等以財產或利益為保險標的的各種保險。往后發展,相信Nexus Mutual未來可以提供更多的保險種類。

DeFi穩定幣Maker DAO

關于Maker?DAO

Maker DAO是基于以太坊網絡的智能合約系統,提供了第一個去中心化穩定幣DAI和金融衍生產品,DAI由鏈上的加密資產超額抵押擔保發行,和美元1:1錨定,1DAI=1美元。

該協議以太坊區塊鏈上的一個開源項目,也是一個創建于 2014 年的去中心化自治組織。該項目由世界各地持有其治理代幣 MKR 的人管理。通過涉及執行投票和治理投票的科學治理體系,MKR 持有者管理 Maker 協議和 Dai 的財務風險,以確保其穩定性、透明度和效率。MKR 投票權重與選民在投票合約 DSChief 中持有的 MKR 數量成正比。換句話說,合約中鎖定的 MKR 代幣越多,選民的決策權就越大。

關于 Maker協議

建立在以太坊區塊鏈上的 Maker 協議使用戶能夠創建貨幣。Maker 協議的當前元素是 Dai 穩定幣、Maker Collateral Vaults、Oracles 和 Voting。MakerDAO 通過 MKR 持有者的投票權決定關鍵參數(例如,穩定費、抵押品類型/費率等)來管理 Maker 協議。

Maker 協議是以太坊區塊鏈上最大的去中心化應用程序 (dapp) 之一,是第一個獲得大量采用的去中心化金融 (DeFi) 應用程序。

關于Maker基金會

該協議基金會,這是全球制造商社區的一部分,建造和發射結合的制作協議與一些外部合作伙伴的,引導項目的去中心化治理,并推動其完全去中心化,7月20日Maker DAO宣布完全去中心化治理,基金會在未來幾個月正式解散,這將成為行業的最經典案例。

六年前,他們在Reddit 上介紹Dai的第一次迭代(稱之為 eDollar)時,希望DAI成為主流加密貨幣,交易者不必擔心DAI的波動率,任何人都可以使用它,人們對它不會有偏見,如今他們心想事成,為他們祝賀。

MakerDAO不止于穩定幣

還可以把它當作是借貸協議,用戶存入ETH、UNI、USDT、WBTC等加密資產借出DAI,以ETH舉例:

抵押價值150美元的ETH,超額抵押率150%,只能借出價值100美元的DAI,如果ETH抵押率低于150%,ETH則會被清算,即將被清算時,用戶可以繼續添加抵押品,維持150%的抵押率,避免被清算。還回價值100美元的DAI時,需要付出2%的穩定費(手續費或利息),穩定費可以作為協議的收入。

Maker 協議需要有關 Maker Vaults 中抵押資產市場價格的實時信息,以便了解何時觸發清算或是了解當時價格,預言機的基礎設施由廣泛的節點組成,MKR持有人會選擇值得信任的節點,通過節點將信息再傳輸回以太坊網絡。

緊急預言機措施

當預言機遭受外部攻擊或是有人作弊,MKR持有人可以施行緊急計劃,凍結預言機報價,避免錯亂的報價導致不必要的損失。

清算

資產清算時由智能合約自動執行,承接方獲得一定的獎勵,沒有被及時清算掉資產,會將其拍賣處理。

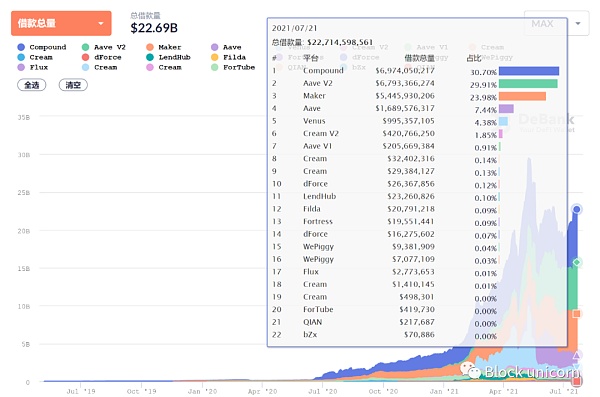

在借貸市場,Maker的占有率23.98%,僅次于COMP、AAVE。

Maker DAO的數據表現

被人稱之為去中心化美聯儲的Maker DAO,基金會公布,截至7月20日,已經有50億個DAI在流通,超過80億美元資產鎖定在Maker協議智能合約中。

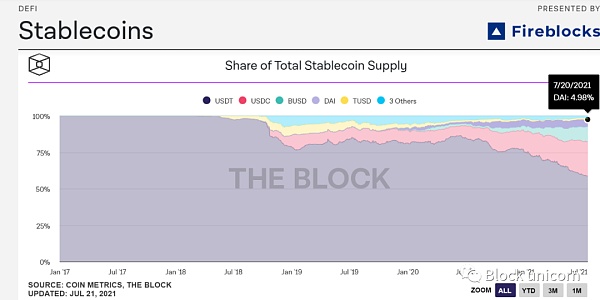

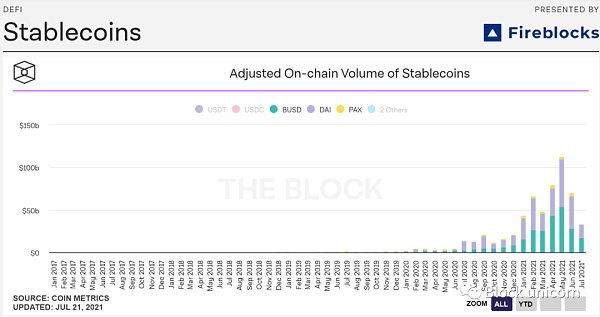

DAI在2017年12月25日發行,經歷了4年周期,DeFi農場爆發,人們為了將收益擴大,超額抵押本身資產(ETH、USDT、USDC、WBTC等)換成DAI,再將DAI質押到各種農場產生利息或是代幣獎勵。DAI推動了DeFi農場收益的繁榮,同時增加了DAI的使用頻率,穩定幣市場份額占比中,DAI占比4.98。

(圖片來源于Messari)

Messari穩定幣數據列表中,USDT、USDC、BUSD,排在第四位的是DAI,DAI24小時的交易額20億美元,波動率0.02如同USDT。雖然排名靠后,但是24小時的交易額超過了BUSD,表明了DAI是非常受歡迎的穩定幣。

DeFi應用正在大規模使用DAI,現在熱門的應用幾乎會出現它的身影,除了DeFi世界的大規模使用之外,有30家以上的中心化交易平臺上線了DAI,其中包括Coinbase、火幣、Gemini、Kucoin等。還有更多的錢包可以自由的兌換DAI。

24小時的交易量來判斷,不足以明確判斷DAI的活躍程度和未來的發展方向,參照THE BLOCK鏈上穩定幣DAI每月的交易量來看,除了USDT、USDC可以輕松覆蓋DAI,另外BUSD、PAX在鏈上的總體交易量被DAI逐漸吞噬,可以看出鏈上交易是DAI的主戰場。

Maker DAO總結

該協議的業務已經遍布世界了,很多人質疑為什么Maker DAO做不大?

使用過該協議的人都知道,在該協議想兌換DAI,最低兌換1萬美元DAI起步,意味著用戶至少需要抵押15000美元才可以獲得DAI,面向的不是所有用戶。

隨著時間推移,我相信他們會逐漸面對所有人開放,無論你的資金大小都可以使用該協議的產品。

下期文章繼續講解DeFi獨角獸第二集,內容包括擴容巨頭Matic、算法穩定幣、DEX衍生品。

本文提供的信息僅用于一般指導和信息目的。本文的內容在任何情況下均不應被視為投資,業務,法律或稅務建議。對于根據本文做出的個人決定,我們不承擔任何責任,我們強烈建議您在采取任何行動之前進行自己的研究。盡管已盡最大努力確保此處提供的所有信息都是準確的和最新的,但可能會發生遺漏或錯誤。

頭條 ▌人民銀行行長易綱:全球穩定幣需遵守相關的法律和監管要求人民銀行行長易綱線上出席二十國集團財長和央行行長會議,會議表示將在維護金融穩定的同時推動金融部門支持經濟復蘇.

1900/1/1 0:00:00金色財經報道,6月12日,ETC宣布計劃于7月21日在區塊高度13,189,133處進行Magneto硬分叉升級。并表示激活日期是預估值,可能會發生變化.

1900/1/1 0:00:00為了理解去美元化發生的原因,有必要了解多年來100美元的購買力情況。在70年代,尼克松總統切斷了黃金與美元聯系,表示貨幣和匯率應該由市場決定,而不是黃金.

1900/1/1 0:00:00作為一名漫畫師,從去年 10 月入圈,一直想畫一幅關于幣圈的漫畫。這幅作品從 6 月 28 日晚上開始構思,29 日畫完草稿,一直到 7 月 1 日凌晨,畫了 3-4 天終于畫好了.

1900/1/1 0:00:00從做號、養號再到轉手出售,圍繞著CoinList賬戶已經形成完整的灰色產業鏈。作為加密世界最具影響力的代幣公募平臺,CoinList今年在各大社區引發的「打新」潮儼然成為國內加密行業的現象級事件.

1900/1/1 0:00:00隨著客戶對投資加密貨幣的需求增長,已有越來越多投行開始提供加密貨幣服務。然而,面臨監管重壓,華爾街銀行布局加密貨幣仍態度謹慎.

1900/1/1 0:00:00