BTC/HKD+1.54%

BTC/HKD+1.54% ETH/HKD+1.24%

ETH/HKD+1.24% LTC/HKD+1.06%

LTC/HKD+1.06% ADA/HKD+3.89%

ADA/HKD+3.89% SOL/HKD+2.34%

SOL/HKD+2.34% XRP/HKD+4.49%

XRP/HKD+4.49%AMM是Automated Market Maker的縮寫,中文名字叫自動做市商。往簡單了說,就是由一個算法代替傳統中心化平臺的位置,為市場上的兌換提供流動性的平臺。

市場上的成交者因為對市場的預期不同,手里持有資產的不同,每個成交者都有不同的需求。我們都知道要成為傳統的做市商需要具備非常雄厚的資金,才能不斷通過成為市場上成交對的賣方和買方,整合兌換,從而讓散戶不用在兌換時不斷等待對手盤的出現。

區塊鏈各種虛擬Token的兌換最初也是靠中心化交平臺起家。這一切的平靜被UNISWAP打破,而且UNISWAP運用的方法簡單到令人大跌眼鏡——恒定乘積原理。

x * y = k

恒定乘積聽著挺拗口的,說人話就是兩個變量相乘得到一個固定常數。這樣一個簡單的乘法公式怎么完成“做市”這種深奧的金融業務?

這一機制正常運轉的背后有三種角色,分別是:

1、成交者:用一種資產交換另一種資產;

2、流動性提供者(LP) :愿意將自己的資產組合貢獻出來,幫助他人進行兌換,獲得一定費用;

鏈游DeFi Kingdoms的Serendale已在Klaytn上運行,將采用新的實用代幣JADE:金色財經報道,鏈游DeFi Kingdoms改造后的 Serendale 正式在專注于元宇宙的區塊鏈網絡 Klaytn 上線。一種新的實用代幣 JADE 將通過原生 DEX 鑄造,并用于 Serendale 中所有與游戲相關的功能。據DappRadar數據,自昨天上線以來,基于 Klaytn 的游戲部分已被超過 4,200 個獨特的錢包訪問。?

此前8月,DeFi Kingdoms宣布將脫離Harmoney加入Klaytn,并在Klaytn網絡上推出其名為Serendale的游戲部分,Crystalvale 仍留在DFK 鏈上。(The Block)[2022/12/9 21:34:21]

3、套利者:發現價值凹地,比如從UNISWAP中低價買入到市場上去賣出,以賺取一定利潤。

UNISWAP官網中用一張圖詳細地描述了三者的關系:

DeFi收益平臺Texture完成500萬美元融資:金色財經報道,DeFi收益平臺Texture完成500萬美元融資,P2P Capital 和 Sino Global領投。Wintermute、Semantic Ventures 和 Jane Street Capital等參投,本次融資以穩定幣USDC籌集,據悉,Texture是一個運行在Solana鏈上的DeFi平臺,已進入內測階段,目標在年底前全面推出。[2022/11/4 12:17:57]

當然圖中是沒有套利者的,因為從平臺的角度看,兩者產生的都屬于兌換行為。

我們假設UNISWAP一個兌換池中是ETH-DAI,第一個流動性提供者放進去了a個ETH和b個DAI,倆者價值相等。

這時候這個兌換對,對應的初始值是 x=a, y=b;那K的初始值=a*b;

此時ETH的價格就是b/a,DAI的價格=a/b;

在K不變的情況下,如果這個兌換池有Trader T進來,想用w個EHT換DAI。他會以什么樣的價格拿到多少DAI呢?

數據:當前DeFi協議總鎖倉量為2170億美元:3月25日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2170億美元,24小時增加0.56%。鎖倉資產排名前五分別為Curve(202.4億美元)、MakerDAO(167.5億美元)、Lido(167.3億美元)、Anchor(143.9億美元)、AAVE(132.4億美元)。[2022/3/25 14:17:43]

在恒定乘積原理下,這個運算過程是這樣的:

y’=K/(x+w)。

其中y’等于此次兌換后,兌換池中的DAI的個數。由此可知,T得到的DAI的個數=y-y’;這些DAI的價格=w/(y-y’)。

所以你發現了嗎?在成交者告訴平臺自己要兌換的數量之前,他能拿到什么價格是不確定的。這就讓UNISWAP的價格獲取跟中心化平臺和利用價格預言機的平臺完全區分開了。

還有別忘了,我們假定的前提條件是K不變,那哪些情況下K值是要改變的?答案有二,一是兌換費,二是流動性。

1、兌換費

DeFi 概念板塊今日平均漲幅為1.66%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為1.66%。47個幣種中38個上漲,9個下跌,其中領漲幣種為:ZRX(+6.64%)、LBA(+6.60%)、AST(+6.56%)。領跌幣種為:RSR(-9.65%)、DMG(-4.38%)、LEND(-1.42%)。[2021/8/26 22:37:49]

用戶每一次的兌換,需要交0.3%的手續費。拿上面兌換舉例,我們為了簡化計算忽略了手續費,真實的情況是Uniswap平臺在計算出y’后會扣除0.3%y’的手續費,完成兌換后,這0.3%y’會被添加到流動性池里,此時K值就變成了xy+x0.3%y’=x*(y+0.3%y’)。

所以,你發現了嗎?K值變大了。反之亦然,減少流動性,會減少K值。換言之,恒定乘積算法的K值并不恒定,每一筆兌換都會影響K值。

2、流動性

流動性是怎么改變K值的呢?當第二個人在一個兌換對中按照比例增加了ETH和DAI的數量,X和Y就同時增加了,很顯然,K的值就是增加的;如果第一個人取走自己的兌換對,K值就減少,非常簡單。

Sakura Finance:將建立更多合作伙伴關系,發揮Sakura跨鏈DeFi體驗價值:據官方消息,8月20日,Sakura?Finance&Clover?Finance項目聯合創始人Norelle做客Huobi中文社區“蛇叔開火”線上AMA活動,在談及Sakura的未來計劃時,Norelle表示,Sakura Finance所有構建和即將推出的產品都以互操作性、跨鏈集成和無縫多鏈DeFi UI體驗等原則為優先。在Clover現有的合作伙伴關系之上,Sakura計劃于DeFi社區內建立更多的合作伙伴關系,以發揮出Sakura優越的跨鏈DeFi體驗的應用價值。

Sakura?Finance作為Clover?Finance的姐妹網,是Kusama上的智能合約平臺,旨在為用戶提供跨鏈和Defi的一站式解決方案。Sakura能完美兼容EVM鏈,用戶可以很方便的將他們的DApp一鍵遷移到Sakura上,除了享受到低Gas費,高性能外,還能通過Sakura獨有的Gas分配模型激勵機制為智能合約開發者以及網絡維護者創造獎勵。[2021/8/20 22:27:23]

總之呢,“恒定”乘積針對的是總體流動性不變的情況下,也假設沒有手續費的時候,K是不變的,就像計算物理題的時候假設某個狀態下不存在摩擦力一樣。通過簡化前提,讓這樣一個簡單的乘法就實現了價格與供應量成反比的經濟學原理,真可謂是天才設計了。

但是習慣了傳統做市商模式的你可能會不習慣,這種對兩種資產進行定價的方式,不僅少見還顯得過于獨斷。讓兩種Token的庫存數相乘所得的積維持固定,為什么就能確保正確的報價呢?因為設計者相信市場中始終存在聰明的套利者,會反復兌換,直到平臺價格與真實價格相符無利可圖。

誠然,恒定乘積做市商模式因為缺乏與外界的聯動顯得略微被動和孤立,總是需要套利者去抹平平臺上價格與真實價格之間的差;而且被大家詬病的兌換滑點和LP(流動性提供者)無償損失也阻礙著更加保守的Trader進入這個領域。

但它的優點也是顯而易見的,高效、透明、維護成本低,降低了做市門檻等都讓它的缺點顯得不那么重要了。

用一句話總結就是——“一切交給市場”。

自從UNISWAP開創了AMM自動做市商模式,仿佛給區塊鏈大佬們開了腦洞一般,越來越多精細化的項目進來做市商的賽道。雖然去中心化金融產生的時間不長,但是有記憶點的,在DEFI浪潮中起水花的項目此起彼伏。

隨著UNISWAPV3的到來,這只獨角獸爆發的創造力又給了后來者們上了精彩的一課:原來靠深耕資金利用率也可以玩出花。

UNISWAP V3到底有哪些改變?

1、資本利用率

一直以來鎖倉量都是各家競爭的重點,這次V3帶來的是成交量的迅速增長,究其原因就是靠“集中流動性”提高資本利用率。

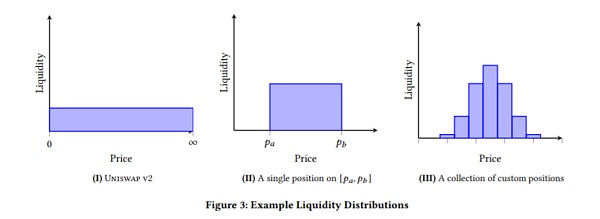

怎么集中流動性?通過限制做市區間,增加了可成交價格附近的流動性深度。如果把V2想象成一個無限寬的水槽,那V3就是由一個個極小單位(TICK)水槽并排組成的水槽,你可以把你的流動性(Token),撒進你感興趣的價格區間,如果你的區間覆蓋了成交價,就可以獲得兌換費分成,否則就失去資格。

在利益的驅使下,大部分人都會選擇在成交價附近投入自己的流動性,這樣成交價附近的水也是最深的,這點跟賬單簿中心式交易平臺就很像。

如此一來LP集中在更可能成交的范圍,資本利用率大大提升,從最新的V3成交量和鎖倉的比例也可以看出。特別是對穩定之間的兌換,效率大大提升。

2、LP的風險

相比于更加保守被動的V2,V3對于LP的要求更高,要求LP要基于自己對于市場的判斷謹慎選擇策略。因為V2中的LP們投入的流動性不會有風險,去除流動性的時候還是當初自己放進去的1:1的資產,而V3則不同了,不僅放開了1:1的要求,如果價格劇烈波動超過了自己鎖定的區間,投入的LP會被兌換成其中一個資產,取出的時機決定了自己能取出資產的數量。

毫無疑問V3變復雜了,這也使得炒作空氣的人要更加謹慎,舉例來說,在你提供了主流價值Token與某空氣Token的“兌換對”之后,你的價值Token可能被瞬間吸干,持倉變成100%的垃圾Token還沒有回旋的余地。

3、限價單模式

如果我們以DAI/ETH為例,為了好理解把ETH定義為貴資產,把DAI定義為賤資產;按照經驗看,ETH價格可能大幅波動,DAI價格相對穩定。

利用好V3定價區間可以實現幾種不同模式的訂單:

止盈(YES),即你希望在高于現貨的價格售出貴資產,是可行的。

低吸(YES),即你希望以低于現價的價格買入貴資產,是可行的。

(止盈訂單示意圖)

當然也有一些訂單模式是不可行的,比如:

止損(NO),即你希望以低于“現價”的價格賣出貴資產,俗稱割肉。或者是在高于現貨的價格繼續加倉貴資產也是不可行的(設立訂單這一步就通不過)。

4、預言機

UNISWAP作為預言機的功能是被V神點名的,V3版本每一個單獨的池子都將作為預言機提供兌換對的數據。可以追蹤區塊中的歷史成交價,只要支付兌換費用就可以增加跟蹤觀察的數量(最多65535),將數據可用期延長至 9 天或更長時間。這無疑會使預言機攻擊變得更加困難。

5、兌換費用

V3的一個重大改變就是兌換費不再自動加入到流動池子內,而且需要人為發起收集指令去收集。另外因為兌換費的獲取必須在成交區間內,計算過程變復雜很多,根據單位TICK費率乘以總的流動性。

當然根據V3使用者反饋情況看,GAS費用上升明顯,依然是對資本大戶友好,這一點只能期待layer2上線之后有大的改善。

UNISWAPV3上線后褒貶不一,但總體從數據看,認可度還是很高的。一直被模仿,還未被超越是UNISWAPV3目前的主弦律,UNISWAP也給仿盤們上了一課,代碼可以FORK,但是思維的創造力是無法仿造的。

近日,雄安新區管理委員會印發《全面深化服務貿易創新發展試點實施方案》(以下簡稱《實施方案》),雄安新區將抓住同步建設北京非首都功能疏解集中承載地、高水平社會主義現代化城市和京津冀協同發展等重大歷.

1900/1/1 0:00:00Gavin Wood 在柏林 Web3 峰會上作為一個天生好奇的小孩,當 Gavin 的母親自作主張給他弄來一臺鄰居的舊電腦時,9 歲的 Gavin 非常興奮.

1900/1/1 0:00:00拋售代幣、注銷推特、微信群解散,昨夜BSC機槍池項目MerlinLab上演一出火速“大逃亡”。6月29日15點24分,Merlin Lab遭到黑客攻擊.

1900/1/1 0:00:00備受矚目的倫敦硬分叉升級(包含了 EIP-1559 提案)于昨日在以太坊 Ropsten 測試網上線,而據 watchtheburn.com 的數據顯示,在短短 24 小時內.

1900/1/1 0:00:00雖然 NFT 最先在加密藝術領域爆發,但其在金融領域也有很大的發展空間。采訪與撰文:Scarlett, HashKey Capital 研究員 受訪者:黑鳯李,DEGO China 創始人本次專.

1900/1/1 0:00:00Puell Multiple指標剛剛在比特幣歷史上第五次閃現出買入信號,但其創造者警告說,急劇下降的算力和中國的礦工清洗是需要考慮的重要因素.

1900/1/1 0:00:00