BTC/HKD+1.07%

BTC/HKD+1.07% ETH/HKD+1.83%

ETH/HKD+1.83% LTC/HKD+1.97%

LTC/HKD+1.97% ADA/HKD+1.54%

ADA/HKD+1.54% SOL/HKD+1.16%

SOL/HKD+1.16% XRP/HKD+0.89%

XRP/HKD+0.89%細心的朋友會發現,最近傳統金融公司開始吹起了Crypto領域的權益證明(PoS)資產和Staking質押服務。

華爾街/中央銀行機構通常并不喜歡能源密集型工作量證明(PoW)加密貨幣,尤其是比特幣,這已經不是什么秘密,就連埃隆·馬斯克(Elon Musk)這樣的科技狂人此前也抨擊過比特幣耗能的問題。

那么,像Polkadot、Tezos、Cosmos以及備受關注的以太坊2.0等更節能的權益證明(PoS)資產呢?當談到PoS這個子領域時,你會發現,這些傳統機構的態度是截然不同的。

近期有兩則消息是大家需要關注的,一個是摩根大通發布的Staking報告,另一個是有銀行已開始在提供Staking服務。

據悉,摩根大通(JP Morgan)的分析師 Ken Worthingon 和 Samantha Trent 在一篇關于Staking的長篇入門報告中指出了Crypto領域最大的增長機會,其得出結論稱:

而在今日,瑞士銀行Sygnum還宣布為客戶提供了以太坊2.0質押服務,成為了世界上第一家這么干的銀行機構。

數據:zkSync本周交易量超200萬筆,ETH/ERC 20存入規模超4000萬美元:3月25日消息,據Dune Analytics數據顯示,以太坊Layer 2擴容解決方案zkSync本周交易量達到約為2,025,135筆,7天日均交易量均值創下歷史新高,當前zkSync總交易量已接近2000萬筆,其中以太坊鏈上總交易超100萬筆。此外,zkSync存入的ETH/ERC 20總量突破8.4億美元,本周存入金額約為41,467,531美元。[2023/3/25 13:25:47]

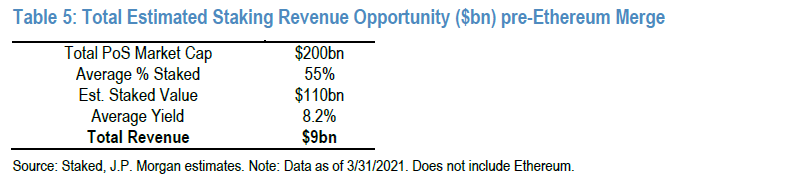

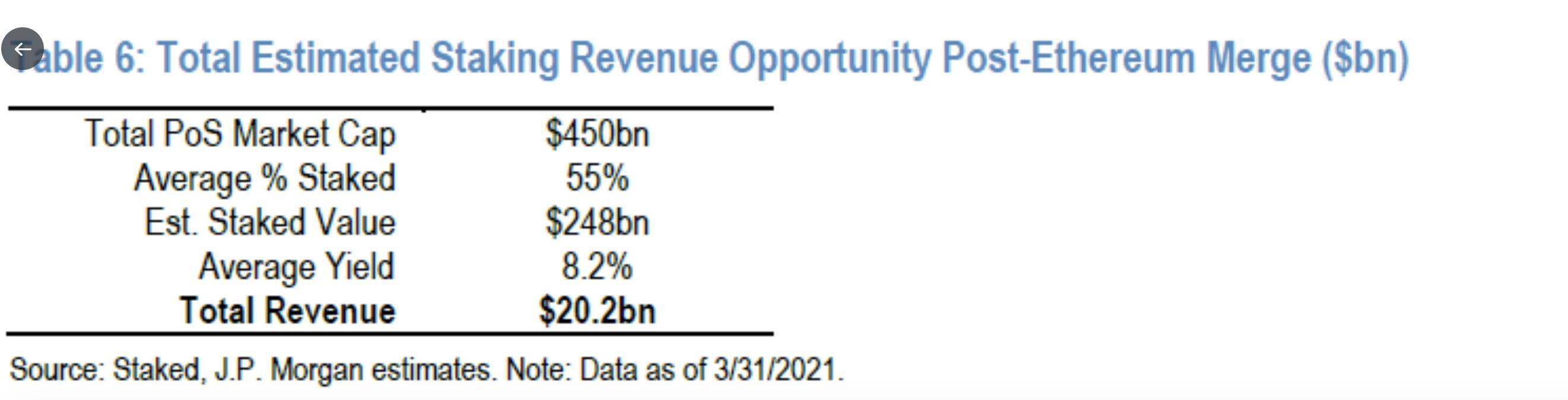

根據摩根大通估計,當前Stalking領域的年收入大約為90億美元,而一旦以太坊轉向權益證明(PoS)機制,這個收入機會將增長到200億美元,而到2025年,如果權益證明(PoS)協議增長成為主導協議,該領域的年收入可能會達到400億美元,此外,摩根大通還估計稱,屆時Coinbase將獲得每年5億美元的Staking收入(注:摩根大通是Coinbase的上市承銷商)。

數據:加密投資基金上周凈流入2.88億美元:金色財經報道,CoinShares周一的一份報告顯示,在截至10月29日的一周內,數字資產投資產品的資金流入總額為2.88億美元,相比前一周創紀錄的14.7億美元有所下降,但有助于將今年迄今的資金流入量推高至87億美元。與前一周一樣,大部分新投資都進入了與比特幣相關的基金,約為2.69億美元。隨著伴隨推出時的炒作消退,流入美國比特幣ETF的資金放緩,這些新產品上周增加了5300萬美元的資產。此外,以太坊基金上周的資金流入達1660萬美元,年初至今的流入量為10.6億美元,僅次于2021年流入比特幣基金的63.7億美元。[2021/11/2 21:16:50]

(注:圖片來自摩根大通報告)

這里給新讀者簡單科普一下:目前比特幣和以太坊區塊鏈使用一種稱為工作量證明(PoW)的共識機制來確保網絡上的所有交易都是有效,并確保網絡的分布式記錄準確無誤。而正是這種工作量證明(PoW)過程,導致比特幣和各種加密貨幣遭到了輿論攻擊,因為它們需要能量效率很低的“礦機”設備來維護系統,這造成了大量的能源消耗。

而為了創建一個更可擴展和更節能的系統,以太坊計劃從工作量證明(PoW)轉向權益證明(PoS),這種轉變自然也贏得了很多人的支持,再加上以太坊生態中擁有各種各樣的DeFi、NFT等玩法,這使得以太坊的故事變得更具想象力。這不,最近高盛還在一份冗長的報告?中稱以太坊為“信息亞馬遜”,其稱贊以太坊會是crypto領域的下一個龐然大物。

數據:2021年加密公司融資額是2020年的10倍:據Block Research數據顯示,2021年第一季度,近20億美元通過公共資本市場活動被籌集,這主要是由私募基金(PIPE)推動的。2021年的公開加密公司融資額是2020年的10倍。[2021/4/20 20:41:12]

暫且不論這些機構們吹的對不對,我們可以確認的是,以太坊轉PoS這件事是備受全球關注的。

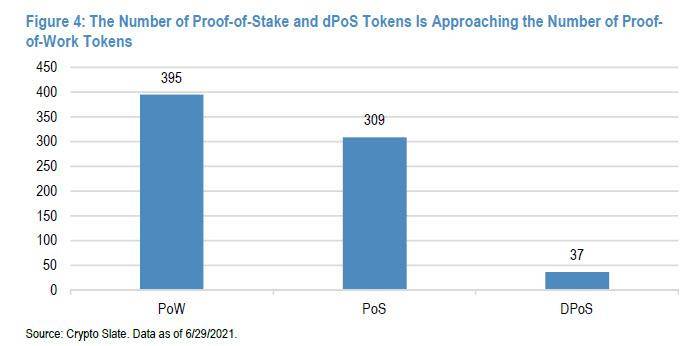

如下圖所示,當前加密資產市場仍是以PoW幣為主導,而論市值的話,PoW幣大約占到了整個市場的70%,這主要是因為比特幣和以太坊這兩種最大的加密資產,但需要注意的是,以太坊將在未來幾個月遷移到PoS協議(開發者預計在明年Q1進行合并階段),屆時,PoS幣市值占比將大大得到提升。

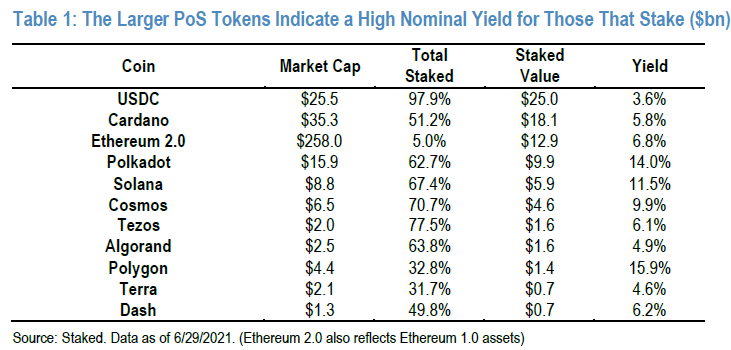

而當前最大的PoS幣種有以下這些:

而所謂Staking,我們可簡單理解為用戶將原生資產質押在相關合約內,并鎖定一段時間,然后就可以獲得穩定的原生資產收益,這與用戶在銀行存款并獲得利息是非常相似的。

Bitget合約大數據中心:隔夜BTC窄幅震蕩 BTC合約多頭占優:據Bitget合約大數據中心行情播報,截至今日11:00,Bitget交易所BTC/USDT合約過去24小時交易量高達10.3億余美金,其中:盈利用戶占比26%,多頭盈利61%,空頭盈利15%;虧損用戶占74%,多頭虧損18%,空頭虧損6%。此外,Bitget正向合約當前盤口價差在0.5USDT左右,合約基差在0.2USDT左右。[2020/9/28]

根據staked提供的數據顯示,當前像ETH 2.0、DOT、SOL以及ATOM這樣的PoS資產,它們每年的Staking質押收益率在7%-14%之間。

(數據來自https://staked.us/)

分析師預測,對于Coinbase等加密貨幣中介機構來說,Staking將成為一個不斷增長的收入來源,特別是在以太坊2.0完整落地之后,摩根大通估計稱,Staking將在2022年為Coinbase帶來2億美元的收入機會,相比2020年的1040萬美元增長近20倍。

分析 | TokenInsight:近24小時BTC錢包地址異動數據監控:TokenInsight數據顯示,北京時間2018年08月30日10:00至08月31日10:00,共發生BTC大額轉賬(100枚BTC及以上)總交易額數約為184536.4枚,較昨日下降7.62%;其中交易額5,000枚BTC及以上1筆,約為5784.2562枚,該交易由錢包地址3KDXgQqYMTDuiGabU4awfWnrvZSq2PuDyr發起,該地址為用戶找零地址,其中約5684.26枚BTC被轉入新生找零地址中,余下約100枚BTC被轉入熱錢包地址中。[2018/8/31]

需要提醒的是,Staking也是存在風險的,通過質押加密資產獲得持續正收益的潛在能力,取決于市場的波動性。而當用戶質押的資產價格下降時,實際Staking可能并不會有正收益,這是絕大多數加密資產都會面臨的一個問題。

顯然,Staking已經成為了各大機構們眼中的藍海市場,那么當前這個市場有哪些競爭者,局勢又是怎樣的呢?

為了簡單起見,這里我們便用以太坊2.0的數據作為代表來回答這個問題。

在分析之前,我們先將Staking服務大致分為三個種類,(1)中心化Staking服務,(2)半去中心化Staking服務,(3)去中心化Staking服務。

所謂中心化服務,就是指用戶將加密資產全權委托給某個第三方機構,由專業的機構人員代操作質押服務(一般會收取一部分的手續費作為報酬),例如上文中提到的Coinbase就是一個常見的例子。

而半去中心化Staking服務,則是將加密資產的委托權交給第三方節點,由節點代為產生收益后,再鏈上分配給用戶,而用戶依然擁有加密資產的所有權。

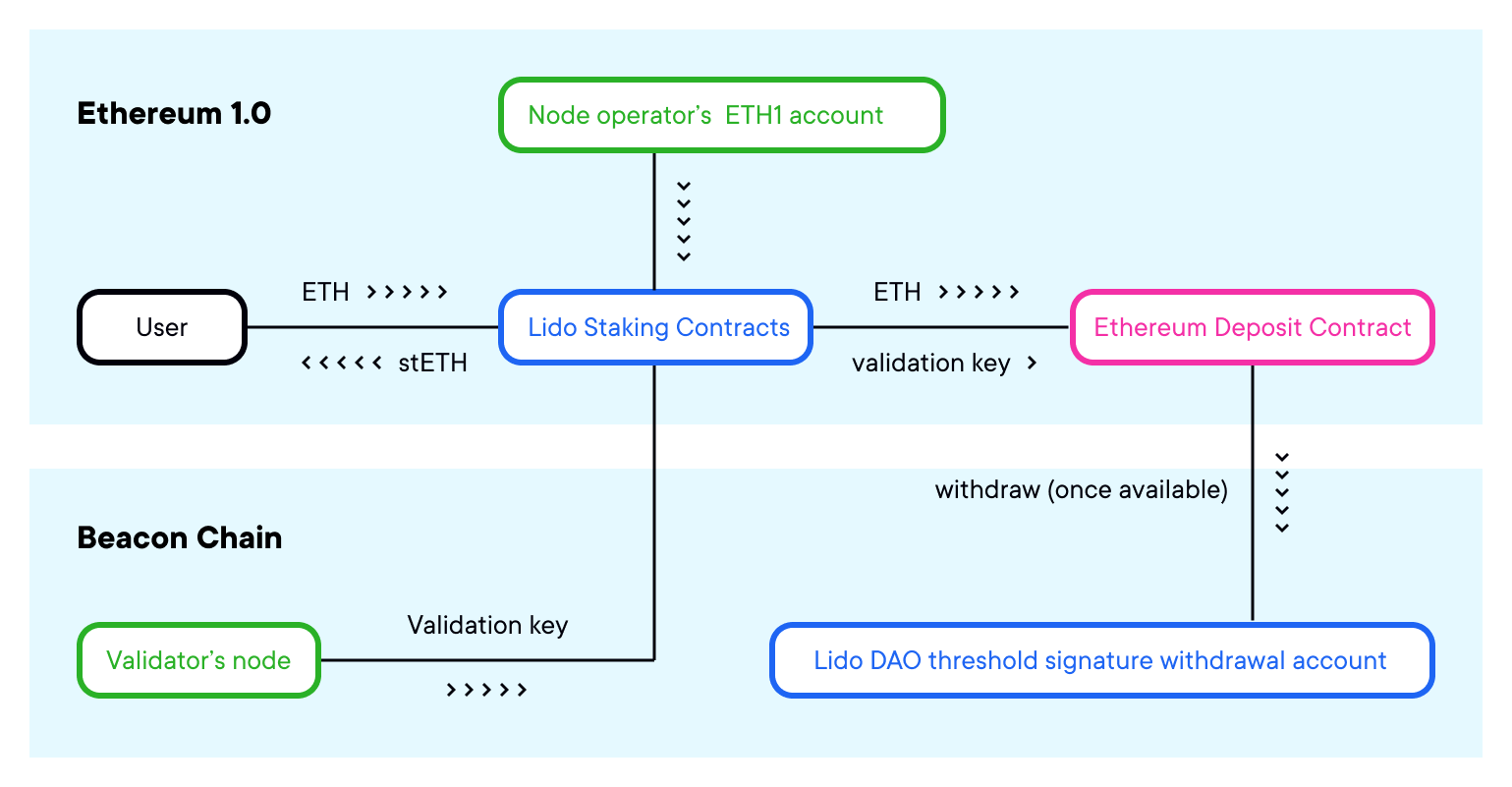

例如以下是Lido Staking協議?各組成部分的大致說明:

1、Staking Pool:管理存款、staking獎勵以及取款的協議;

a、節點運營商注冊表

b、取款憑證

c、預言機

2、stETH:流動質押代幣,它與用戶質押的信標鏈ETH保持1比1的平衡;

3、DAO:控制協議參數的Aragon DAO;

這里的Staking Pool是整個Lido智能合約的核心,它負責5件事情:(1)ETH的存款和取款,(2)鑄造和燃燒stETH代幣,(3)將資金委托給節點運營商,(4)分配staking獎勵,(5)接受預言機數據更新。

用戶將ETH發送到Lido Staking池子,然后可1:1鑄造出stETH,而存入的ETH將在節點運營商之間分配,以保持均勻分布,并由其驗證器進行驗證。而ETH的取款憑證將設置為分布式托管的門限簽名,以預防單點作惡的可能性。

而最后的去中心化Staking服務,代表項目有Rocket Pool?,Rocket Pool平臺允許任何擁有超過0.01 ETH的人參與Staking質押,并為質押者提供1:1的rETH代幣,與Lido不同的是,Rocket Pool的節點運營商是開放式的(至少門檻很低),運行一個節點只需要16 ETH,是的,相比自己運行一個以太坊2.0節點所需的32 ETH,Rocket Pool對小型節點運營商而言是非常友好的。

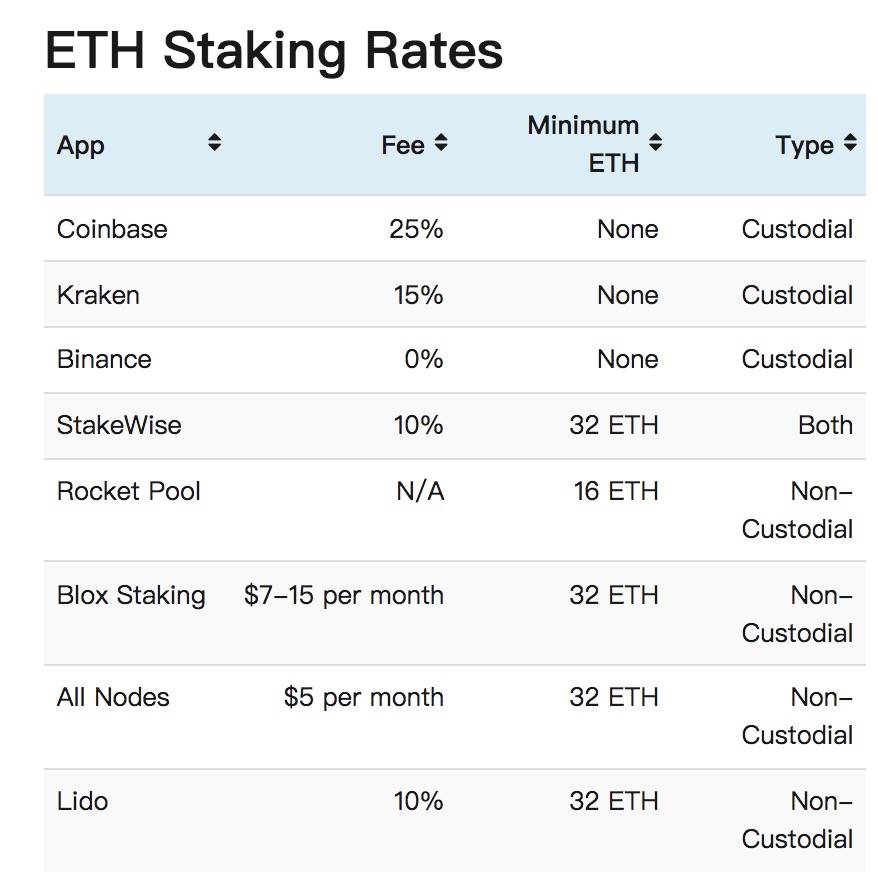

這些服務該如何選擇?下面是由defirate整理的一些數據:

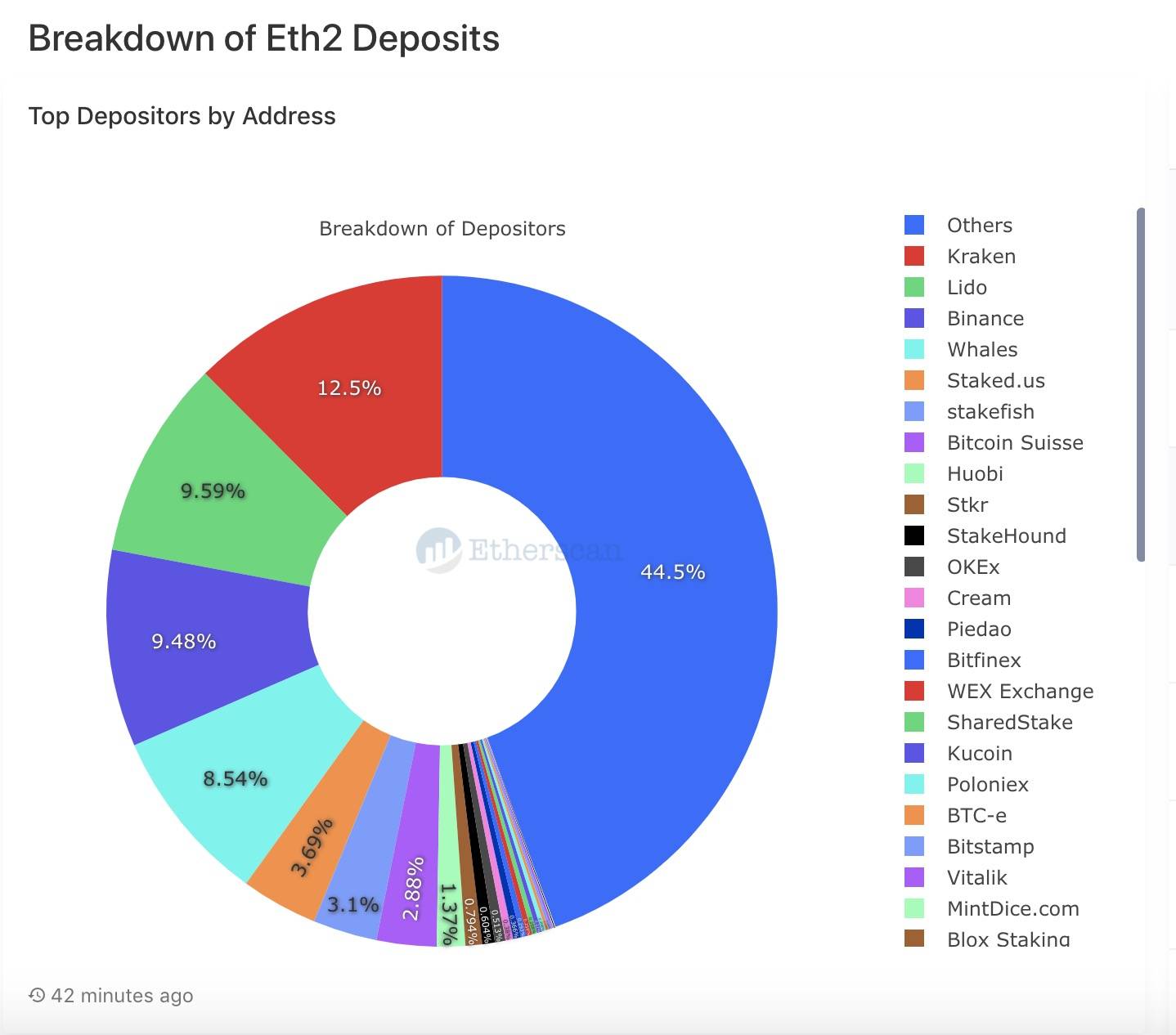

那目前這個市場的情況究竟如何呢?我們可以參考下面這張數據統計圖:

(注:數據來自etherscan?)

如上圖所示,當前已公布地址的以太坊2.0質押服務當中,排名靠前的有Kraken交易所(77.4萬ETH,占12.5%)、Lido(59.56萬ETH,占9.59%)、幣安(58.86萬 ETH,占9.48%)、鯨魚(52.99萬ETH,占8.54%)、Staked.us(22.9萬 ETH,占3.69%)、Bitcoin Suisse(17.88萬 ETH,占2.88%)以及火幣(8.48萬 ETH,占1.37%),剩余有45.9%(大約276萬 ETH)來自未知實體。

以上的數據表明,中心化的服務目前依舊占據著Staking市場的主導地位,但不容忽視的是,以Lido為代表的半去中心化Staking服務同樣表現非常搶眼,此外,由于后者提供了靈活的流動性,預計在將來可能會占據到更多的市場份額。

遺憾的是,目前去中心化Staking服務(例如Rocket Pool)的表現,尚無法引起人們的關注,這與穩定幣賽道的發展情況有些相似。

參考資料:

1、https://blog.lido.fi/how-lido-works/

2、https://defirate.com/staking/

3、https://bi.etherscan.io/public/dashboards/KH9jbP687szqlAnHiNEfNictrwNhvdOEQl0PwB6m?org_slug=default

DeFi 的借貸利率正呈現出明顯的下降趨勢,這就帶來了一個新的問題:如果 DeFi 的收益率進一步下降,與傳統金融(TradFi)趨同,將會發生些什么?LoanScan 數據顯示.

1900/1/1 0:00:00金色財經報道,7月7日,Synthetix官方表示,為了獎勵已經遷移到Layer2的用戶,SynthetixDAO將向符合條件的錢包發放以太坊空投獎勵,總價值30個WETH.

1900/1/1 0:00:00比特幣和以太坊在6月22日創下了最近幾周的最低價格——前者創下了2.89萬美元的低點,而后者則為1706美元。盡管目前已經從這些低點反彈,但更大級別的看跌趨勢仍然完好無損.

1900/1/1 0:00:00某種程度上說,創始人就是企業的首席編劇,而作為加密貨幣第一股Coinbase的CEO,過去brian-armstrong的啟發性文章經常被加密社區宗教版的研讀.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00區塊鏈的誕生可謂符合“天時地利人和”,當前互聯網正處于過度中心化的階段。我們回顧一下互聯網的歷史.

1900/1/1 0:00:00