BTC/HKD-0.3%

BTC/HKD-0.3% ETH/HKD+0.21%

ETH/HKD+0.21% LTC/HKD-1.48%

LTC/HKD-1.48% ADA/HKD-1.37%

ADA/HKD-1.37% SOL/HKD-1.17%

SOL/HKD-1.17% XRP/HKD-1.3%

XRP/HKD-1.3%親愛的bankless社區:

軟件正在吞噬世界。

Marc Andreessen在2011年寫的這篇文章描述了軟件端公司是如何替代傳統企業并徹底改變行業的。

Amazon取代了消費者銷售,Spotify取代了音樂,LinkedIn取代了招聘--所有這些都準備取代那些沒有建立互聯網原生業務的現有公司。

為什么?軟件端公司更快、成本更低,而且對用戶來說更便利。在Marc看來,每個行業被軟件替代只是時間問題。

但這對金融業來說并不正確。

我們的金融系統仍然建立在古老的基礎設施之上。Jim Bianco在播客中指出了這一點......自1871年電報時代以來,電匯沒有變得更快、成本更低! ?(請看吉姆對我們目前的銀行基礎設施的評價)。

那么金融科技呢?目前金融科技所做的只是給現有的系統做了一個用戶體驗的改善。

但DeFi改變了一切...

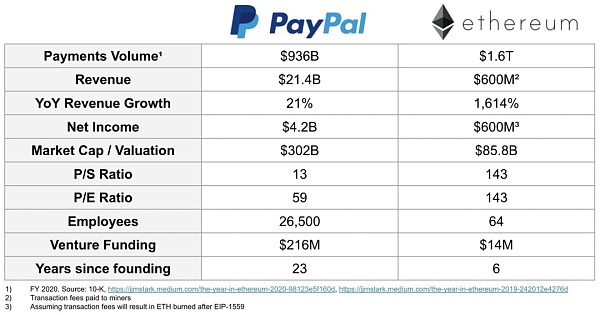

比較PayPal和以太坊的資金轉移網絡。

以上是Paypal與Ethereum的比較......加密貨幣變得更快、更便宜、更好。(見Dmitriy Berenzon的twitter主題,該主題激發了這篇文章)

DeFi 總鎖倉量跌破2000億美元,創近三個月新低:金色財經報道,據DeFi Liama數據顯示,DeFi總鎖倉量跌破2000億美元并跌至1977億美元,近24小時跌幅為13.18%,創造了自10月12日以來的新低。[2022/1/23 9:07:15]

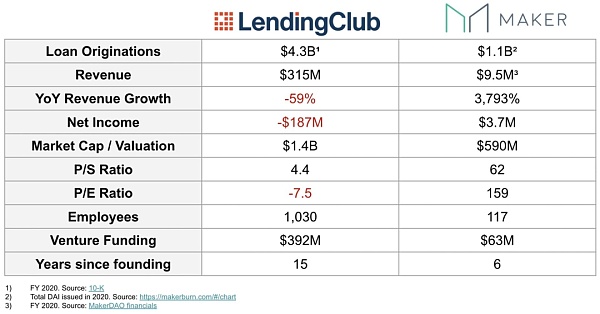

或者以借貸平臺為例,MakerDAO在運營6年后已經盈利,而LendingClub在運營15年后仍在記錄虧損。

以上是Dmitriy Berenzon對LendingClub和Maker的比較。

DeFi使金融服務的軟件經濟學成為可能。

更快。成本更低。更好。金融。

這里是Dmitriy解釋為什么DeFi正在吞噬金融,以及啟發它的一些線索。

- RSA

DeFi吃掉金融系統。

DeFi:云端金融服務

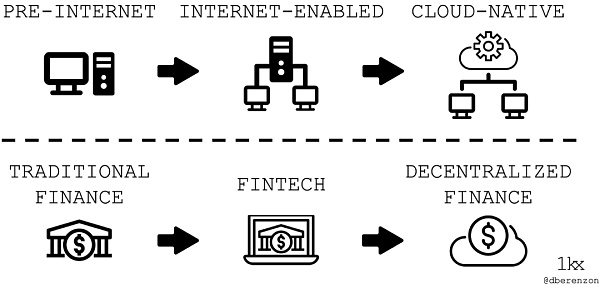

雖然在過去幾十年里,軟件一直在吞噬著世界,但它在顛覆金融服務方面做得相對普通。

由于根深蒂固的在位者、高轉換成本和監管問題,該行業的創新主要是圍繞渠道(例如你最喜歡的移動銀行應用程序)。這給用戶體驗帶來了很好的改觀,但是潛在的價值鏈和成本結構仍然在很大程度上基于20世紀70年代發展起來的系統。

Avalanche鏈上DeFi協議總鎖倉量為122.9億美元:金色財經報道,據DefiLlama數據顯示,目前Avalanche鏈上DeFi協議總鎖倉量為122.9億美元,24小時增加4.62%。鎖倉資產排名前五分別為AAVE(33.2億美元)、TraderJoe(21.5億美元)、Benqi(16.8億美元)、Curve(11.6億美元)、multichan(9.05億美元)。[2021/12/21 7:53:30]

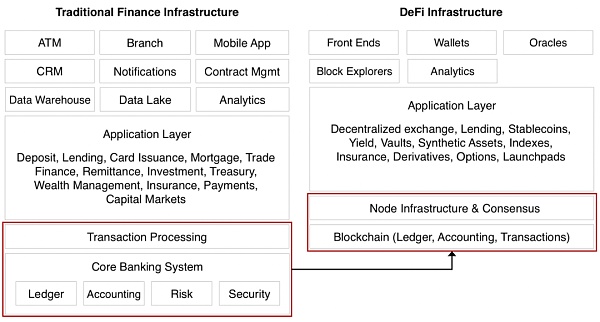

DeFi應用正在從基礎上重新構建金融服務,用機器取代人類,用代碼取代文書工作,用加密執行取代法律執行。因此,它們的運行成本要比同行低幾個數量級。

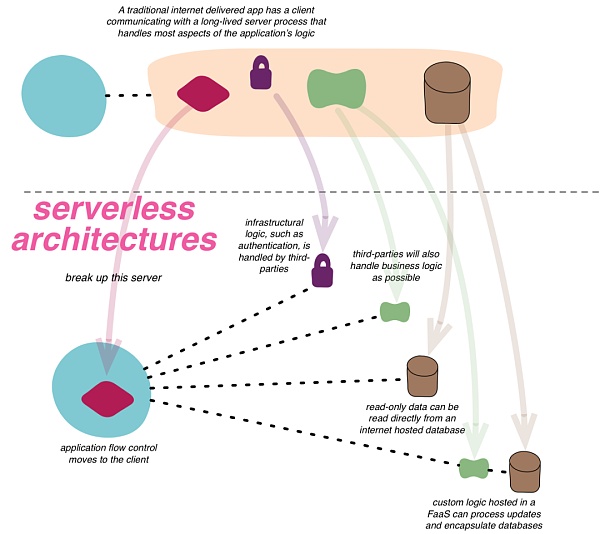

有趣的是,金融服務的這種演變類似于軟件行業的演變;隨著軟件從單一的基礎設施和應用程序演變為云端的微服務,成本效率得到了實現,新的商業模式也被發明出來。

在這篇文章中,我將概述軟件行業的演變,將其與金融服務相提并論,并討論這些變化如何導致后者的經濟和盈利能力的根本改善。

傳統的金融服務就像互聯網建立之前的軟件

在互聯網出現之前,軟件供應商有很高的固定成本和門檻。在20世紀60年代,當計算機的購買成本太高時,垂直整合的供應商會投入大量的資金,通過他們的私人網絡開發和分發軟件。

以太坊上DeFi協議總鎖倉量386.9億美元 環比上升3.25%:據歐科云鏈OKLink數據顯示,截至今日10時,以太坊上DeFi協議總鎖倉量約合386.9億美元,環比上升3.25%。

當前以太坊上鎖倉量排名前三的協議分別是Maker 48.3億美元(+5.07%),WBTC 39.9億美元(+6.00%)以及Uniswap V2 35.1億美元(+6.24%)。[2021/2/2 18:40:28]

例如,Computer Sciences Corporation花費了1億美元(今天價值約9億美元)來開發 "Infonet",這是一個大型機網絡,提供(通過電話通信線路!)計算機能力和軟件,如經紀服務和酒店預訂。

傳統金融也有類似的動力。由進入門檻高和規模經濟,垂直整合的銀行最終提供了大部分的核心銀行服務,如接受存款、放款、轉移資金、發行債務、組建清算所,以及在中央銀行的情況下,管理貨幣供應。這些服務成本很高,涉及物理存在、手動和基于紙張的流程以及復雜且孤立的基礎設施。

金融科技就像互聯網支持的軟件

自20世紀90年代以來,互聯網促成了一種新的軟件交付模式;軟件不再存在于人們計算機上的獨立實例中,而是存在于云端,并被遠程交付。

MXC抹茶三期DeFi挖礦寶完成收益結算:9月23日,MXC抹茶第一、二和三期DeFi挖礦寶產品已完成收益結算,第一期DeFi挖礦寶產品實際結算年化收益達100%以上,第二期和第三期DeFi挖礦寶產品實際結算年化收益超62%。DeFi挖礦寶是MXC抹茶推出的DeFi流動性挖礦產品,極大地降低了用戶的參與門檻,在MXC抹茶DeFi挖礦寶參與MX、USDT或其他幣種的鎖倉,就可獲得熱門DeFi幣種的挖礦收益。[2020/9/24]

這反過來導致了軟件即服務(SaaS)的興起,這是一種商業模式的創新,軟件在訂閱的基礎上被授權。與本地方法相比,SaaS為用戶提供了許多優勢,例如基于瀏覽器的可訪問性、自動更新和較低的總擁有成本。

金融科技和互聯網軟件有相似之處,都是利用新興技術對產品和商業模式進行創新。Chime利用在線渠道擴大覆蓋面,減少零售銀行的實體開銷。Robinhood采用了一種替代傭金的商業模式,即 "為訂單流付款(payment for order flow)",以提供 "免費 "的零售交易。Transferwise規避了代理銀行系統,創建了一個雙面市場,為世界各地相反方向匯款的人進行凈支付。

所有這些公司都很有價值,但Chime仍然依賴于Visa(始于1958年),Robinhood仍然依賴于DTCC(始于1973年),而Transferwise沒有取代ACH(始于1972年)或SWIFT(始于1973年)。

DeFi平臺Compound現在支持USDT借貸:在最近一次關于是否將USDT加入協議的投票中,797981.28票贊成該提議,85580.73票反對。值得注意的是,雖然用戶可以提供和使用USDT貸款,但穩定幣不能作為抵押品。(theblockcrypto)[2020/5/2]

DeFi就像云端軟件

"現代云 "始于2006年Amazon網絡服務(AWS)的發行,許多應用程序在隨后的十年里進行了遷移。

盡管如此,他們中的大多數仍然是 "云啟用 "而不是 "云端 "的應用程序,這意味著他們很可能仍然有單片和依賴的模塊,在不改變整個應用程序的情況下無法單獨升級。

另一方面,云端應用程序從頭開始架構,以便在AWS這樣的公共云中運行。它們利用了資源池、快速彈性和按需服務。它們還建立在一個微服務架構上,被設計為獨立的模塊,為特定的目的服務。今天,許多應用程序也在無服務器架構上運行,這使得開發人員可以在 "按需付費 "的基礎上購買后端服務。這些設計模式也可以串聯起來使用,從而形成所謂的無服務器微服務。

加密網絡實現了無服務器的金融微服務。這是可能的,因為加密網絡本身就是一種商業模式的創新;代替供應商以合同方式提供基礎設施和服務,以獲得基于美元的報酬;由 "節點"(即計算機)組成的分布式網絡提供這些功能,以賺取協議代幣,實際上,成為該網絡的部分所有者。

不要把這與 "區塊鏈不是比特幣 "的邏輯相混淆--協議令牌對于激勵 "第三方供應商 "是必要的。

來源:Chris McCann

正因為如此,DeFi從軟件和SaaS經濟中實現了許多金融服務所沒有的益處。具體來說,孤零零的交易處理和銀行系統被全球區塊鏈及其相關的智能合約和節點基礎設施所取代,可以節省大量成本。此外,應用程序受益于部署后的即時互操作性和單一登錄(用戶的公共/私人密鑰)。

這減少了對多個市場基礎設施供應商建立有效的相同系統的需求(例如,世界各地有大約100個ACH系統),以及應用程序建立和維護自己的后端基礎設施。

這個主張對應用程序開發人員來說更有吸引力,因為不是他們為使用 "金融云 "付費,而是用戶以每次互動的形式向礦工/驗證者支付 "gas"。換句話說,交易、服務和基礎設施成本都被捆綁在一個單一的gas費用中。

無服務器架構的例子。資料來源:Badri Janakiraman。Badri Janakiraman

此外,外部服務提供商時常執行應用程序的核心功能,如Compound上的清算人和Uniswap上的流動性提供商。此外,一旦部署了智能合約,該服務就沒有額外的維護成本,因此應用程序獲取一個額外用戶的邊際成本為零。

這種成本結構使DeFi協議即使在高流失率和低收入的情況下也能實現現金流。

對比公司和協議

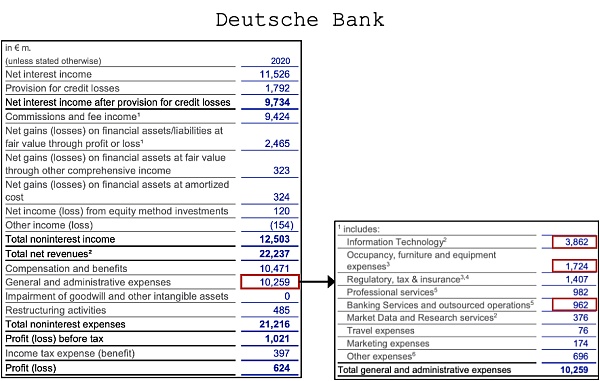

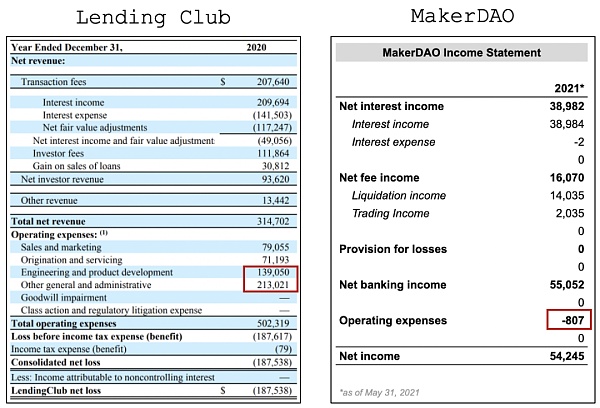

沒有什么是完全對等的,但讓我們用一組關系最密切的三個收入報表的例子來做最好的比較:德意志銀行、Lending Club和MakerDAO。

來源:德意志銀行

2020年,德意志銀行有價值80億美元的基礎設施、房地產和運營相關費用,占其整體運營費用的64%。對于這樣一個擁有數十年技術債務的大型結構性組織來說,這種成本結構是可以預期的,但我們可以做得更好。

數字以千位數計;來源:Lending Club, MakerDAO

2020年,Lending Club的運營費用可能超過50%是由于人員和硬件、軟件和維護成本。如果該公司有一個更精簡的成本結構,它很可能是盈利的。

雖然MakerDAO的大部分運營費用是由于人頭費,但它在整個凈收入中的比例很小,導致利潤率為99%,而Lending Club為-60%。需要注意的是,這些并不是MakerDAO的 "全額 "成本,隨著基金會的額外成本(如甲骨文運營、基于代幣的補償)轉移到DAO,這些成本會增加。

展望未來

DeFi吞噬金融系統。圖文:Logan Craig

在未來十年,DeFi協議將被用作傳統金融機構和傳統金融技術公司的 "金融微服務"。這些機構將使用DeFi作為他們的后端基礎設施,并將有效地成為各種客戶、人口統計學和地域的分銷渠道。

雖然DeFi協議可能會增加額外的成本,以使他們能夠進一步與法幣經濟結合,但它仍然會比目前的市場結構和商業模式更有效率。

我很高興看到一系列蓬勃發展的DeFi應用,它們將作為新的基礎設施,為世界各地的人們提供各種金融應用。

Tags:DEFIEFIDEFQUOBasketDAO DeFi IndexDefi.financeTower Defense TitansQUOTH

6月25日,由PORiot共識聯盟(中國),PORiot共識聯盟(澳洲)主辦,森和天下承辦,由海南數米科技作為本次會議的指導單位.

1900/1/1 0:00:00頭條 ▌比特幣日交易量跌至2021年低點金色財經報道,Arcane Research的一份報告顯示,比特幣的每日交易量已降至2021年最低點.

1900/1/1 0:00:00普遍觀點認為,本輪加密資產牛市根本推送原因是全球量化寬松,但由于目前各國貨幣政策預期收緊,短期利空消息不斷,加密市場接連下挫,比特幣“四面楚歌”.

1900/1/1 0:00:00過去的一周中,礦機大遷徙正在進行,因為估計有50%的比特幣礦工在離線和遷移中。我們根據觀測到的鏈上數據對此次大遷移事件的程度進行了評估:盡管交易量仍在5約中旬以來建立的交易范圍內,本周比特幣交易.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:814.66億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:30.

1900/1/1 0:00:00隨著區塊鏈技術在經濟活動中的深入滲透與應用,由該技術引發的刑事風險也日益提高,尤其以針對區塊鏈技術應用場景的新形態犯罪與利用區塊鏈技術實施傳統犯罪活動這兩個方面的問題最為突出.

1900/1/1 0:00:00