BTC/HKD+0.04%

BTC/HKD+0.04% ETH/HKD+0.35%

ETH/HKD+0.35% LTC/HKD+1.01%

LTC/HKD+1.01% ADA/HKD-0.77%

ADA/HKD-0.77% SOL/HKD+1.01%

SOL/HKD+1.01% XRP/HKD+0.43%

XRP/HKD+0.43%從去年6月開始,DeFi蓬勃發展已一年有余。在流動性挖礦的激勵下,DeFi在資金規模、用戶規模和產品規模方面都有了質的跨越。

根據DeBank的統計,2020年6月1日至2021年6月30日期間,DeFi的總凈鎖倉量從約8.34億美元飆升至568.62億美元,漲幅高達6718.99%。其中,去年下半年的漲幅約為860.64%,今年上半年的漲幅約為307.09%。另外,根據Dune Analytics的統計,同期DeFi的獨立總地址數從約19.87萬個擴大至291.38萬個,漲幅約為1366.43%。其中,去年下半年的漲幅約為394.51%,今年上半年的漲幅約為145.95%。

數據顯示,今年上半年,DeFi的凈鎖倉量和獨立地址數邊際增速均大幅放緩,這可能意味著DeFi已經從爆發期轉入平穩發展期。在這樣的轉向下,PAData分析了DeFi兩大細分領域AMM DEX和借貸協議中的頭部應用的業務數據和用戶數據,以及通過DeFi獲得可觀回報的Smart Money的交易數據來回顧上半年DeFi的發展情況:

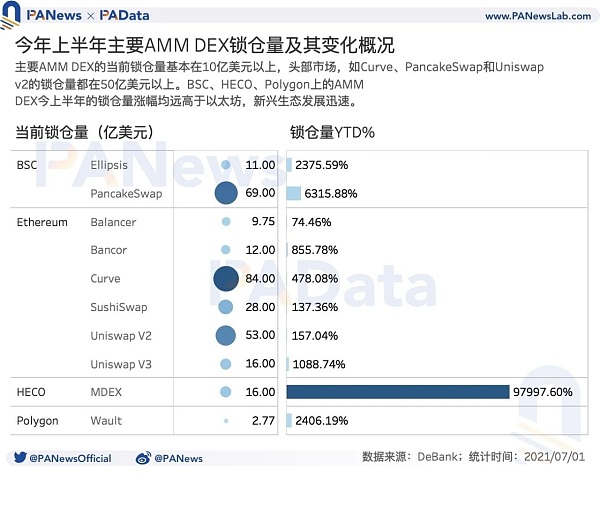

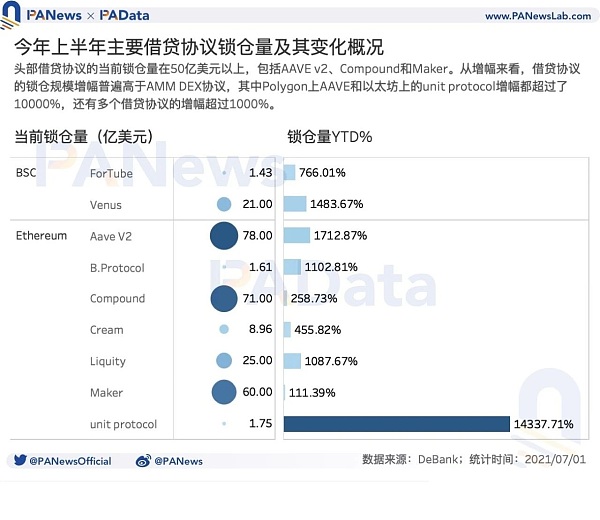

1)從資金規模來看,上半年借貸協議的鎖倉規模增幅普遍高于AMM DEX。在AMM DEX中,頭部應用的鎖倉量都在50億美元以上,BSC、HECO、Polygon上的AMM DEX今上半年的鎖倉量漲幅均遠高于以太坊,新興生態發展迅速。在借貸市場中,頭部應用的鎖倉規模都在60億美元以上,其中Polygon上的AAVE和以太坊上的Unit protocol鎖倉增幅尤為顯著。

SushiSwap將集成Core,為其跨鏈功能提供DeFi服務:8月1日消息,SushiSwap將與不斷發展的區塊鏈協議Core集成,利用該協議獨特的共識機制,為其跨鏈功能提供廣泛的DeFi服務,基于該協議構建的去中心化應用程序可以訪問SushiSwap的流動性池、跨鏈交換及其去中心化交易所(DEX)聚合器。SushiSwap與ArcherSwap、IceCreamSwap和OpenEx一起成為在Core網絡上運行的主要DeFi協議。SushiSwap用戶還將受益Core協議促進的進一步跨鏈功能。[2023/8/2 16:12:40]

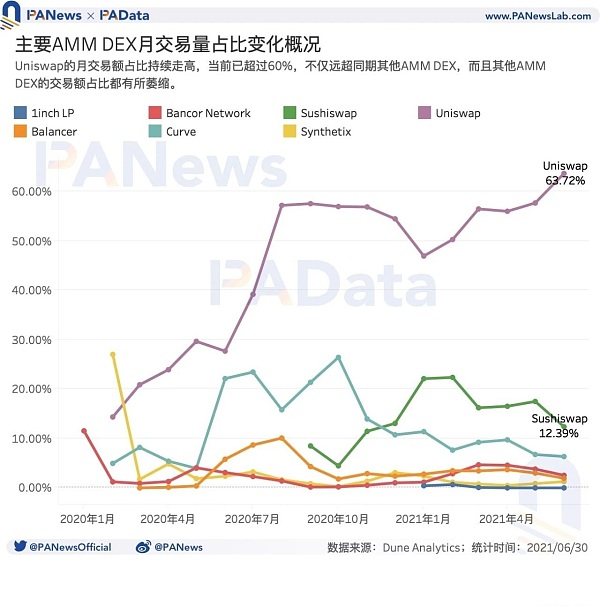

2)從交易情況來看,AMM DEX今年上半年月均交易總量約為803億美元,上半年月均交易量漲幅約為24.12%,最大漲幅154.71%,均較去年下半年月435.85%的增速大幅下滑。其中,Uniswap的交易量占比已超60%,并呈上升趨勢。在借貸市場上,以太坊的借貸市場仍然占主導,頭部應用的當前借貸規模都在50億美元上下。上半年AAVE v2和Venus的借貸規模增速超過1000%,發展迅速。

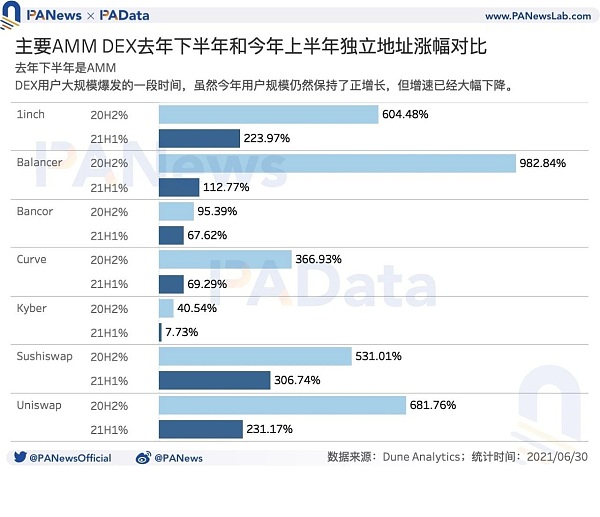

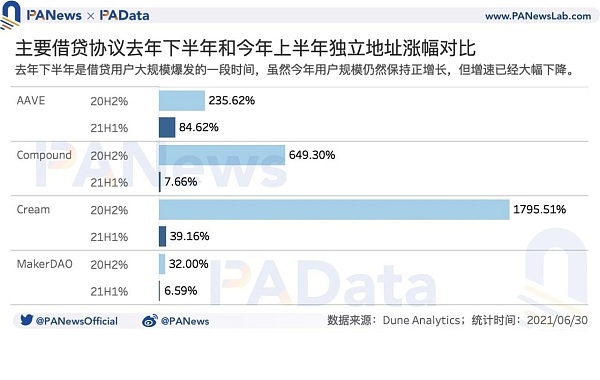

3)從獨立地址數來看,無論是AMM DEX還是借貸協議,今年上半年的地址數量漲幅都要遠遠小于去年下半年,用戶規模增長乏力。

Terra鏈上DeFi鎖倉量約為320億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為319.8億美元,近24小時減少1.61%。在公鏈中排名第2位僅次于以太坊。目前,Terra鏈上DeFi鎖倉量排名前5的分別為:Anchor(182.3億美元)、Lido(83.5億美元)、Astroport(14.2億美元)、Stader(8.53億美元)、Terraswap(6.95億美元)。[2022/4/1 14:31:47]

根據各AMM DEX的鎖倉量大小(多鏈協議選擇鎖倉量最大的版本),并綜合市場聲量,PAData選擇了四條熱門公鏈上的10個協議進行分析,包括Curve、PancakeSwap、Uniswap V2、SushiSwap、MDEX、Uniswap V3、Bancor、Ellipsis、Balancer和Wault。

根據統計,截至6月30日,Curve已經成為鎖倉量最高的AMM DEX,約為84億美元。其他鎖倉量超過50億美元的還有PancakeSwap和Uniswap V2,分別達到了69億美元和53億美元。但除此之外,其他鎖倉量較高的AMM DEX的鎖倉量基本在10億美元左右,市場分化仍然明顯。

DeFi項目Hotdog數小時內歸零 上個月歸零項目更多:9月2日啟動的DeFi項目Hotdog短時間內炒到5000美元之后又很快跌到1美元之下,目前價格約0.0332美元,而這距離啟動時間不過數小時。交易員Edward Morra表示這只是當天發生的一例,上個月發生的更多。(cointelegraph)[2020/9/3]

從今年鎖倉量的漲幅來看,10個主要AMM DEX上半年鎖倉量的平均(中位數)約為972.26%。其中,MDEX的鎖倉量增幅最顯著,這或主要受到協議冷啟動后鎖倉量增長較快的影響。另外,BSC和Polygon上的AMM DEX的鎖倉量漲幅也較大,都超過了2000%,這展示了新興DeFi生態的快速發展。相比之下,以太坊上的AMM DEX的鎖倉量則普遍要低很多,Balancer上半年鎖倉量漲幅不足100%,即使漲幅最高的Uniswap V3,也僅為1000%左右。不過,從鎖倉量占比來看,以太坊上的AMM DEX仍然占據絕對主導。

今年上半年,AMM DEX的月交易總量約為803億美元,其中5月交易量最高,累計達到了1732億美元。上半年月交易總量漲幅約為24.12%,較去年下半年435.85%的漲幅大幅下滑。上半年月交易總量的最大漲幅約為154.71%,較去年下半年462.26%的最大漲幅也大幅下降。值得注意的是,這樣的差距已經包含了上半年資產普遍升值對美元計價的影響,幣本位交易量增幅可能更小。

幣贏CoinW將于8月3日15:00在DeFi專區上線PAR:據官方消息,幣贏CoinW將于8月3日15:00在DeFi專區上線PAR,開通PAR/USDT交易對,并并開啟“充值送PAR,Maker-0.1%費率\"活動;據悉,Parachute是一個加密貨幣愛好者的社區,幫助早期初創公司獲得更多人的關注,并通過Parachute平臺上有組織的空投建立其社區。PAR是Parachute的燃料。作為平臺的原生貨幣,融入Parachute的產品、社區和合作伙伴的活動中,可用于購買、交易、兌換等。[2020/8/3]

從更微觀的層面來看,Uniswap的市占率(交易量份額占比)持續上升,今年從1月的46.98%上升至6月的63.72%,擴大了16個百分點以上。而同期其他AMM DEX的市占率大多都有不同程度的滑落,比如Sushiswap就從1月的22.13%下跌至6月的12.39%、Curve從1月的11.40%下跌至6月的6.35%、Balancer從1月的2.78%下跌至6月的1.95%。

當前DeFi中鎖定資產總價值達32.37億美元:金色財經報道,據DeBank數據顯示,DeFi中鎖定資產總價值達32.37億美元,Maker以6.39億美元排在首位、Compound鎖定資產總價值5.79億美元、Synthetix鎖定資產總價值為5.05億美元。

注:總鎖倉量(TVL)是衡量一個DeFi項目使用規模時最重要的指標,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2020/7/22]

在今年上半年月交易總量保持基本穩定的情況下,不同AMM DEX市占率的相對變化一方面可能意味著在以太坊生態上,Uniswap強者恒強,開始虹吸其他平臺的交易份額,另一方面也可能意味著其他AMM DEX啟動多鏈布局后,帶走了部分以太坊上的交易量。

從用戶規模來看,7個主要AMM DEX今年上半年獨立地址的平均增速約為145.61%,盡管仍然有不錯的增長,但相較2020年下半年平均471.85%的增速,上半年AMM DEX在整體上表現出了用戶增長速度邊際遞減的趨勢。其中,Balancer獨立地址的增幅下降速度最大,去年下半年增長超982%,而今年上半年只增長了112%,其次,Uniswap和1inch獨立地址的增幅也有較大下滑。

根據各借貸協議的鎖倉量大小(多鏈協議選擇鎖倉量最大的版本),并綜合市場聲量,PAData選擇了以太坊和BSC上的10個協議進行分析,包括AAVE V2(以太坊)、Compound、Maker、Liquity、Venus、Cream、unit protocol、B.Protocol、ForTube和AAVE(Polygon)。

根據統計,截至6月30日,資金規模最大的三個借貸市場分別是AAVE V2、Compound和Maker,鎖倉量分別達到了78億美元、71億美元和60億美元。另外,Venus、Liquity和Cream的鎖倉量都在十億美元級別,但剩余3個協議的鎖倉量則僅略高于1億美元。借貸市場的分化程度較AMM DEX市場更為明顯。

從借貸協議鎖倉量的增速來看,上半年,Polygon上的AAVE和以太坊上的Unit protocol增幅顯著,上半年鎖倉量分別翻了4000倍和100倍以上,除此之外,還有多個借貸協議的增幅超過了1000%,包括AAVE V2(以太坊)、Venus、B.Protocol和Liquity。從整體情況來看,借貸協議的鎖倉規模增幅普遍高于AMM DEX。

上半年借貸協議的借貸規模也有較大增長。截至6月39日,AAVE V2、Compound和Maker的借貸規模分別達到了55.70億美元、53.95億美元和47.52億美元。三大主要借貸市場均位于以太坊生態中,這展示了以太坊DeFi生態的可組合性目前仍然高于其他生態。

上半年5個主要借貸市場的借貸規模平均(中位數)增長了293.36%,其中,AAVE V2(以太坊)和Venus的借貸規模增速超過1000%,尤其是AAVE V2(以太坊),上半年的借貸規模翻了82倍,發展尤為迅猛。值得關注的是,AAVE的閃電貸業務發展良好,根據Aavewatch的監測,截至6月30日,AAVE V2閃電貸借貸規模約為40.72億美元,約占總借貸規模的73.11%,上半年的增幅達到130.58%。另外,Compound和Maker的借貸規模增速也都在200%以上。

從當前各資產的未償還債務情況來看,DAI、USDC和USDT等穩定幣是主要的借貸資產,其中,DAI當前的未償還債務規模約為151.3億美元,另兩大穩定幣當前的未償還債務規模分別為39.8億美元和12.4億美元。其他資產的未償還債務都未超過4億美元。

今年上半年,各借貸協議的用戶規模也出現了如AMM DEX一般的邊際增速遞減趨勢。整體上看,4個統計范圍內的借貸協議今年上半年的平均增速僅約為23.41%,而去年下半年的平均增速則要高達442.46%,整體邊際增速減弱的情況較AMM DEX更明顯。其中,Cream和Compound的增速降幅最顯著,前者今年上半年的增速較去年下半年的增速下滑超過97%,后者下滑超過98%。

分析師 | Carol 編輯 | Tong

Tags:DEXDEFEFIDEFISDEXAmun DeFi Momentum IndexDeFinerBlaze DeFi

盡管存在這樣那樣的問題,聯合國專家仍然認為,加密貨幣及其背后的技術(區塊鏈)可以在可持續發展中發揮重要作用,并且切實改善我們對環境的治理.

1900/1/1 0:00:00數字資產行業發展至今,比特幣的價值已經得到了全球加密資產投資者的共識,監管是一個輪回,每四年一次,今年國內的監管形勢不亞于2017年的“9.4”.

1900/1/1 0:00:00摘要 自2020年開啟的牛市不會因為政策原因而轉熊,基于事件而暴跌反而可以逆向思考。真正轉熊大概率是由于缺乏創新,劣幣驅逐良幣,造富效應逐漸消失,讓市場進入衰退期.

1900/1/1 0:00:00本文是即將出版的專著《加密經濟的監管》中的一章,將于2021年下半年由哈特出版社出版。該書探討了無許可區塊鏈上的新型經濟活動,其中許多活動發生在以太坊區塊鏈上,具有經濟發展潛力.

1900/1/1 0:00:00為什么做市商很重要? 金融中的做市不僅僅是指x*y=k這一等式。在傳統的中央限價訂單簿(CLOB)市場中,做市商專門提交買方和賣方訂單.

1900/1/1 0:00:00頭條 ▌北京地鐵可刷數字人民幣乘車自今日起,北京軌道交通開啟全路網數字人民幣支付渠道刷閘乘車體驗測試.

1900/1/1 0:00:00