BTC/HKD-0.08%

BTC/HKD-0.08% ETH/HKD+0.07%

ETH/HKD+0.07% LTC/HKD-0.07%

LTC/HKD-0.07% ADA/HKD-0.24%

ADA/HKD-0.24% SOL/HKD-0.06%

SOL/HKD-0.06% XRP/HKD+0.06%

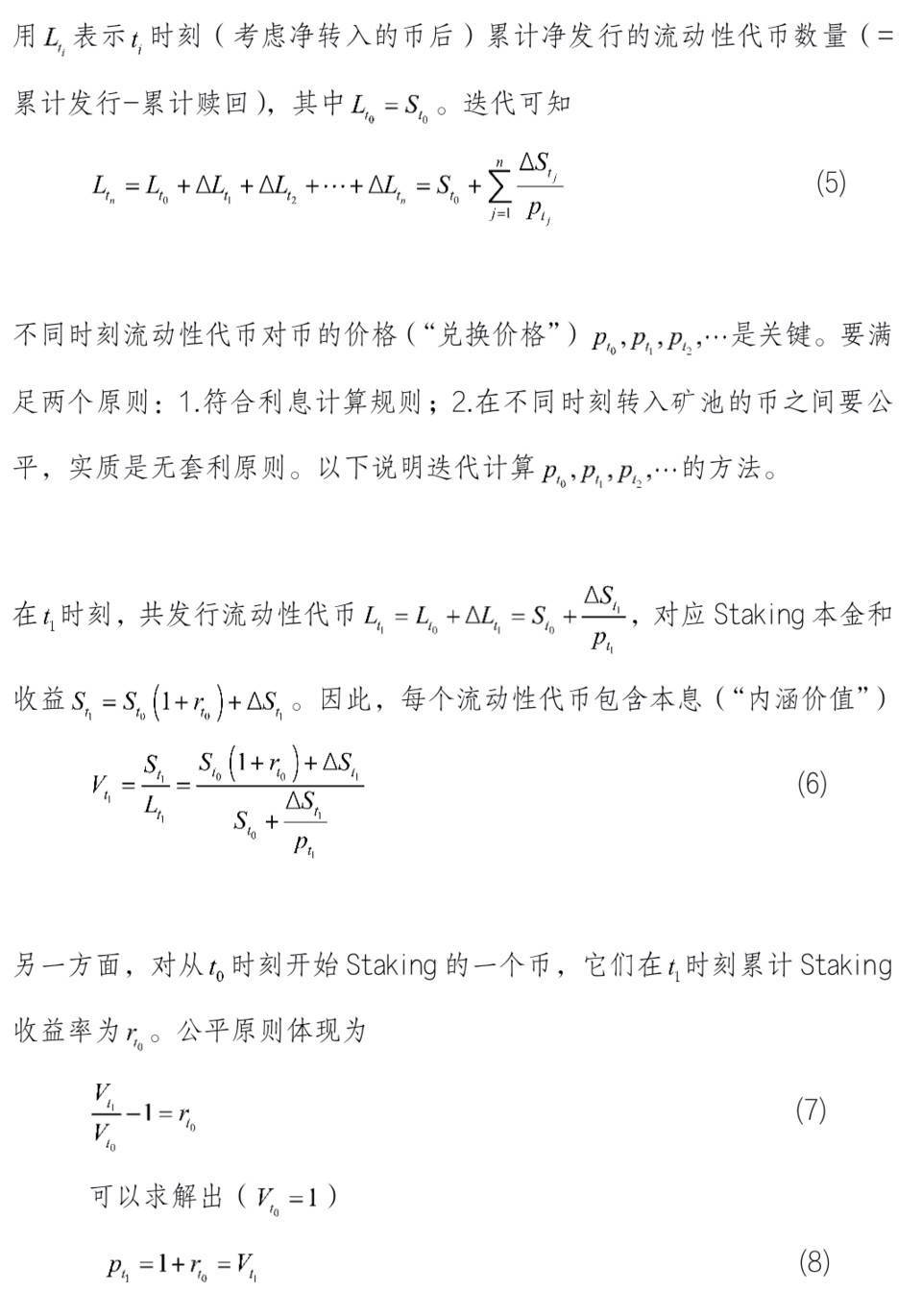

XRP/HKD+0.06%DeFi 不是連續時間金融,而是離散時間金融,DeFi 的頻率由公鏈的內在節奏——出塊時間決定。盡管出塊時間從事前看是一個隨機變量,但以出塊時間為時間單位,可以把主流金融領域的利息理論引入 DeFi。因為鏈上交易性能的限制,DeFi 需要適當拉長付息周期,更有必要引入精確的利息計算方法。本文以 PoS 礦池如何既提供 Staking 收益也提供流動性(特別是以太坊 2.0 礦池)為例說明了在 DeFi 的利息理論的實用價值。

與其他所有金融活動一樣,DeFi 的基礎也是投資和融資。因此,對不同的投融資方式所帶來的收益的定量刻畫就構成了對 DeFi 進行定量分析的主要內容,而刻畫和衡量投資收益的最直觀、最基本的概念是利息。利息可以從不同的角度理解。從債權債務關系的角度,利息是借貸關系中債務人為取得資金使用權而支付給債權人的報酬。從簡單的借貸關系的角度,利息是一種補償,由債務人支付給債權人,因為前者在一定時間內占有和使用了后者的部分資金。從投資的角度看,利息是一定量的資本經過一段時間的投資后產生的價值增值。

鄒傳偉:數字人民幣在核心系統沒有使用區塊鏈技術:近日,萬向區塊鏈首席經濟學家鄒傳偉在澎湃新聞的問吧欄目中表示,數字人民幣作為人民幣現金的“升級”版,會在一定程度上替代人民幣現金,但不會完全取代。中國人民銀行將繼續發行和管理人民幣現金,因為人民幣現金的持有和使用是真正的“零門檻”,不需要依靠智能手機。數字人民幣在核心系統沒有使用區塊鏈技術,但吸收了區塊鏈技術的關鍵特征。[2020/10/19]

DeFi 中的利息有多種成因。一類最特殊的利息是當 DeFi 針對的加密貨幣屬于 PoS 型公鏈或自帶 Staking 屬性時。此時,Staking 構成風險最低的加密貨幣投資渠道,Staking 平均收益率將成為圍繞該種加密貨幣的投資和融資活動的利率基準。在一定程度上,可以把 Staking 平均收益率視為國債或央行票據利率,DeFi 中的其他利率等于基準利率加上風險溢價。當然,這并不意味著 Staking 平均收益率是所在公鏈生態的無風險利率。比如,對于通過 PoS 礦池參與 Staking 的加密貨幣投資者,他們要承擔 PoS 礦池的操作風險(比如因沒有及時出塊而被 Slashing),不同 PoS 礦池在同一時間段上可以產生不同的 Staking 收益率。

萬向區塊鏈鄒傳偉:數字人民幣仍面臨三大挑戰:萬向區塊鏈首席經濟學家鄒傳偉表示,展望未來,數字人民幣仍面臨如下挑戰。一是客戶使用體驗和接受度,能不能真正用起來,二是數字人民幣系統的安全和效率,能不能支持十四億中國人使用,三是數字人民幣能否發揮其天然便于跨境支付的特點,走出國門應用。(經濟參考報)[2020/9/24]

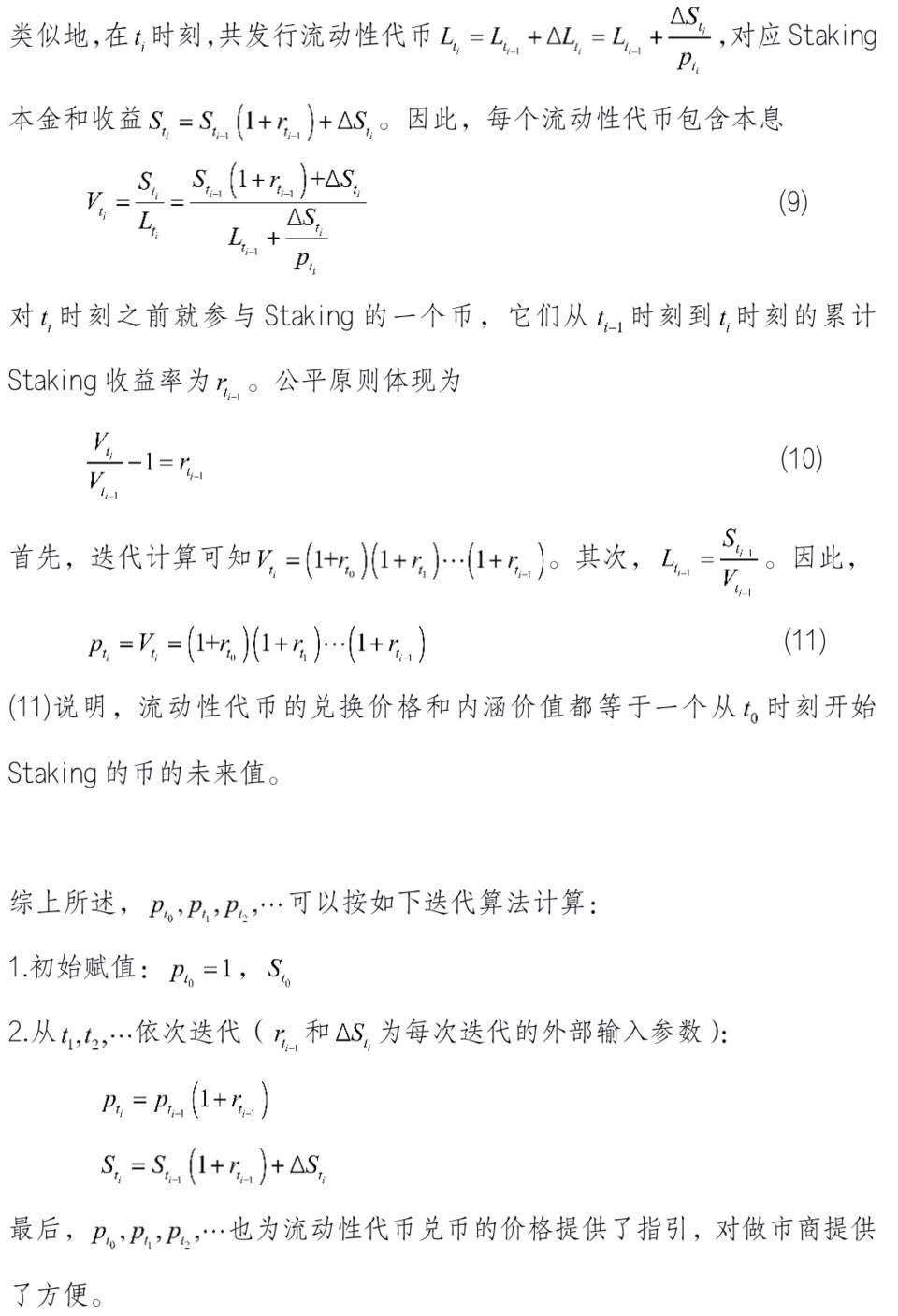

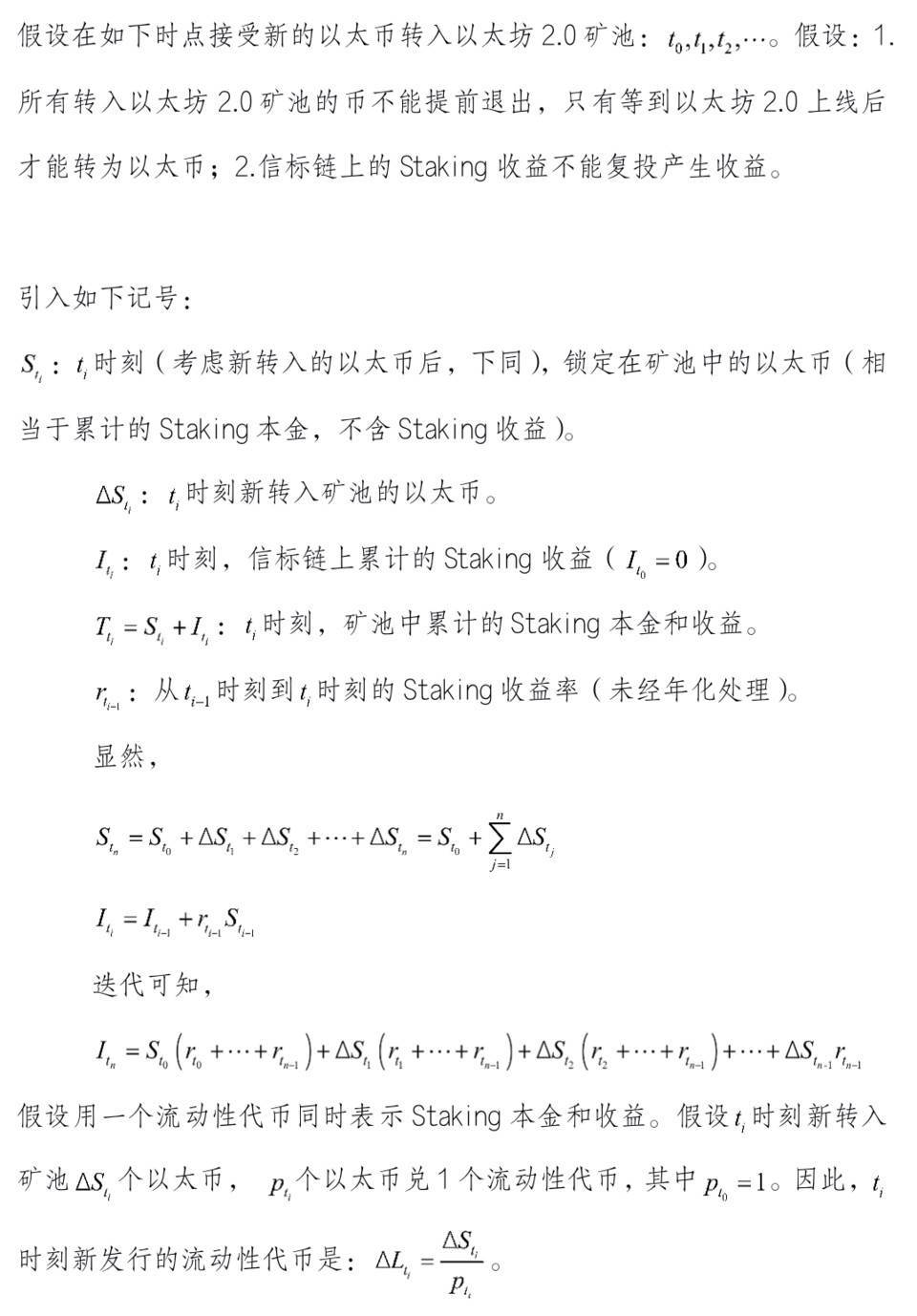

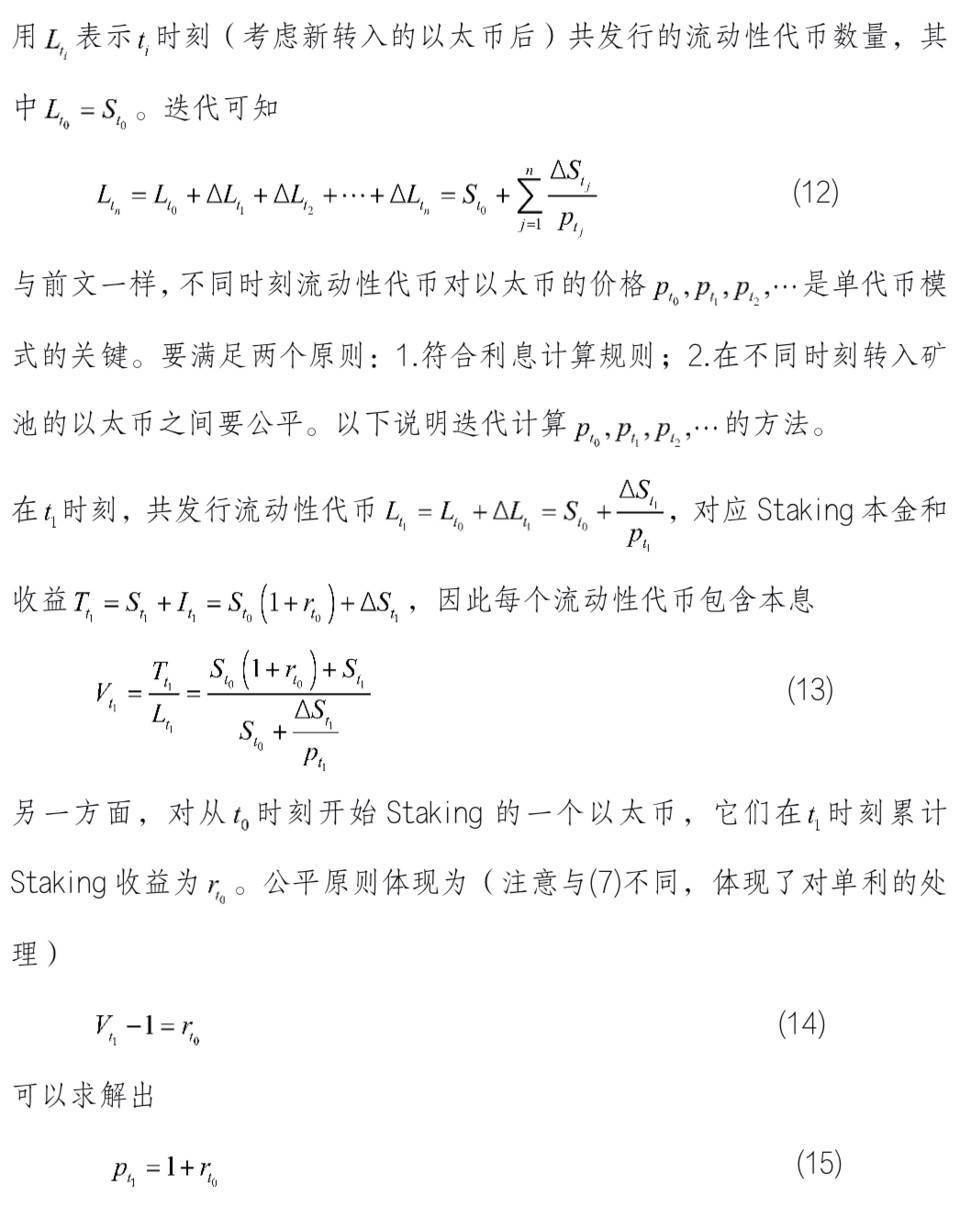

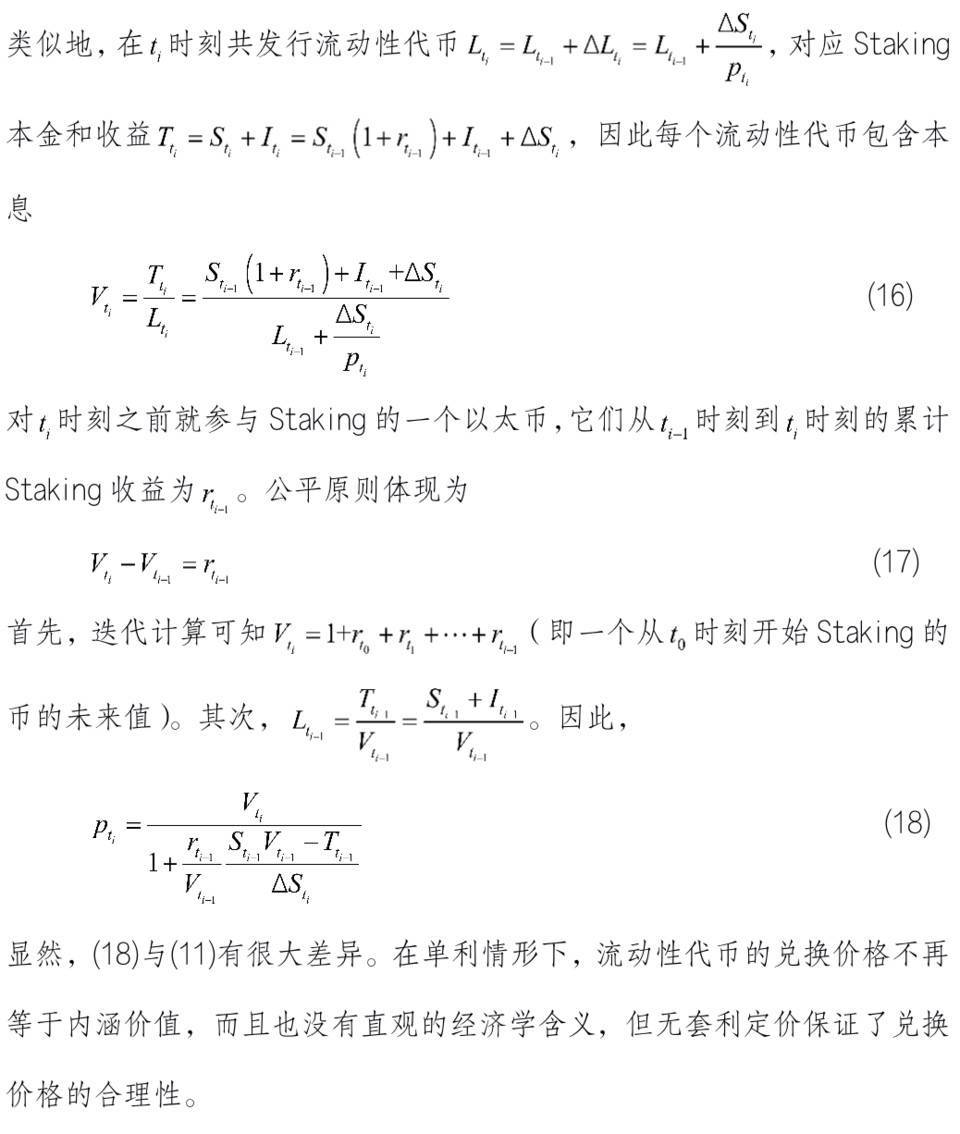

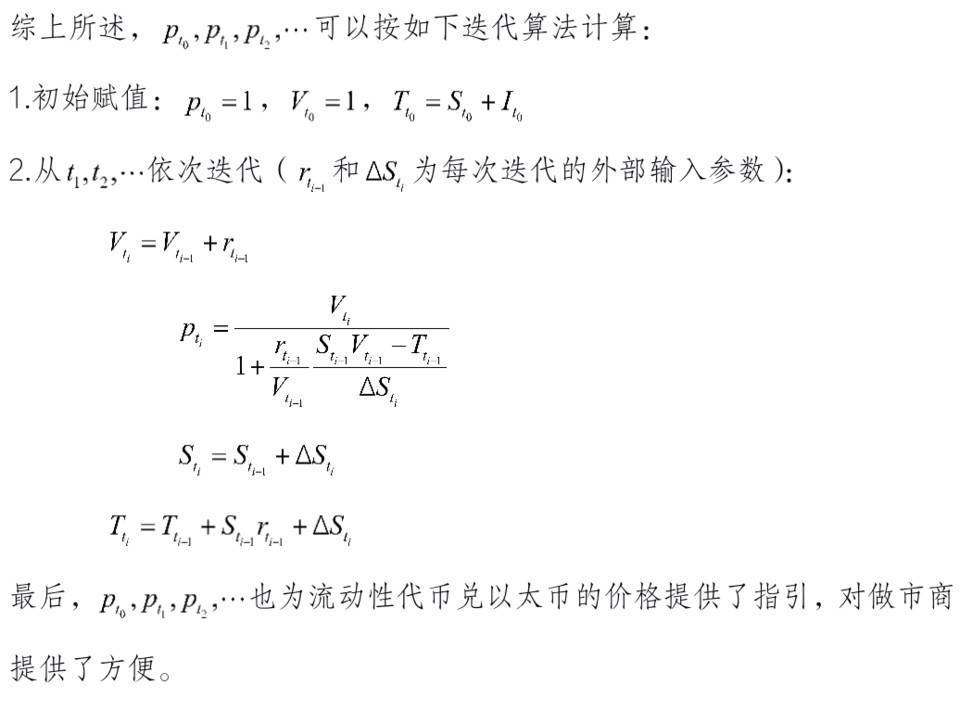

在對利息的處理上,Staking 存在兩類情形。第一類是作為 Staking 收益的加密貨幣不能繼續參與 Staking,這對應著單利情形。第二類是作為 Staking 收益的加密貨幣能繼續參與 Staking,也就是利息收入可以記入下一期的本金,這對應著復利情形。DeFi 與 Staking 之間有緊密聯系,研究 DeFi 的利息理論需要先研究清楚 Staking 有關的利息計算。

DeFi 的利息理論需要考慮公鏈的兩個特殊之處。第一,時間單位的確定。現實中有三種常用的度量投資時間的方法:「實際投資天數 / 年實際天數」(精確利息算法),「30/360」(普通利息算法),以及「實際投資天數 /360」(銀行家利息法則計算)。盡管公鏈中有時間戳,但公鏈中時間的延伸體現為區塊的不斷生成,時間單位是出塊時間。公鏈的出塊時間由驗證節點在分布式網絡中運行共識算法決定,盡管有統計上的平均值,但從事前看是一個隨機變量。本文對 DeFi 中的利息的分析,都是以出塊時間為單位進行。如果要和現實中的利息相比,需要先根據出塊時間做年化(Annulization)處理。

萬向區塊鏈鄒傳偉:區塊鏈兼有信息互聯網和價值互聯網的功能:萬向區塊鏈首席經濟學家鄒傳偉表示,很多研究者把區塊鏈稱為價值互聯網。這個說法不全對。區塊鏈實際上兼有信息互聯網和價值互聯網的功能。區塊鏈應用于供應鏈管理、防偽溯源、精準扶貧、醫療健康、食品安全、公益和社會救助等場景,主要體現區塊鏈作為信息互聯網的功能,是用公共賬本來記錄區塊鏈外商品、藥品、食品和資金等的流向,讓上下游、不同環節相互校驗,穿透信息“孤島”,讓全流程可管理。這類應用在很多場合也被稱為“無幣區塊鏈”,它們共同的關鍵特征是:區塊鏈本身不涉及價值流轉(指資產產權或風險轉移),而是記錄區塊鏈外的價值流轉。(新浪財經)[2020/7/1]

第二,付息周期的確定。在很多 DeFi 應用中,理論上每個新區塊都伴隨著利息的產生,但如果這些新產生的利息都第一時間通過鏈上交易來完成支付,既可能消耗較高的 Gas 費,也可能造成鏈上擁堵。解決方法是讓利息先累積一段時間再集中支付,但這對精確計算累積利息提出了要求。

本文接下來用三個應用例子說明 DeFi 的利息理論的基本概念。第一,PoS 型公鏈中 Staking 抵御通脹的效果,以說明現值(Present Value)、未來值(Future Value)和貼現因子(Discount Factor)等概念。第二,PoS 礦池如何在向投資者提供 Staking 收益的同時也提供流動性,以說明對復利的處理。第三,以太坊 2.0 礦池的流動性解決方案,以說明對單利的處理。后兩個例子還將說明無套利定價的思想。

鄒傳偉:央行數字貨幣或可實現與第三方支付雙贏:6月12日,在由《中國經營報》和微吼聯合舉辦的“2020財富公開課”上,萬向區塊鏈首席經濟學家鄒傳偉表示,如果第三方支付機構可以作為DC/EP托管和支付機構,第三方支付行業目前對各種應用場景的滲透,以及建立的二維碼等收單系統,可以在DC/EP應用推廣中發揮積極作用,從而實現雙贏局面。(中國經營網)[2020/6/15]

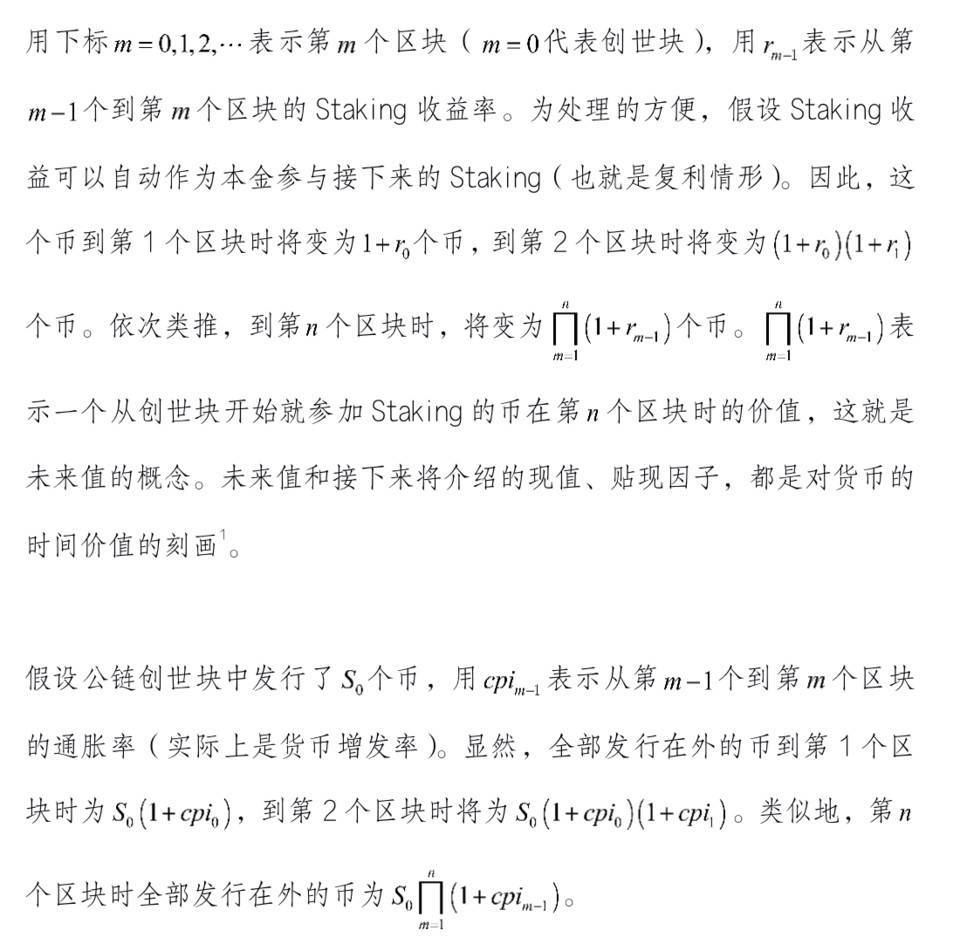

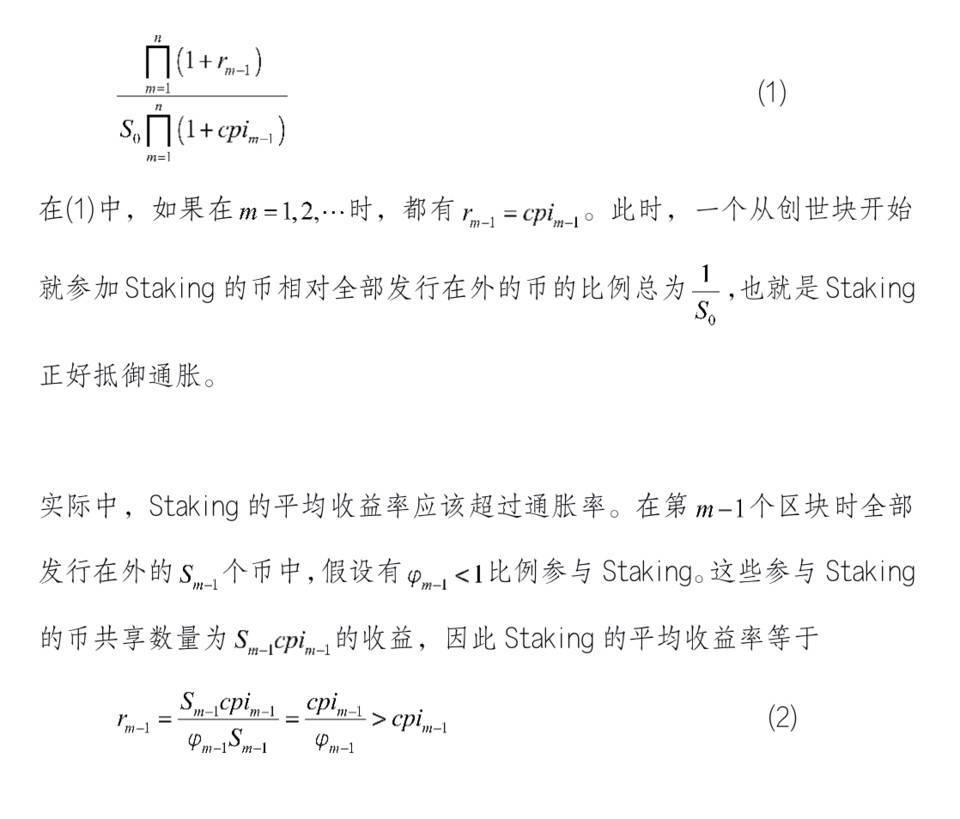

考慮在 PoS 型公鏈中,一個從創世塊開始就參加 Staking 的幣相對全部發行在外的幣的比例。

因此,一個從創世塊開始就參加 Staking 的幣相對全部發行在外的幣的比例為

(1) 和 (2) 說明,一個從創世塊開始就參加 Staking 的幣相對全部發行在外的幣的比例將隨時間增長,Staking 確實有助于抵御通脹。但實際中,很多幣不會一直處于 Staking 狀態,PoS 礦池因為沒選上驗證節點、Slashing 等情況不一定總能實現超越通脹率的收益。

聲音 | 鄒傳偉:全球穩定幣對弱勢貨幣、不可兌換貨幣和發展中國家貨幣將有替代作用:萬向區塊鏈首席經濟學家鄒傳偉今日發文《金融與技術的平衡之道︱FMI、科技創新與政策響應之三》。他在文章中表示,近期以Libra為代表的全球穩定幣備受關注,如何平衡公共利益與私人利益也是全球穩定幣面臨的核心問題之一。穩定幣的“穩定”來自于其錨定的法定貨幣,而法定貨幣價值穩定是中央銀行向社會提供的最重要公共產品之一。私營機構發展穩定幣時,有沒有可能過度消費這種公共產品?鄒傳偉認為,從理論上分析,這種可能性是存在的,有三個可能渠道。一是違背100%法定貨幣儲備原則,超發穩定幣;二是偏離通過穩定幣提供支付服務的目標,追求法定貨幣儲備的投資收益,進行高風險、高收益投資;三是開展基于穩定幣的存貸款活動,出現穩定幣的多層次擴張(類似從M0到M2)。他在文章中提到,穩定幣一旦面臨大額集中贖回,其儲備資產中可能沒有足夠的流動性資產應對贖回需求,而穩定幣不享有中央銀行的最后貸款人支持,極端情況下可能出現儲備資產“火線出售”、穩定幣擠兌等現象,從而影響金融穩定。因此,需要研究穩定幣對貨幣政策和貨幣政策傳導機制的影響,對穩定幣的儲備資產需要準確測定、核算并建立托管和管理規則。鄒傳偉最后表示,全球穩定幣對弱勢貨幣、不可兌換貨幣和發展中國家貨幣將有替代作用,會放大強勢貨幣的貨幣政策的外溢影響。(第一財經)[2020/1/19]

(1) 的另一種有意思的情形是,盡管全部發行在外的幣沒有硬頂,但可以分解成如下形式:

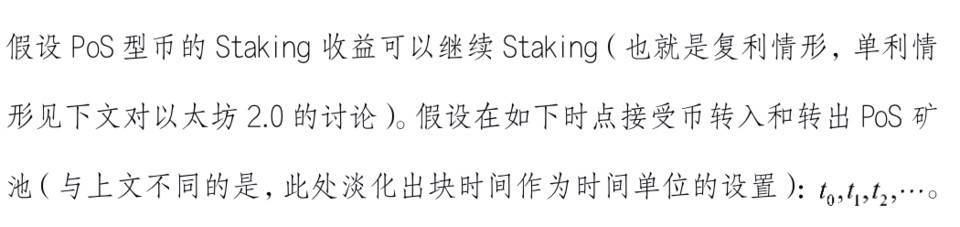

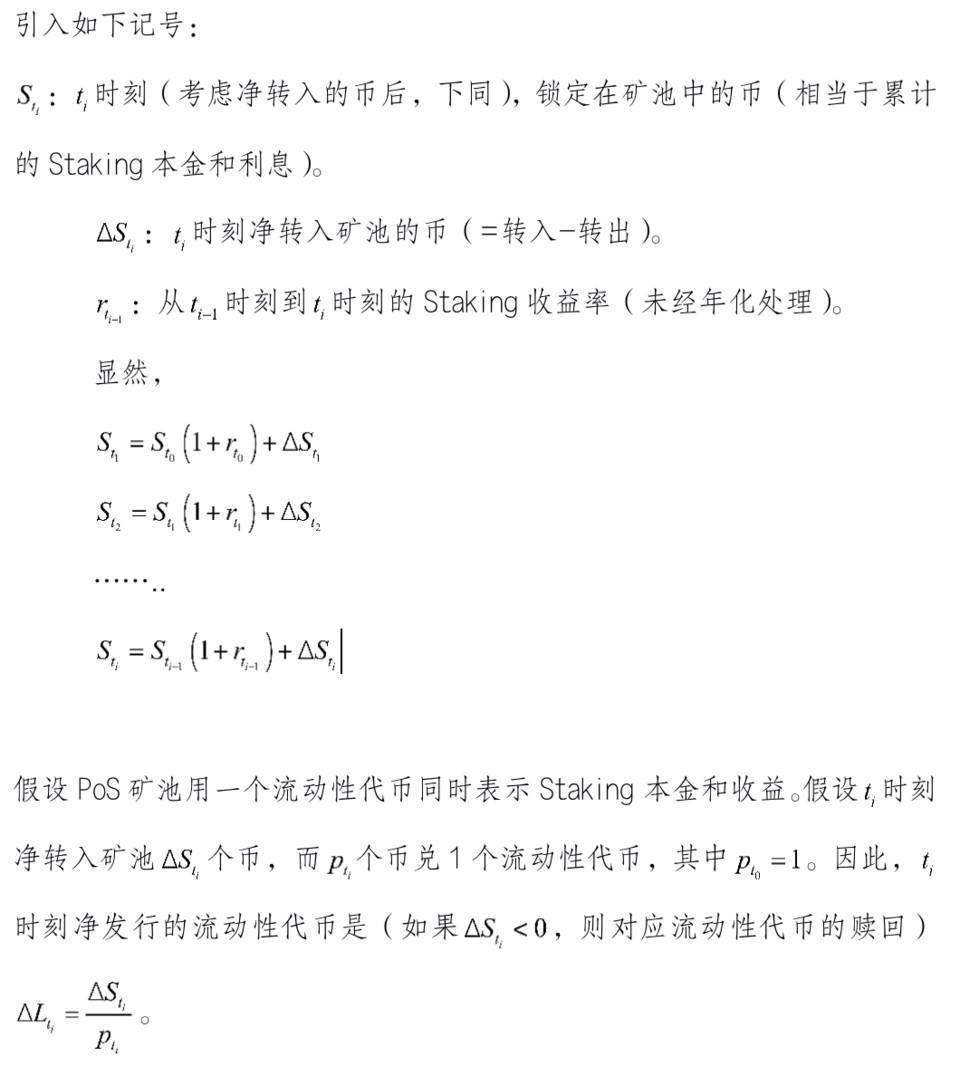

在以太坊 2.0 中,以太坊投資者只需通過智能合約抵押 32 個 ETH 就可以成為驗證者,32 個 ETH 也是每個賬號參與 Staking 的數量上限。每個區塊的驗證者都是信標鏈從一個很大的驗證者集合中選擇出來的。以太坊 2.0 通過隨機數發生器進行隨機選擇驗證者,被選中的 128 個驗證者將組成一個委員會,負責創建新區塊并獲得相應出塊獎勵。每 64 個區塊后,信標鏈會重新隨機選擇驗證者。為了吸引更多的投資者參與 Staking,以太坊 2.0 將驗證者的年收益率與抵押的 ETH 數量掛鉤。當系統中抵押的 ETH 數量較少時,驗證者的年收益率會很高,隨著抵押的 ETH 數量增多,驗證者的年收益率會降低。但參與以太坊 2.0 的 Staking 鎖定期時間很長,大概是 2 年。另外,信標鏈上的 Staking 收益不能接著參加 Staking (即單利情形)。這就使得以太坊 2.0 礦池必須向投資者提供流動性,但因為單利的存在,面臨更復雜的問題。

DeFi 不是連續時間金融,而是離散時間金融,DeFi 的頻率由公鏈的內在節奏(即出塊時間)而非現實世界的節奏決定。盡管出塊時間從事前看是一個隨機變量,本文分析已證明,以出塊時間為單位,可以把主流金融領域的利息理論引入 DeFi。現值、未來值、貼現因子、單利、復利和無套利定價等基本概念和工具也適用于 DeFi。而且因為鏈上交易性能的限制,DeFi 需要適當拉長付息周期,更有必要引入精確的利息計算方法。本文以 PoS 礦池如何既提供 Staking 收益也提供流動性(特別是以太坊 2.0 礦池)為例說明了在 DeFi 的利息理論的實用價值。

DeFi 中已存在跨期的投資、融資活動,利息理論為計算投資收益率和融資成本提供了基礎工具。對 DeFi 中的固定收益證券、貸款和衍生品,利息理論和無套利定價將成為有力的分析工具。

撰文:鄒傳偉,萬向區塊鏈首席經濟學家

Tags:INGKINAKIStakinglingose幣價VIKINGS價格staking幣崩盤了嗎staking幣圈

在經歷最為瘋狂的半年后,中國的加密礦業在5至6月進入了一段急劇動蕩的時期。在各地政府的打擊下,國內絕大多數礦場遭到關停,今年高點剛入場的礦工遭遇巨大損失,部分礦工在經濟壓力下的拋售也導致加密市場.

1900/1/1 0:00:00整個6月,科藍軟件股價上漲了63.17%,特別是6月7日至6月24日期間,其股價由22元飆升至51元,漲幅高達231.8%.

1900/1/1 0:00:007月8日19:00,金色財經邀請到DeSyn Protocol Co-Founder Gieno、XCarnival CEO Leon Liu、Republic Realm.

1900/1/1 0:00:00歷史劇《三國》中呈現了這樣一個故事:東漢末期,已經越制稱魏王的曹操,距離帝位,僅一步之遙。有一次曹操的兒子曹植,有急事要進皇宮,如果從白馬門(一說:司馬門)走的話,可以節約一個時辰的路程.

1900/1/1 0:00:00今年3月,紐約佳士得網絡拍賣藝術家Beeple的一幅NFT數字藝術品《每一天:前5000天》以約4.5億元人民幣高價成交,刷新了數碼藝術拍品的最高成交價,由此在國內外藝術及泛金融領域引起熱議.

1900/1/1 0:00:00波卡生態觀察,是我們針對 Polkadot 生態內的項目,以不同生態位的視角來觀察和分析的一個專題欄目.

1900/1/1 0:00:00