BTC/HKD+1.88%

BTC/HKD+1.88% ETH/HKD+1.78%

ETH/HKD+1.78% LTC/HKD-0.27%

LTC/HKD-0.27% ADA/HKD+1.13%

ADA/HKD+1.13% SOL/HKD+1.47%

SOL/HKD+1.47% XRP/HKD+2.4%

XRP/HKD+2.4%

傳統資產下的財富分配很難追蹤,因為人們常常隱藏自己的財富、混淆所持有資產的真實數量。而加密資產的出現,使財富分配向著更加透明化的方向邁出了一大步。

加密資產作為新型資產類別,借助區塊鏈技術,確保所有的交易可以被永久記錄,也不會被篡改,而且記錄下來的信息都可以被追蹤和查詢到。由于每筆加密資產交易都是公開和可審計的,所以利用鏈上數據可計算任意給定塊上每個地址持有的余額。基于此,我們可以查看各個地址所持加密資產余額的大小分布。但由于分布廣泛且匿名,加密貨幣的實際使用情況往往難被評估。

因此需要通過查看“供給分布隨時間的變化情況”來判斷特定加密資產的使用水平。比如,供給量越分散,表明加密資產作為一種交換媒介正在得到實際應用。

但同時需要注意的是,供給分布并不是財富分配的唯一體現。人們通常會創建多個地址,很難確定哪些地址具體屬于某個特定的個人。另外,一個地址也可能屬于多個人,比如交易所冷錢包地址。要想獲取準確的加密資產財富分布,則需要知道誰控制了哪些地址。

本文探討了八種加密資產(Bitcoin、ETH、Litecoin、BCH、BSV、Ripple、Stellar、Tether)的供給分布,并分析了供給分布隨時間的變化情況,從而來評估每種資產的使用情況。

Voyager無擔保債權人委員會:反對法官批準暫停將Voyager出售給Binance.US:金色財經報道,在美國紐約南區地方法院地方法官Jennifer Rearden批準美國司法部提出暫緩Voyager將其資產出售給Binance.US的計劃后,Voyager無擔保債權人委員會在社交媒體表示,在對確認令的上訴完成或上級法院撤銷中止之前,債務人的計劃無法生效,也無法進行加密代幣分配,Voyager無擔保債權人委員會將繼續積極反對這一決定,但需要分析情況并等待地區法院即將發布的書面意見。[2023/3/28 13:30:47]

(采用的分析方法是:首先確定每個地址的錢包余額。然后,根據錢包余額大小劃分地址大小。最大的是那些至少持有資產總供應量的千分之一的錢包,最小的是持有總供應量100 億分之一的錢包。其次,根據地址大小將這些地址分組為不同的離散范圍。最后,計算出每個范圍內所有地址所持有的供給量之和,得到每組地址所持有的供給總量的百分比。)

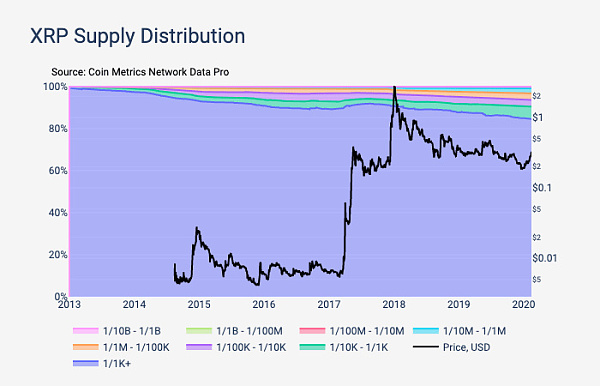

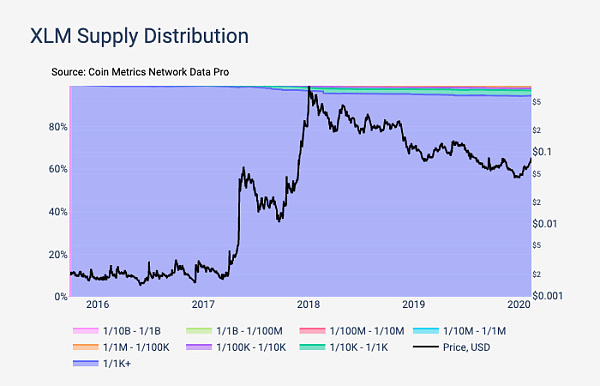

與以往任何一種資產類別相比,加密資產供給分布為財富分布提供了更清晰的窗口,也為交易模式提供了一些有趣的見解。根據Coin Metrics研究人員的說法,如BTC、ETH、XRP 和 XLM 這樣的資產,分配的離散是資產使用量增加的潛在跡象,表明這些資產可能正在被真正使用,并最終落入更多個人用戶的手中。

美聯儲拒絕Custodia銀行加入美聯儲系統的請求:金色財經報道,Bitcoin Archive發推特稱,美聯儲拒絕了Custodia銀行加入美聯儲系統的請求,因為該銀行專注于Bitcoin。[2023/3/25 13:26:26]

有趣的是,盡管努力使比特幣作為一種交換媒介更加有用,但供給量比例指標表明,LTC 和 BCH 越來越集中在少數人的手中。這表明最富有的持有者囤積了更多資金,或者交易者越來越多地在交易所錢包中儲存 LTC 和 BCH。

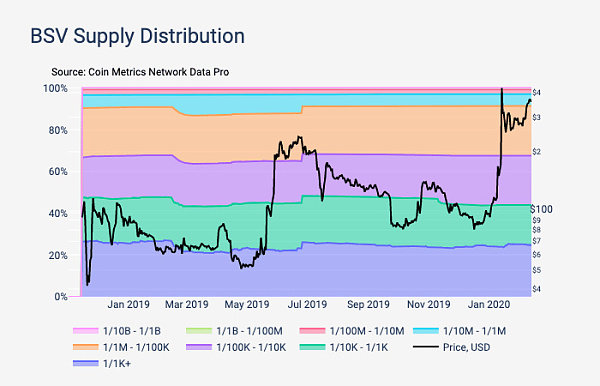

在 BSV 持有者中,余額至少為 1/1000 的地址所持供給量比例,除了在 2019 年 2 月顯著下降和在 2019 年 6 月突然增加外,其一直保持相對平穩。

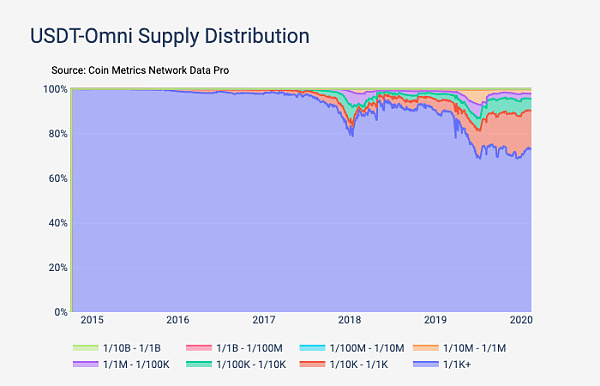

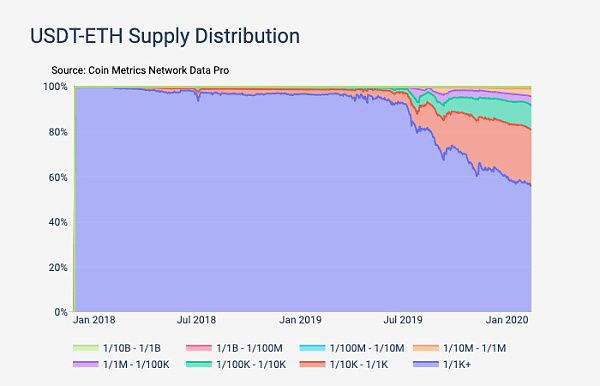

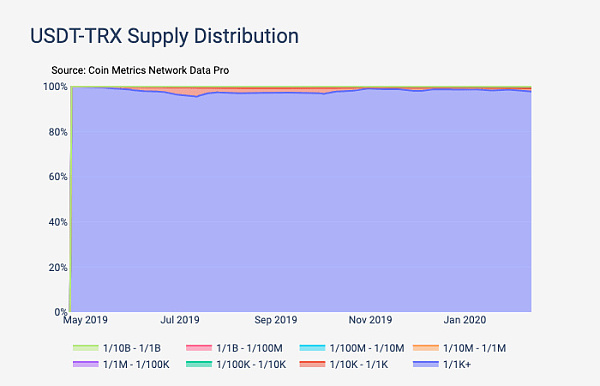

在Omni(USDT Omni)、Ethereum(USDT-ETH)和Tron(USDT-TRX)三個版本中,前兩者 Tether的分布越來越廣,供給分配正從擁有較大余額的地址流向擁有較小余額的地址。而由于Tron 版的 Tether 2019 年 5 月才推出,幾乎保持了 100% 的集中。

首先查看每個地址的余額。然后,根據不同地址余額大小創建地址類別,從相對較小到相對較大不等。為了使不同加密資產之間保持一致性,我們將地址余額按總供給量的分數進行分組,從占總供給量至少 100 億分之一(1/10B= 0.0000000001%) 的地址開始,到占總供給量至少千分之一(1/1K=0.001%)的地址為止。截至 2020 年 2 月,比特幣(BTC)的總供應量為 18,214,117,因此 BTC 總供應量的 100 億分之一為 0.0018214117 BTC,相當于約 19 美元。

ShapeShift創始人:中心化中介機構是 導致2022 年加密失敗的原因:金色財經報道,去中心化交易平臺 ShapeShift 的創始人 Erik Voorhees 在DC Blockchain 上表示,就負面新聞而言,過去一年是加密歷史上“最糟糕”的一年,但大多數問題是由中心化中介機構而非加密貨幣的底層技術引起。

Solidus Labs 監管事務副總裁兼前消費者金融保護局局長 Kathy Kraninger、加密貨幣交易所 Kraken 全球政策負責人 Jonathan Jachym 和去中心化交易所 dYdX 政策負責人 Rashan Colbert 在小組討論會強調需要關注 DeFi 相對于傳統金融系統的去中心化和優勢,同時呼吁清晰的溝通和強有力的政策框架。[2023/3/23 13:21:09]

然后,根據大小將這些地址分組為不同的離散范圍。從至少能持有 1/10B 但不超過 1/1B 的地址開始,然后是至少持有 1/1B 但不超過 1/100 M 的地址,以此類推,直到持有 1/1K 或更大的地址(1/K+)。

最后,計算每個范圍內所有地址所持有的供給總和,得到每組地址所持有的總供給的百分比。其中,加密資產的價格被包含在第二個 y 軸上(使用對數),以提供關于供給分配變動期間的價格變化。

需要注意的是,不同區塊鏈的協議設計有所差異。比如,BTC 基于 UTXO 的供給隨著時間的推移變得更加分散(比特幣上的每筆交易通常都會創建新地址)。但是,像以太坊這種經常重復使用地址的區塊鏈,這種情況不會發生。

數據:Solana鏈上NFT銷售總額突破33億美元,月漲幅約13.8%:金色財經報道,據Cryptoslam最新數據顯示,Solana鏈上NFT銷售總額已突破33億美元,截至目前為3,301,565,479美元,交易量達到16,835,255筆。當前Solana位列NFT銷售額第三,僅次于以太坊和Ronin。歷史數據顯示,Solana鏈上NFT銷售總額于2022年12月12日突破29億美元,這意味著該指標在過去一個月漲幅達到13.8%。[2023/1/11 11:05:23]

文中圖表顯示了地址持有的供給量占總供給量的一定比例。

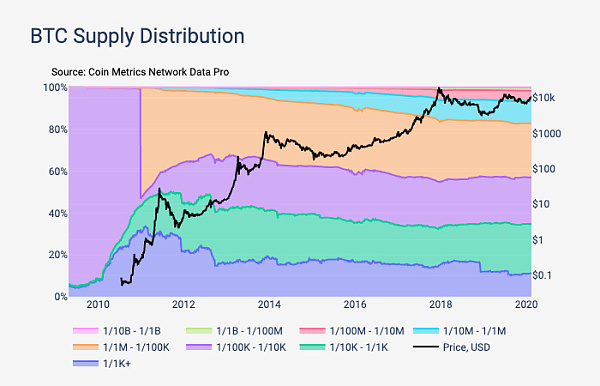

1. Bitcoin:

BTC 的供給最初由少數人持有,但隨著時間的推移,它逐漸分布到數百萬個不同的地址。

2011 年 2 月,大型地址所占的 BTC 供給量比例(至少占總供應量的 1/1K)達到峰值,約為 33% 。截至 2020 年 2 月,這些地址約占總供給量的 11%。相反,自 2011 年以來,余額為 1/1000 萬及以下的較小地址所占供給量比例一直在穩步上升。

從 2011 年年底到 2013 年初,在 BTC 價格大幅上漲之前,持有大型地址的供給量比例大幅下降。此外,2018 年 12 月也出現了下降,這可能是由于Coinbase 重新分配了其冷錢包造成的。

華納兄弟將于6月底推出基于卡通人物的NFT系列:6月3日消息,華納兄弟(Warner Bros.)宣布已與NFT社交媒體平臺Nifty's合作,雙方將在六月底推出“Looney Tunes:What's Up Block?”NFT系列,該系列將講述一個獨特的“樂一通”故事線并紀念動漫形象“崔弟”Tweety誕生80周年。“樂一通”(Looney Tunes)是華納兄弟早期推出的卡通系列之一,人物眾多,包括兔八哥、達菲鴨、豬小弟、小鳥崔弟等,NFT持有者將獲得“樂一通”商品的特別訪問權,還有機會參加虛擬見面會、以及參與新NFT空投等福利。[2022/6/3 4:00:47]

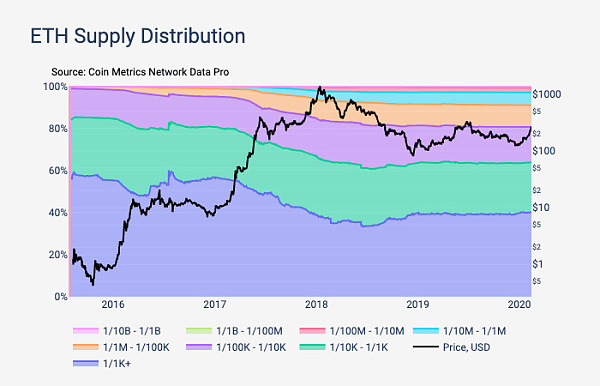

2. Ethereum

與 BTC 不同,Ethereum 最初是通過眾包(ICO)來分銷 ETH。ETH 的供給量開始高度集中,但隨著時間的推移逐漸變得更加分散。

2016 年 7 月,余額最大的地址(至少占總供給量的 1/1K)持有的供給量百分比達到約 60% 的峰值。隨著 ICO 泡沫在 2017 年和 2018 年的破滅,這些大型地址的持有量出現了顯著下降。截至 2020 年 2 月,這些地址約占 ETH 總供給量的 40%。

自 2016 年以來,相對較小的地址所占的供給量比例(總供給量的1/100K 及以下)一直在穩步上升。

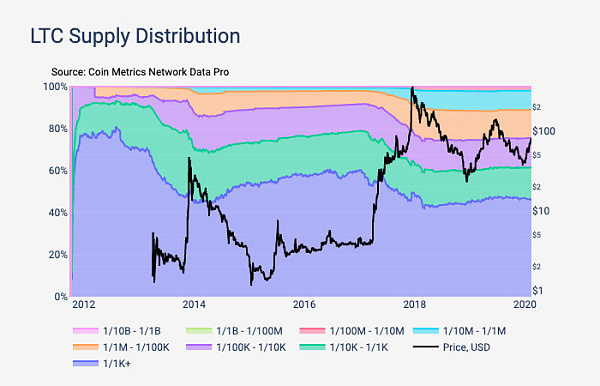

3. Litecoin

Litecoin(LTC)在 2013 年 12 月價格飆升之前的整個 2013 年,以及 2018 年 1 月價格峰值之前的整個 2017 年,大型地址持有量(至少占總供給量的 1/1K)出現了幾次大幅度下降。有趣的是,近 46% 的供給量仍由大型長期資本賬戶持有,而大型比特幣賬戶的這一比例僅為 11%。

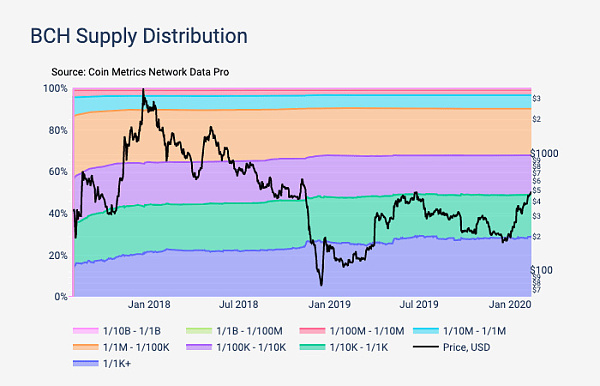

4. Bitcoin Forks(比特幣的分叉幣們)

與 BTC 不同的是,隨著時間的推移,大型地址持有的比特幣現金(BCH)供給量更加集中,這也意味著財富更加集中。

2017 年 8 月,當 BCH 從 BTC 分叉出去的時候,大約 14% 的 BCH 供給量由大型地址持有,余額至少占總供給量的 1/1K。但截至 2020 年 2 月,大型地址供給量約占 BCH 總供給量的 29%,這比 2017 年分叉時的 14% 分配有所增加。

在 BSV 持有者中,余額至少為 1/1K 的地址所持供給量比例,除了在 2019 年 2 月顯著下降和在 2019 年 6 月突然增加外,其一直保持相對平穩。BSV 的分發實際上比 2018 年 8 月發布其硬分叉時的比例略有減少。2018 年 8 月,當 BSV 從 BTC 分叉出去時,這些大型地址占 BSV 供給量的 26%。截至 2020 年 2 月,他們持有約 24% 的比例。

5. Ripple and Stellar

Ripple (XRP)和 Stellar (XLM)都是基于賬戶的公鏈,都有官方基金會,保持很大比例的持有量。XRP 總供給量的 85% 由地址(至少占總供給的千分之一)持有,財富分配集中。這些組織持有如此大比例的流通供給量的事實,也一直被詬病。

XLM 總供給量的 95% 由至少占總供給量 1/1K 的地址持有。這主要是因為恒星發展基金會(SDF)持有超過一半的 XLM。根據 SDF 的授權,它目前持有 29.4 億 XLM。另外,SDF 最近銷毀了總 XLM 的 50%的供給量,使其供應量降至 50B。這些銷毀的 XLM 仍然出現在鏈上,因為它們被發送到銷毀地址,因此被視為供給分布的一部分。

6. Tether

作為最大的穩定幣,Tether 已經在多個區塊鏈上發布了代幣。其中,我們主要查看了 Omni(USDT Omni)、Ethereum(USDT-ETH)和Tron(USDT-TRX)版本的 Tether。

所有三個版本的 Tether 一開始都是 100% 集中的。但是,隨著時間的推移,USDT-Omni 和 USDT-ETH 的分布越來越廣。表明它們正被用作一種交換媒介,這就不難解釋了為什么供給正從擁有較大余額的地址流向擁有較小余額的地址。不過,Tron 版的 Tether(USDT-TRX)幾乎保持了 100% 的集中,這表明它作為交換媒介的使用率可能不會太高(不過,Tether 是在 2019 年 5 月才在 Tron 上推出的)。

同樣值得注意的是,USDT-Omni 的分布趨勢逆轉,并在 2018 年 1 月開始變得更加集中,接近市場價格泡沫的頂峰。

Tags:ETHETHERHERTHEETHVAULTYEARN ETHEREUM YIELDethereum公鏈The Commission

從BTC 2014-2020年長期走勢能看出,大方向上整體是向上攀升的,BTC大部分時間運行在一個上升通道內,每次觸及通道下邊線都是階段性底部蓄勢階段,隨后一段時間便出現一波趨勢性拉升行情.

1900/1/1 0:00:00摩根士丹利以130億美元收購加密友好的經紀公司E*Trade。 摩根士丹利策略師:穩定幣市值下降意味著加密貨幣流動性和杠桿率下降:2月14日消息,摩根士丹利策略師Sheena Shah在一份報告.

1900/1/1 0:00:00本實驗用到的原始數據和腳本:https://github.com/mandrigin/ethereum-mainnet-resolver-witness-stats引言有一種辦法也許能加速初始同.

1900/1/1 0:00:00約3501枚BTC在未知錢包間轉移 價值約2.05億美元:Whale Alert數據顯示,北京時間4月10日02:56,3.

1900/1/1 0:00:002月13日消息,根據最新公布的的受監管的比特幣期貨衍生品數據,芝商所和Bakkt在本周的交易量和持倉量均突破2020年的高點(CME的未平倉合約為3.14億美元,Bakkt的為3.

1900/1/1 0:00:00分析 | TI指數小幅上漲,大盤整體震蕩上行:據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間06月16日8時報761.82點,較昨日同期上漲12.93點.

1900/1/1 0:00:00