BTC/HKD-5.94%

BTC/HKD-5.94% ETH/HKD-11.03%

ETH/HKD-11.03% LTC/HKD-11.54%

LTC/HKD-11.54% ADA/HKD-9.61%

ADA/HKD-9.61% SOL/HKD-8.48%

SOL/HKD-8.48% XRP/HKD-8%

XRP/HKD-8%比特幣市場剛經歷了自2020年3月拋售潮以來規模最大的去杠桿事件,BTC市場價從59463美元的一周高點下跌至31327美元低點,跌幅超過了47%,而下跌的價格區間則達到了28136美元,創下了新的歷史記錄。

價格的劇烈變化,主要是由一種稱之為FUD的東西推動的,這次的拋售如此嚴重,以至于很多人開始懷疑2021的牛市是否還在。本周我們將回顧這次回調的規模,以及在鏈上可觀察到的各種實體的反應。

本周已實現的鏈上虧損規模超過了此前所有的投降事件,包括2020年3月、2018年11月以及2018年1-2月(上一輪牛市結束時)的拋售潮。

下圖顯示了轉移幣所造成的美元損失,并顯示5月19日出現了45.3億美元的損失新高值,這比2020年3月份和2021年2月/4月之前的峰值高出300%以上,是每周實現虧損總額142億美元的峰值。

數據:最近一周,以太坊網絡新增149萬枚NFT資產:金色財經報道,NFTScan數據顯示,最近一周,以太坊網絡新增149.55萬枚NFT資產,平均每天新增鑄造21.36萬枚NFT資產。[2022/8/1 2:51:42]

即使將這段拋售期間盈利的幣計算進去,這次投降事件仍然是歷史上最大的,5月19日,鏈上凈虧損超過了25.6億美元,這要比2020年3月份新冠大恐慌時期的拋售金額高出185%。下圖顯示,這次投降是在一段強勁的凈利潤兌現期(綠色尖峰)之后進行的,因此可認為這是對下行趨勢的相反反應。

這表明市場的很大一部分人對這次事件是感到意外的。

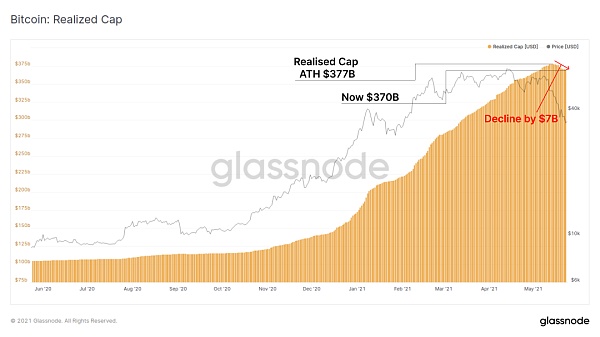

這些鏈上的凈損失導致了比特幣已實現市值(Realised Cap)的下降。本周,比特幣已實現市值已從3770億美元的歷史高點下降了70億美元(-1.8%)。

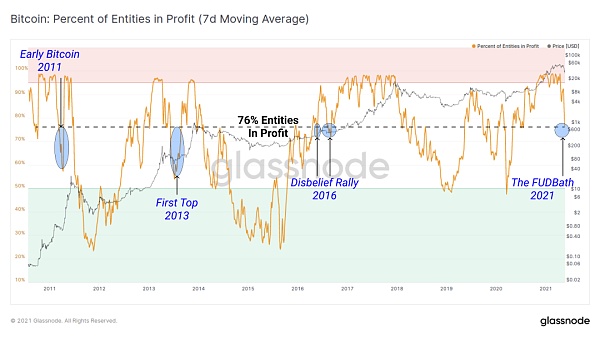

看看目前盈利的鏈上獨立實體數量,我們可以看到,目前的FUD風波已導致盈利實體減少至76%,這意味著24%的鏈上實體目前處于持有水下UTXO的狀態。在牛市背景下,這可與2011年、2013年和2016年的三個時期相比。這一指標還突出了市場中購買高價幣(可能成為恐慌性賣方)的比例。

數據:近一周以太坊上DeFi協議總鎖倉量下降24.28%:歐科云鏈OKLink數據顯示,本周以太坊上DeFi協議總鎖倉量達676.8億美元,較上周下降24.28%。鎖倉量TOP3的協議分別為Maker(125.0億美元)、Compound(68.1億美元)、WBTC(64.1億美元);

7日漲幅前三的協議分別為TrueFi(8.0%)、Vai(5.6%)、Fei Protocol(2.2%);此外,當前以太坊上穩定幣流通總量達到658.0億美元,更多數據見下圖。[2021/5/24 22:38:29]

在這次拋售潮中,主要的賣方實體主要有三類:

在過去的3-4個月里買入BTC并處于虧損狀態的持有者;

認為比特幣已達到周期頂部,并處于盈利狀態的持有者;

需要出售BTC以彌補成本,或因中國新監管動向而被迫出售BTC的礦工;

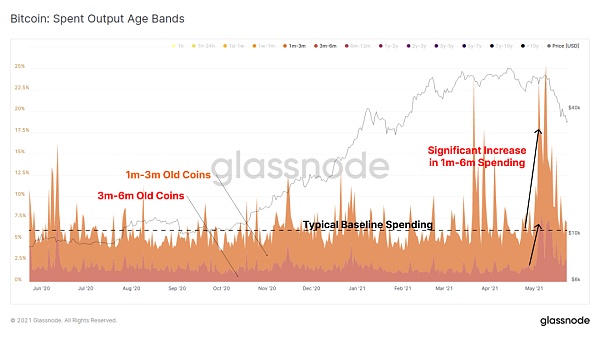

毫無疑問,近期的拋售活動中有很大一部分是由短期持幣者推動的,這些人擁有在過去6個月內購買的比特幣。已花費輸入幣齡段顯示,特別是1-3個月和3-6個月幣齡段峰值,明顯高于拋售前和拋售期間的典型基線。

近一周比特幣鏈上活躍地址數量持續位于近期高位:Tokenview數據顯示,近一周(06.08-06.14)比特幣全網算力平穩,單日鏈上活躍地址數量觸及18年后2月后的最高位。在鏈上基本指標方面,七日新增地址數均值為44.57萬BTC,環比上升1.75%,活躍地址數均值為89.12??萬BTC,環比上升4%。七日鏈上交易均值為84.94萬BTC,環比回落16.34%;日均交易筆數為31.08萬筆,環比回落3.18%。其中6月11日比特幣全網活躍地址數量達104.02 萬,觸及近兩年來的高位。[2020/6/15]

如果我們將其與長期投資者的情況相比較,特別是那些持有1年-3年幣齡BTC的投資者(上一個周期的買方),我們會看到相反的情況。

1-3年幣齡段的持幣者實際上轉移幣的時間要早的多,很可能是輪換資本,以捕捉當時ETH的價格表現。

然而,在這次投降式拋售潮中,1-3年幣齡的舊幣花費實際上明顯減少了,這些幣占總活動的比例也在下降。這表明,老韭菜既沒有恐慌性拋售,也沒有急于退出。

分析 | 最近一周ETH?Dapp?單筆平均交易額環比下降39.78%:據RatingDapp和RatingToken大數據監測顯示,最近一周,三大公鏈EOS/ETH/TRON?Dapp交易筆數分別為EOS(26208833)>TRON(5138201)>ETH(555460);交易額EOS($167909257.01)>TRON($84869324.83)>ETH($66362082.26)。從各公鏈Dapp單筆平均交易額來看:EOS 6.41美元,環比上周上漲1.58%;ETH 119.47美元,環比上周下降39.78%;TRON16.52美元,環比上周下降14.79%。[2019/5/29]

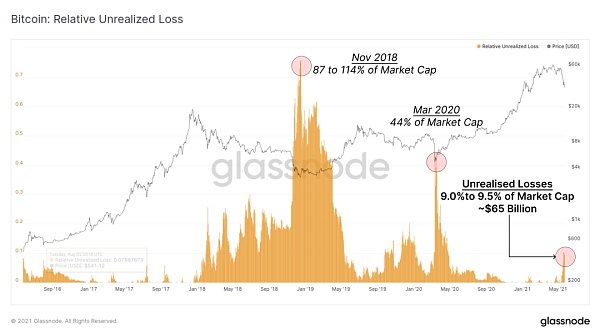

剩下的一個主要問題是,未實現損失的規模有多大,或者換言之,還有多少處于水下的幣可能會恐慌性拋售?我們檢查了相對未實現損失指標(Relative Unrealised Losses),該指標表示水下總價值與當前市值之間的比率。

利用這一指標,我們可以看到,當前BTC市值(7000億美元)中約有9.0%至9.5%是未實現損失,相當于約650億美元的水下價值。盡管這是一個歷史性的投降事件,相對于市場規模而言,鏈上的水下頭寸的價值實際上相對較小。我們可以將此與2020年3月44%的相對未實現損失和2018年11月超過114%的相對未實現損失進行比較。

分析 | 過去一周EOS公鏈的DApp交易額及交易次數最高:據 DAppTotal.com 數據顯示,過去一周,綜合對比ETH、EOS、TRON三大公鏈的DApp生態情況發現: 總用戶量(個): EOS(91,321) > ETH(39,845) > TRON(28,080);總交易次數(筆): EOS(23,219,261) > TRON(4,763,688) > ETH(385,558);總交易額(美元): EOS(196,342,499) > TRON(31,059,614) > ETH(12,198,598);跨三條公鏈按用戶量TOP3 DApps為: Endless Dice(EOS)、DHB(EOS)、PRA CandyBox(EOS);按交易次數TOP3 DApps分別為 pokereos(EOS)、Dice(EOS)、TronVegas(TRON);按交易額TOP3 DApps分別為: Dice(EOS)、TronVegas(TRON)、pokereos(EOS)。[2019/1/7]

請注意,在大規模拋售之前,購買價較高的幣基本上具有較高市值的“存儲價值”。拋售后,新市值較低,因此有可能實現超過100%的相對未實現損失。

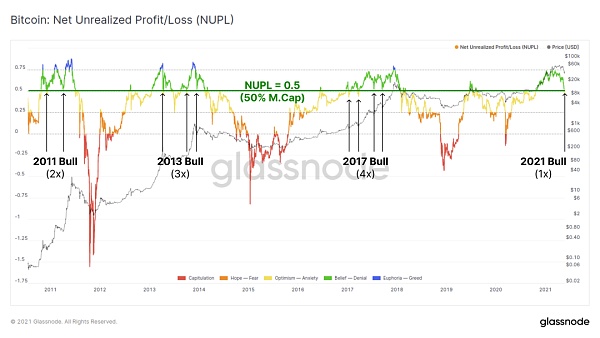

縱觀整個比特幣市場,未實現凈損益指標(NUPL)已回落至略低于0.5的水平,而這一水平在之前的三個牛市周期中都起到了支撐作用,這實際上是2021年市場的第一次觸底。

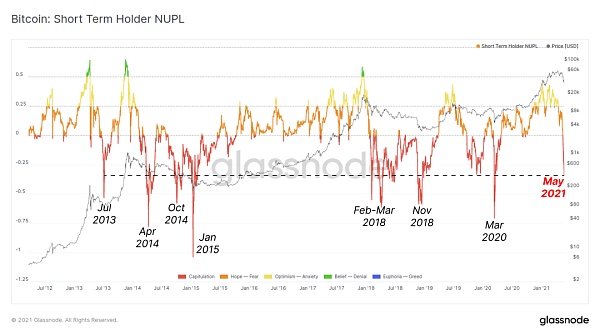

然而,如果我們過濾出短期持幣者,我們可以看到一次重大的投降已經發生。短期持幣者目前持有的未實現虧損總額為其幣市值的 -33.8%,這個值可以和比特幣歷史上最極端的幾個時間段相比,其中包括:

2013年第一次牛市頂部;

2014-2015年熊市的三次;

2018年熊市的四次;

2020年3月的投降潮;

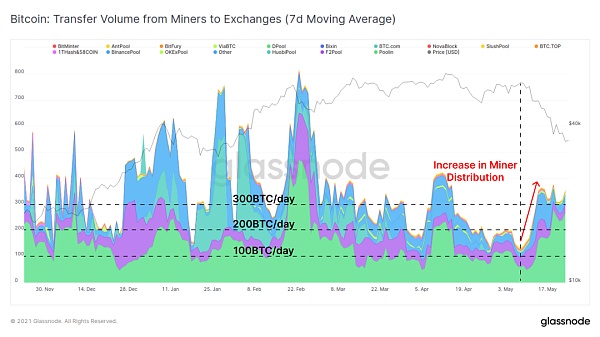

在礦業方面,有傳聞表示,由于中國礦業的變化,短期內礦業拋售壓力可能會加大。

觀察礦工幣的消費情況表明,雖然礦工向交易所轉幣的量有所上升(從100 BTC/天上升到300 BTC/天),但這仍然是約900 BTC/天發行量中相對較小的一部分。

礦工凈頭寸變化指標證實了這一點。我們可以看到,本周的總累積量略有下降,但與“已開采和出售”的幣相比,“已開采和持有”的幣比例仍然較大。隨著這些監管變化的展開,礦工是否會開始花費更多的幣還有待于觀察。

最后,我們調查了這周交易所流入量、余額以及杠桿衍生品市場的變化。

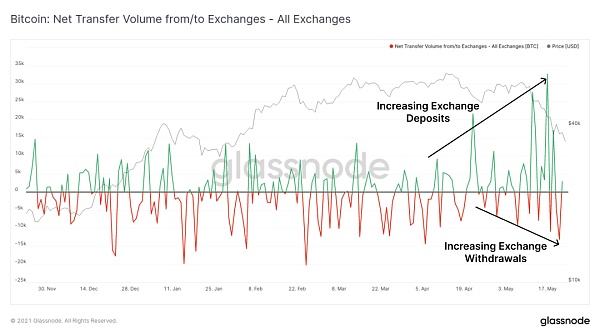

交易所凈存款在拋售前幾周和拋售期間都有明顯增加。5月17日,峰值凈流入量飆升至每天+3萬 BTC以上。與此同時,隨著BTC價格下跌,資金外流的規模一直在穩步增加,這表明,即使出現更廣泛的市場下跌,仍然會有買方在介入。

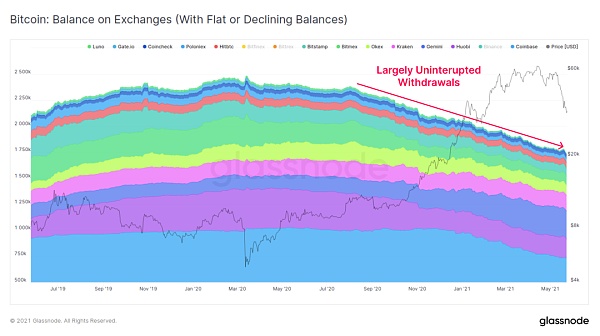

一個有趣的觀察是,交易所市場的分歧正在發生,一些交易所的BTC余額出現了增長,而大多數交易所的余額則相對持平,甚至出現了下降。除了在本周的拋售中小幅增加外,這些交易所自2020年3月以來一直有效地保持著不間斷的余額下降趨勢。

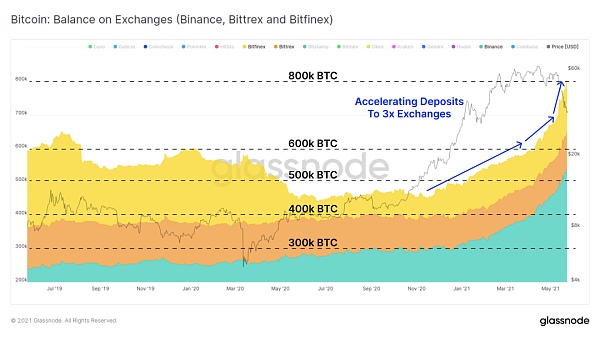

然而,有三家交易所基本上處于凈流入狀態,它們分別是Binance、Bittrex和Bitfinex,這三家交易所的余額在2021年一直在增加(其中,幣安的流入量占比最高)。在這次拋售潮中,這三家交易所所持有的BTC余額均出現了大幅增加。

鑒于上述三家交易所都為美國以外的客戶提供服務,這可能意味著不同司法管轄區市場的反應有所不同。另一種解釋是,幣安占據了大量的交易市場與衍生品份額,并且它是通往幣安智能鏈的門戶,其是近期散戶投機的首選場所。

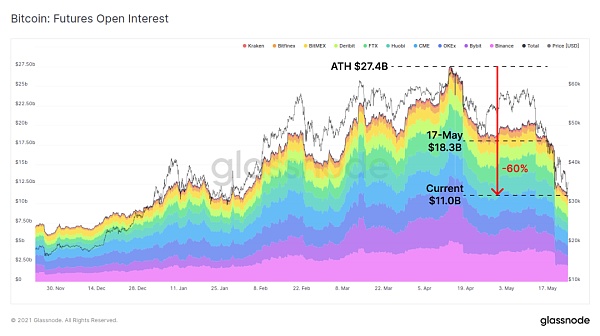

最后,在衍生品市場上,比特幣期貨的未平倉量較4月份的新高值大幅下降。所有期貨市場的未平倉頭寸較峰值下降逾164億美元(下降60%),目前已恢復至2021年2月的水平。

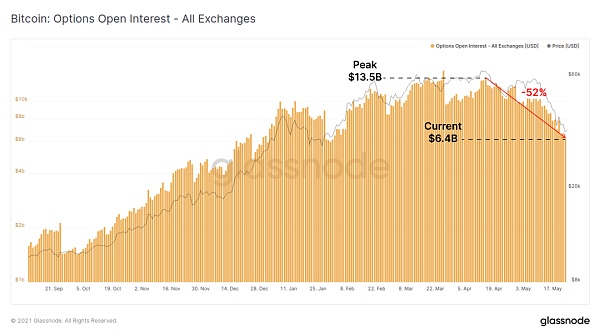

期權市場也出現了類似的大幅下跌,未償合約總額較峰值下跌52%,目前已下降至64億美元,再次回到2月份的水平。

總的來說,這次投機與杠桿的沖洗是一個健康和必要的過程,其消除了過度的投機。

注:原文作者是glassnode數據分析師CHECKMATE。

2021年BTC牛市行情沒有放緩的跡象。BTC近期創下65,000美元的歷史新高,這可能只是本周期出現的眾多高點中的第一個.

1900/1/1 0:00:00繼 5·19 崩盤后,加密市場于 23 日又持續震蕩下跌,資深交易員分析了此次下跌的可能原因。自 2019 年中開始,加密市場的「帶量上漲或下跌」很大原因是因為衍生品的清算.

1900/1/1 0:00:00編者注: 智能合約的出現為區塊鏈的發展提供了重要的必要條件,自此區塊鏈世界開始有了豐富的應用。DeFi是區塊鏈應用落地不可忽略的重要組成部分,很多大型機構和優秀的投資者圍繞DeFi的討論從未停歇.

1900/1/1 0:00:00可能是太多人在批評比特幣不環保,FTX創始人SBF在推特上發了一篇數學文,表示:「比特幣到底制造多少二氧化碳 (CO2) ?它該被擔心嗎?」截稿前.

1900/1/1 0:00:00為了回答這個問題,我分別按照總交易量和總美元交易額,對比分析了 Uniswap V2 和 Uniswap V3 的交易情況.

1900/1/1 0:00:00原文標題《大型機構精準預見 ETH 回調 散戶反成 BTC 急跌「贏家」 | CFTC COT 加密貨幣持倉周報》 撰文:7 5 月 15 日.

1900/1/1 0:00:00