BTC/HKD-0.74%

BTC/HKD-0.74% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD+0.17%

LTC/HKD+0.17% ADA/HKD+0.13%

ADA/HKD+0.13% SOL/HKD-1.75%

SOL/HKD-1.75% XRP/HKD+0.23%

XRP/HKD+0.23%1、比特幣和以太坊市場在4月初經歷一定程度的流動性沖擊,在隨后的幾天中,比特幣和以太坊衍生品市場開始去杠桿化……

2、但是,以太坊現貨市場深度似乎有更快的恢復速度,而且有些交易所的流動性狀況甚至比月初更好。

3、高頻現金/期貨基礎價格顯示以太坊市場并沒有受到太大影響,盡管凈清算額相差無幾; 此外,通過未平倉頭寸數據發現,以太坊期貨交易更容易找到市場需求。

4、以太坊區塊鏈上的交易額目前越來越高,其中ETH代幣交易額中明顯高出的那一部分,可以被認為具有高度流動性,從而進一步削弱了期貨清算對ETH的影響力。

5、也就是說,相對于比特幣而言,以太坊的估值對杠桿需求的依賴程度較低,后續隨著區塊鏈技術的進一步突破,以太坊應該會有更大發展空間。

以太坊的市場表現為何如此出色?

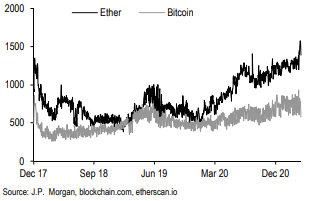

最近幾天,加密貨幣市場上出現了一個有趣的現象,相對于其他加密貨幣,以太坊(ETH)的表現更為出色。當然,ETH/BTC交易對目前價格水平仍然低于2017/2018年時的峰值,大約相當于“巔峰價位”的30%左右(如圖表1所示)。

摩根大通發布AI模型,旨在分析美聯儲政策信號:4月28日消息,在距離美聯儲下次會議還有一周之際,摩根大通發布了一個由人工智能驅動的模型,旨在破譯美國央行的信息傳遞并發現潛在的交易信號。

根據美聯儲過去25年發布的歷次聲明和官員講話,Joseph Lupton等摩根大通經濟學家采用了一個基于ChatGPT的語言模型來檢測政策信號的主旨,并根據所謂的“鷹鴿”指數,從寬松到限制進行評級。摩根大通計劃擴大工具以覆蓋30多家央行。(彭博社)[2023/4/28 14:32:44]

事實上,以太坊和比特幣這兩個加密貨幣的敘事存在根本性差異——比特幣更像是一種加密商品,與黃金競爭,是價值存儲;而以太坊則是加密原生經濟的支柱,更多地被看作是一種交換媒介。

理論上,從某種意義來說,以太坊的潛在價值更大,從長遠來看應該可以勝過比特幣。然而,即便去年DeFi市場出現爆炸性增長,以太坊價格似乎依然沒有太大漲幅,而比特幣仍在加密貨幣市場中占有統治地位,如果這種趨勢不發生改變的話,DeFi合約中的鎖倉總價值可能會在最近幾個月有所放緩。

摩根大通:比特幣與黃金同步上漲,它們被視為災難性情景的對沖工具:金色財經報道,摩根大通 (JPM) 在上周的一份研究報告中表示,盡管最近出現監管不利因素,但加密貨幣市場在上個月強勁反彈,比特幣表現優于大盤。比特幣與黃金同時上漲,因為兩者都被視為對災難性情景的對沖。美國銀行業危機和美國銀行存款向美國貨幣市場基金的強烈轉移被加密支持者視為加密生態系統的證明。比特幣還受益于兩個月前推出的比特幣 ordinals,?一些人認為這將推高交易費用并增加礦工的收入。

摩根大通表示,對比特幣最重要的支持來自投資者對明年減半事件的關注,該事件定于 2024 年 4 月舉行,屆時挖礦獎勵將減半。[2023/4/12 13:59:28]

圖表1:最近幾天以太坊表現更為出色,與比特幣的相對市值達到2017/2018年市場高峰的最高水平。(比特幣與以太坊的市值之比,%)

摩根大通CEO戴蒙:繼續與監管機構合作,制定明確的加密貨幣規則:5月17日消息,摩根大通(JPM.N)CEO戴蒙表示,繼續與監管機構合作,制定明確的加密貨幣規則。(金十)[2022/5/18 3:23:29]

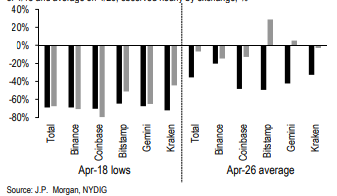

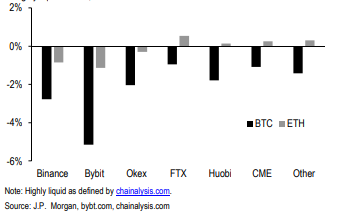

圖表2:在過去幾天中,以太坊和比特幣現貨市場經歷了相對可觀的流動性沖擊,目前已經有所回暖。

更直接一點來看,至少在一周多之前,比特幣和以太坊兩個市場的微觀結構或多或少受到了流動性沖擊的影響。

舉個例子,在比特幣和以太坊現貨市場中,市場深度相比于數周之前的平均水平已有所下降,無論是在交易總量,還是在每個主要的現貨加密貨幣交易所上(如圖表2所示)。

根據最新分析顯示,以太坊和比特幣現貨市場的流動性沖擊主要起源于衍生品市場,而且導致大規模清算的出現(具體可參見Joshua?Younger在2021年4月21日的具體分析)。

可以說,比特幣似乎更容易受到期貨交易的影響,比如一周前比特幣凈多頭清算總額占到事前未平倉頭寸(ex-ante open?interest)的23%,緊隨其后的是以太坊,凈多頭清算總額占到事前未平倉頭寸的17%。在這種背景下,以太坊市場深度的戲劇性復蘇更加引人關注(在某些加密貨幣交易所上,最近的流動性沖擊比之前要大得多)。

區塊鏈抵押平臺Figure獲得摩根大通提供的1億美元融資:區塊鏈抵押平臺Figure稱已獲得來自摩根大通抵押產品的1億美元融資。平臺所有者Figure Technologies周四表示,這是其在線借貸業務的第五筆融資,目前已完成近15億美元的融資。 該公司表示,目前的融資合作伙伴包括摩根大通、杰富瑞(Jefferies)和其他一些華爾街銀行。Figure Technologies報告稱,其抵押貸款業務在2020年第四季度環比增長近50%。(Coindesk)[2021/1/15 16:16:25]

但同時,這也確實引出了另一個問題,在受到一定“可比性”(comparable)的初期流動性沖擊之后,相對于比特幣,為什么ETH的流動性可以更快速地恢復?

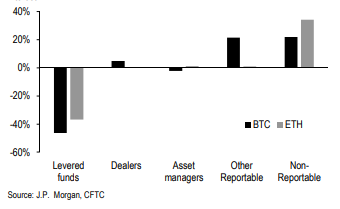

我們再次相信,這種差異的根源可能來自于衍生品市場,而且有理由相信以太坊和比特幣的流動性基本平衡是相同的:對沖基金和其他投機性投資者通過現金/期貨基礎頭寸向小型機構和零售參與者放貸(具體可參見Joshua?Younger在2021年4月9日文章《為什么比特幣期貨曲線如此陡峭?》中的具體分析)。盡管附帶了一些“重要警告”,但你會發現,如果按照投資者類型分析芝商所的期貨頭寸,就會發現分析結果與以太坊流動性更能快速恢復論斷是一致的,因為杠桿資金主要是空頭,而“未報告投資者”——在這種情況下通常是散戶和中小機構投資者——則選擇了多頭(如圖表3所示)。

摩根大通將禁止購買數字貨幣:繼美國銀行之后,摩根大通發言人也表示將于周六禁止使用信用卡購買數字貨幣。[2018/2/3]

圖表3:根據美國商品期貨交易委員會(CFTC)數據表面,新興在岸ETH期貨市場中的流動性余額,與芝商所中上市的以太坊和比特幣期貨凈頭寸相似(數據時間截至2021年4月20日,未平倉頭寸百分比,%)

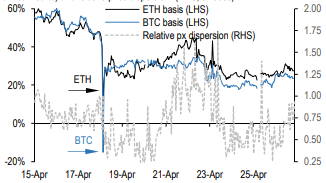

圖表4:最近幾天以太坊現金/期貨基本盤表現更好,交易所之間的價格差異較小,這表明ETH事前市場頭寸位置(ex-ante?positioning)較好、杠桿基礎較長、流動性恢復表現也更好。

然而,高頻基礎定價(high-frequency basis pricing)揭示出比特幣和以太坊兩個加密貨幣的市場表現存在顯著差異,也突顯處于一些有趣的潛在區別。

在壓力最嚴重的時候,這兩個主流加密貨幣的現金/期貨價格都出現大幅下跌,但這種下跌顯然對ETH的影響要小得多(參見圖表4)。此外,各大加密貨幣交易所之間的同類合約價格差異也有所降低,而且在過去一周的大部分時間里都保持了一定程度的趨同,這表明套利機會減少,反之也說明在最初市場價格沖擊之后,以太坊總體市場表現也更好(以太坊網絡算力恢復狀況也更出色)。

那么,我們又該如何理解衍生品市場對比特幣和以太坊現貨價格的影響呢?所有數據都表明,與比特幣相比,以太坊現貨價格恢復表現更好、也更具彈性。每個期貨市場的整體規模和凈清算相對變化是一致的:對于比特幣而言,相比于事前水平(ex-ante level),未平倉頭寸下降了26%,凈清算下降了23%;對于以太坊而言,相比于事前水平,平倉頭寸下降了不到4%,凈清算下降了17%。此外,一些加密貨幣交易所(比如FTX、CME等)的以太坊期貨持倉量已經高于本月初流動性沖擊之前的水平,但比特幣期貨持倉量依然在全面下跌。這表明以太坊期貨市場能夠更好地找到清算需求方,從而減輕對現貨價格的影響,也能更快地恢復流動性。

另一方面,以太坊和比特幣這兩條公鏈“基礎”也所有不同,清算機制也因此存在差異。相比于比特幣,以太坊網絡更多地關注“交易”(如圖表5所示),這是因為以太坊為DeFi和其他交易類型提供支持,這些交易活動的數量也在不斷增加。結果就是,ETH代幣的流動性比BTC的流動性更高(過去一個月,BTC流動性比例約為4%,而ETH流動性比例約為11%)。在這種情況下,以太坊受到期貨未平倉合約減少的影響就不那么嚴重了,其表現甚至比那些經常流通的加密代幣還要好(如圖表6所示)。在現貨交易量顯著較高的市場中,可能的事實是,長期敞口的基本基礎較少依賴期貨和掉期形式的杠桿。在一個現貨成交量明顯較高的市場中,ETH看多敞口似乎不那么依賴期貨和掉期杠桿交易。

圖表5:DeFi的增長顯著提高了以太坊網絡上的交易活動水平(以太坊和比特幣的日均交易量)

圖表6:作為高流動性代幣的一部分,ETH期貨的清算規模相對較小,從2021年4月17日到4月26日的BTC和ETH期貨未平倉頭寸變化

在某種程度上,我們今天討論的話題似乎與兩大加密貨幣之間相對估值無關。過去一周左右發生的事情可能很快就會被遺忘,尤其是在當前加密貨幣價格上漲的情況下。

但是,與往常一樣,加密貨幣市場的微觀結構表現具有指導意義,也能讓我們進一步了解中期風險并作出更好的平衡。

就ETH與BTC關系而言,至少現在至少有證據表明,ETH流動性更具彈性,對衍生品市場的轉移風險和“儲存”風險依賴程度更低,而且能更好地應對市場需求變化。隨著DeFi和以太坊生態經濟的其他組成部分持續增長,相對于比特幣,以太坊應該會有更大發展空間。

原文作者:摩根大通美國固定收入策略師Joshua?Younger,Henry?St?John和Colin?W?Paiva 譯者:Tanker

Tags:以太坊比特幣加密貨幣ETH以太坊幣價格今日行情價格美元比特幣sv是什么幣數字貨幣和加密貨幣的區別和聯系ETHV幣

權威部門統計顯示,截至2020年末,小微企業續貸余額達2.25萬億元,同比增長56.41%。看到上述成績的同時,我們也注意到,一些中小企業融資難融資貴問題仍然凸顯,讓產業鏈中一些發展前景不錯的企.

1900/1/1 0:00:00據歐易OKEx的數據顯示,當前BTC/USDT現貨報價為55318美元,24小時漲幅為3.1%.

1900/1/1 0:00:00從歷史的角度看,DeFi的商業模式與有著數百年歷史的典當行相仿,借款人提交有價值的抵押品,貸方根據該抵押品的價值向其發放貸款。但隨著時代的進步,典當行逐漸被信用貸取替.

1900/1/1 0:00:00近日以太坊基金會公開了正在支持的研發團隊的項目和領域,其中涉及「應用零知識證明」的團隊和技術最多,近 14 個項目.

1900/1/1 0:00:00DeFi一周數據速覽(4.19-4.26)金色財經報道,據歐科云鏈OKLink數據顯示,本周漲幅前三的幣種為:Unit Protocol 7日漲幅150.5%.

1900/1/1 0:00:00金色財經 區塊鏈5月3日訊 最近,Diem協會首席經濟學家對如何重新設計其穩定幣項目和穩定幣貨幣化計劃提供了一些見解.

1900/1/1 0:00:00