BTC/HKD+0.32%

BTC/HKD+0.32% ETH/HKD+0.55%

ETH/HKD+0.55% LTC/HKD+0.25%

LTC/HKD+0.25% ADA/HKD+1.14%

ADA/HKD+1.14% SOL/HKD+0.81%

SOL/HKD+0.81% XRP/HKD+0.51%

XRP/HKD+0.51%本文梳理自DeFi研究員0xHamZ在個人社交媒體平臺上發布的觀點,律動BlockBeats對其整理翻譯如下:

LUNA目前的情況就像是一扇在小鉸鏈上轉動的巨門,整個生態系統中有100億美元的「熱錢」,但每日掉期上限卻只有1億美元,那在最壞的情況下會發生什么?

Terra是一個專為算法穩定幣設計的去中心化區塊鏈,整個生態系統在UST和LUNA兩個Token之間運行,其中UST是穩定幣,與美元1:1掛鉤,而LUNA則是治理Token。LUNA的估值實際為隨時間推移使用UST而產生的費用現值。UST完全沒有抵押物作為背書,單純通過激勵措施以實現目標目標,想要鑄造新的UST,就必須銷毀相應數量的LUNA。

香港SFC金融科技組主管:SFC將改變4年前有關STO的看法:金色財經報道,香港SFC金融科技組主管黃樂欣在接受Eliptic的訪問當中提到,SFC會很快出一個更新通知,改變4年前(2019年)有關STO的看法,Securities Token(證券性代幣)或RWA將不會被定義為復雜產品,并有機會開放于散戶;而且RWA會以底層資產來監管,例如代幣化的資產是一個債券,就會以債券的形式進行監管。[2023/7/6 22:21:43]

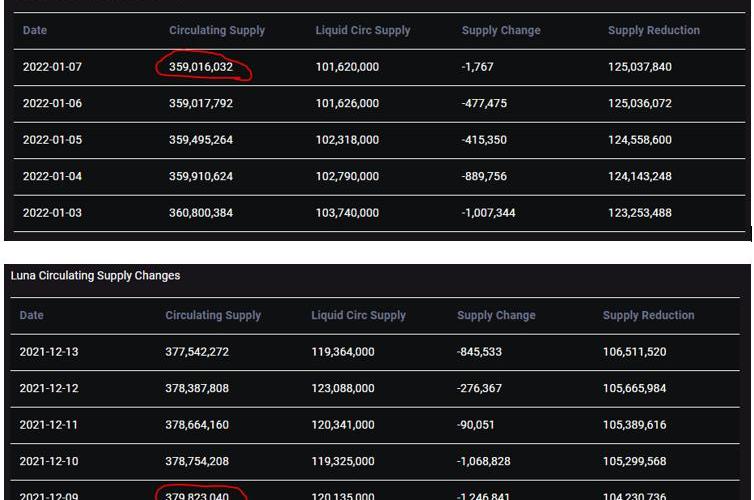

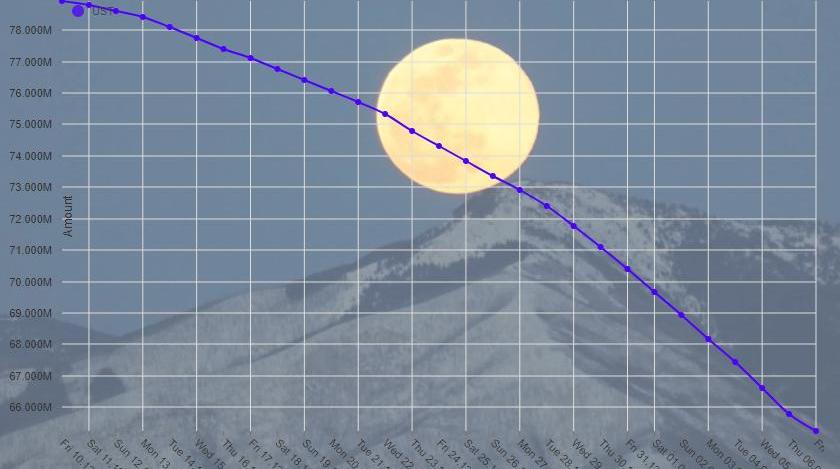

最近,我們看到UST普及度呈現出了拋物線式的增長,與之伴隨的便是LUNA流通供應量顯著減少,在1個月的時間里銷毀了近5%。

津巴布韋央行將于5月8日起發行黃金支持的數字代幣:金色財經報道,津巴布韋央行將于5月8日起發行黃金支持的數字代幣。

此前消息,津巴布韋央行貨幣政策委員會成員Persistence Gwanyanya表示,津巴布韋需要1億美元的黃金來啟動其擬議的基于黃金的數字貨幣,以穩定當地貨幣并提振需求,央行將依靠一直積累的黃金儲備來支持這一舉措并遏制當地貨幣的波動。[2023/4/28 14:33:40]

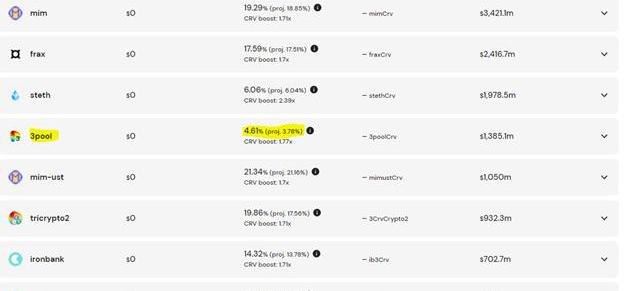

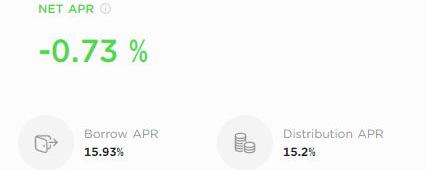

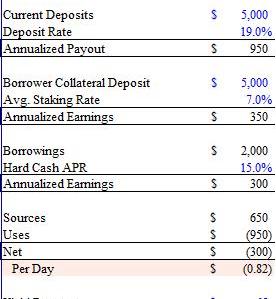

值得注意的是,90%的UST普及來自于Anchor上的存款和借款服務,因為Anchor「保證」提供20%的APY,這與Convex平臺上的其他穩定幣收益耕作機會相比,具有極好的競爭力,誰不希望自己的穩定幣能「保證」獲得20%的回報呢?

GMX提案將所有費用收入的1.2%分配給Chainlink:4月6日消息,GMX提議Chainlink作為其GMX V2的預言機合作伙伴,以使其協議更具彈性和去中心化。Chainlink新的低延遲預言機旨在滿足永續合約交易所和其他價格敏感的DeFi產品的需求,為GMXV2的加密貨幣和非加密貨幣市場提供細化的實時市場數據。

該提案概述了將GMX協議產生的協議費的1.2%分配給Chainlink和Chainlink網絡的服務,以提供其低延遲預言機解決方案的未來發展和GMX使用的技術支持。協議費包括用戶支付的費用,目前建議為開倉/平倉費(\"保證金交易\")、借款費、互換費,以及GMX金庫隨后從協議中保留的任何其他費用。[2023/4/6 13:47:47]

UST增長的另一關鍵是Abracadabra平臺上的Degenbox耕作策略,該增加了14億UST且立即被「售罄」。

V神已鑄造可兌換帕勞共和國數字身份的NFT“Voyager Pass 1430”:10月20日消息,以太坊創始人V神(Vitalik Buterin)錢包近日發生異動,于10月17日與Voyager Pass合約地址發生交互,鑄造了可用于兌換帕勞共和國數字身份的NFT“ Voyager Pass 1430”,成為該NFT目前擁有1269個獨立持有者。

此前消息,帕勞共和國總統于去年12月22日簽署了《數字居住法》,該國于今年1月份與Cryptic Labs合作啟動RNS數字居住計劃,數字身份持有者將獲取一張實體的身份證,可用于身份認證用途,如酒店登記入住,登機,會員注冊等。[2022/10/20 16:31:34]

鏈游開發商Ring Games完成500萬美元融資,Animoca Brands 和 Planetarium聯合領投:金色財經報道,區塊鏈游戲開發商Ring Games宣布完成500萬美元融資,聯合領投方為Animoca Brands 和 Planetarium,參投方包括Defiance Capital、Play Ventures、Double Peak、DWeb3 Capital、GuildFi、Avocado DAO 和 PathDAO 等全球知名風險投資和游戲公會。Ring Games 由全球熱門游戲“King's Raid”的前核心開發人員于 2019 年成立,致力于開發全新“Premium Character Collectible RPG” Stella Fantasy 高精度動作游戲和其他 Web3 游戲,目前 Stella Fantasy 正處于最終開發階段,計劃于今年 8 月下旬推出。(nftculture)[2022/6/28 1:35:07]

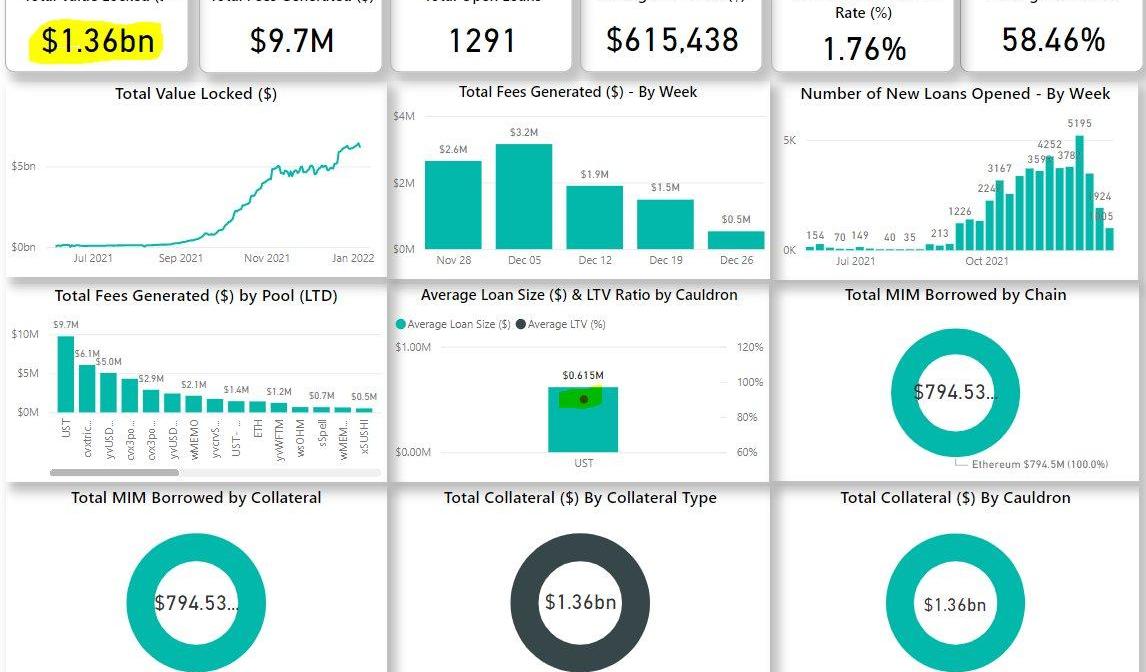

Anchor平臺用戶的儲蓄收益主要由兩部分構成,一是平臺向借款人收取的貸款利率,二是借款人存入的抵押品所產生的質押獎勵。在2021年的大部分時間里,Anchor平臺幾乎是在花錢讓用戶借出UST,這樣就會驅使借款人借出更多的UST,意味著更多的LUNA被銷毀,其價格也會得到相應提升。

現在,在Anchor上借UST的成本幾乎為零。這對LUNA來說非常棒,因為UST的使用能帶動LUNA的銷毀。

然而當前Anchor平臺的儲蓄賬戶APY使協議自己的儲蓄不斷枯竭,Anchor需要想辦法降低其存款利率,或者尋找新的方式來激勵更多的借款。

而在Anchor調整存貸利率之前,存款人目前只有80天的保障期。

但改變存款利率可能會使資金遷移到其他公鏈的生態。首先,出售UST意味著新的LUNA需要被鑄造,導致LUNA的價格出現下降。在這個過程中,一些借款人的抵押品會被清算,那么協議向儲蓄用戶支付APY的來源也就減少了。

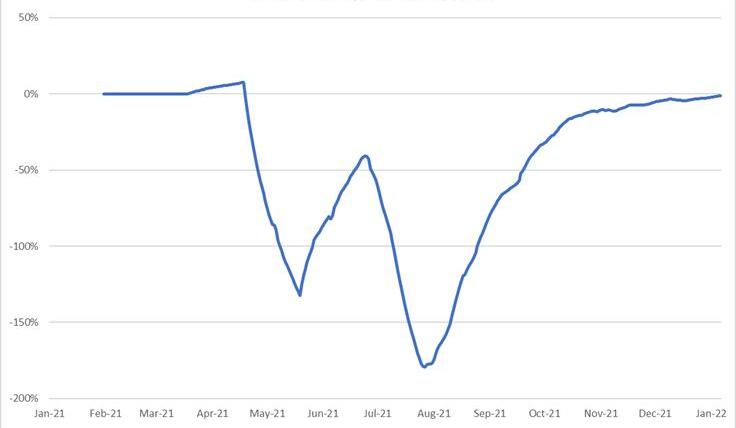

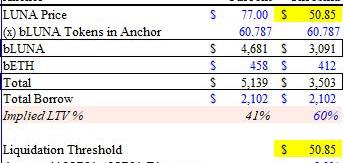

當借款人借出UST時,他們需要存入經由LIDO質押LUNA產生的bLUNA。鑒于二者之間的掛鉤程度不是非常可靠,bLUNA與LUNA的比率就變得很重要。譬如,在去年5月,你可以將100個LUNA換成110個bLUNA,并在大約3周內將其銷毀,以接收110個LUNA。

而鑒于Anchor的杠桿和最大LTV閾值,當LUNA的價格跌至55美元并觸發平倉時,其生態系統就會面臨極大的風險。

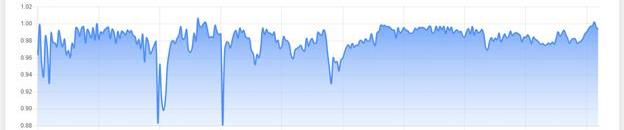

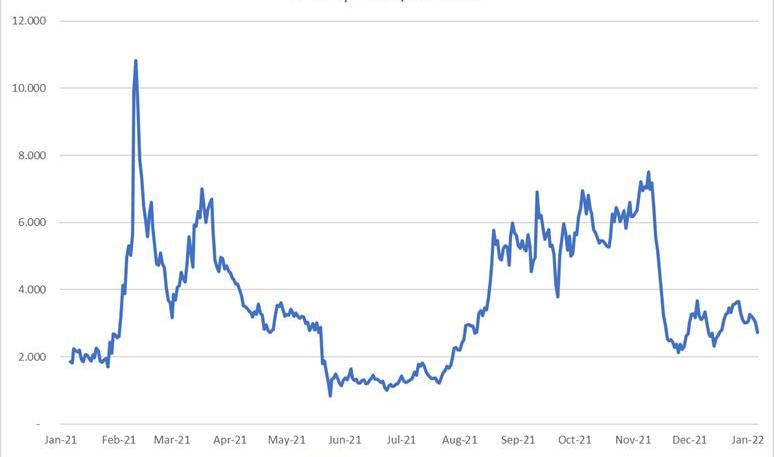

Terra生態每天只有1億美元的UST/LUNA掉期,上限為0.5%,當發生更大規模的贖回時,UST的點差就會指數式地增長。在去年5月時,有8000萬的LUNA/UST在高峰期平倉,超過了贖回上限,導致點差直接飆升到7~8%,在這種情況下,UST的掛鉤實際上已經被打破了。

當UST跌破掛鉤時,會產生2種套利機會:

?在0.94美元時買入,在1美元時賣出,套利6%

?以0.94美元買入UST,轉換為1枚LUNA,將LUNA賣出為USDC,并重復操作

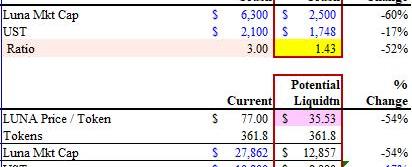

一旦掛鉤失效,整個生態系統就會自反。如果LUNA跌入50美元附近的中高位,傾瀉而出的清算和提款可能會使LUNA價格進一步跌至35美元。這時LUNA的市值可能會明顯低于UST,形成惡性的鑄銷循環。

為了強化這一觀點,我們可以分析一下LUNA/UST的市場比率波動。目前,LUNA和UST市值的相關性僅有0.8!

總結下來,整個流程會是這樣的:

?市場波動導致LUNA價格下跌

?LUNA價格下跌導致Anchor抵押品清算

?贖回超過1億美元上限,使點差擴大

?點差放大加速LUNA價格下跌,使UST掛鉤失效

?套利者購買便宜的UST,在點差有利時贖回LUNA,并在市場上拋售,進一步拉低LUNA的價格。

原文作者:0xHamZ

原文編譯:0x137,律動BlockBeats

來源:金色財經

當今世界,數字貨幣已成為國際潮流,數字資產蓬勃發展,數字貨幣交易所的競爭日趨劇烈,伴隨著數字經濟的全球化,數字貨幣將會被更多的人所認識和接受,逐步滲入到我們的日常生活,為生活帶來更多的便利.

1900/1/1 0:00:00自AxieInfinity在今年7月走紅以來,各類鏈游幾乎都呈現了爆發式的增長,不少GameFi明星項目動輒幾十上百倍的漲幅和收益,再次點燃了人們對于鏈游和元宇宙的熱情.

1900/1/1 0:00:00導語:隨著MetaRim概念的發布,它收獲了包括宮崎駿在內的傳統世界的廣泛關注。同時,在MetaRimDiscord社區中,社區成員也在積極爭奪為MetaRim白名單的歸屬.

1900/1/1 0:00:00核心要點 輝瑞的疫苗大概在3月份準備就緒,疫情非常重要的轉折點大概率也會出現在三四月份,美聯儲加息市場預期在二季度。目前來看,加密市場在一季度仍然具備非常好的宏觀環境.

1900/1/1 0:00:002021年12月30日–機構級加密貨幣交易所AAX今天宣布,它將聯手AnimocaBrands上市一系列備受追捧的區塊鏈游戲代幣,首先是三個幣:$REVV、$TOWER和$GMEE.

1900/1/1 0:00:00在區塊鏈興起之前,Web3.0因缺乏解決方案只能停留在概念階段,隨著區塊鏈技術的發展,其生態中涌現出一批與Web3.0相關的項目.

1900/1/1 0:00:00