BTC/HKD+1.01%

BTC/HKD+1.01% ETH/HKD+0.98%

ETH/HKD+0.98% LTC/HKD+1.35%

LTC/HKD+1.35% ADA/HKD+4.25%

ADA/HKD+4.25% SOL/HKD+1.84%

SOL/HKD+1.84% XRP/HKD+4.6%

XRP/HKD+4.6%導讀

本文為Fabian Sch?r 發表在美聯儲圣路易斯聯儲官網的研究報告,中文為國盛區塊鏈研究院翻譯整理。

“去中心化金融”(DeFi)一詞,指基于以太坊區塊鏈的替代性金融基礎設施。Defi利用智能合約創造了新協議,該協議以更開放、更具互相操作性、更透明的方式復制了現有金融服務。

本篇文章重點論述Defi生態系統中的機遇和潛藏風險。我提出了一個多層框架來分析潛藏架構和多種Defi構件,包括代幣標準、去中心化交易所、去中心化債權市場、區塊鏈衍生品和鏈上資產管理協議。

我的結論是,DeFi仍然是一個有一定風險的小眾市場,但在效率、透明性、可訪問性和可組合性上具備有趣的特質。因此,Defi可能有助于構建一個更健全和透明的金融基礎設施。

最近名聲大噪的去中心化金融(DeFi)是一種基于區塊鏈的金融基礎設施。該術語通常指開放、無須許可和高度可互相操作性的協議棧,協議棧搭建在像以太坊區塊鏈上的公共智能合約平臺上。(參見Buterin, 2013)。它以一種更加開放和透明的方式復制了現有的金融服務。需要注意的是,DeFi不依賴中介和中央化機構。相反,它基于開放協議和去中心化應用程序(DApps)。協議是由代碼執行、交易是以安全可驗證的方式執行、正當的狀態更改能在公鏈上永久保存。因此,它的結構能創造出一個不能更改、高度可互相操作的金融系統,擁有前所未有的透明性、平等訪問權、幾乎不需要托管人、中央清算所或托管服務,因為“智能合約”能承擔大多功能。

DeFi已經提供了廣泛的應用程序。比如,一個人能夠在去中心化交易所上購買美元-掛鉤資產(所謂穩定幣),再將這些資產轉移到另一個同樣去中心化的借貸平臺上來賺取利息,隨后將計息工具添加到去中心化的流動性池上或鏈上投資基金中。

所有DeFi協議和應用程序的主干是智能合約。智能合約通常指儲存于區塊鏈上并由大量驗證器執行的小型應用程序。在公鏈中,整個網絡的設計是為了讓每個成員都能參與并驗證所有操作被正確執行了。因此,相比傳統中心化計算,智能合約可能效率更低。但是,它的優點是更高的安全性:智能合約將總會按照指定方式執行,并允許所有人獨立驗證結果。只要安全地被執行,智能合約是高度透明的,并能最大限度降低操縱和任意干擾的風險。

為了理解智能合約的新穎性,我們首先看看常規的基于用戶的網頁應用程序。當用戶和網頁應用程序交互時,他們不能觀察到應用程序的內在邏輯。不僅如此,用戶無法掌控操作環境。這導致用戶無法相信應用程序的服務提供商。智能合約不僅緩解了上述問題,還保證應用程序能按照預期運行。存儲在底層區塊鏈上的合約代碼能被公開審查。智能合約的行為是確定的,由成千上萬的網絡使用者并行處理函數調用(以交易的形式),從而確保操作的合法性。當執行導致狀態變化,例如更改了賬戶余額,一切改變都受制于區塊鏈網絡共識規則,也將反映于區塊鏈狀態樹上,并受其保護。

靈活的智能合約能訪問豐富的指令集。他們還承擔著保證人的角色來存儲加密資產,定制釋放資產的方式、時間和對象。這允許各種各樣的新應用程序和繁榮的生態系統。

最基礎的智能合約概念是由Szabo(1994)提出的。Szabo(1997)用自動售貨機的概念來進一步解釋并認為許多協議能“以一種讓違約者支付高昂違約代價的方式,嵌入到我們使用的硬件和軟件中。” Buterin(2013)提出,一個去中心化的基于區塊鏈的智能合約平臺能解決任何關乎操作環境的信任議題,從而確保了安全的全局狀態。此外,平臺允許合約間互動和互相搭建(可組合性)。此概念被Wood(2015)進一步定型并用以太坊的名義落地。即使有許多替代品,以太坊依舊是在市值、應用程序、開發活動方面上最大的智能合約平臺。

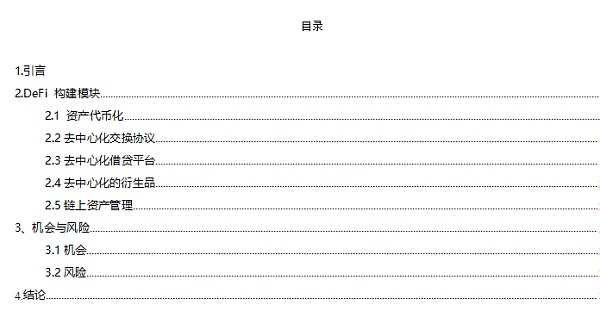

DeFi依舊是小體量的小眾市場。但是下述數字在快速增長。鎖定在DeFi相關的智能合約上的基金價值已超過100億美元。要注意這一價值不是交易量或市值,而是鎖定在智能合約中的準備金。準備金的使用方式將會在本文中進行解釋。圖一顯示了以太幣(ETH,以太坊原生加密資產)和鎖定在DeFi應用程序上資產的美元價值。

這些資產的驚人增長以及一些真正創新的協議表明,DeFi可能會在更多領域內發揮作用,并已引發了政策制定者、研究人員和金融機構的興趣。本文的目的是向來自上述組織并具備經濟與法律背景的人員介紹并研究該主題。文章所談及的機會和風險應該被視為日后研究的基礎。

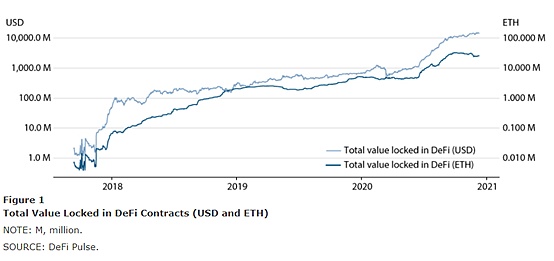

DeFi中有多層架構。每一層都有明確目的。層級間相互依托,創建了一個其他部分的開放、高度可組合的基礎設施,允許每個人在此基礎上進行搭建、重復使用或使用堆棧的其他部分。值得注意的是層級間有等級體系。它們只和下一層同樣安全。比如,如果結算層中的區塊鏈被盜用,所有后續層級都不安全。同樣地,如果使用一個許可式的分賬作為基礎,在后續層級上一切去中心化的嘗試都無效。

本節提出用于分析層級和詳細研究代幣與協議層的概念框架。它區分了五個層,如圖2所示:結算層、資產層、協議層、應用程序層和聚合層。

1. 結算層(第1層)由區塊鏈和本地協議資產(比如,比特幣區塊鏈上的比特幣[BTC]和以太坊區塊鏈上的ETH)組成。它允許網絡安全地存儲所有權信息,并確保任何狀態更改都遵守規則集。區塊鏈是無信任執行的基礎,也是結算和爭議解決層。

2. 資產層(第2層)由結算層上發布的所有資產組成。包括本地協議資產以及在此區塊鏈上發行的任何附加資產(通常稱為代幣)。

3.協議層(第3層)為特定的使用案例提供標準,如去中心化交易所、債務市場、衍生品和鏈上資產管理。這些標準通常以一組智能合約的形式執行,可以由任何用戶(或DeFi應用程序)訪問。因此,這些協議具有高度的互相可操作性。

4. 應用層(第4層)搭建能連接單個協議的用戶導向的應用程序。基于網絡瀏覽器的前端將提取出智能合約交互,使協議更容易使用

5. 聚合層(第5層)是應用層的擴展。聚合器搭建能連接多個應用程序和協議的以用戶為中心的平臺。聚合器通常提供比較工具和排列服務、允許用戶通過同時連接多個協議來執行其他復雜的任務,并以清晰和簡潔的方式組合相關信息。

在已經理解概念模型后,讓我們進一步了解代幣化和協議層。簡要介紹資產代幣化后,我們將研究去中心化交易協議、去中心化借貸平臺、去中心化衍生品和鏈上資產管理。這將建立我們分析DeFi潛在和風險的基礎。

美聯儲主席鮑威爾:很難判斷銀行危機如何造成經濟軟著陸預期發生變化:金色財經報道,美聯儲主席鮑威爾表示,經濟衰退風險是非線性的;很難判斷銀行危機如何造成軟著陸預期發生變化;美國仍然存在軟著陸機會,正設法找到那樣的機會。[2023/3/23 13:20:40]

1.資產代幣化

所謂公鏈,是允許參與者自行建立一個共享的、不可變的所有權記錄(即分賬)的數據庫。通常,分帳用于跟蹤各個區塊鏈上的本地協議資產。然而,隨著公鏈技術變得更普遍,在分賬上增加額外資產的想法也日益流行。在區塊鏈上增添新資產的過程即代幣化,區塊鏈版表示的資產即代幣。

代幣化的總體思路是讓資產變得更容易訪問,讓交易更高效。特別是,代幣資產可以在幾秒鐘內輕松地從世界上的一個人手中轉移到另一個人。代幣能用于許多去中心化應用程序并存儲在智能合約中。因此,代幣是DeFi生態系統的重要組成部分。

從技術上看,有多種方式可以創建公鏈代幣,但大多數選項可以被忽略。因為絕大多代幣都是通過ERC-20代幣標準,這一智能合約模板,在以太坊區塊鏈上發行。代幣間是可互相操作的,能在幾乎所有DeFi應用程序中使用。截至2021年1月,以太坊上部署了超過35萬個ERC-20代幣合同。表1顯示了交易所上的代幣數量和每個區塊鏈上代幣市場美元總市值。接近90%的上市代幣發行于以太坊區塊鏈。市值上的微小偏差來源于更大比例的USDT穩定幣發行在了Omni上。

從經濟性角度而言,我更感興趣資產的性質,而非讓資產數字化得以實現的底層技術標準。在鏈上增加額外資產主要為了增加穩定幣。雖然也可以使用上述協議資產(BTC或ETH),但大多金融合同需要低波動性資產。代幣化讓這類資產變得可能。

然而,對代幣資產的主要擔憂之一是發行風險。原生電子代幣,如BTC和ETH,在發行風險上沒有問題。與之相反,當某人試圖發行附帶承諾的代幣時,比如,利息支付、股息或商品或服務的交付,代幣的價值取決于承諾的可信度。如果發行者不愿意或無法交付,代幣則可能一文不值或以較大折扣進行交易。同樣邏輯也適用于穩定幣。

一般來說,基于承諾的代幣有三種模式:鏈下抵押品、鏈上抵押品和無抵押品。鏈下抵押品意味著基礎資產被存儲在第三方托管服務中,例如商業銀行。鏈上抵押品意味著資產附帶著智能合約鎖定在區塊鏈上。如果沒有抵押品,交易方的風險則達到最高。此時,承諾的有效性完全基于信任。Berentsen和Sch?r(2019)分析了穩定幣情況中的三個類別。

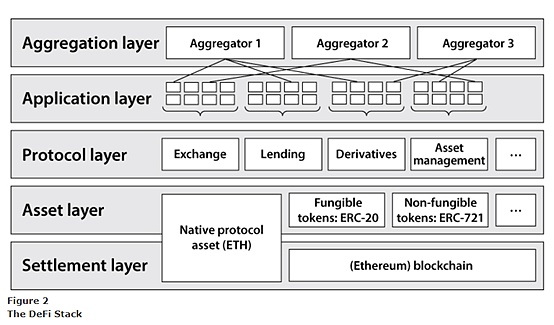

鏈上抵押品的優勢為:高度透明的,可以通過智能合約保護索賠,允許以半自動的方式執行流程。鏈上抵押品的一個缺點是,抵押品通常存在于本地協議資產(或其衍生品)中,因此會經歷價格波動。以Dai穩定幣為例,通過把以太幣作為鏈上抵押品,它創建了一個與1美元價值掛鉤、去中心化和無信任的Dai代幣。由于以太坊上沒有與美元掛鉤的本地代幣,Dai代幣必須獲得另一種資產的背書。無論何人何時,若想發行新的Dai代幣,首先必須鎖定足夠多的以太幣,將其作為Maker Protocoll提供的智能合約的基礎抵押品,因為美元對以太幣的匯率不固定,所以必須過多抵押。一旦標的的以太幣抵押價值低于設定的最低門檻——150%的Dai值,智能合約將拍賣抵押品來償還Dai的債務。

圖3顯示了Dai穩定幣的一些關鍵指標,包括價格、流通中的Dai總量和穩定費(任何創建新Dai的人必須支付的利率)(見2.3節)。

也有其他鏈下抵押穩定幣的例子。最流行的是有美元背書的穩定幣USDT和USDC,它們都在以太坊區塊鏈上作為ERC-20的代幣。DGX是黃金背書的基于ERC-20的穩定幣。WBTC是比特幣的代幣版本,使比特幣可以在以太坊區塊鏈上使用。鏈下抵押代幣可以降低匯率風險,因為抵押品可能等同于代幣化請求權(比如美元請求權受到了真正美元的背書)。然而,鏈下抵押代幣也引入了交易方風險和外部依賴。使用鏈外抵押品的代幣,需要通過定期審計和采取預防措施來確保任何時候基礎抵押品都可用。這個過程不僅昂貴,對代幣持有者很多時候也并不完全透明。

雖然我尚未聽說是否存在對無背書的穩定幣的任何實際設計,即那些不使用任何形式的抵押品來保持代鉤的穩定幣,但多個組織正就這一想法進行研究。像Ampleforth或YAM這樣供應鏈彈性調整的代幣不符合穩定幣的條件。它們只提供了一個穩定的賬戶單位,但仍然將持有者暴露在了動態代幣數量帶來的波動性中。

盡管穩定幣在DeFi生態系統中扮演至關重要的角色,但把對代幣的討論局限在上述資產上并不公允。市場上有服務于各種目的的各式代幣,包括去中心化自治組織的治理代幣(DAO)、允許代幣持有者在智能合約中執行特定操作的代幣、類似債券或股票的代幣、乃至于可以跟蹤現實世界資產價格的合成代幣。

另一個明確類別是所謂的非同質化代幣(NFTs),那些標記獨特資產(即收藏品)的代幣。NFT可以是某個物理對象的數字形式,比如一件藝術品,使其受制于常規交易對手風險;也可以是一個具有獨特特征的數字原生價值單位。任何情況下,代幣的非替代性特征確保了每個資產的所有權能被獨立追蹤并且資產能被精準識別。NFT通常搭建在ERC-721代幣標準上(Entriken et al.2018)。

以下章節將討論協議層,并研究如何使用去中心化交易所進行代幣交易(第2.2節),如何將其用作貸款抵押品(第2.3節)并創建去中心化衍生品(第2.4節),以及如何將其納入鏈上投資基金(第2.5節)。

2.去中心化交換協議

截至2020年9月,交易所上列出了超過7092個加密資產。雖然大多數在經濟上無關緊要,市值和交易量都可以忽略不計,但還是有必要建立一個讓人們能交易較受歡迎的代幣的市場。使得這類資產的所有者能根據偏好和風險狀況來重新配置投資組。

在大多數情況下,加密資產交易發生在中心化交易所。中心化交易所相對更有效,但有一個嚴重的問題。為了能夠在中央交易所進行交易,交易者必須首先將資產存入該交易所。因此,他們喪失了對自己資產的直接使用權,不得不信任交易所運營商。不誠實或不專業的交易所經營者可能會沒收或丟失資產。而且,集中式交易所形成了單一攻擊點,面臨著成為惡意第三方攻擊目標點的威脅。相對低級的監管審查不僅加劇了問題,也使許多交易所不得不在短時間內進行大規模擴張。因此,一些加密資產交易所失去了客戶資金也就不足為奇了。

去中心化交換協議,試圖通過消除對信任的需求來緩解這些問題。用戶不再必須將資金存入中央交易所。相反,在交易執行之前,他們仍對自己的資產擁有獨家控制權。交易通過智能合約單獨地原子式地執行,交易雙方處在一個不可分割的交易中,從而降低了交易對手的信用風險。根據精準操作,智能合約能承擔額外的角色,有效消除中介機構,如托管服務和中央對手方清算所(CCPs)。

前美國財長薩默斯批評美聯儲可能導致通脹失控:10月14日消息,美國前財政部長薩默斯指責美國和其他地區的貨幣政策制定者對社會問題過于關注,而對1970年代以來最大的通脹風險卻不夠重視。“與我的職業生涯之中美國的通脹失控之時相比,我們現在處于更大的危險之中。”薩默斯提到了他所謂的“非常令人擔憂”的幾個原因,包括超寬松的貨幣政策,房價飆升,聯邦預算赤字高企,和家庭儲蓄過剩。他指責美聯儲和其他央行沒有讓投資者為決策者可能采取強硬措施來抑制通脹預做準備。 (金十)[2021/10/14 20:27:54]

早期的去中心化交易所,如EtherDelta,已經被設計為與各種執行毫無互動的,高墻圍堵的花園,。交易所間沒有共同的流動性,導致成交量相對較低,買賣價差較大。高昂的網絡費用,以及在這些分散的交易所之間轉移資金的繁瑣而緩慢的過程,更消耗了期待的套利可能性。

最近,出現了傾向于開放交換協議的動向。這些項目試圖流水線化去中心化交易所的架構:搭建如何進行資產交換的標準、允許建立在協議之上的任何交易所使用共享流動性池和其他協議特性。然而,最重要的是,其他DeFi協議可以使用這些交易市場,并在需要時交換或清算代幣。

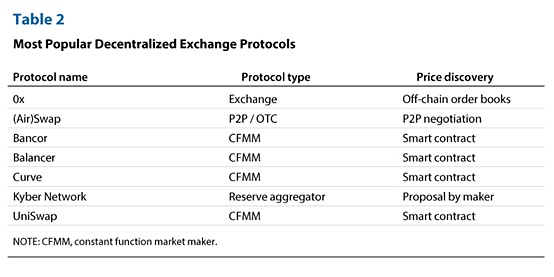

在下面的小節中,我將比較不同類型的去中心化交換協議。其中一些不是狹義意義上的交換,但因為它們有相同的目的,所以我也包含在分析中。結果如表2所示。

去中心化的訂單簿交換。

去中心化的訂單簿交換可以通過多種方式實現。它們都使用智能合約進行交易結算,但在如何托管訂單簿方面存在顯著差異。我們必須區分鏈上和鏈下訂單簿。

鏈上訂單薄的優點是完全去中心化。每個訂單都存儲在智能合約中。因此,不需要額外的基礎設施或第三方主機。這種方法的缺點是每次操作都需要一個區塊鏈交易。因此,它非常昂貴且緩慢,因為即使只聲明自己想進行交易的意圖也會產生網絡費用。考慮到動蕩的市場帶來頻繁的訂單取消,這一劣勢將耗費更多的金錢。

因此,許多去中心化交換協議依賴于鏈下訂單簿,并且只把區塊鏈作為結算層來使用。鏈下訂單由被稱為中繼者的中心化第三方托管和更新。第三方把選擇匹配的訂單需要的信息提供給接受者。雖然這種方法確實將一些中心化組件和依賴關系引入到系統中,但中繼者的作用是有限的。中繼者從不控制資金,不匹配也不執行指令。他們只是提供帶有報價的有序列表,并可能收取服務費用。協議的開放性確保了中繼者之間存在競爭,減少了潛在的依賴關系。

使用這種方法的主要協議被稱為Ox (Warren和Bandeali, 2017)。該協議面向交易者提供三步交易流程。首先,為了出現在訂單薄中,制造商會發送一個預先簽名的訂單給中繼者。其次,潛在的接收方詢問中繼者,選擇一個訂單。第三,接收方簽署并向智能合約提交訂單,觸發加密資產的原子交換。

恒定乘積做市商。

恒定乘積做市商(CFMM)是一種智能合約流動性池,池內持有(至少)兩種加密資產儲備,并允許任何人存入一種類型的代幣,從而提出另一種類型的代幣。為了確定匯率,基于智能合約的流動性池使用恒定乘積模型的變體,流動池的相對價格是智能合約代幣準備金率的函數。據我所知,最早的實施方案是由Hertzog、Benartzi和Benartzi(2017年)提出。Adams(2018)簡化了模型,Zhang, Chen, Park(2018)提供了這一概念的正式證明。Martinelli和Mushegiar(2019)將這一概念推廣到具有兩個以上代幣和動態代幣權重的情況中。Egorov(2019)優化了穩定幣互換的概念。

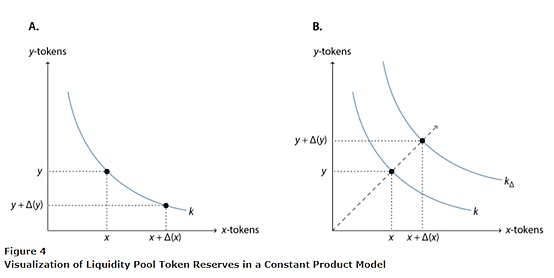

在最簡單的形式中,恒定乘積模型可以表示為xy = k,其中x和y對應于智能合約的代幣儲備,k是一個常數。當這個等式必須成立時,當某人執行交易時,我們得到(x +Ax) .(y +Ay) =k。可以很容易能證明Ay = (k/x+ Ax)-y。因此,Ay對任意Ax> 0都是負值。事實上,任何交易都對應凸型代幣儲備曲線上的一個移動,如圖4A所示。使用該模型的流動性池不會被耗盡,因為隨著儲備的減少,代幣將變得更加昂貴。當這兩種代幣中的任何一種的代幣供應接近于零時,其相對價格將無限上漲。

需要指出的是,基于智能合約的流動性池并不依賴外部價格反饋(所謂的甲骨文)。每當資產的市場價格發生變化時,任何人都可以利用套利機會,用智能合約來交易代幣,直到流動性池價格逼近當前的市場價格。恒定乘積模型隱含的買賣價差(加上少量交易費用)可能會導致額外資金的積累。任何向池提供流動性的人都會收到池股票代幣,這些代幣使他們能夠參與積累,并將這些代幣兌換為潛在增長的流動性池中的份額。流動性供應導致k的增長,如圖4B所示

基于智能合約的流動性池協議的突出例子有UniSwap、Balancer、Curve和Bancor。

基于智能合約的儲備聚合。

另一種方法是通過智能合約來鞏固流動性儲備,該合約允許大型流動性供應商為特定交易對連接和宣傳價格。想用代幣x交換代幣y的用戶可以向智能合約發送交易請求,智能合約將比較來自所有流動性供應商的價格,代表用戶接受最佳報價,并執行交易。它充當用戶和流動性提供者之間的門戶,確保最佳執行和原子結算。

與基于智能合約的流動性池(基于智能合約的儲備聚合)不同,價格不是在智能合約中確定的。相反,價格是由流動性提供者決定的。如果流動性提供者的基礎相對廣泛,這種方法就行得通。然而,如果給定的貿易對存在少量或無競爭,這種方法可能會帶來串謀風險,甚至壟斷定價。作為一種對策,儲備集合協議通常有一些(中心化的)控制機制,如最高價格或最低數量的流動性提供者。在某些情況下,流動性提供者可能只有在背景調查之后才會參與,這些調查其中包括KYC(了解你的客戶)驗證。

這一概念最著名的實施案例是作為多種DeFi應用程序的骨干協議的Kyber網絡(Luu和Velner, 2017),

點對點協議。

傳統交易所或流動性池模型的替代方案是對等協議,也稱為場外交易協議(OTC)。它們主要依賴于兩步走方法,其中參與者可以查詢網絡,尋找愿意交易給定一對加密資產的交易對手,然后雙邊協商匯率。一旦雙方就價格達成一致,交易就會通過智能合約在鏈上執行。與其他協議不同的是,提議可以被參與談判的各方獨家接受。重要的是,第三方不可能通過觀察未確認交易池(mempool)搶先讓某人接受報價。

為了提高效率,這個過程通常是自動化的。此外,還可以使用鏈下索引器進行對點發現。這些索引器扮演了一個目錄的角色,人們可以在目錄中公告自己想做特定交易的意圖。注意,這些索引器僅用于建立連接,在點對點過程中價格仍在協商。

美國財長耶倫:通脹將在2021年底前符合美聯儲的目標:美國財長耶倫表示,預計到今年年底,月通貨膨脹率將回落到與物價穩定一致的水平。 通脹將在2021年底前符合美聯儲的目標。 (金十)[2021/8/5 1:34:59]

AirSwap是一種最流行的去中心化P2P協議,它由Oved和Mosites(2017年)提出。

3.去中心化借貸平臺

貸款是DeFi生態系統的重要組成部分。有各種各樣的協議允許人們借出和借用加密資產。去中心化貸款平臺的獨特之處在于,它們既不要求借款人證明自己,也不要求貸款人證明自己。每個人都可以使用該平臺,并有可能借錢或提供流動性來賺取利息。因此,DeFi貸款是完全無需許可的,不依賴于可信任的關系。

為了保護貸款人并阻止借款人帶著資金逃跑,有兩種截然不同的方法:首先,在貸款必須自動償還的條件下提供信貸,這意味著借款人在同一個區塊鏈交易中接收、使用和償還資金。假設借款人在交易執行周期結束時還沒有歸還資金(加上利息)。在這種情況下,事務將是無效的,其結果(包括貸款本身)將被恢復。這些所謂的閃電貸款(沃爾夫,2018;Boado, 2020)是令人興奮但仍處于高度實驗性的應用。雖然閃速貸款只能用于以原子方式、完全在鏈上結算的應用程序,但它們是套利和投資組合重組的一種有效新工具。正因如此,它們正逐步成為反貸款的重要組成部分。

其次,貸款可以用抵押品完全抵押。抵押品被鎖定在智能合約中,只有在債務償還后才會釋放。抵押貸款平臺存在三種變體:抵押債倉、匯集的債務抵押市場和P2P債務抵押市場。抵押債倉是使用新創建的代幣的貸款,而債務市場使用現有的代幣,并要求借款方和貸款方之間進行匹配。下面將討論這三種變體。

抵押債倉。一些DeFi應用程序允許用戶創建抵押債倉,從而發行由抵押品背書的新代幣。為了能夠創建這些代幣,此人必須在智能合約中鎖定加密資產。可以創建的代幣數量取決于生成的代幣的目標價格、用作抵押品的加密資產的價值以及目標抵押品比率。新創建的代幣基本上是完全不需要對手方,并允許用戶利用抵押品在保持市場曝光的同時也獲得流動資產的,一種完全抵押的貸款。這些貸款可以用于消費,允許個人克服暫時的流動性緊縮或為取得杠桿而獲得額外的加密資產。

為了說明這個概念,讓我們以MakerDAO為例,這是一個用于發行與美元掛鉤的Dai穩定幣的去中心化協議。首先,用戶將以太幣存入一個分類為抵押債倉 (CDP)(或保險庫)的智能合約中。隨后,他們調用合約函數來創建和撤回一定數量的Dai,從而鎖定抵押品。這一過程目前要求最低抵押率為150%,這意味著合同中鎖定的任何100美元ETH,用戶最多可以創建66.66個dai。

任何未償付的Dai都要支付穩定費,理論上應該對應于Dai債券市場的最高利率。這個比率是由社區設定,即MKR代幣持有者。MKR是MakerDAO項目的治理代幣。如圖表 3所示。穩定費在0到20%之間波動很大。

為了關閉CDP,所有者必須將未償還的Dai加上累計利息發送到合同中。智能合約將允許所有者在債務償還后提取抵押品。如果借款人無法償還債務,或者抵押物的價值跌至150%以下,此時貸款的全部抵押物都面臨風險,智能合約將開始以潛在的貼現率清算抵押物。

利息支付和清算費用部分用于“燒”MKR,從而減少了MKR的總供應。作為交換,MKR持有者承擔了ETH價格極端低沖擊的剩余風險,這種風險可能會導向抵押品不足以維持美元掛鉤的情況。在這種情況下,新的MKR將被創建并以折扣率出售。因此,MKR持有者在游戲中也有自己的利益,維護一個健康的系統應該是他們的最大利益。

值得一提的是,MakerDAO系統比這里描述的要復雜得多。盡管系統主要是去中心化的的,但它依賴于價格查看系統,這引入了一些依賴關系,如3.2節所討論的。

MakerDAO最近轉向了一個多抵押品系統,其目標是通過允許各種加密資產用作抵押品,使協議更具可擴展性。

債務抵押債券市場。除了創建新的代幣,還可以從其他人那里借用現有的加密資產。出于顯而易見的原因,這種方法需要一個具有相反偏好的交易對手。換句話說,要有人能夠借到ETH,就必須有另一個人愿意借給ETH。為了降低交易對手風險并保護貸款人,貸款必須被完全抵押,而且抵押被鎖定在智能合約中,就像我們前面的例子一樣將貸款人與借款人相匹配的方法有很多種。主要的分類是P2P和混合匹配。P2P匹配意味著提供流動性的人將加密資產借給特定的借款人。因此,貸款人只有在匹配時才會開始賺取利息。這種方法的優點是,雙方商定一個時間期限,并按固定利率運作。

匯集的債務抵押市場取決于供求關系。所有借款人的資金都聚集在一個單一的、基于智能合約的貸款池中,當貸款人將資金存入池中時,就開始獲得利息權。然而,利率是池的利用率的函數。當流動性充足時,貸款就會很便宜。當它的需求很大時,貸款將變得更加昂貴。貸款池的另一個優勢是,它們可以進行期限和規模的轉換,同時為單個貸款人保持相對較高的流動性。

有各種各樣的借貸協議。其中最受歡迎的是Aave (Boado, 2020年)、Compound (Leshner and Hayes, 2019年)和dYdx (Juliano, 2017年)。圖5顯示了Dai和ETH的資產加權借貸利率。對于Dai來說,這一數字還包括了MakerDAO穩定費,這應該是系統中最高的費率。令人驚訝的是,情況并非總是如此,這意味著一些人在二級市場上支付了溢價。截至2020年9月,Dai占dei生態系統所有貸款的近75%。

4.去中心化的衍生品

去中心化衍生品是價值來自基礎資產的表現、事件的結果或任何其他可觀察變量的發展的代幣。它們通常需要價格查看工具來跟蹤這些變量,因此引入了一些依賴項和中心化組件。當衍生合約使用多個獨立數據源時,可以減少依賴關系。

我們區分了基于資產和基于事件的衍生代幣。當衍生代幣的價格是基礎資產表現的函數時,我們稱之為基于資產的衍生代幣。當一個衍生品的價格是一個非資產表現的可觀察變量的函數時,我們稱之為基于事件的衍生品。這兩類將在下面的章節中討論

基于資產的衍生品代幣。基于資產的衍生代幣是第2.3節中描述的CDP模型的擴展。除了限制發行與美元掛鉤的穩定幣外,鎖定的抵押品還可以用來發行跟蹤各種資產價格波動的合成代幣。例子包括股票、貴金屬和替代加密資產的token化版本。潛在波動率越高,低于特定抵押比率的風險就越大。

一個流行的衍生代幣平臺是Synthetix (Brooks等人,2018年)。它的出現是為了所有參與者所在的總債務池能基于所有未清償合成資產的總價格來增加或減少。這將確保具有相同基礎資產的代幣保持可替換性;也就是說,贖回并不取決于發行者。這種設計的另一面是,用戶在購買資產時承擔額外的風險,因為他們的債務狀況也會受到其他人的資產配置的影響。

機構調查:預計美聯儲將在2023年底前至少加息兩次:英國《金融時報》和芝加哥大學布斯商學院進行的一項調查發現,通脹上升將推動美聯儲在2023年年底至少加息兩次。接受調查的52為經濟學家中,多數人認為加息至少0.5%的可能性高于75%;少數人認為概率在90%;三位經濟學家表示這是板上釘釘。受訪者認為通脹是美聯儲官員考慮加息時機的最大驅動力,超過美國就業市場前景改善或房價上漲等因素。四分之三的受訪者表示,市場對長期通脹的預期在2022年初前不太可能大幅升至3%以上。[2021/6/30 0:18:11]

一個基于資產的衍生代幣的例子是逆代幣。在這里,價格是由標的資產在給定價格區間內的表現的反函數決定的。這些反向代幣允許用戶獲得加密資產的短暫曝光。

基于事件的衍生代幣。基于事件的衍生代幣是基于任何單獨的可觀察變量,這些變量具有已知的潛在結果集、具體的觀察時間和分辨率源。任何人都可以通過在智能合約中鎖定1個ETH來為給定事件購買一整套子代幣。一組完整的子代幣由對應一個潛在結果的1個子代幣組成。這些子代幣能被單獨交易。當市場解析后,智能合約的加密資產將在取得獲勝結果的子代幣所有者之間被分割。因此,在沒有市場扭曲的情況下,每個子代幣的ETH價格應對應于潛在結果的概率。

在某些情況下,這些預測市場可以作為預測未來結果可能性的去中心化神諭。然而,市場決議(因此價格)很大程度上取決于決議來源的可信度。因此,基于事件的衍生代幣引入了外部依賴,并可能受到惡意報告程序的單方面影響。潛在的攻擊向量包括有缺陷或誤導性的問題規范、可能導致事件無法解決的不完整結果集,以及選擇了不可靠或欺詐性的解決源。

最流行的操作稱為Augur (Peterson et al., 2019)。它使用了一個多階段的解決方案和能盡可能地減少對單個報告源依賴的爭端解決過程。如果代幣持有者不同意指定的記者,他們可能會開始能引向正確結果的爭論。

5.鏈上資產管理

與傳統投資基金一樣,鏈上基金主要用于多樣化投資組合。它允許用戶投資一籃子加密資產并使用各種策略,卻不必單獨處理代幣。與傳統基金不同,鏈上基金不需要托管人。相反,加密資產被鎖定在智能合約中。投資者永遠不會失去對其資金的控制,可以撤回或清算它們,并可以在任何時間點知曉智能合約的代幣余額。

智能合約的設置遵循多種簡單策略,包括使用移動平均線對投資組合權重和趨勢交易進行半自動式再平衡。同樣地,也可以選擇一個或多個基金經理積極管理基金。在這種情況下,智能合約確保資產管理公司遵循預先定義的策略、以投資者的最佳利益行事。尤其是,資產管理公司的行為受到限于基金規則集和智能合約中規定的風險概況。智能合約可以緩解多種形式的委托代理問題,并通過在鏈上執行監管要求最終把要求納入鏈上。因此,鏈上資產管理可能會降低基金計劃和審計成本。

每當有人投資鏈上基金時,相應的智能合約就會發行基金代幣,并將它們轉移到投資者的賬戶。這些代幣代表基金的部分所有權,并允許代幣持有者贖回或清算其資產份額。例如,如果一個投資者擁有1%的基金代幣,這個人將有權獲得1%的鎖定加密資產。當投資者決定結束投資時,基金代幣會被燒毀,基礎資產會在去中心交易所出售,投資者會得到與他們在籃子中所占份額相同的ETH等價補償。

鏈上基金協議有幾種實現方式,包括Set協議(Feng and Weickmann, 2019)、Enzyme Finance(原Melon) (Trinkler and El Isa, 2017)、Yearn Vault (Cronje, 2020)和Betoken (Liu and Palayer, 2018)。所有這些實現方式都僅限于ERC-20代幣和Ether。此外,它們嚴重依賴于價格購入工具和第三方協議,主要用于借貸、交易和包括低波動率參考資產,如Dai或USDC穩定幣。因此,存在嚴重的依賴關系,這將在第3.2節討論。

鏈上資產管理協議和設置協議允許任何人創建新的投資資金。鏈上資產管理協議專注于為去中心化基金建立基礎設施,利用基于智能合約的規則集來確保基金經理堅持基金的策略。交易限制參數由智能合約執行,參數如最大集中度、價格容錯、職位的最大數量,以及用戶和資產的白名單和黑名單。基金的收費表也是如此。Set協議被主要設計為由前置的閾值和時間鎖觸發的確定性投資組合再平衡的半自動策略。然而,該協議也適用于主動型管理。Betoken一個在精英式系統中由基金經理社群所運營的單個基金。單個基金經理越成功,他們在未來對集體資源配置的影響就越大。UniSwap的流動性池(見2.2節)也具有鏈上投資基金的一些特征。恒定乘積做市商為投資組合權重的半自動再平衡提供了動力,同時交易費用則為投資者帶來了被動收益。

Yearn Vaults 是旨在最大化給定資產收益的集體投資池。它的策略相當多樣化,但通常涉及幾個步驟和主動性管理。多數情況下,這些操作對于小金額的交易來說過于昂貴(交易費)。此外,它們還要求投資者保持警惕,見多識廣。通過使用大眾知識和集體行動在所有參與者中按比例分攤網絡費用,Yearn Vaults 緩解了上述問題。然而,協議的深度集成也引入了嚴重的依賴關系

在本節中,我們將分析DeFi生態系統的機遇和風險。這將為第4節的討論奠定基礎。

1.機會

DeFi可以提高金融基礎設施的效率、透明度和可及性。此外,該系統的可組合性允許任何人將多個應用程序和協議組合起來,從而創建新的、令人興奮的服務。我們將在下面的小節中討論這些方面。

效率。傳統金融系統大多基于信任,并依賴中心化的機構,但DeFi用智能合約取代了其中一些信任要求。這些合同可以承擔托管人、托管代理和CCP的角色。例如,如果雙方希望以代幣的形式交換數字資產,則不需要CCP的抵押,相反,這兩個交易可以進行原子性的結算,這意味著兩個轉移都將被執行,或都不會被執行。這大大降低了交易對手的信用風險,并使金融交易更加高效。更低的信任要求可能會帶來額外的好處,即減少監管壓力和對第三方審計的需求。幾乎在金融基礎設施的每個領域都有可能實現類似的效率提升。

此外,代幣轉賬比傳統金融系統中的任何轉賬都要快得多。傳輸速度和交易吞吐量可以通過側鏈、狀態通道網絡和支付通道網絡等第二層擴容技術得到進一步的提高。

透明度。DeFi應用程序是透明的。所有交易都是公開可見的,智能合約代碼可以在鏈上進行分析。可觀察性和確定性執行至少在理論上達到了前所未有的透明度。

財務數據是公開的,研究人員和用戶都可能使用這些數據。在發生危機的情況下,歷史(和當前)數據的可得性相較于傳統金融系統有了巨大的改進。因為在傳統金融系統中,許多信息分散在大量的專有數據庫中,或者根本無法獲得。因此,DeFini應用程序的透明度可以在不良事件發生之前就削弱其影響,并有助于更快地了解不良事件的來源和潛在后果

可訪問性。默認情況下,任何人都可以使用DeFi協議。因此,DeFi有可能創建一個真正開放、無障礙的金融系統。這尤其表現在基礎設施的要求相對較低,以及由于不需要身份認證帶來的歧視風險幾乎不存在這兩點上。

美聯儲:將基準利率維持在0%-0.25%不變:美聯儲FOMC發布聲明稱,將基準利率維持在0%-0.25%不變,將超額準備金利率維持在0.1%不變。委員們一致同意此次的利率決定。美聯儲FOMC承諾使用所有工具以支撐美國經濟,承諾繼續進行大規模隔夜和定期回購操作。(金十)[2020/4/30]

例如,如果監管要求對安全代幣進行訪問限制,這種限制可以在代幣合約中實現,而不會影響結算層的完整性和去中心化特性。

復合性。DeFi協議經常被比作樂高積木。共享結算層允許這些協議和應用程序相互連接。鏈上的基金協議可以利用去中心化的交易協議,或者通過借貸協議實現杠桿。

任意兩個或多個部分都可以被整合、分解或重構,以創建全新的東西。任何以前創建的東西都可以被個人或其他智能合約使用。這種靈活性使得金融工程的可能性不斷擴大,并引起了前所未有的興趣。

2.風險

DeFi也存在一定的風險,即智能合約執行風險、操作安全性風險以及對其他協議和外部數據的依賴。我們將在接下來的小節中討論這些方面。

智能合同執行風險。雖然確定性和去中心化的智能合約執行確實有其優勢,但也存在可能出錯的風險。如果存在編碼錯誤,這些錯誤可能會產生漏洞,使攻擊者有機會轉走智能合約的資金,造成混亂,或使協議失效。用戶必須意識到,協議的安全性取決于其基礎的智能合約。不幸的是,普通用戶無法閱讀合同代碼,更不用說評估其安全性了。雖然審計、保險服務和正式驗證可以為這個問題提供部分解決方案,但仍存在一定程度的不確定性。

合同執行中也存在類似風險。大多數用戶無法理解作為交易一部分被要求簽署的數據有效負荷,并可能被一個受損的前端所誤導。不幸的是,在可用性和安全性之間似乎存在著一種內在的平衡。例如,一些去中心化的區塊鏈應用程序會代表用戶去請求轉移無限量代幣的權限——通常是為了使未來的交易更加方便和高效。然而,這樣的許可將用戶的資金置于風險之中。

操作的安全性。許多DeFi協議和應用程序使用管理密鑰。這些密鑰允許預先確定的一組個人(通常是項目的核心團隊)升級合同和執行緊急關閉。雖然可以理解有些項目希望執行這些預防措施并保持一定的靈活性,但這些密鑰的存在可能是一個潛在的問題。如果密鑰持有者沒能安全地創建或存儲他們的密鑰,惡意的第三方可能會得到這些密鑰并危及智能合約。或者有可能是核心團隊成員本身是惡意的,或成員被大量的金錢激勵所鼓動。

大多數項目試圖利用多重簽名(Multisig)和時間鎖(Timelocks)來減少這種風險。多重簽名需要M分之N(如3分之2)密鑰來執行智能合約的任何管理功能,而時間鎖則指定了交易可以(成功)確認的最早時間。

作為一種替代方案,一些項目依賴于投票方案,即各自的治理代幣授予了所有者對協議未來進行投票的權利。然而,在許多情況下,大多數治理代幣只由一小群人持有,這實際上導致了與管理密鑰類似的結果。一些項目試圖通過獎勵早期采集者和滿足特定標準的用戶來削弱這一投票權的集中,這些標準包括了從簡單的協議使用,到積極參與投票過程,以及第三方代幣下注(收益挖礦)。然而,即使(代幣的)發行被認為是相對“公平”的,往往實際的分配仍然是高度集中的。

治理代幣可能會導致不良后果。事實上,當這些權利被代幣化后,權力的高度集中可能會帶來更大的問題。在沒有等待期的情況下,惡意的創始人可以通過將他們持有的全部代幣拋售到CFMM上來破壞秩序,造成大規模的供應沖擊并破壞項目的可信度。此外,通過允許一個較成熟的協議來承擔另一個較新的代幣治理協議的相當一部分,收益挖礦可能會導致中心化的蔓延。這可能會創建大型元協議,其代幣持有者也就基本上控制了DeFi基礎設施的相當一部分。

依賴性。如3.1節所述,DeFi生態系統的一些最有前途的特性是其開放性和可組合性。這些特性允許各種智能合約和去中心化區塊鏈應用程序相互交互,并基于現有服務的組合提供新服務。另一方面,這些交互也引入了嚴重的依賴關系。一旦某個智能合約存在問題,它可能會對整個DeFi生態系統中的多個應用程序產生廣泛影響。此外,Dai穩定幣的問題或嚴重的ETH價格沖擊可能會引起整個DeFi生態系統的漣漪效應。

這個問題在這個例子下變得很明顯。假設某人在MakerDAO合同中鎖定ETH作為抵押品來發行Dai穩定幣。讓我們進一步假設Dai穩定幣被鎖定在一個復合貸款智能合約中,以發行有息衍生代幣(cDai)。隨后,cDai代幣和一些ETH一起被轉移到UniSwap ETH/cDai流動性池,允許個人提取代表流動性池一部分的unii -cDai代幣。每增加一個智能合約,Bug的潛在風險就會增加。如果序列中的任何合約失敗了,UNI-cDai代幣可能變得毫無價值。這些“代幣在代幣之上的代幣在代幣之上”的場景會創建包裝代幣,最終讓項目陷入困境,即理論的透明度與實際的透明度并不對應。

外部數據。另一點值得一提的是,許多智能合約都依賴于外部數據。每當智能合約依賴于鏈上本地不可用的數據時,數據必須由外部數據源提供。這些所謂的Oracle引入依賴關系,并在某些情況下,可能導致高度集中的合同執行。為了降低這種風險,許多項目都依賴于去中心化的提供各種各樣的數據供應方案的Oracle網絡。

非法活動。監管機構普遍擔心,加密資產可能被那些想要避免被記錄和被監控的個人使用。雖然DeFi內秉的透明性能阻止此類用例,網絡的假名或能提供些許隱私。然而,這未必是件壞事,情況比乍一看的要復雜得多。一方面,假名會被有不誠實意圖的演員濫用。另一方面,對于一些合法的金融應用程序來說,隱私可能是一個可取的特質。相應,監管者應該謹慎行事,試圖找到合理的解決方案,確保他們能夠在不扼殺創新的情況下介入必要的領域。此外,人們必須意識到,管理一個去中心化的網絡可能是不可行的。

盡管我們懷疑監管者是否能夠(或應該)監管一個去中心化的基礎設施,有兩個領域還值得特別關注,即法幣出入金通道和權力下放劇場。

法幣出入金通道是傳統金融體系的接口。當人們想要將資產從銀行賬戶轉移到基于區塊鏈的系統或其他方式時,他們必須通過金融服務提供商。這些金融服務提供商是受監管的并且可能需要對資金來源進行背景調查。

同樣,很重要的是要區分出合法的去中心化協議以及那些聲稱是去中心化,實際上是在一個組織或少數個人的獨占控制下的項目。前者可能提供令人興奮的新可能性,并消除一些依賴關系,而后者可能本質上引入兩種世界中最壞的情況——對中心化操作者存在事實上的依賴,又只有有限監督權。請記住這一點,監管機構應該密切觀察和仔細分析,DeFi協議到底是分散的,還是說 DeFi標簽只是為了炫耀并試圖繞過監管。

可伸縮性。區塊鏈面臨著去中心化、安全性和可伸縮性之間的最終權衡。雖然以太坊區塊鏈通常被認為是相對去中心化和安全的,但它很難跟上對區塊空間的巨大需求。不斷攀升的Gas價格(交易費用)和漫長的確認時間對DeFi生態系統產生了不利影響,這將有利于那些能夠進行大宗交易的富人。

這個問題的潛在解決方案包括底層分片,以及各種二層擴容技術,如狀態通道、ZK Rollups和Optimistic Rollups。然而在許多情況下,可伸縮性削弱了可組合性和一般事務的原子性——這是DeFi最突出的兩個特征。另一方面,將Defi轉移到一個更中心化的基礎層似乎并不是一種合理的方法,因為這將從本質上破壞其主要價值。因此,一個真正的去中心化的區塊鏈能否跟上需求,并為金融基礎設施提供一個開放、透明、穩定的基礎,還有待觀察。

DeFi提供了令人興奮的機會,并有潛力創建一個真正開放、透明和不可改變的金融基礎設施。因為DeFi由許多高度互操作的協議和應用程序組成,每個人都可以驗證所有的事務和數據,方便用戶和研究人員分析。

DeFi掀起了一股創新浪潮。一方面,開發商正在使用智能合約和去中心化的結算層來創建傳統金融工具的無信任版本。另一方面,他們正在創造全新的金融工具,如果沒有潛在的公共區塊鏈,這些工具是無法實現的。原子互換、自主流動性池、分散穩定幣和閃貸只是眾多例子中的幾個,它們顯示了這個生態系統的巨大潛力

雖然這項技術有很大的潛力,但也有一定的風險。智能合約可能存在導致意外使用的安全問題,而可伸縮性問題會限制用戶數量。此外,“去中心化”一詞在某些情況下具有欺騙性。許多協議和應用程序使用外部數據源和特殊的管理鍵來管理系統、進行智能合約升級,甚至會緊急關閉。雖然這不一定構成問題,但用戶應該意識到,在許多情況下,這信任依然是需要的。然而,如果這些問題能夠得到解決,那么DeFi可能會導致金融業的范式轉變,并有可能促進金融基礎設施更加健全、開放和透明。

NOTES:

An alternative approach can be found here:?https://medium.com/pov-crypto/ethereum-the-digital-finance-stack-4ba988c6c14b.

For readers who wish to understand the settlement layer better and want to read a general introduction to blockchain and cryptocurrencies, see Berentsen and Sch?r (2018).

Etherscan (2021).?

UTXO-based blockchain implementations such as Bitcoin allow sophisticated unlocking conditions through their scripting language. Although most people would not call these locking scripts a smart contract, they achieve similar goals in terms of the blockchain's custodial capabilities.

CoinMarketCap (2019).

In practice, the collateralization must be much larger, as any credit position with collateralization below 150 percent is liquidated.

For example, such a token was created in regard to the outcome of the recent U.S. presidential election.?

REFERENCES:

Adams, Hayden. "UniSwap." 2018;?https://hackmd.io/@HaydenAdams/HJ9jLsfTz.

Berentsen, Aleksander and Sch?r, Fabian. "A Short Introduction to the World of Cryptocurrencies." Federal Reserve Bank of St. Louis?Review, 2018,?100(1), pp. 1-16;?https://doi.org/10.20955/r.2018.1-16.

Berentsen, Aleksander and Sch?r, Fabian. "Stablecoins: The Quest for a Low-Volatility Cryptocurrency," in? Antonio Fatás, ed.,?The Economics of Fintech and Digital Currencies. London: CEPR Press, 2019, pp. 65-71.

Boado, Ernesto. "Aave Protocol Whitepaper (v1.0)." 2020;?https://github.com/aave/aave-protocol/blob/master/docs/Aave_Protocol_Whitepaper_v1_0.pdf.

Brooks, Samuel; Jurisevic, Anton; Spain, Michael and Wawrick, Kain. "Havven: A Decentralised Payment Network and Stablecoin." 2018;?https://www.synthetix.io/uploads/havven_whitepaper.pdf.

Buterin, Vitalik. "A Next-Generation Smart Contract and Decentralized Application Platform." 2013;?https://blockchainlab.com/pdf/Ethereum_white_paper-a_next_generation_smart_contract_and_decentralized_application_platform-vitalik-buterin.pdf.

CoinMarketCap. coinmarketcap.com, accessed September 15, 2019

Cronje, Andre. "Introduction to Yearn." 2020;?https://docs.yearn.finance/.

Egorov, Michael. "StableSwap – Efficient Mechanism for Stablecoin Liquidity." 2019;?https://www.curve.fi/stableswa...

Entrinken, William; Shirley, Dieter; Evans, Jacob and Sachs, Nastassia. "ERC-721 Non-Fungible Token Standard." 2018;?https://github.com/ethereum/EIPs/blob/master/EIPS/eip-721.md.

Etherscan. "Token Tracker." etherscan.io/tokens, accessed January 22, 2021.?

Feng, Felix and Weickmann, Brian. "Set: A Protocol for Baskets of Tokenized Assets (v1.2)." 2019;?https://www.setprotocol.com/pdf/set_protocol_whitepaper.pdf.

Hertzog, Eyal; Benartzi, Guy and Benartzi, Galia. "Bancor Protocol: Continuous Liquidity and Asynchronous Price Discovery for Tokens Through Their Smart Contracts; aka 'Smart Tokens.'" 2017;?https://whitepaper.io/document/52/bancor-whitepaper.

Juliano, Antonio. "dYdX: A Standard for Decentralized Margin Trading and Derivatives." 2017;?https://whitepaper.dydx.exchange/.

Leshner, Robert and Hayes, Geoffrey. "Compound: The Money Market Protocol." 2019;?https://compound.finance/documents/Compound.Whitepaper.pdf.

Liu, Zebang and Palayer, Guillaume. "Betoken Whitepaper: A Meritocratic Hedge Fund Built on Ethereum." 2018;?https://github.com/Betoken/Whitepaper/blob/master/BetokenWhitepaper.pdf.

Luu, Loi and Velner, Yaron. "KyberNetwork: A Trustless Decentralized Exchange and Payment Service." 2017;?https://whitepaper.io/document/43/kyber-network-whitepaper.

Martinelli, Fernando and Mushegian, Nikolai. "A Non-Custodial Portfolio Manager, Liquidity Provider, and Price Sensor." 2019;?https://balancer.finance/whitepaper/.

Oved, Michael and Mosites, Don. "Swap: A Peer-to-Peer Protocol for Trading Ethereum Tokens." 2017;?https://www.airswap.io/whitepa...

Peterson, Jack; Krug, Joseph; Zoltu, Micah; Williams, Austin K. and Alexander, Stephanie. "Augur: A Decentralized Oracle and Prediction Market Platform (v2.0)." 2019;?https://www.augur.net/whitepaper.pdf.

Roth, Jakob and Sch?r, Fabian and Sch?pfer, Aljoscha. "The Tokenization of Assets: Using Blockchains for Equity Crowdfunding." 2019;?http://dx.doi.org/10.2139/ssrn.3443382.

Szabo, Nick. "Smart Contracts." 1994;?http://www.fon.hum.uva.nl/rob/Courses/InformationInSpeech/CDROM/Literature/LOTwinterschool2006/szabo.best.vwh.net/smart.contracts.html.?

Szabo, Nick. "The Idea of Smart Contracts." 1997;?https://nakamotoinstitute.org/the-idea-of-smart-contracts/.

Trinkler, Reto and El Isa, Mona. "Melon Protocol: A Blockchain Protocol for Digital Asset Management." 2017;?https://github.com/melonproject/paper/blob/master/melonprotocol.pdf.

Vogelsteller, Fabian and Buterin, Vitalik. "ERC-20 Token Standard." 2015;?https://github.com/ethereum/EIPs/blob/master/EIPS/eip-20.md.

Warren, Will and Bandeali, Amir. "0x: An Open Protocol for Decentralized Exchange on the Ethereum Blockchain." 2017;?https://0x.org/pdfs/0x_white_paper.pdf.

Wolff, Max. "Introducing Marble: A Smart Contract Bank." 2018;?https://medium.com/marbleorg/introducing-marble-a-smart-contract-bank-c9c438a12890.

Wood, Gavin. "Ethereum: A Secure Decentralised Generalised Transaction Ledger." 2015;?https://ethereum.github.io/yellowpaper/paper.pdf.

Zhang, Yi; Chen, Xiaohong and Park, Daejun. "Formal Specification of Constant Product (x times y = k) Market Maker Model And Implementation." 2018;?https://github.com/runtimeverification/verified-smart-contracts/blob/uniswap/uniswap/x-y-k.pdf.

今天,我們講講區塊鏈的記賬方式是如何讓其成為制造信任的機器的? 傳統的記賬方式 記賬,是大家很熟悉的一件事.

1900/1/1 0:00:00納稅季節到了,新聯邦納稅截止日期是5月17日。對于加密貨幣行業而言,現在是非常忙碌的時刻,但我現在最常聽到的一個問題是,人們如何處理加密貨幣稅收?去年夏天,DeFi卷起了一股熱潮,許多人賺的盆滿.

1900/1/1 0:00:00金色財經推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。本期金色硬核為Pantera資本向投資者發送的最新一期投資者信件.

1900/1/1 0:00:00很多人都認為以太坊最早基于社區的風險投資基金是The DAO。這是以太坊首次展示其作為數字協調層的潛力.

1900/1/1 0:00:00當前,互聯網的出現給我們帶來了很多的便利,但不可避免也帶來了很多網絡安全威脅。特別是近幾年來,區塊鏈等新興技術不斷發展,圍繞該技術也開始衍生出一些新型的網絡安全威脅.

1900/1/1 0:00:00為了應對數字分類賬本、區塊鏈以及可能發行的私人虛擬貨幣(“穩定幣”),中央銀行界正在積極考慮發行所謂的“中央銀行數字貨幣”的好處。許多中央銀行已開始就發行數字貨幣的適當性和可行性進行深入討論.

1900/1/1 0:00:00