BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.4%

ETH/HKD-0.4% LTC/HKD-0.5%

LTC/HKD-0.5% ADA/HKD-0.19%

ADA/HKD-0.19% SOL/HKD+0.6%

SOL/HKD+0.6% XRP/HKD-0.68%

XRP/HKD-0.68%從昨天晚上所有DeFi 相關的群里就熱鬧了起來主要是 因為 bZx 受到 Oracle (預言機)攻擊, 存幣用戶受到了損失 。

很多分析沒有一步一步解釋黑客是怎么通過聲東擊西, 在5個 DeFi 產品中, 以0成本套利。

我們梳理了整個攻擊過程。

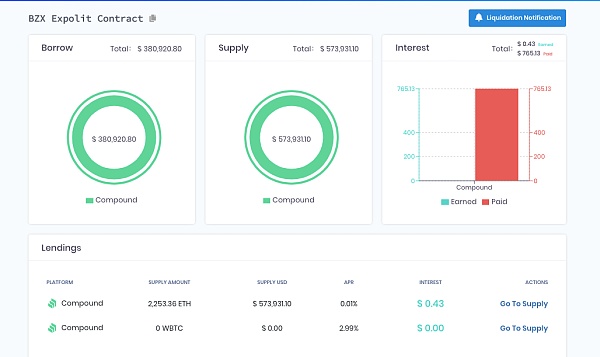

結論:黑客通過多合約調用,在一筆鏈上交易中, 用0抵押金, 讓bZx 借貸池損失51.34 BTC, 在Compound 得到18w 美金等值的存款。 bZx 鎖定管理權限,黑客沒有成功提取51.34 BTC 盈利。

IOTA代幣持有者將投票決定無人認領的代幣該如何處置:1月27日消息,IOTA代幣持有者將投票決定無人認領的代幣應該如何處置。投票選項有兩種:1、用于支持和資助對IOTA社區生態系統至關重要的項目和計劃,這些資金將完全由社區管理。2、從IOTA分類賬中刪除,總供應量將減少。

投票過程將分為三個階段:提案公告;投票(七天);計票(10天)。投票結果將通過參與計數的每個節點以分散的方式生成和驗證。每個節點都可以通過API終結點公開其當前和最終結果。

據此前消息,在去年的Chrysalis網絡升級期間,IOTA基金會要求IOTA社區決定如何使用超過50個無人認領的IOTA代幣。[2022/1/28 9:18:08]

簡單介紹一下 bZXbZx是一種去中心化的保證金交易協議。 Fulcrum (bZx 產品名)的功能是能夠使用代幣作為抵押來借貸。為了確定需要多少抵押品去借錢,bZx使用Kyber作為鏈上預言機來檢查抵押品和借貸的比例。簡單來說, bZx 類似一家銀行, 用戶通過抵押虛擬貨幣, 加杠桿借貸。和銀行一樣, 用戶抵押100元的房子(BTC, ETH) , 換出 66元的現金(DAI, USDC )但是銀行的借款, 貸款, 清算都是一家機構獨立完成。然而bZx 的保證金交易依賴 Kyber 的鏈上流動性和報價。也就是說 bZx 對抵押品的價格的估算, 是依靠Kyber 完成的。我們了解一下Kyber網絡的功能。Kyber網絡從儲備(Reserve)中獲取流動性。當用戶想要在兩個代幣A和B之間進行交易時,主Kyber合約將查詢所有已注冊的儲備金以獲取A / ETH和ETH / B之間的最佳匯率,然后使用所選的兩個儲備金進行交易。

美國國會研究人員:立法者需考慮數字貨幣立法將如何影響美元:金色財經報道,美國國會研究服務局在其題為“美元作為世界主要儲備貨幣”的報告中稱,不斷增長的加密貨幣空間的影響并沒有引起任何與美元地位有關的重大擔憂。報告承認,盡管“加密貨幣仍然是一個小而動蕩的利基市場”,但中央銀行數字貨幣(CBDC)正在興起。報告指出,迄今為止,尚無證據表明美元已脫離主要儲備貨幣。但是,國會不妨考慮一下包括制裁和數字貨幣在內的一系列政策領域的立法將如何影響美元。[2020/12/22 16:03:19]

黑客通過操控Kyber 和 Uniswap WBTC/ ETH 的價格, 完成了空手套白狼的交易。

聲音 | 復旦楊潔萌:Libra落地最大挑戰來自于如何應對監管:9月25日晚,第83期“金融學術前沿”報告會在復旦大學智庫樓106會議室舉行。復旦發展研究院金融研究中心(FDFRC)主任孫立堅教授研究團隊成員楊潔萌發布了題為“Libra烏托邦與中國法定數字貨幣的機遇”的報告。楊潔萌表示,Libra和傳統支付系統比,滿足不同參與方的訴求,幫助賬戶方做大支付、匯款,讓收款方降低交易成本,也讓傳統機構觀察、應對創新的手段。具體來說,具有三大優勢:1、低操作成本:區塊鏈取代人工對賬帶來效率提高,差錯減少;2、低交易成本:Libra體系內交易無需向中心化機構代理機構付費;3、低保證金降低成本:賬本實時同步加強機構間公信,減少保證金要求,降低保證金帶來的額外成本。Libra也依然面臨著四大風險:各國面臨的監管要求不同;反洗錢風險;資金安全和信息安全;監管政策不確定風險。因此,Libra雖然抱有非常美好的幻想,但離真正落地還有諸多挑戰,最大的挑戰來自于如何應對監管,還有包括隱私問題、擠兌風險問題等諸多問題,還處于烏托邦的階段。(復旦發展研究院微信公眾號)[2019/9/30]

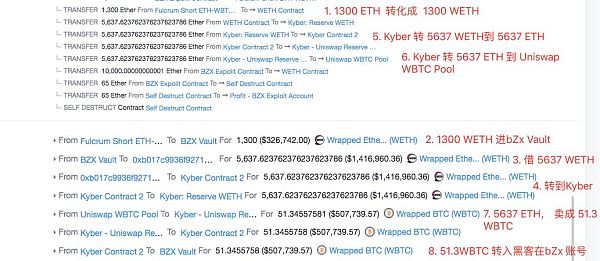

黑客攻擊步驟 :

動態 | Kyle Samani發推質疑Block.one如何在兩年時間花掉 8 億美元:著名區塊鏈投資機構 Multicoin 創始合伙人 Kyle Samani 發推質疑 EOS 背后的開發公司 Block.one 如何在兩年時間中燒掉 8 億美元。Kyle Samani 發表推文稱,如果 Block.one 通過 ICO 融資了 40 億美元,現在的資產負債表上有 32 億美元的資產,那么這家有 200 名員工的公司如何在兩年時間里花掉了 8 億美元現金?Kyle Samani 還稱,Block.one 進行了 1.8 億美元風險投資,但這不是支出,即便把這些投資的賬面資產都減記為 0 ,時間也不夠用。而 Staked.us 的聯合創始人 Jonathan Marcus 則表示,Block.one 花費的那 8 億美元中,最少有 5.3 億美元用于股權回購,因為 Block.one 過去兩年共進行了兩次股權回購,一次花費了 3 億美元,最近又回購了 2.3 億美元的股權。[2019/6/3]

從dydx , 0抵押物, 借 1萬個 ETH

在Compound 存 5500 ETH, 借 112 BTC [這筆錢最后沒有還!]

在bZx 存1300 ETH, 5倍杠桿做空, 借 5637 ETH [這筆錢最后也沒有還!]

通過Kyber Reserve 到 Uniswap WBTC pool 賣5637 ETH [150萬美金], 獲得 51.34BTC [51萬美金]

更細節的交易順序

5.把Compound 借出來的 112 BTC , 在 Uniswap WBTC pool 賣112 WBTC, 獲得 6800 ETH

6.將3200 ETH [從來沒用過] + 6800 ETH [賣112 BTC 獲利] = 10000 ETH 還給dydx

那么問題來了:誰賺了錢 ?誰賠了錢?到底誰犯了錯?

結論 :

Compound 得到了 2,213.26 ETH 充值,$ 359,839.76 的 WBTC 借貸。清算人會賺錢。

dydx 被免費使用。0收入。

Kyber 的 Proxy 不夠強壯。

Uniswap 淺的池子根本不能做Oracle 。

bZx 的 iETH 池充值的人損失了 ,但是WBTC 池充值的人賺錢了。所以bzx 鎖了WBTC 池黑客的錢, 準備付給iETH 池子損失的人。

利益相關:

DDEX Margin 是一個去中心化交易平臺, 可以杠桿交易, 借貸, 生息。DDEX Margin 通過在以太坊上的智能合約完成100%保證金交易。

隨存隨取, 秒賺利率, USDT, USDC, DAI, ETH, WBTC

最高5倍杠桿, 看漲看空 ETH, BTC

智能合約由MakerDao 外部審計團隊 PeckShield 保駕護航

雙幣種合約(quanto)是一種衍生品,其中標的資產以一種資產計價(如ETH),但衍生工具以另一種資產(如BTC)結算.

1900/1/1 0:00:00導近8個月前,金融行動特別工作組(FATF)發布了引發分歧的加密貨幣指令,在加密貨幣領域建立起傳統的銀行監管制度.

1900/1/1 0:00:00(奧維的房子,梵高) 前言:以太坊在2019年的交易數為2.428億次。什么時候它會突破年度10億筆交易?三年時間能不能達成這一目標?核心的關鍵在于供給側的開發者,包括ETH2.0的發展,圍繞E.

1900/1/1 0:00:00大帝怎么看? BTC: 技術上看,比特幣1小時K線圖沿布林通道緩慢運行,BOLL呈平口狀態。附圖指標,成交量處于持續萎縮狀態,DMI四線搓揉在一起,RSI數值36.

1900/1/1 0:00:00狂人說 比特幣,一個牛逼的存在,跌了兩天馬上放量收回來了,市場為啥突然漲回來了,狂人做了一些思考,看到了昨晚這樣一條消息: 美國宣布對俄羅斯的石油巨頭制裁,于是黃金出現大漲.

1900/1/1 0:00:00近日江卓爾對即將到來的減半發表了觀點,認為本次減半會帶來牛市,但本次牛市可能是最后一個可明確預測的減半牛市,主要根據如下:1) 人口紅利大幅下降.

1900/1/1 0:00:00