BTC/HKD-4.04%

BTC/HKD-4.04% ETH/HKD-5.78%

ETH/HKD-5.78% LTC/HKD-3.82%

LTC/HKD-3.82% ADA/HKD-7.38%

ADA/HKD-7.38% SOL/HKD-11.32%

SOL/HKD-11.32% XRP/HKD-7.26%

XRP/HKD-7.26%導讀:

本文詳細梳理了全球央行對法定數字貨幣發展的最新探索。圍繞各國央行數字貨幣研發項目最新進展,梳理了目前各國央行界定的央行數字貨幣的基本性質、發展動因和運行要點;從零售型和批發型央行數字貨幣視角對現有項目分類分析;最后選取進入試點階段的三個央行數字貨幣項目,對其運行機制進行深入分析。本文認為,在全球出現央行數字貨幣發展的統一規則之前,各國央行依然會根據本國需求,在央行數字貨幣研發領域保持個性化的設計路線。在未來,央行數字貨幣與本國金融基礎設施的協調發展是重要的實踐方向。

2019年下半年,國際清算銀行(BIS)對全球66個國家和地區(包括21個發達經濟體、45個新興經濟體,覆蓋全球75%的人口和90%的經濟產出)的中央銀行進行調研,結果顯示:當前約有80%的中央銀行正在進行央行數字貨幣(Central bank digital currency,簡稱CBDC)的相關研究或實踐工作;近半數中央銀行同時聚焦于通用型和批發型CBDC;約有40%的中央銀行已經從概念研究階段進展到試驗階段;約10%的中央銀行(包括巴哈馬、巴西、加拿大、中國、厄瓜多爾、瑞典、烏拉圭等)開始了試點項目(Codruta,Holden and Wadsworth,2020)。

根據國際清算銀行的調查,2018年約有85%的中央銀行認為其在短期內不太可能會發行通用或批發CBDC(Christian B.and H.Holden,2019);2019年這一數據有所下降,但仍然維持在略低于80%的水平(Codruta,Holden and Wadsworth,2020)。中期來看,約有70%的央行認為不太可能發行通用型或批發型CBDC。總體而言,相較于BIS在2018年的調查結果(2018年約有70%的中央銀行正在進行CBDC相關工作),全球央行開展CBDC研究的廣度和深度有明顯提升。

CBDC設計:性質、動因和運行要點

央行數字貨幣的基本性質

國際清算銀行將央行數字貨幣劃分為通用型和批發型,其中,通用型CBDC可分為基于賬戶型(account-based)和基于通證型(token-based)兩類。通用型CBDC面向所有個體和公司發行,可以廣泛用于小額零售交易;批發型CBDC則基于通證、面向銀行等大型金融機構,用于金融機構之間的大額交易結算。鑒于當前金融體系中的存款準備作為央行貨幣的一部分已經實現了數字化,這一類基于賬戶的央行貨幣一般不劃分到CBDC范圍。國際清算銀行的報告(BIS,2018)中引用了“貨幣之花”的貨幣分類,通過四個關鍵的性質對貨幣進行區分,即發行人(中央銀行或其他機構)、形式(數字化或實物)、可得性(廣泛或受限)以及技術(基于通證或基于賬戶)。據此,通用型CBDC和批發型CBDC對應的性質如表1所示:

Epic Games前開發執行副總裁將擔任Yuga Labs首席技術官:金色財經報道,《堡壘之夜》開發商 Epic Games 前開發執行副總裁 Mike Seavers 將加入 Yuga Labs 擔任首席技術官,于 5 月 22 日生效。[2023/4/28 14:33:29]

各國央行開展CBDC研究的動因

各國央行開展CBDC相關研發工作主要動因包括:維護金融穩定、協助貨幣政策實施、提高國內以及跨境支付效率和支付安全、促進普惠金融發展等。根據國際清算銀行的調查報告,發達經濟體開展通用型CBDC研究的主要考量是維護金融穩定以及支付安全和效率;發展中經濟體開展通用型CBDC研究的動機要強于發達經濟體,主要動因包括提高支付安全和效率、發展普惠金融以及維護金融穩定。各國央行開展批發型CBDC研究的動機總體弱于通用型CBDC研究,開展批發型CBDC研究的主要動因仍然是提高支付效率和安全。而發展中經濟體對于提高國內支付效率的需求要明顯高于發達經濟體,主要原因是一些相對較小的經濟體的貨幣還未建立批發和全額實時結算系統。

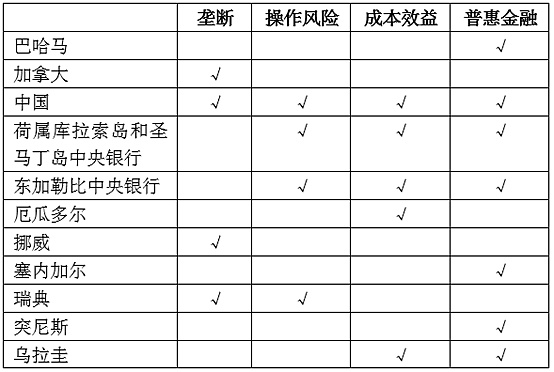

根據公開可得的信息,CBDC研發較為前沿、且實際已經進入試點工作的國家,其發展CBDC的主要動因有二:一方面是應對實物現金逐步減少、私人數字貨幣和支付平臺高度發展等現象,在一定程度上防止出現私人壟斷數字貨幣領域、降低私營平臺發展可能帶來的操作風險;另一方面是從成本效益視角出發,探索一條降低現金交易成本、提高交易效率的可能路徑(IMF,2018)。對于發展中國家而言,發展普惠金融是不同于發達國家的一個重要因素,具體見表2:

資料來源:各國央行網站及央行公開信息。

央行數字貨幣的運行要點

根據不同的運行要點和特征,CBDC可以被設計成不同類型,運行要點如下:

可得性

CBDC可以被用于日常交易或大額結算,通過限制CBDC的可得性,即CBDC是普通大眾廣泛可得,或者僅限于重要金融機構之間的大額結算,可以將CBDC劃分為兩種不同類型,即前文已述的通用型和批發型。

運行機制

按運行機制區分,CBDC可以分為間接型和直接型兩種類型。間接型即雙層CBDC運行機制,消費者對金融中介機構有求償權,中央銀行只負責記錄批發交易;直接型即單層CBDC運行機制,用戶對中央銀行擁有求償權,中央銀行會追蹤每一項交易數據和信息(BIS,2020)。

匿名性

紙幣、硬幣等實物現金具有其他支付工具難以企及的匿名性。通過設計,不同類型的CBDC也可以實現不同程度的匿名性。對于基于賬戶的CBDC,用戶每一次的交易數據和信息都被記錄在案,匿名性差但是方便管理。對于基于通證的CBDC,與區塊鏈、分布式賬本技術、加密技術等先進技術結合,可以實現較好的匿名性。

Northern Trust任命Alvin Chia為亞太區數字資產創新負責人:金色財經報道,Northern Trust(納斯達克股票代碼:NTRS)已聘請Alvin Chia為其亞太區數字資產創新負責人。Chia將負責為亞太地區的客戶提供符合Northern Trust數字資產戰略,與行業機構、金融科技公司、監管機構和政府實體密切合作,積極影響市場變化。Chia向數字資產和金融市場全球負責人Justin Chapman匯報工作。Northern Trust于2022年6月宣布成立其數字資產和金融市場集團。(finextra)[2022/11/16 13:12:15]

計息

CBDC的運行要點還包括是否計息。計息的CBDC可以作為利率的有效下限,成為央行貨幣政策操作的工具(Bank of Japan,2019)。例如,一旦央行提高CBDC的利率,商業銀行將被迫提高利率,以避免資金流向安全性和收益性均有保證的央行數字貨幣。計息的CBDC可能在一定程度上協助貨幣政策實施,但由于實際情況復雜,CBDC是否能夠優化貨幣政策操作、加快利率傳導,還需要更多實證研究。

運營時間

目前央行賬戶的運營時間有限,主要與央行的工作時間相適應,一般來說為一周5天,每天的運營時間低于24小時。基于此,一些國家正在研究建立一周7天、一天24小時的全天候CBDC運營機制。

對于上述CBDC的各種可能的設計,不同國家有不同考慮。大多數的國家考慮的是基于賬戶的CBDC,東加勒比中央銀行和中國人民銀行則可能考慮基于賬戶和基于通證兩種形式的CBDC。基于通證的CBDC主要是針對參與交易的第三方,提供更大匿名性和更小交易限制的方案。一些中央銀行認為CBDC應該模擬現金的運行方式,設計為一周7天、一天24小時可得,如加拿大、中國、瑞典都在探索脫機以及電力或基礎設施崩潰時CBDC可能的運行方式(Sveriges Riksbank,2017)。對于計息的CBDC,由于具體效用的不明確以及設計難度,沒有中央銀行認真考慮或計劃推出這一類型的CBDC。唯一的特例是瑞典,其雖未聲稱發行計息的CBDC,但依然在CBDC項目電子克朗中內置了計息能力。

全球在研CBDC項目的最新進展

根據各國央行網站的披露信息,目前絕大多數國家的央行致力于研發零售型CBDC,部分國家和地區的貨幣管理部門推出了批發型CBDC研究項目。

零售型CBDC

目前全球大約有17個央行開展了零售型CBDC的研究和試點工作。雖然類型相同,但不同央行依然有不同的發展動因,CBDC的設計結構也不盡相同。

1. 第一類:直接型(單層運行機制)

FINTECH

有五個央行項目明確認可直接型的CBDC運行機制,即單層運行機制。同時提倡基于賬戶型、主要用于國內支付,具體使用傳統技術還是DLT技術則還未明確。認可某種運行機制的CBDC只是其在研究階段的一種傾向或試錯假設,并不表明其最終會推行該類型的CBDC。這些項目包括冰島Rafkróna項目、巴哈馬Sand Dollar項目、瑞典E-krona項目、挪威E-krona項目和丹麥E-krona項目。

Quadrata CEO:去中心化身份是DeFi成功的關鍵基礎設施:金色財經報道,Quadrata首席執行官兼聯合創始人Fabrice Cheng表示,去中心化身份(DID)和合規服務將成為DeFi成功和現實世界金融資產過渡到區塊鏈的“關鍵基礎設施”。Cheng在接受采訪時說,DID需求背后的關鍵驅動力將來自Web3協議,它將利用用戶的DID來建立更好的產品,“迎合”現有客戶,也“瞄準新的客戶群”。

Cheng說,DeFi是DID最大的潛在用例,因為如果它們有一個“身份或聲譽解決方案”,更多的“現實世界的資產”和機構資本將在鏈上移動。(Cointelegraph)[2022/10/12 10:32:13]

各項目具體發展動因、進展和其他設計特征包括:(1)冰島Rafkróna項目處于研究階段,該項目旨在應對在冰島紙幣和硬幣逐漸消失的現象。(2)巴哈馬的CBDC項目處于試點階段,主要目的在于發展普惠金融,減少合法但未計入賬目的經濟交易規模,加強對洗錢及其他違法活動的管制,使用數字化渠道提供政府服務,由此改進稅務管理、提高支出效率。(3)瑞典的E-krona項目正在進行中,瑞典央行研究CBDC的發端在于近年內在瑞典國內現金將不會再是普遍接受的支付手段的預期(Sveriges Riksbank,2018)。(4)挪威E-krona項目成立了工作小組,聚焦于研究銀行存款的無信用風險替代物,目前的信息還不能達成最終的結論。(5)丹麥E-krona項目處于研究階段,研究評估認為引入CBDC可能帶來的效益與引入CBDC的巨大挑戰不相符,丹麥未來可能不會繼續討論CBDC在其國內的應用(Danmarks National Bank,2017)。

2. 第二類:間接型(雙層運行機制)

有六家央行明確其CBDC未來將采取間接型即雙層運行機制。但采用的技術并不一致,包括分布式賬本技術(distributed ledger technology,簡稱DLT)和傳統技術。具體進展和設計特征如下:

(1)中國的DC/EP項目目前處于試點階段,目的在于提供紙幣和硬幣普遍適用的數字化替代物,DC/EP項目研究的央行數字貨幣計劃用于國內支付,結構設計將堅持雙層運營、現金替代、可控匿名等,采用的具體技術尚不明確。

(2)巴西的Digital fiat currency項目處于研究階段,目的在于提高貨幣履行職能的效率,完善支付清算系統,發展普惠金融,改善用戶體驗。巴西的Digital fiat currency項目的CBDC設計是間接的、采用DLT技術、基于通證且用于國內支付。

(3)歐洲中央銀行的E-euro項目目前處于研究階段,歐央行認為作為法定貨幣的CBDC可以大體上保證所有用戶能夠使用一種低廉和便利的支付手段,概念證明表明在很多領域CBDC仍有發展的空間。歐洲中央銀行的E-euro項目的CBDC設計是間接的,采用DLT技術,是少數的研究用于國際支付的CBDC項目之一,對于是選擇基于通證或基于賬戶的設計則未明確。

比特幣挖礦難度小幅上調0.63%至28.35T:金色財經消息,據BTC.com數據顯示,比特幣于區塊高度處749,952處迎來挖礦難度調整,挖礦難度小幅上調0.63%至28.35T,此前最高為5月11日的31.25T。[2022/8/18 12:34:14]

(4)厄瓜多爾的Dinero Electrónico項目處于試點階段,試點于2014至2016年進行,目前CBDC相關工作處于中斷狀態。厄瓜多爾研究CBDC的原目的在于為民眾提供廣泛可得的支付工具,CBDC設計是間接的,采用傳統技術、基于賬戶且用于國內支付。

(5)東加勒比中央銀行的DXCD項目。東加勒比國家(包括多米尼克、格林納達等9個成員國)的CBDC項目處于試點階段,目標在于解決當前支付工具和銀行服務的高成本問題,滿足用戶需求、提高支付效率。東加勒比中央銀行的DXCD項目的CBDC設計是間接的、采用DLT技術、基于通證、用于國際支付。

(6)柬埔寨的Bakong項目目前處于試點階段,目的在于提高優質金融服務的可接觸性,減少對現金的需求。柬埔寨的Bakong項目對CBDC的設計是間接的、采用DLT技術、用于國內支付,對于選擇基于賬戶或通證則未明確。

(7)烏克蘭的E-hryvnia項目正處于試點階段,測試DLT作為e-hryvnia發行和流通的技術框架的可行性,項目的CBDC設計是間接型、采用DLT技術、用于國內支付,但未明確選擇基于通證或基于賬戶。

3. 運行機制不確定的CBDC項目

有五個國家央行尚未明確其研發的CBDC具體運行機制,包括南非Electronic legal tender項目、烏拉圭Billete Digital項目、以色列E-shekel項目、瑞士E-franc項目和法國E-euro項目等。

(1)南非Electronic legal tender項目將CBDC作為能模擬現金特征的電子法定貨幣,充當現金的補充物。該項目采用傳統技術,用于國內支付,對于CBDC設計考慮為直接或間接、基于賬戶或基于通證則未明確。

(2)烏拉圭Billete Digital項目處于試點階段,該國央行將CBDC定位為與實物貨幣有相同功能的數字貨幣(Central Bank of Uruguay,2019),目前正在評估試點項目結果。烏拉圭的CBDC計劃用于國內支付,未來的設計構思為直接或間接型、采用傳統或DLT技術、基于賬戶或基于通證則未明確。

(3)以色列E-shekel項目處于研究階段,該國央行認為CBDC可以幫助減少未報告交易、發展金融科技,但是研究團隊不推薦以色列央行在近年內發行央行數字貨幣。以色列的CBDC項目用于國內支付,對于未來設計是直接或間接型、采用傳統或DLT技術、基于賬戶或基于通證還未明確。

(4)瑞士E-franc項目處于研究階段,檢測引入加密貨幣的機會和風險,研究表明目前推出央行數字貨幣的效益與其可能帶來的風險不能相抵。瑞士的CBDC項目對于其各方面的設計特征都未明確。

Lux Capital股東:NFT投資與DeFi投資截然不同:金色財經報道,Lux Capital的股東Grace Isford在接受采訪時表示,她在web3的投資方法根植于她所謂的 \"能力圈\",或者說她與這個領域的其他人相比可以有競爭力的領域。Isford表示,NFT投資與DeFi投資截然不同,DeFi投資與加密數據基礎設施投資截然不同,我認為,任何說自己投資web3的人都不應該投資所有這些,他們可能應該在自己的核心競爭力中選擇自。

此外,Isford表示,與web2相比,web3 缺乏企業級安全解決方案。Alchemy 和 Infura 是業內僅有的兩家主要節點服務提供商,這意味著大多數加密貨幣依賴于兩家基礎設施提供商來管理他們的數據。[2022/5/30 3:49:45]

(5)法國E-euro項目目前處于研究階段,研究結論認為基于賬戶的模型能為零售型CBDC帶來更好的結果,但這也意味著會給商業銀行帶來更大的資源損失。法國的CBDC項目對于其各方面的設計特征也尚未明確。

批發型CBDC項目

目前,全球多數國家和地區主要聚焦于零售型CBDC,少數國家和地區則重點關注批發型CBDC。批發型CBDC的研究主要應用于銀行間大額結算以及跨境跨幣種支付等方面,主要包括加拿大的Jasper項目、新加坡的Ubin項目和中國香港地區的Lion Rock-Inthanon項目。各項目設計構思和最新進展如下:

1. 加拿大的Jasper項目

加拿大暫不考慮發行零售型CBDC,其批發型CBDC項目目前處于概念驗證/試驗階段,加拿大央行認為發行CBDC的機遇與風險挑戰并存,盡管相關研究處于國際領先水平,但其認為并沒有足夠的理由支持目前落實推出CBDC。

2. 新加坡的Ubin項目

新加坡的CBDC項目于2016年發起,目前已完成前四個階段,正在進行第五個階段,研究跨境與多幣種支付,致力于提高國際支付清算效率。2019年,加拿大Jasper項目和新加坡Ubin項目合作,完成了一項跨境、跨幣種支付的試驗。

3. 中國香港地區的Lion Rock-Inthanon項目

2019年,中國香港金管局與泰國央行聯合啟動Lion Rock-Inthanon項目,研究CBDC在跨境支付中的作用,雙方與來自兩地的參與銀行成功開發了以DLT技術為基礎的概念驗證原型。該項目致力于促進點對點的資金轉撥和外匯交易,減少多層結算程序,實現外匯交易同步交收(中國香港金融管理局,2020)。

零售型CBDC的本質是數字現金,批發型CBDC的本質是創新型支付清算模式,不同類型的CBDC構思適應不同的經濟金融發展需求。在全球出現統一的發展規則之前,各國央行數字貨幣構思和設計依然會沿著個性化的路線發展,并逐步將CBDC作為重要的金融設施,以提高本國或本地區貨幣的服務能力、維護貨幣主權。

部分試點階段的CBDC運行機制分析

從全球范圍來看,只有少數國家或地區央行的CBDC項目經過了研究和概念驗證-試驗階段,進入后續發展和試點安排階段,包括烏拉圭電子比索項目(e-Peso)、柬埔寨的Bakong項目和中國的DC/EP項目。烏拉圭和柬埔寨國內的電子支付并不發達,其試圖通過央行數字貨幣推動國內電子支付發展、提高金融服務的可獲得性,推動普惠金融發展。

烏拉圭電子比索項目(e-Peso)

2014年,烏拉圭推出《普惠金融法》,致力于提高支付系統的支付效率,推廣電子化支付工具、提高金融服務的可獲得性。通過推動信用卡和借記卡的廣泛使用,以替代現金和支票,使得現代化的電子支付工具能夠惠及更多的個人和企業。近年來,烏拉圭中央銀行開始了中央銀行數字貨幣的試點實驗,用以評估這項新技術的價值,同時測試中央銀行的業務模型。2017年,烏拉圭發行了2000萬數字貨幣形式的烏拉圭比索,2017年11月至2018年4月的6個月間,烏拉圭比索以兩種形式流通:傳統的紙質銀行券和數字化的e-Peso。用戶通過私人公司開發的智能手機應用程序支付電子比索,使用電子比索向參與該項目的商戶付款。

烏拉圭電子比索項目的研究主要源于傳統交易支付結算手段產生的大額費用,包括金融機構承擔的生產紙幣和硬幣、運輸和安保費用以及用戶承擔的費用支付和持有現金的流動性成本、時間成本(Central Bank of Uruguay,2019)。烏拉圭中央銀行的研究結果表明,使用現金的成本大約占據烏拉圭GDP的0.61%,98.1%的成本由私營部門承擔;使用支票的成本約占GDP的0.04%,使用電子支付手段代替現金和支票最多可以減少約占GDP的0.65%的成本。烏拉圭中央銀行解釋說,針對目前現金減少的趨勢,該項目旨在發展數字支付基礎設施和促進普惠金融發展。當局認為e-Peso應該作為包括紙幣等現有支付工具的補充,而不是替代物。

烏拉圭e-peso項目的參與方主要包括烏拉圭中央銀行、RGC、IBM烏拉圭、IN Switch、ANTEL以及Redpagos等六個機構,其中烏拉圭中央銀行發行數字貨幣,制定項目相關功能決策,管理代理人賬戶;RGC提供GDM和GEM系統,對代理人進行培訓,提供管理服務和技術支持;IBM烏拉圭提供基礎設施和安裝使用系統的支持,為終端客戶提供客服中心,管理意外事件;IN Switch管理交易請求,維護用戶、商戶、代理人數據,提供MTS平臺安裝、整合、配置、支持服務;ANTEL為電子貨幣交易需求通訊提供電信網絡服務,支持MTS與其電信網絡整合;Redpagos管理系統用戶和商戶的現收現出,使用電子貨幣作為下級代理商提供服務的支付手段,為系統提供宣傳和市場推廣。

柬埔寨的Bakong項目

Bakong是柬埔寨實時零售支付的支柱,它連接金融機構和支付服務提供商,使得參與者能夠從支付網關直接向終端用戶提供服務,終端用戶可以通過柬埔寨國家銀行和相關參與者App完成交易(轉出、支付、存儲、轉入)。Bakong項目的進行能夠推廣電子支付,減少實物現金需求,替換實物現金交易,提供先進的支付基礎設施,用戶可以使用Bakong向金融機構存款/貸款,金融機構將在KYC政策中扮演重要角色,同時可以用低廉的價格吸引更多用戶。項目的參與者(金融機構)需要在中央銀行登記以獲取加入系統網絡的許可。成功登記后,參與者可以將資金注入Bakong結算賬戶。參與者相互之間可以通過Bakong桌面App轉移資金,每個參與者都可以為其客戶創建賬戶,參與者負責管理其客戶賬戶,包括執行KYC政策。

與其他發展中國家相似,柬埔寨的CBDC項目與其普惠金融政策密切相關,旨在鼓勵正規金融機構儲蓄、為消費者和中小微企業提供創新信貸產品、提高支付系統處理能力、增強金融部門監管者的管理能力、提高交易透明度、保護消費者權利。柬埔寨計劃到2025年,將金融排斥程度降低50%(從27%到13%),將正規金融服務使用率從59%提升到70%,提高家庭福利、支持經濟增長。

中國的DC/EP項目

國內央行數字貨幣DC/EP項目(Digital Currency/Electronic Payment)的研究開始于2014年。近年來,DC/EP在堅持雙層運營、現金替代、可控匿名的前提下,基本完成了頂層設計、標準制定、功能研發、聯調測試等工作。DC/EP的中央銀行-商業銀行的雙層運行機制肯定了商業銀行在央行數字貨幣發行中的重要參與者地位,可以充分利用商業機構現有資源、人才、技術等優勢,同時避免單層投放可能出現的“金融脫媒”現象(范一飛,2018)。央行數字貨幣研究所于2018年6月在深圳注冊成立全資子公司深圳金融科技有限公司。2019年3月,又聯合蘇州市有關單位成立了長三角金融科技有限公司,承接法定數字貨幣基礎設施的建設和穩定運行,承擔法定數字貨幣關鍵技術攻關和試點場景支持、配套研發與測試。相對而言,國內研發CBDC的速度在全球處于前列,盡管如此,人民銀行依然對CBDC持謹慎態度。2020年5月,央行行長易綱表示,DC/EP目前先行在深圳、蘇州、雄安、成都及未來的冬奧會場景進行內部進行封閉試點測試,而試點測試只是研發過程中的常規性工作,并不意味數字人民幣正式落地發行,何時正式推出尚沒有時間表。

我國探索央行數字貨幣的主要目的是高效地滿足公眾在數字經濟條件下對法定貨幣的需求(易綱,2020)。具體而言包括:(1)降低使用紙幣進行交易的發行、流通成本,提高經濟效率和活力。(2)紙幣的匿名性也會為違法犯罪活動提供可能性。CBDC可以提高經濟交易活動的透明性,打擊洗錢、偷稅漏稅、恐怖融資和地下經濟等違法犯罪行為。(3)提高央行對于整個金融體系的控制力,為貨幣政策操作提供便利性。(4)鑒于我國仍然是發展中國家,金融排斥現象仍存在,金融機構賬戶的持有比率低,推出低成本、廣覆蓋的央行數字貨幣,可以為廣大居民和消費者提供無風險支付工具的另一種選擇,推動普惠金融發展。(5)推出央行數字貨幣還可以保障支付安全、提高支付效率,完善支付清算基礎設施,為經濟活動發展助力。

但同時也應該看到,國內發行CBDC也將面臨諸如降低CBDC匿名性、用戶隱私保護等挑戰,例如國內構建利率調控體系之際,CBDC如何助力?鑒于CBDC與利率傳導之間的關系不明確,這一問題仍需深入研究。因此,我國在推進央行數字貨幣的研究過程中,應秉持在經濟、便民、安全等因素之間尋求平衡的基本原則,探索不同類型的最佳組合和設計,適應數字創新、金融穩定和經濟社會發展的綜合要求。

結語

在數字經濟高速發展的背景下,數字貨幣是未來最重要的金融基礎設施之一。金融科技已經推動數字貨幣、支付清算體系內生發展。截至2019年底,全球共有數字貨幣4993種;2019年,Facebook的瑞士子公司Libra Network正式發布Libra白皮書和Libra區塊鏈測試網;加之金融科技推動出現了諸多跨境支付新模式。籍此,在外部壓力和支付清算體系內生發展的雙重壓力下,全球大多數央行近年來加速開展了CBDC研究項目,圍繞央行數字貨幣發展動因、基本性質、運行要點等進行深入研究。近兩年來最新的研究重點在于CBDC的類型和運行機制設計、模擬的效果評估等。具體包括:發展CBDC的動因是什么?由此決定其基本類型是零售型還是批發型;采用單層運行機制還是雙層運行機制?由此決定不同金融機構在CBDC體系中的基本角色;CBDC的負面影響是什么,綜合社會效用是否合宜?對這一問題的不同理解和綜合評估,導致部分央行雖已深度研究CBDC,但依然秉持保守、謹慎的態度,并不急于用CBDC這一新的貨幣形式解決面臨的問題,如加拿大央行。

我們的全倉保證金永續合約的全新 Layer 2 主網已經上線,向所有符合我們的使用條款的交易者開放.

1900/1/1 0:00:00去年下半年的時候,還經常有人問:現在是牛市嗎?時至今日,這個問題早已無人提起,哪怕是再遲鈍的人,也知道我們正處在一場瘋牛之中.

1900/1/1 0:00:00據澎湃新聞消息,4月10日18時10分許,新疆昌吉回族自治州呼圖壁縣雀爾溝鎮豐源煤礦礦井在技術改造過程中,突發透水事故,導致井下斷電、通訊中斷。而此次安全事故也給比特幣礦業帶來了影響.

1900/1/1 0:00:00總體而言,我們為 Kusama 網絡拍賣預留了 30% 的儲備金。對于第一次拍賣,我們將使用 15% 的 SDN 令牌(6,750,000 SDN).

1900/1/1 0:00:00據歐易OKEx的數據顯示,當前BTC/USDT現貨報價為54860美元,24小時跌幅為3.38%.

1900/1/1 0:00:00加密貨幣交易所第一股Coinbase登陸美股當天,美聯儲鮑威爾給加密貨幣潑了冷水。美東時間本周三,鮑威爾在論壇華盛頓競技俱樂部的線上訪談中表示:“加密貨幣實際上是投機的工具.

1900/1/1 0:00:00