BTC/HKD+1.69%

BTC/HKD+1.69% ETH/HKD+0.46%

ETH/HKD+0.46% LTC/HKD+0.93%

LTC/HKD+0.93% ADA/HKD+1.44%

ADA/HKD+1.44% SOL/HKD+0.76%

SOL/HKD+0.76% XRP/HKD+2.55%

XRP/HKD+2.55%?引言

2022年4月19日,易見供應鏈管理股份有限公司收到中國證監會下發的《行政處罰及市場禁入事先告知書》,告知書指出該公司在2015年至2020年之間的定期報告存在虛假記載和重大遺漏等涉嫌的違法事實。虛假記載包括:虛增銀行存款、應收票據,虛增收入及利潤等,6年累計虛增收入超500億、利潤超30億。曾經以區塊鏈供應鏈金融名揚天下的區塊鏈第一股易見股份,現在也只剩一地雞毛,未來還有一堆法律訴訟。

無獨有偶,2022年1月雪松控股200億理財產品暴雷同樣也是以供應鏈金融作為底層資產的證券產品,其200億理財產品為超發資產,理財產品與底層資產失去錨定功能。再結合2021年恒大財富400億元理財產品暴雷事件,關于供應鏈金融產品的安全性和風險性問題被暴露出來。

2022年2月18日,證監會通報2021年案件辦理情況時直斥行業弊病,指出虛假陳述案件數量保持高位,重大欺詐、造假行為時有發生。其中,違法手段演變升級,刻意利用新業態、新模式掩蓋造假。供應鏈金融、商業保理等新業態逐漸成為造假新“馬甲”,借供應鏈金融之名,虛增收入、虛構利潤和商業保理業務。通過偽造合同、虛開發票等慣用手法有組織、系統性造假案件約占60%。?

而供應鏈金融自身是否存在巨大BUG,供應鏈金融自融、虛假貿易等風險如何防范?供應鏈金融商業模式最終會淪落為“騙子”手中的圈錢工具?等問題在業界激起熱議。

本質和現狀

供應鏈金融是以供應鏈為依托,以真實貿易為前提,運用自償性貿易融資的方式,對供應鏈上下游企業提供點對點的綜合性金融產品和服務。供應鏈金融的起源可追溯到19世紀末的歐美國家,商業銀行通過產業供應鏈,將金融服務向傳統實體企業滲透。其本質是金融機構通過給供應鏈企業逐級授信的方式,開展企業融資服務。但長久以來,由于供應鏈企業信用和資質參差不齊,金融機構出于風控考慮逐漸將資源重點集中在產業鏈的大型和核心企業中,這就導致傳統供應鏈金融無法對產業鏈的中小微企業提供低成本的融資服務。見圖1:

報告:Metamask以2200萬下載量成為最受歡迎的加密錢包:8月9日消息,根據CoinGecko的一份新報告,MetaMask是最受歡迎的加密貨幣熱錢包,迄今為止已有超過2266萬次應用程序下載。

緊隨MetaMask之后的是Coinbase錢包、Trust錢包和Blockchain.com錢包,三者下載量都略高于1000萬,Bitcoin.com錢包以500萬的下載量排名第五,總的來說,前四大加密熱錢包占總錢包安裝量的66.6%,總下載量為5406萬次。報告補充稱:“十大最受歡迎的加密熱錢包的安裝數量是其他非主要錢包的四倍多。”[2023/8/9 16:16:03]

圖1:供應鏈金融示意圖

但金融機構出于對市場滲透率的渴望,政府出于對產業鏈扶持的考慮,核心企業出于對供應鏈穩定性的關注,以及中小微企業對融資的需求都促成供應鏈金融不斷地創新和發展。

近年來,隨著企業信息化、物聯網、供應鏈系統化、區塊鏈等技術的普及,傳統供應鏈金融逐漸轉變為基于數字平臺化的商業模式。平臺化的供應鏈金融是以技術為驅動,將企業的授信和融資過程完全數字化和平臺化,通過供應鏈上下游的信息流、商流、資金流、物流的融合授信實現的一種新型融資模式。

其主要包括:商業銀行平臺模式、核心企業平臺模式、電商平臺模式、第三方供應鏈金融服務平臺模式、物流平臺模式等。融資產品主要以應收賬款融資、預付賬款融資、倉單融資為主。

萊特幣基金會:美國萊特幣Visa卡將于5月1日起無法使用:金色財經報道,萊特幣基金會發推稱,用戶將于2023年5月1日起無法使用美國萊特幣Visa卡,因為其合作伙伴Unbanked正在從銀行合作伙伴Metropo litan Commercial Bank轉型,后者已經決定停止支持接觸數字貨幣的企業。該推文表示,這僅會影響Unbanked的美國卡計劃,不影響歐盟或英國卡,并且不會影響提款。在此期間,Unbanked將在美國尋找替代銀行合作伙伴。[2023/4/19 14:12:29]

2021年12月李克強總理主持召開國務院常務會議,部署清理拖欠中小企業賬款和保障農民工工資及時足額支付的措施,這已是國務院常務會議第四次部署供應鏈金融相關行動。在2020年3月、7月和2021年9月的國務院常務會議中都要求大型企業特別是中央企業及時支付中小企業款項,鼓勵使用供應鏈票據等新型支付工具。2021年11月,中國銀行保險監督管理委員會召開專題會議,部署深化供應鏈融資改革工作,鼓勵銀行等金融機構圍繞實體經濟需求提供精準金融服務。

供應鏈金融的初衷是縮短供應鏈企業應收賬款的收款周期,降低了買賣雙方的交易成本,提高了資金的周轉速度,盤活供應鏈資金。特別是采用平臺化的供應鏈金融,在交易效率和數據完整性方面有著顯著優勢。但在現實運營中,單一的平臺化又為供應鏈虛假交易、自融、欺詐現象提供了便利,并加劇供應鏈中小微企業的交易不公平性和金融系統風險。具體問題如下:

問題:

1.平臺化供應鏈金融更傾向于服務于核心企業而非中小微企業

Coinbase:PRIME交易短時暫停后現已恢復:金色財經報道,Coinbase Assets在社交媒體宣布,由于交易功能降級,Parallel代幣PRIME在Coinbase.com(高級交易)上線后出現了短時暫停,目前此問題已經得到解決,PRIME交易已經恢復。[2023/3/2 12:37:40]

目前,供應鏈金融在功能性定義上存在較大爭議。政府希望降低中小微企業融資成本、活躍金融市場;保理企業希望賺取利差;核心企業希望延長賬期、增強供應鏈的控制力;中小微企業則希望縮短賬期;銀行則希望提供資金保管和供給服務,賺取利差。供應鏈金融本質上是一個多方博弈過程,只有在參與各方充分公平博弈而產生均衡態勢下才能保障各方的相對利益最大化。但實際上由于信息不對稱、地位不對等,參與博弈的中小微企業無法獲得金融市場的公平競爭。核心企業依靠其供應鏈核心地位,可以獲取市場主導權,將供應鏈金融淪為為其擴大融資和拖延賬期的工具。供應鏈金融平臺也樂于服務于核心企業而非中小微企業。

2.單一平臺化的供應鏈金融更容易產生欺詐

平臺化供應鏈金融中常出現的“自融”、“串謀詐騙”、“虛假貿易”等欺詐現象,主要是因為單一平臺方可以方便地竄改交易數據,偽造交易過程,且投資人、債權人又無法行使監督權。即便像易見股份這樣宣稱以區塊鏈技術構建的供應鏈金融平臺,由于其本質仍然是單一所有權的融資平臺,交易數據的真實性和安全性無從保障。供應鏈金融平臺將商流、信息流、資金流和物流的數據集約到一個平臺內,在方便開展融資服務的同時,也為惡意造假提供了便利,單一平臺化的供應鏈金融更容易產生欺詐。

去中心化交易所Mangrove完成740萬美元A輪融資:金色財經報道,去中心化交易所 Mangrove 完成了由 Cumberland 和 Greenfield Capital 牽頭的 740 萬美元 A 輪融資。CMT 和 Gumi Crypto Capital (gCC) 也參與了此次融資。

Mangrove 將首先在 Polygon 上發布,并將在今年推廣到多個以太坊虛擬機 (EVM) 兼容鏈。[2023/2/28 12:34:09]

3.重視確權卻忽視行權

長久以來,維系金融市場穩定安全的重點主要放在確權上,確權的主要依據是交易記錄和合同,債權人、債務人、受托人、投資人之間的權利義務關系也是通過金融交易和合同建立起來的。當交易類型涉及多方交易,且資產被金融產品化后,存在典型的資產轉移、拆分、合并等市場操作行為,而原有確權關系只在原有交易記錄和合同中有效,資產狀態的變化使多方主體失去直接行權能力。例如:供應鏈金融產品的投資人對于該產品的底層資產無法直接行使監督權,當底層資產崩塌,資不抵債時又失去贖回權。金融交易的行權,應當不受金融產品的包裝、組合等結構影響,實現穿透式的行權能力。

4.供應鏈金融平臺容易淪為P2P的馬甲

不同于P2P融資,供應鏈金融是以供應鏈交易為基礎的一種實體融資服務,是以供應鏈中應收賬、應付款和倉單質押為主的授信融資。平臺搭建方如果單純圍繞某個供應鏈、某個核心企業、某家銀行、某個保理企業,難以達到平臺交易量和營收預期。單一供應鏈的融資交易量是有限的,而跨供應鏈或平臺交易又不符合平臺方建設初衷,俗話說“無利不起早”,平臺方只能從擴大融資場景入手,提升交易量。由于供應鏈金融平臺的交易復雜性,涉及工商、稅務、證券、央行等多部門協同監管,且又缺少資產穿透式監管工具,故容易淪為P2P的新馬甲。

FTX/Alameda發行的封裝代幣soBTC已無法贖回:11月12日消息,在申請破產保護后,由FTX/Alameda Research在Solana鏈上發行的封裝代幣soBTC出現暴跌,目前已不再可贖回。此外,Sollet錢包上的封裝ETH下跌了9%,目前價格約為1138美元。據開源投資組合跟蹤器Rotkiapp創始人在社交媒體上披露,多Solana鏈上封裝代幣資產都由FTX/Alameda Research托管,這意味著相關代幣獎不再可贖回,未來可能會歸零。(The Block)[2022/11/13 12:56:45]

解決方案

供應鏈金融的初衷是解決供應鏈的中小微企業融資難問題,但在實際操作中,由于信息不對稱、地位不對等原因,優勢企業往往容易獲得平臺的主導權。權利與資源的集中,使融資難問題并未得到有效解決。即便利用區塊鏈技術,在平臺內部建立鏈式數據存儲結構和多主機的共識機制,實現交易數據的上鏈存儲。但這種私有鏈、平臺鏈,對于提高參與主體的行權能力、交易透明性和防竄改能力并沒有顯著幫助。

供應鏈金融的作用毋庸置疑,但如何防范供應鏈金融造成的系統性風險則是目前業界討論最多的話題。

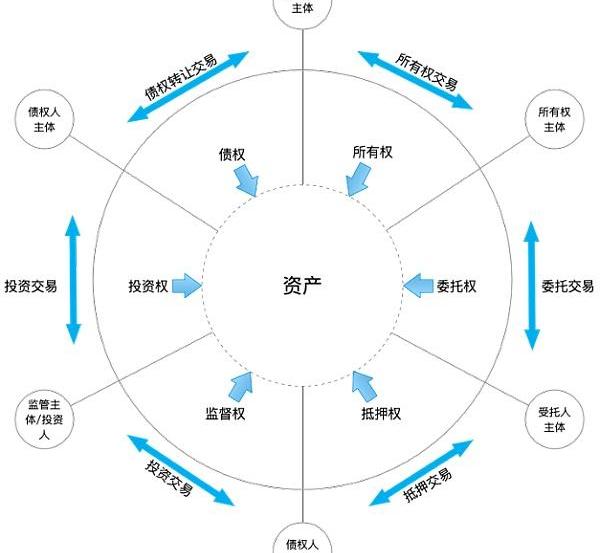

本文是以資產為中心,確權為基礎,探討建立分布式、對等、多元,且具備穿透式行權能力的供應鏈金融模式。通過權利分散、網絡對等的供應鏈金融交易和具備穿透行權能力的資產處置能力從而防范單一平臺通過惡意造假產生的市場系統性風險。如圖2所示,資產為供應鏈金融比較常見的應收賬、應付賬、倉單等底層資產,以及由底層資產構成并發行的證券產品;資產確權則仍然采用原金融平臺交易市場中的交易記錄與合約為工具,為防止金融平臺造假,可將確權證據通過區塊鏈存證并加固。在供應鏈多方主體、供應鏈金融平臺、政府監管機構之間通過區塊鏈網絡建立分散、對等、多元的金融交易市場;資產行權能力則是通過Hash鎖定、多重簽名等密碼技術,將資產所有權主體、受托人、債權人、投資人、監管機構等充分賦予從金融產品到底層資產處置的穿透式行權能力。權利包括常見的所有權、委托權、抵押權、監督權、投資權和債權等。

圖2:資產穿透行權示意圖

具體意義如下:

1.建立更加分散且充分博弈的供應鏈金融網絡

目前,供應鏈金融市場問題的根結在于資源的過度集中,核心企業一邊利用其規模效應可獲取低息貸款,一邊又拖延供應鏈中小企業款項,同時又與銀行、保理企業開展合作建設供應鏈金融平臺賺取利差。這種資金集中化供給模式使中小微企業無法在融資市場上充分開展博弈。通過區塊鏈網絡建立的完全權利分散、網絡對等的供應鏈金融交易市場,是跨平臺、跨供應鏈、跨產業的供應鏈資產融通市場。

通過對資產確權的數字化、密碼化、協議化和智能合約化,類似以太坊ERC20、ERC721等的智能合約協議,實現在多平臺間資產確權的相互信任和驗證。數字化資產的跨域信任使中小微企業在融資來源選擇上更加豐富,融資市場可開展充分競爭。依托分布式的供應鏈金融網絡也將充分改善中小微企業的信息對稱性和完整性,使市場博弈更加均衡和公平。

2.實現穿透式的資產行權能力

在現有的供應鏈金融以及衍生品交易中,權利與義務往往是依托交易和合約開展行權的。投資人購買的是理財產品,權利與義務只停留在金融產品級,對其底層資產無法行使監督權,權利和義務無法逐級傳遞,往往到平臺宣布兌付逾期后,投資人才煥然大悟,呈現零和博弈現象。

依據資產為中心,確權為基礎的穿透式行權能力,是通過區塊鏈Hash鎖定、多重簽名等技術將權利與義務寫入資產中。在資產數字化確權后,其轉移、拆分、合并等金融活動可依據多方的權利義務關系開展校驗和確認。多方參與主體可不依賴交易記錄和合同,直接對資產發起行權申請,其中可通過金融產品與底層資產的組合關系,直接對底層資產發起行權。例如:投資人可以依據所買理財產品對底層資產的真實性發起直接監督,底層資產可直接向金融產品投資人提供自身的資產結構與資產轉移過程。由于資產在分布式確權后,無法單獨竄改,其真實性為投資人提供資產的安全保障。穿透式的行權力,使供應鏈金融的多方參與主體利益得到保障,使合作呈現非零和博弈的多贏局面。

3.重構薄利多銷下的共贏商業模式

資本是逐利的,無論核心企業、商業銀行、還是保理企業,其根本訴求都是利差。供應鏈金融中無論是商業銀行平臺模式、核心企業平臺模式、電商平臺模式還是物流企業模式,其本質都是想依托自身資源的獨占性,尋求利益最大化。無法保障中小微企業利益的商業模式更多像“殺雞取卵”不可持續。而第三方供應鏈金融平臺,由于無法真正獲取供應鏈數據,供應鏈金融容易演變成P2P的新馬甲。目前供應鏈金融的商業模式存疑,積極搭建平臺者往往圖謀不軌,消極參與者則是看到無利可圖。

要改變此現象,必須重構商業模式,以利差為主要盈利手段的商業模式,只能采用“薄利多銷”模式,通過放大交易量增加營收,提高參與者的交易積極性。而整個資產交易的活力則是建立在多方共贏、公平和可信的交易環境下,通過可信的資產確權增加交易機會和動力,通過穿透式的行權能力增加各方參與主體對自身資產權利的對等控制力。而連接各方主體、供應鏈平臺的則需要完全公正的第三方,例如:政府、銀保監等機構,提供資產確權和行權跨平臺驗證和執行的標準協議。通過高可信的資產數字化確權、行權協議才能在更廣泛和更深入的交易空間內,提升資產交易量和交易活力,從而保障中小微企業在低成本融資條件下,供應鏈金融參與主體實現多方共贏。

小結

本文討論的是通過采用完全的分布式區塊鏈技術為資產賦予自恰的確權和行權能力,同時將資產賬務化轉變為資產對象化,利用標準化的資產數字化確權和行權協議連接各產業鏈、各平臺、各機構的供應鏈金融市場。各方參與主體可自由在薄利多銷的大圈子和自我獨尊的小圈子中需求價值最大化;中小微企業可利用確權資產在更廣泛的資本市場中實現融通,在市場充分競爭機制下降低融資成本。由于在完全分布式環境下的供應鏈金融交易無法被單一平臺竄改和偽造,資產的穿透式行權能力可讓投資人、監管機構充分行使對資產的監督權,從而降低整個供應鏈金融發生系統性風險的概率。

來源:金色財經

Tags:區塊鏈NBAOINCOIN區塊鏈的未來發展前景coinbase交易所app下載coinbase和binanceCamel Coin

2022年寄望是疫情對世界產生重要影響的最后一年。下半年,各個國家、各個行業或將陸續恢復正常,當然也包括區塊鏈行業.

1900/1/1 0:00:00聚合器大家并不陌生,流量聚合器顧名思義和流量有關,2020年3月由defi領域頂級工程師組建的SparkLB,Spark實驗室主要從事研發DEFI領域細分應用軟件工具.

1900/1/1 0:00:00激進的升息預期下,進一步市場拋售恐難避免。伴隨著美聯儲上調升息預期,美債的拋售或許遠沒有結束。在經歷周三強勁反彈后,美國國債在周四亞洲交易時段重新掉頭向下,債券收益率大幅反彈.

1900/1/1 0:00:00加密貨幣深陷熊市泥沼,投資機構也受到波及。6月15日,市場傳出消息,由于加密貨幣市場連環下跌,投資機構三箭資本正遭遇追加保證金通知.

1900/1/1 0:00:00加密貨幣空間現在已經成為幾個缺陷的犧牲品,或者可以說是技術故障導致全球加密貨幣市值低于1萬億美元。自上一次市場崩盤以來,比特幣價格已跌至一半,當時由LUNA-UST危機推動.

1900/1/1 0:00:00周末本應該是平淡的一天,但是比特幣就在剛剛又跌破了兩萬大關,以太跌破1000美元,加密貨幣面臨巨大的拋售壓力,本周是大規模拋售和清算的一周,就連三箭資本也在昨日遭到了大規模的清算.

1900/1/1 0:00:00