BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD+1.05%

ETH/HKD+1.05% LTC/HKD+1%

LTC/HKD+1% ADA/HKD+2.08%

ADA/HKD+2.08% SOL/HKD+1.05%

SOL/HKD+1.05% XRP/HKD+1%

XRP/HKD+1%前情提要

2008年,美國雷曼兄弟因次級貸款業務崩盤而倒閉,在這里簡單形容一下什么是次級貸款。次級貸款是指那些貸款人的償還能力不穩定的,沒有穩定收入的窮人所貸的房款。

而雷曼兄弟將這些高風險的次級貸款包裝成3A級別的優質理財,從而導致更多的金融機構投資機構購買了這些3A級理財產品。最后2007年下半年,美國房地產市場降溫,房價開始大幅度下跌。越來越多的貸款人違約,從而切斷了一些3A級理財產品的現金流。優質資產瞬間變成有資產,進而引發了席卷全球的次貸危機。

而3AC,是加密領域的頂級加密風投,由朱蘇和凱爾·戴維斯于2012年創建,管理資產在100至180億美元之間。

3AC的主營業務是對沖基金,但是在加密領域的風險投資也非常多,雖然3AC的資金倉位無法精準得知,但在官方網站公開的信息中可以看到詳細的投資/參與/合作項目。

3AC發生了什么?

簡而言之,3AC因為長期進行抵押借貸/無抵押信用借貸在加密領域建立了高額杠桿。為了方便理解,我在這里加入時間線的概念,但是時間線并不是完全準確的,希望大家理解。

時間回到2022年5月。

在Terra崩潰之前,3AC曾花了約5.6億美元購買1090萬個LUNA并且質押在鏈上,這筆投資目前僅價值670美元,等于歸零。

巴西央行準備就加密貨幣監管問題進行公開咨詢:金色財經報道,巴西央行今日宣布,計劃在今年下半年就加密貨幣的監管問題展開公眾咨詢。央行在一份聲明中強調,打算在實施最終規則之前收集專家和公眾的建議和反饋,并強調已經在市場上運營的公司將至少有六個月的時間來遵守立法。央行表示,將采取具體措施,限制與分散治理系統相關的風險,防止投資者在沒有適當披露的情況下接觸這些資產。[2023/7/19 11:03:08]

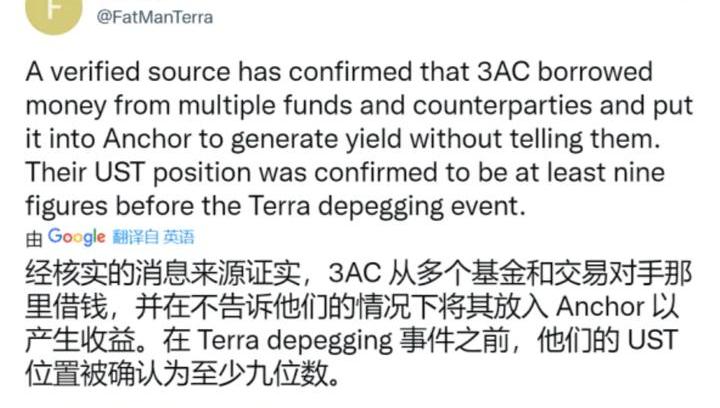

其次,根據知名爆料人FatMan提供的消息,除了LUNA外,3AC通過借貸的方式獲取場外資金并且存入Anchor,UST頭寸倉位高達九位數也就是過億美元,這部分也等于歸零。

除此之外,3AC還曾利用自身在加密領域的名氣地位,給加密領域諸多項目、公司、理財平臺提供APR高達8%的理財產品,此先是10%。

由于此理財報價眾所周知,所以基本是板上釘釘。結合之前3AC通過借貸獲取資金存在Anchor上,那么這個“3A級理財產品”的收益來源極大概率也是來自于Anchor。

在這一點,3AC與雷曼兄弟高度一致,都將高風險理財產品利用自身行業地位將其包裝成優質理財產品,給加密領域內的諸多公司提供服務。那么這些加密理財公司/托管公司,在3AC正在歷經如此危機的情況之下,極大概率也會出現對應的流動性危機/兌付危機。覆巢之下,焉有完卵。

時間回到2022年6月。

萬眾矚目的stETH-ETH流動性危機開始了。關于stETH-ETH的細節在這里不過多贅述,想了解的朋友們可以參考我之前的文章。

全網DeFi鎖倉量為450億美元:金色財經報道,據DeFiLIama數據顯示,當前全網DeFi鎖倉量450.01億美元,24小時增加0.28%。目前,鎖倉量排名前5的公鏈分別為:ETH(265.34億美元)、Tron(57.25億美元)、BSC(33.9億美元)、Arbitrum(21.8億美元)、Polygon(9904萬美元)。[2023/7/17 10:58:38]

在之前,我一度認為stETH-ETH流動性枯竭的原因是CelsiusNetwork,雖然CelsiusNetwork的暴雷也有很大程度。但是讓stETH流動性枯竭起到決定性因素的卻是3AC。

stETH最近的問題主要來源于循環借貸,循環借貸本身沒有任何問題。問題出在Curve上的stETH流動性枯竭,雖然CelsiusNetwork也曾拋售不少stETH,但是根據鏈上數據來看,3AC才是stETH最大的拋壓來源。

根據一些小道消息,3AC拋售stETH的根本目的是彌補在Terra上帶來的債務。但恰不逢時,又或是被其他機構盯上,3AC拋售stETH引發的恐慌直接帶崩整體行情,使得債務距離清算線更近了,逼迫賣出更大倉位來防止清算爆倉。

時間回到現在。

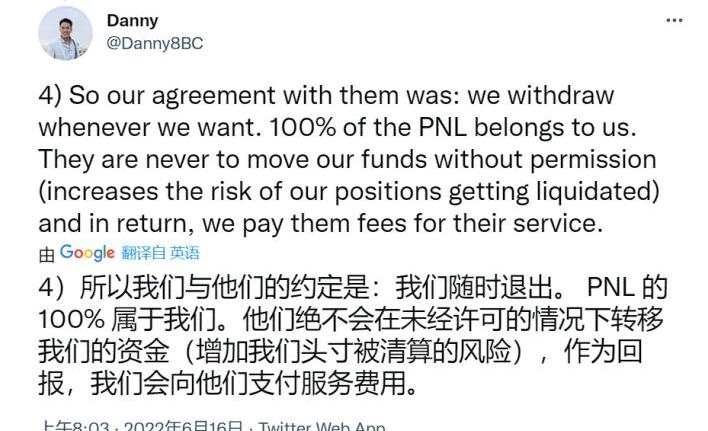

讓這一切更加不可控的因素出現了,來自知名做市商8blockscapital的Danny在推特進行曝光,3AC公然挪走用戶資金用作其他用途。

因為加密做市商對于手續費率非常敏感,因此很多量化機構、做市商會通過選擇掛在3AC的交易賬戶下享受折扣費率。這也是3AC的業務之一,下圖是雙方合作的內容。

Deribit的BTC永續期貨合約未平倉合約價值創9個月新高:金色財經報道,數據顯示,Deribit的BTC永續期貨合約未平倉合約價值剛剛達到542,350,580美元,創9個月新高。[2023/3/19 13:12:35]

但在6月12日,因為行情下挫,8blockscapital需要提取資金用于其他交易的操作,沒有得到3AC方面的回應。6月13日,要求提取更多的資金,3AC依然沉默。此時8blockscapital通過監控監本發現對應資金賬戶中少了100萬美元,但3AC沒有做任何答復,直至目前3AC也沒有給到8blockscapital任何答復。

非常值得注意的是,這些做市商、量化機構的資金也都是杠桿資金,并且由于行情下行已經通知需要追加保證金。但因為3AC的不回應,導致已經有資金被平倉,從而促使市場進一步拋售。

以上只是8blockscapital曝光出來的一個案例,在3AC如此龐大的體量之下,必然還有更多類似的案例未曾曝光。他們的資金來源或許是加密領域的散戶,因此選擇沉默來避免大范圍的擠兌危機。

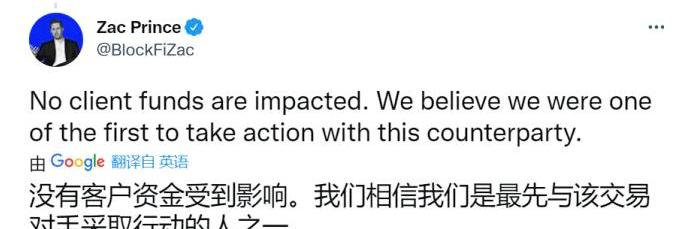

在今早凌晨,BlockFi的CEO在推特宣布,他們已經清算了一個大客戶。雖然沒有點名是3AC,但3AC確實跟BlockFi存在業務往來,并且是一個大客戶。

消息人士:推特據悉考慮出售用戶名以增加收入:金色財經報道,兩名消息人士表示,推特考慮出售用戶名以增加新收入,相關討論至少從去年12月就開始了,對用戶名開展在線拍賣是方式之一。用戶名是@符號后面的單詞、數字或一串字符,比如,馬斯克的用戶名是@elonmusk。知情人士說,目前還不清楚該項目是否會繼續推進,也不清楚該計劃是會影響所有用戶名還是只影響一部分用戶名。但馬斯克上個月表示希望開始清除推特上不活躍的賬戶,釋放15億個用戶名。只有某些特定的用戶名可能有價值,比如知名人士、品牌和流行的名字。[2023/1/12 11:07:07]

這是否意味著BlockFi只是第一個清算的,后續還有更多公司會跟其清算呢?

3AC的主要虧損來源

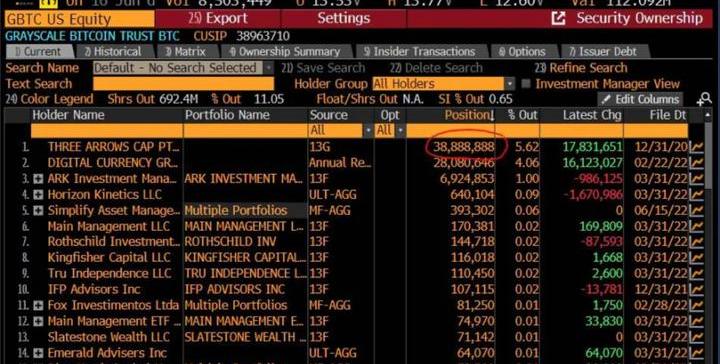

GBTC

根據公開資料,截至2020年年底,3AC是灰度GBTC的最大持倉者,持有5.6168%的GBTC份額,當時市值約為12.4億美元。眾所周知,GBTC不能贖回,只能二級市場賣,如果三箭要補Margincall只能在二級拋售GBTC。

值得注意的是,3AC能撬動諸多機構杠桿的核心資本,則是他持有的GBTC。根據@hodlKRYPTONITE的推特消息來源,3AC持有的GBTC很可能已經作為抵押品抵押給某個機構,從而獲得大量資金在加密領域大肆投資。但是面對BTC價格已經觸及20000美元,這部分GBTC很可能因為迫于清算壓力不得不在二級拋售GBTC。

工信部張毅夫:區塊鏈正加速突破應用,呈現巨大價值和廣闊場景:金色財經報道,7月14日,在2022可信區塊鏈生態大會上,工信部信息技術發展司信息服務業處處長張毅夫在演講中指出,區塊鏈是新一代信息技術重要組成部分,當前區塊鏈技術正加速突破應用,在支撐數字經濟、賦能實體經濟、提升治理能力、構建可信新型基礎設施等方面呈現出巨大的價值和廣闊場景。

此外,張毅夫還表示,要發揮標準的引領作用,充分發揮全國區塊鏈標委會的作用,開展系統測試要求、智能合約實施規范、存證應用指南等關鍵亟須標準的研制,制定發布《區塊鏈標準體系建設指南》,面向政務服務、供應鏈管理、產品溯源等重點場景加快應用標準研制,推動形成區塊鏈重點行業的應用示范。[2022/7/14 2:13:28]

雖然3AC的管理資產一度被吹到180億美元,但是其中有很多是非流動性資產。那么3AC作為頂級對沖機構自然不會放過這個機會,會盡可能的將這些非流動性資產作為抵押品進行借貸。

BlockFi或許只是眾多貸方之一,可能還有許多金融機構沒有爆出而已。當下這些非流動性抵押物出現了清算危機,那么3AC勢必會將流動性資產進行售賣換取資金來填補杠桿窟窿。

stETH

又回到了stETH,stETH真的是冤大頭了。需要非常嚴肅的聲明,Lido的流動性解決方案目前是沒有問題的,stETH本身也是沒有問題的。

可惜的是,3AC作為Lido的投資機構,同時也持有很大份額的stETH。但3AC在遭遇Terra崩潰,借貸清算危機時,相對于其他非流動性資產,stETH可以通過Curve上的stETH-ETH來流通,已然成為3AC拋售的首要目標。

這里有一個比較諷刺但又充分體現了DeFi超前功能的微妙案例。

GBTC在開放ETF之前是不能贖回的,stETH在開放提款之前也是不能贖回的。但是二者都可以通過打折在二級市場進行流通。

GBTC的二級市場流通相對復雜,通常GBTC的二級銷售需要通過第三方代理人進行,并不能直接交易。因此在報價上的體現,就是無法市價交易,其中就存在較大價差。如果一時半會找不到買家,那么你可能要折價到50%才能較快的出售。

但是stETH雖然也不能贖回,但是通過在Curve上的stETH-ETH的交易對,同樣可以實現市價出售。一般情況下價差大概2-3%,但由于3AC拋售壓力過大,目前價差已經偏移到7%了。

由此可見,DeFi市場比傳統金融市場更具靈活性,非流動性資產可以用更低的滑點在公開市場以市價進行銷售。無需像GBTC那樣尋找第三方代理人然后去尋找買家撮合報價最后才交易,這套流程實在過于繁瑣了。

那么GBTC如果被3AC拋售完成,是否會導致BTC價格下跌呢?我的看法是,直接因素完全不會。因為GBTC無法與BTC進行流動,3AC即使拋售完成那也是GBTC出現更大幅度折價。

但在加密領域,間接的消息面可能會導致市場價格波動。如果真有這樣的新聞出來,那么在情緒上很可能被消息面誘導,但我仍然不認為這是GBTC拋售直接導致的,這僅僅是間接的情緒恐慌。

說回stETH,3AC持有的stETH也是長期在Aave上玩循環貸。之前流傳的22億美金的池子,里面資金很多都是3AC循環貸出來的。但因為行情持續下行,循環貸的杠桿早已降低不少。

Terra

到了Terra這兒,其實已經沒有太多描述了。關于LFG相關的陰謀論這里不談,或許以后會開一篇文章,按下不表。

Terra這部分虧損主要分為兩部分,一是直接投資購買Luna導致的虧損。3AC曾花了約5.6億美元購買1090萬個LUNA并且質押在鏈上,這筆投資目前僅價值670美元,等于歸零。

二是存放于Anchor的UST。這部分數額目前暫無準確數量,但是也達到了九位數,也就是過億美元。

如果說投資Luna的資金大概率是3AC自有資金的話,那么UST部分才是真正意義上的暴雷。UST資金來源是3AC的與加密金融機構的借貸,以及將高風險理財項目包裝成加密“3A理財產品”,并且以最高10%的APR為廣大的加密公司提供金融服務。

這一部分或許是更大崩潰的導火索。

3AC可能引發的加密金融海嘯

這個話題是我個人主觀看法,沒有足夠的依據支撐,煩請大家圖一樂。

更大規模的加密崩潰

加密公司的擠兌浪潮

頭部貸方公司關聯性暴雷

更大規模的加密崩潰

在文章一開始可以看到,我羅列了一些3AC投資過的項目、公司。3AC必然會獲得其中的加密代幣或者股權。

雖然大概率有鎖倉的可能性,但是對于機構來說鎖倉并沒有束縛力。他們可以以折扣價將這部分鎖倉代幣以場外形式進行出讓。

這樣的轉讓拋售行為即使發生了,公眾也很難第一時間察覺。因此這具有非常大的滯后性,非內幕交易知情者都不可獲知的事情。

那么通過觀察3AC,其實也有頻繁的二級市場購買代幣的投資行為。那么對于這些公開持倉的加密貨幣頭寸也需要非常小心,這些代幣具備非常充分的流動性。如果3AC有拋售動作,那么可能會引發一個小崩潰。

與此同時,3AC還有未公開的錢包,也就意味著有諸多未公開的頭寸。請各位慎之又慎。

加密公司的擠兌浪潮

這個非常容易理解,加密金融的組成都是一環套一環,無論是DeFi還是CeFi。這種類似金融供應鏈的架構,一旦位于最上方的金融機構倒塌,那么下面依靠著的加密公司也存在較大的危機。

文章中提到的做市商8blockscapital就是一個很好的案例。做市商、量化機構會因為3AC提供優惠的交易費率從而達成業務關聯,致使資金被3AC挪用。

而加密理財平臺也容易受到3AC提供的10%APR的“3A加密理財產品”誘導,從而對用戶進行大額募資。現在3AC出現了嚴重擠兌危機,那么這些將“3A加密理財產品”三次包裝賣給散戶的加密理財平臺們,也非常容易發生擠兌。

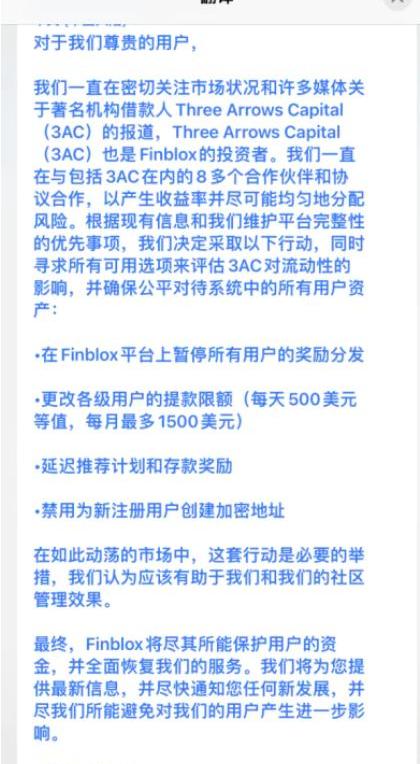

比如昨天就發布公告限制提幣的finblox。在公告中就明確說明因為與3AC業務出現問題,導致限制提幣。

頭部貸方公司關聯性暴雷

此處其實我沒有想到太多案例,也沒有充足的信息。但我捕捉到一則新聞中的細節。

3AC早在兩年前就在圈內尋求“無抵押信用貸”,與抵押貸不同,抵押貸的貸方如BlockFi可以通過清算抵押物來彌補損失,甚至盈利。

但無抵押信用貸則是沒有抵押物,虧光了就是血本無歸。在推特小道消息說,雖然Nexo拒絕了3AC的無抵押信用貸,但是同期3AC找到了別的貸方完成了無抵押信用貸。

這可能不是一家,無抵押信用貸也應該不止一次。那么這些給3AC做了無抵押信用貸的公司具體什么情況,目前尚不得知。但需要時刻保持警惕。

來源:金色財經

三箭的清算危機不斷醞釀發酵,大家都在鏈上盯著3AC的地址,雖然是熊市,但是社區依舊很熱鬧,大環境環境方面,美聯儲將基準利率上調75個基點至1.50%-1.75%區間.

1900/1/1 0:00:006月17日,DeFi分析師otteroooo發推表示,數字資產抵押借貸平臺BlockFi將有99%的概率在2022年底發生流動性危機,并稱,由于Celsius以及三箭資本事件.

1900/1/1 0:00:00你愿意公開你的錢包地址并且讓所有人都知道你有多少錢嗎?你愿意讓所有人知道你的投資偏好、每筆支出嗎?我想很多人是不愿意的。要實現這些數據的隱私保護,就需要用隱私協議.

1900/1/1 0:00:00俄羅斯銀行行長表示,如果加密貨幣不滲透俄羅斯金融體系,它們可以用于國際支付。州長還堅持認為,數字資產不應在國內運營的平臺上交易.

1900/1/1 0:00:00Celsius?是加密的最大集中式gateways之一。它籌集了?8.64?億美元的風險投資,曾一度為超過?100?萬客戶保管超過?30?億美元的資金.

1900/1/1 0:00:00農產品直播銷售屬于元宇宙嗎?你讓農民變成一個游戲玩家,他愿意嗎?鄉村振興和鄉村元宇宙能不能互相促進? …… 要想回答上述問題,我們首先得看清楚一個事實,那就是關于發展鄉村元宇宙.

1900/1/1 0:00:00