BTC/HKD+1.48%

BTC/HKD+1.48% ETH/HKD+1.27%

ETH/HKD+1.27% LTC/HKD+1%

LTC/HKD+1% ADA/HKD+3.54%

ADA/HKD+3.54% SOL/HKD+2.1%

SOL/HKD+2.1% XRP/HKD+4.41%

XRP/HKD+4.41%熊市正在破壞整個加密領域。

價格嚴重下跌。主要的行業參與者正在祭壇上被焚燒祭天。加密推特上的市場情緒也感覺像是在葬禮上接受休克療法。

Terra和Celsius在幾天內就被市場力量曝光并開膛破肚。現在,據傳三箭資本也面臨破產。

大環境很糟糕。不良行為者正在被驅逐。這也意味著現在是DeFi的開放季節--沒有人是安全的。

加密市場繼續快速回旋下降,宏觀經濟警報每天都在拉響,數十億美元的加密企業在不到滅霸響指的一瞬間從推特告密者變成了破產者。

當一切都在我們眼前炸開時,你可能會問……“DeFi死了嗎?”

以下,我將戴上聽診器為你尋找答案。

DeFi現狀

讓我們看看一些鏈上性能指標,以評估DeFi當前的狀況,以及自熊市以來流動性和活動收縮的程度。

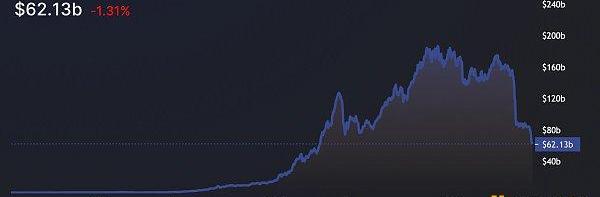

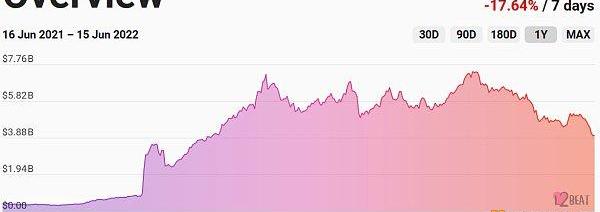

TVL

來源:DeFiLlama

各條鏈上的DeFi協議總TVL為625.9億美元,比2021年12月的歷史高點1868億美元下降了66.5%。這種縮減是由ETH和wBTC等廣泛整合的資產的下降,以及可能歸因于收益率下跌的資本外流所導致的。

CertiK:holoride項目Discord服務器遭入侵:金色財經報道,據CertiK官方推特發布消息稱,holoride項目Discord服務器遭入侵,有黑客發布釣魚鏈接。在團隊確認已重獲對服務器的控制之前,請勿點擊任何鏈接。[2023/7/10 10:12:49]

DEX交易量

來源:TokenTerminal

DEX當前的月交易量處于1033億美元的水平,遠低于2021年11月21日的峰值3086億美元,也就是說,圖中10個樣本平臺的交易量下降了66.2%。由于交易活動和價格升值是高度相關的,這種下降趨勢可能是由于過去幾個月的市場疲軟所造成的。

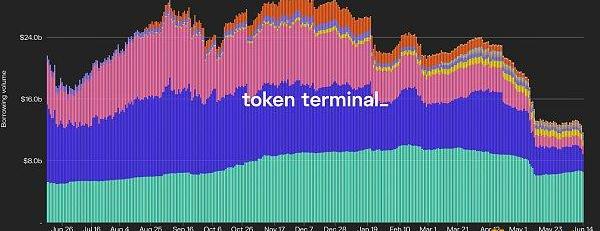

借款規模

來源:TokenTerminal

借款量--衡量借貸協議上未償債務的價值--目前為51億美元,比2021年12月的峰值211億美元減少了75.3%。對貸款杠桿的需求減少是當前熊市環境的直接因素。

穩定幣供應

來源:DeFiLlama

穩定幣的市值目前為1567億美元。這比2021年5月的峰值1889億美元下降了17.1%。這種下降與UST的崩潰相吻合,UST在其高峰期的市值超過187億美元。而這也導致了其他穩定幣--如USDT、BUSD和DAI--的供應收縮,因為持有者在恐慌中贖回了資產。

以太坊客戶端Nethermind開發的新提款開發者網站上線:據官方消息,由以太坊客戶端 Nethermind 開發的新提款開發者網站(withdrawal-devnet-3)上線。新網站根據此前核心開發者會議的討論結果,對提款格式進行了微小更改,提款格式中的字段金額從wei更改為gwei。[2023/1/18 11:18:07]

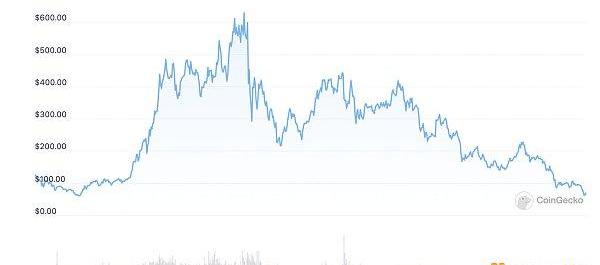

代幣價格

DPI價格;來源:CoinGecko

DeFi代幣已經從2021年春季的歷史高點縮水了。DPI--按管理資產計算,是最大的DeFi指數--已經從656.49美元的峰值下跌了90.3%。它目前的交易價格為63.45美元。

除了這些廣泛的市場弱點之外,DPI--持有一籃子14種DeFi代幣--的下跌已經被通脹的代幣獎勵所加劇。許多DPI中的代幣提供積極的流動性挖礦計劃,但這些獎勵在目前的市場條件下并無吸引力。

要點

資本正在離開這個生態系統。用戶的交易量在減少,借貸量也在減少。穩定幣正在被兌換成法幣,數量高達數十億。

這一切都發生在DeFi代幣繼續流失市場價值的時候,而全球經濟則進入了它自己更大、更差的熊市。

提醒一下:DeFi正處于一個重大的收縮期。

DeFi的自殘式掙扎

在對DeFi的第一個歷史性重大收縮期有所了解后,我們將深入研究價格下跌的一些根本原因和相關的鏈上活動的放緩。

收益的反身性

加密貨幣交易平臺Coinbase將裁員950人:金色財經報道,加密貨幣交易平臺Coinbase(COIN.O)將裁員950人。Coinbase(COIN.O)宣布了進一步的重組計劃,并預計重組總費用為1.49億至1.63億美元。[2023/1/10 11:04:54]

由于價格行為和鏈上活動之間的相關性,DeFi的收益率具有高度的反身性。

隨著更廣泛的加密市場在2020年底及之后的反彈,協議使用量、流動性和杠桿率也隨之飆升。這種使用量的增加也導致了更高的收益率,因為流動性提供者賺取了更多的互換費用,貸款市場的存款利率上升,以代幣計價的激勵措施的價值增加。收益率的提高導致了更多的資金流入DeFi。Degens和famer們對年利率經常達到四或五位數以上的優勢感到高興。

有些人稱這是一個烏托邦式的良性循環。其他人則稱其為貪婪。

問題是:反身性是雙向的。

隨著價格的下降,鏈上活動也在下降。這導致了收益率的一致下跌,并推動了流動性的外流。當回報率較低時,在DeFi中部署資本的吸引力就會降低,而現在的回報率低到你都不想看上一眼。

收益率的壓縮是真實的。穩定幣在Compound和Aave的存款利率目前低于t-bills的收益率。

即使聯邦政府能夠提供比DeFi更好的交易,用戶也可能會覺得,他們沒有得到適當的補償,因為參與去中心化金融的前沿經濟會帶來相當大的風險。

對流動性挖礦的過度依賴

DeFi的活動和價格收縮因整個行業對流動性挖礦的過度依賴而加劇。Degens可能認為流動性挖礦是金融的游戲化,是DeFi的一大勝利,但這種做法已經奉行了一個貨幣激勵系統,刺激了不可持續的增長,需要加以改進。

數據:StarkNet橋接存儲TVL突破6000枚ETH,過去7天增長超20%:金色財經報道,據Dune Analytics最新數據顯示,以太坊Layer2擴容解決方案StarkNet跨鏈橋接存儲總價值已突破6000枚ETH,本文撰寫時達到6,119枚ETH,按照當前價格計算超過780萬美元,參與橋接交易的用戶數量為79,842。

歷史數據顯示,StarkNet跨鏈橋接存儲總價值于11月28日突破5,000枚ETH,這意味著該指標在過去7天增長超20%;在其他L2跨鏈橋方面,當前Arbitrum跨鏈橋接存儲總價值為2,035,835枚ETH、Optimism為445,407枚ETH、zkSync為190,185枚ETH。[2022/12/5 21:22:25]

2020年7月,由Compound推廣的流動性挖礦激勵計劃為DeFi的第一波采用提供了動力,為協議提供了一個令人難以置信的有效工具,通過補貼其原生代幣的收益率來快速引導使用和增長。

盡管流動性挖礦作為短期增長黑客很有效,但它有幾個重要的缺點。首先,激勵計劃已被證明是對雇傭資本的一種吸引,因為一旦獎勵開始消退或收益率壓縮,流動性往往會流出協議或DEX池。

此外,流動性挖礦對獎勵代幣--幾乎總是協議自己的治理代幣--的價格產生了下行壓力,因為famer們通過出售這種資產實現他們的收益。

反過來,這也加速了DAO財庫的去資本化,因為協議通常將其原生代幣供應的很大一部分分配給這些獎勵計劃。這減少了協議的資金來源,同時也減少了它在不利宏觀經濟條件下的彈性——就像我們現在所處的那樣。

協議破裂和漏洞

隨著熊市繼續其圣經式的大屠殺,許多事件破壞了信任,并凸顯了DeFi固有的關鍵風險。

美股股指期貨擴大跌幅 納指期貨跌超1.2%:美股股指期貨擴大跌幅,其中,納指期貨跌超1.2%,標普500指數期貨跌1%,道指期貨跌0.8%。[2022/8/29 12:54:17]

到目前為止,最突出的是Terra的崩塌。

正如你可能已經聽說的那樣,Terra的UST和LUNA都在5月崩潰。UST脫鉤,LUNA過度通脹,而其結果是在短短幾天內,價值崩塌了99.9%。根據每個代幣的峰值市值,這意味著投資者價值的總計約598億美元財富被快速抹去。這差不多是新西蘭整個國家的GDP,就像山霧中的奇異鳥一樣消失了。

UST的死亡螺旋也影響了其他Terra協議,如Anchor,這是一個貨幣市場,對UST存款支付固定的~20%的利率,并將其作為一個“儲蓄賬戶”開給用戶。該協議是所有DeFi中最大的協議之一,在其高峰期時積累了超過171.5億美元的TVL。

除了協議的崩塌,DeFi在熊市開始之前就已經被黑客蹂躪了。僅在2022年,就有超過14.4億美元的用戶資金在20個漏洞中損失,這已經超過了2021年的所有損失價值。這些攻擊的頻率和規模可能加劇了鏈上活動的急劇減少,因為資金損失的可能性,加上收益率的壓縮,使得在鏈上部署資本的風險回報率降低。

UST的破壞力,以及數十億被盜資金,已在用戶中播下了對DeFi協議設計和安全深深的不信任種子。

DeFi復興的催化劑

在了解了DeFi價格和活動萎縮的原因后,讓我們來探討振興該行業增長模式的一些潛在催化劑。

1.可擴展性解鎖

到目前為止,DeFi的采用僅限于一小部分熱忱的degens的一個主要原因是--沒錯--可擴展性限制。

盡管有喘息的機會,但以太坊的gas費用仍然很高,以至于很大一部分潛在用戶都被排除在外。這不僅限制了可以建立的應用程序的類型,而且還鼓勵了對那些已經建立的應用程序進行不良的風險和倉位管理。

例如:為了節省gas費用,處理較小資金的用戶被迫將資金集中在較少的協議上。這意味著他們無法按自己的意愿調整頭寸,甚至可能根本就不調整。想象一下,在下棋時,你的棋步只有對手的一半。這就是你在CeFi平臺上的障礙。

雖然可擴展性問題不僅僅局限于以太坊上的擁堵,但正是在以太坊上,通過optimistic和zk-Rollups等方案,我們正在推出解決辦法。雖然該技術仍處于初級階段,但這些二層網絡已經開始看到有意義的采用和交易量。Arbitrum和Optimism已經設法吸引了總共12億美元的TVL,而dYdX--使用Starkware的StarkEx構建--現在是按交易量計算最大的永續DEX。

來源:L2Beat

通過為用戶提供更便宜的交易費用和近乎即時的部分確認,L2不僅極大地改善了用戶體驗和非綁定平臺,而且將使新一波用戶大規模地進入DeFi領域。

此外,L2還為開發者解鎖了一個新的設計空間。今天,這些rollup上的許多最受歡迎的應用都是不太可能在L1上創建的應用--例如,衍生品協議。與dYdX一起,其他永續交易所,如GMX和PerpetualProtocol,以及期權協議Lyra和Dopex,已經成為了各自網絡上流量最大的一些平臺。

隨著這些可擴展性解決方案獲得牽引力、知名度和流動性,我們應該會繼續看到新穎的應用被建立起來,這些應用在L1或TradFi軌道的范圍內是不可能創建的。

所以,如果你認為Degens和流動性挖礦是瘋狂的,那就等著看Degenregens和他們對“金融工具”的定義吧。

2.切實的真實世界的采用

另一個有助于振興DeFi的因素是我們永遠難以捉摸的老朋友“現實世界的采用”。

盡管今天有數十億的資金被鎖定在DeFi中,但其中大部分來自于一小群鯨魚和散戶。由于缺乏容易上手和監管方面的考慮,在這個選定的群體中,除了流動性挖礦之外,很少有人采用和使用DeFi。

現在出現了無數條路線,通過這些路線,DeFi可以被更多不同的市場參與者利用,這反過來將促進增長并為生態系統注入了新的流動性。引入數十萬億資金的道路正在鋪設。

例如:MapleFinance、Clearpool和TrueFi等協議為機構提供了使用DeFi以合規方式獲得擔保不足的貸款的途徑,使他們能夠從鏈上操作帶來的低交易成本和高效率中受益。這些貸款協議已經爆炸性地流行起來,Maple最近的貸款發放量超過15億美元。

雖然這些貸款已在很大程度上擴展到了CeFi實體,如做市商和對沖基金,但同樣的基礎設施最終可以被傳統的金融機構所利用,這些機構掌握著更多的資本。

像AaveARC這樣的產品,為TradFi機構提供了另一個場所,允許他們將其衰老、痛風的雙腳浸泡到到鏈上經濟的水域中--然后,DeFi的真正戰斗將會開始。

除了機構,我們也看到了現實世界中的企業利用DeFi的早期跡象。Goldfinch是一個去中心化信貸協議,已經向在尼日利亞、東南亞和墨西哥等市場經營的企業發放了超過1.022億美元的貸款。

這代表了另一種途徑,DeFi可以擴大其用戶群,帶來新的資本,并通過在現實世界中實際提供融資來證明其價值主張。

結論

UST、Terra、Celsius和三箭資本快速連續的焚燒絕不是自發的。這種現象在發現后的幾天內就從病態的產品層迅速蔓延到了母體組織,并造成了致命的后果。

但歸根結底,這些項目都不是建立在以太坊上的,也沒有一個是DeFi平臺。事實上,在它們之后,DeFi提供的完全透明和開放的金融系統的價值主張從未如此清晰。

有點去中心化的是NGMI。這個縮寫現在聽起來有點不同。

那么,下一步是什么?像L2這樣的可擴展性解決方案意味著DeFi很快就會有足夠的帶寬來接納新一代的用戶。構建市場意味著開發者可以自由地構建邊緣案例原型,而不是急于求成的copycats。DeFi的貸款人正在與實體企業相交,從而走向真實世界的采用。

這為數萬億的新資本涌入生態系統并推動其發展鋪平了道路。

是的,DeFi可能下降得很厲害。

但是,它肯定沒死。

事實上,DeFi還好。

來源:金色財經

在最近的暴跌中,許多人像驚弓之鳥一樣搖擺不定。以太坊2.0合并不再讓人們興奮,而是讓他們感到擔憂。以太坊有很多事情要做,合并一再推遲.

1900/1/1 0:00:00DAO是人類組織協調的新框架,也是Web3世界的核心組織原語,憑借著這兩年的諸多進展以及大機構的力推,成為今年加密行業最受關注的賽道之一,也被認為最具潛力的方向之一.

1900/1/1 0:00:006.16比特幣行情解析 大餅連續下破新低來到20000關口,得到支撐后迅速反彈,高位觸及21800一線承壓回落至20200附近,恭喜跟上昨日空單的朋友獲利1300點,隨后上下插針一路上行.

1900/1/1 0:00:00最近市場低迷導致了恐慌和不確定性。我們想向我們的社群分享關于歐易OKX的新動態及對我們長期對增長保持積極心態的原因.

1900/1/1 0:00:00在這篇文章中,我們將深入研究CloneX,以了解他們的全部情況,并查看鏈上數據,看看炒作是否真實.

1900/1/1 0:00:00比特幣熊市不言底,以太目標310點空間不出意外到達目前點位,昨日晚間給到1070附近看多,目標1230,1260附近看控目標:1130.

1900/1/1 0:00:00