BTC/HKD+0.26%

BTC/HKD+0.26% ETH/HKD-0.41%

ETH/HKD-0.41% LTC/HKD-0.16%

LTC/HKD-0.16% ADA/HKD+0.12%

ADA/HKD+0.12% SOL/HKD-0.84%

SOL/HKD-0.84% XRP/HKD-0.08%

XRP/HKD-0.08%原文作者:@0xTodd,NothingResearch合伙人?

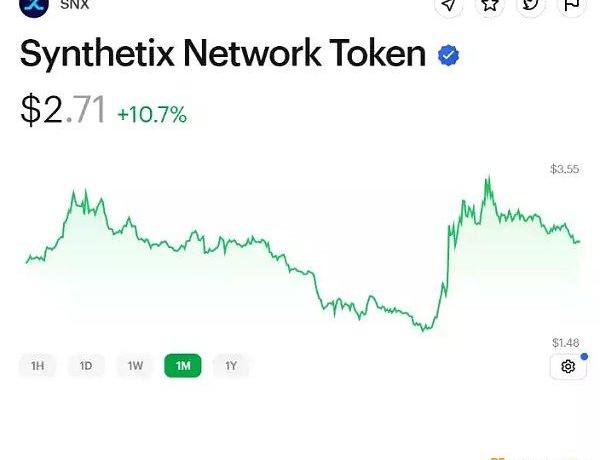

我有一個感受,很多DeFi之所以能夠施展魔法,都是因為有人在背后「負重前行」。最近SNX表現和數據都很不錯。其實,對于SNX來說也是一樣的,一定也有人SNX在背后負重前行,只是這批人到底是誰呢??

SNX近期走勢

大家都知道,在傳統交易平臺中,滑點都是天然存在的。

假設,你買1個BTC,只花20,000USD;

但你假如要買10,000個,你的平均成本絕不止20K,因為你會把BTC拉漲。

FTX已提交重組計劃,擬重啟離岸交易所以彌補客戶虧損:8月1日消息,FTX用戶聯盟發推稱,FTX已提交重組計劃,關鍵點包括所有非客戶索賠(例如IRS)都將被之后處理、FTT索賠將被清零、重啟離岸交易所以彌補客戶虧損。[2023/8/1 16:10:32]

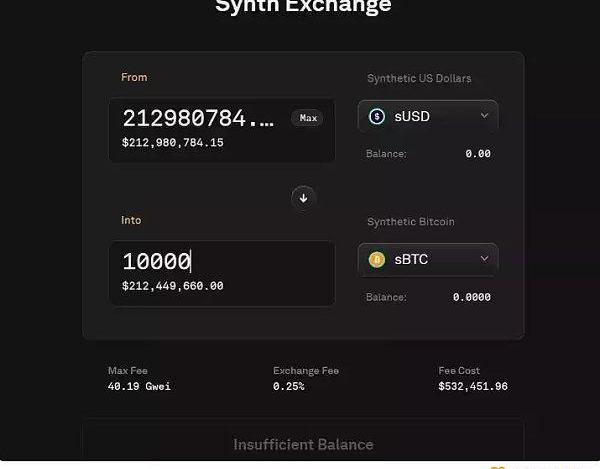

現在,SNX卻能讓滑點取消掉。什么意思,意思是就算你要買2100萬個比特幣,只要你付得起sUSD,也是給你按照市價成交。然而,財富不會憑空產生,那么到底是誰在負重前行呢?

要從SNX的機制說起:

一個基礎機制,抵押生成Stablecoin;

兩個特別機制,分別是「0滑點交易」和「全局債務」。

基礎機制是,你抵押$SNX可以mint出$sUSD,這些sUSD可以當1美金花,但它也是你的負債。到這里為止,和MakerDAO可以mint出$DAI差不多。

Backed Finance推出貝萊德ETF代幣化版本及ERC-20 Token“bCSPX”:金色財經報道,瑞士加密公司Backed Finance宣布推出貝萊德ETF代幣化版本及在以太坊區塊鏈上允許的ERC-20 Token“bCSPX”,該ETF追蹤蘋果、微軟、亞馬遜、Alphabet等美國大公司。據Backed Finance稱,相關代幣由這些股票股份1:1比例支持,股份則被持牌托管方持有。需要注意的是,目前Uniswap界面顯示bCSPX目前狀態為“不受支持”,原因是其“可能無法很好地與智能合約配合使用,或者我們 [Uniswap] 出于法律原因無法進行交易”。(decrypt)[2023/2/12 12:01:30]

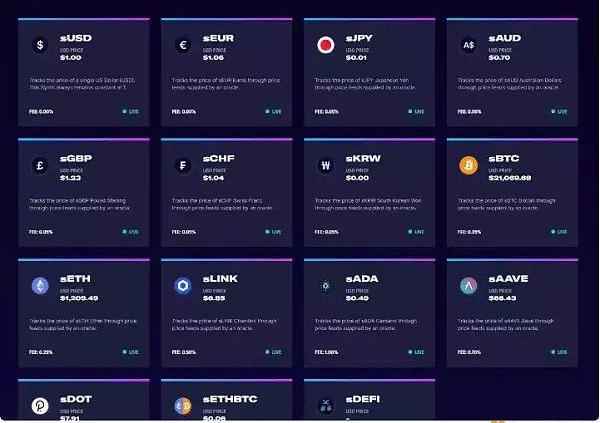

不一樣的是。SNX還有sBTC,sETH,甚至之前還有過股票、石油。這些資產全部不是借出來的,而是0滑點交易出來的,當然這個交易平臺只能用sUSD作為入場券。

女性Web3教育DAO創始人被曝挪用DAO資金超100萬美元:10月15日消息,Fuel Labs開發者在社交平臺表示,Blu3 DAO兩位創始人挪用DAO捐贈資金超100萬美元,為創始人個人創造財富,并利用職務關系破壞DAO規則。據開發者提供的社區討論顯示,Blu3 DAO兩位創始人未將個人財務與DAO組織財務分離,獲得100萬美元后繼續要求捐款。

據悉,Blu3 DAO是一個基于Harmony、以教育為方向的DAO,其使命是讓女性能夠在Web3空間中學習和發展她們的職業生涯,以實現財務自由。[2022/10/15 14:28:39]

所以,假如現在BTC是2w美金,那么你用sUSD可以無限買入sBTC,沒有滑點,全部按照2w成交,這就是「0滑點交易」。

港珠澳大橋發行“江海橋”和“西人工島”兩款3D數字藏品:金色財經報道,2022年6月29日,繼港珠澳大橋首款數字藏品成功發行后,為紀念香港回歸祖國25周年,港珠澳大橋再次發行“江海橋”和“西人工島”兩款3D數字藏品,每款發行一萬份,產品當日中午12點上線即告售罄。

港珠澳大橋數字藏品由港珠澳大橋管理局授權和監制,在螞蟻鯨探平臺上線發行。[2022/7/3 1:46:51]

但是,事實上,sBTC背后并沒有BTC抵押物,它是怎么和BTC錨住價格的呢?答案是,你持有的sBTC也可以永遠按照市價賣出,也同樣沒有滑點。

坦率來講,我就算在Binance和Coinbase同時操作,市價出售100個BTC,也可以輕松砸出個大窟窿,何況DeFi呢?

Tether宣布已在Polygon上發行USDT:5月27日消息,Tether已在Polygon(前身為Matic Network)網絡上發行USDT Stablecoin。Tether表示,Polygon是其原生USDT Stablecoin部署的第11個區塊鏈,此舉將有助于擴大其在加密市場的影響力,用戶現在可以通過USDT將資金移入和移出Polygon生態系統并產生收益。(TheBlock)[2022/5/27 3:46:17]

這個時候,有一定基礎的朋友可能會問:不對呀,假如有人在20K價格買入大量BTC,然后在69K全部賣出,那么賺到的錢是誰來承擔呢?好問題,這會引出第二個機制叫全局債務。

假如這個系統里只有2個人,我和你。咱倆都存了SNX,分別借出了10萬枚sUSD。

你借出了sUSD,卻持幣不動。

我借出sUSD之后買了大量比特幣,并在最高點賣出,我獲利40萬sUSD。

那這個時候,你驚訝的發現,你欠系統的錢變成了30萬sUSD,而不僅僅是當時借走的10萬。

原因簡單,是你替我的盈利背債了。

這就是全局債務。每個SNX抵押者都是共進退的。系統總共欠別人多錢,都是全局所有人一起按比例償還的。

換句話說,你借了sUSD,如果系統中有人通過交易賺到了錢,那你的負債會變多。當然,如果說系統中有人虧了很多錢,你欠的債也會因此變少。

再換句話說,如果你的sUSD是和系統借出的,那么你需要瘋狂交易,然后力爭跑贏系統內的其他人。什么意思呢,就好比是一場交易大賽,頭部玩家賺到的錢——全部是尾部玩家提供的。它意味著:即使尾部玩家也做到正盈利,只要盈利沒有相對其他人更多,自己反而就變成了「獎品」。

所以說0滑點交易,負重前行的人就很清晰了——StakeSNX去借sUSD的人。然而,如果只是說到這,那這篇文章完全沒必要了。

知其然,還要知其所以然。

那么為什么有人愿意負重前行呢?答案是也簡單,因為StakeSNX借出sUSD,你能挖走手續費+SNX通脹獎勵。最近一度漲到了300%+年化,放在現在還蠻高的。

關注我久的朋友都會下意識問下一個問題,這300%APR哪來的?

縱觀全場,也要有人為這300%負重前行吧?我認為它是內卷,卷來的。

重點來了,怎么卷來的呢?

SNX最近更新之后,1inch已經接入。大額交易,例如200w美金的ETH賣單,本來要走UniV3,但是那會造成很大的滑點,同時,SNX滑點卻是0。

因此,只要某時刻,存在:

SNX中等費率+0滑點>Uni低費率+有滑點

那么,1inch路由器就會走SNX+Curve。

用戶的ETH先通過Curve換成了sETH,接著sETH通過0滑點交易換成了sUSD,最后sUSD又通過Curve換成了USDC。

完全跳過了Uniswap!

本來是UniswapV3LP要賺的錢,現在因為SNX費率更低,所以在1inch等這些路由的運作下,大額交易的手續費直接被SNX賺走了,而不是Uniswap。

這其實是項目從Ponzi模型轉為落地的一個好案例。等于說,它通過一個近乎自殺的方式,但是卻把其他人的業務給卷了過來,接著又通過手續費賺了回來。

這樣「負重前行」的人,就變成了UniV3上那些ETH-USDC或者WBTC-USDC的LP了。本來做V3的LP的無常就非常恐怖,全靠著那些手續費過日子呢。如今,這些手續費的蛋糕又被SNX分走一塊,UniLP的日子其實更苦了。

當然了,說實話,Uniswap其實也是上一屆內卷比賽的獲勝者。它推出的0.05%的波動池和0.01%的穩定池,實際上也分別卷了V2系的DEX、長期萬5費率的Curve,以及廣大的CEX們。

CEX真的要居安思危啊,如果沒記錯,很多CEX現在可能還是千2費率。說實話,在現在的GAS費率之下,如果說資金稍微大一些,十萬美金,可能使用DeFi都能輕松跑贏CEX的手續費了。因此,負重前行的人,除了UniV3LP之外,還多了一個交易平臺老板。

說到這,有的朋友可能會失笑了——交易平臺老板只有賺多賺少,怎么輪得到他們虧呢?那說明最終的負重前行的又是誰呢?話就說到這里,說多了都是淚。

市場上的交易手續費蛋糕就這么大,而且隨著crypto二級市場交易冷清,甚至還在逐漸縮小。任何現金流都不是從天而降,或者說護城河永遠存在的。隨著DeFi創新的繼續,它的體驗會越來越好。而如果CEX一直固步自封,沒有持續的創新,那么也會變得危險。

最后,我始終看好DeFi的發展,雖然它有很多不成熟的地方,充斥著各種魔法。但我仍然相信,在這樣的狂熱創新土壤之上,會種植出傳統環境下無法生長出的禁果,盡管大多數是有的,但你不知道什么時候,它就變成了新的圣杯。

來源:金色財經

大家好,這里是王律師的虛擬貨幣涉刑專欄。虛擬貨幣,刑事犯罪,兩個話題似乎都相對小眾,其交集更是少有人關心,為什么會想到做這樣一個專欄?首先,我本身是一名刑事辯護律師.

1900/1/1 0:00:00BlockFi、Genesis、Nexo、Celsius)借取大量資金,其中Celsius是3AC最大的債權人。如果3AC真的崩塌倒下,借貸給3AC的機構就要承受巨大的風險.

1900/1/1 0:00:00ValidatorSpotlight欄目將展示一批致力于保證Findora區塊鏈的安全性和去中心化的優秀團隊.

1900/1/1 0:00:00人造風景終難久,獨木不支歸大盤。這句話很好的佐證了比特幣這兩天的行情,靠機構高杠桿和龐大流動性催動的“牛市”最終難以持久,一兩天的反彈終將難以徹底對沖,史詩級危機給加密市場帶來的風險.

1900/1/1 0:00:006月27日,在“SPARK2022”騰訊游戲發布會上,騰訊高級副總裁馬曉軼表示,騰訊最近已經成立軟硬一體的擴展現實業務線,希望抓住未來4-5年內的機會.

1900/1/1 0:00:00在加密領域,我們有一對重量級對決——UniswapvsSushiSwap。這些DeFi協議一開始的源代碼幾乎完全相同,但后來在各自社區的指導下不斷發展.

1900/1/1 0:00:00