BTC/HKD+0.16%

BTC/HKD+0.16% ETH/HKD-0.47%

ETH/HKD-0.47% LTC/HKD+0.11%

LTC/HKD+0.11% ADA/HKD-2.19%

ADA/HKD-2.19% SOL/HKD+1.5%

SOL/HKD+1.5% XRP/HKD-1.26%

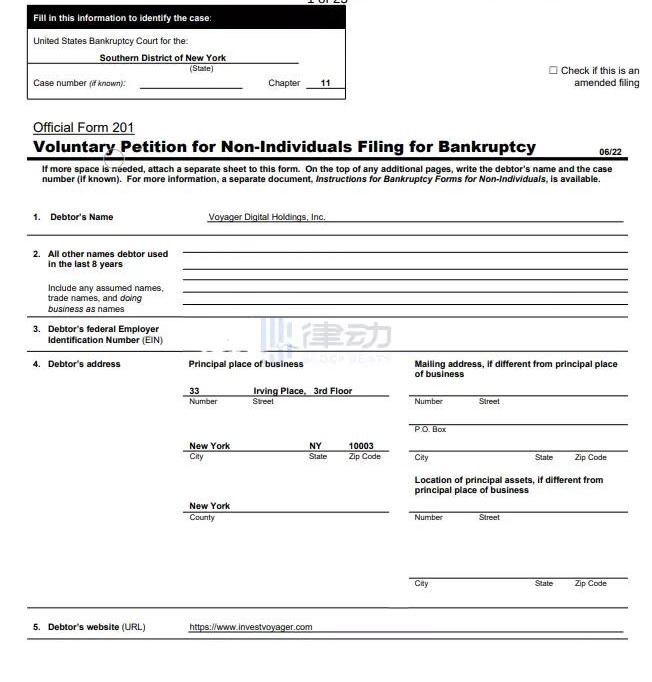

XRP/HKD-1.26%相關文件顯示,今日加密貨幣經紀商VoyagerDigital已根據《美國破產法》第11章在紐約南區申請破產保護。目前Voyager有價值13億美元的加密資產,在MetropolitanCommercialBank的客戶FBO賬戶中持有超過3.5億美元現金,預計Voyager擁有超過10萬名債權人。

隨后Voyager官方發布擬議賠償計劃,表示將通過三箭還款、分配新股票和平臺Token償還用戶資產。并表示該計劃可能會發生變化,并需要獲得法院批準,Voyager將持續評估所有戰略備選方案,最大限度地為利益相關者創造價值。

市場去杠桿加劇,越來越多的中心化機構出現流動性危機,Celsius、三箭資本、VoyagerDigital相繼進行清算,甚至破產程序,這在此前加密貨幣歷史上還從未出現過。那么,針對加密貨幣行業的中心化機構進行破產和重組,會有怎樣的流程和結果,美國著名律所McDermottWill&Emery合伙人、公司破產重組律師DarrenAzman和GreggSteinman于2022年5月27日發表報告對此做出解釋。BlockBeats對其整理翻譯如下:

幣安面臨美佛羅里達州“數十萬名”投資者的集體訴訟:4月4日消息,上周五,由集體訴訟資深律師Adam Moskowitz領導的律師事務所Moskowitz代表“數十萬受害者”,對幣安、首席執行官趙長鵬以及在佛羅里達州推廣該交易所的名人(包括NBA邁阿密熱火隊球星吉米巴特勒)提起訴訟。Moskowitz也正參與針對FTX和Voyager Digital的集體訴訟。

Moskowitz對此案的訴訟依據集中在《藍天法》上,該法案是美國各州制定的證券法的統稱,用于規范一個區域內的證券交易,以及股票經紀人和投資顧問的注冊。Moskowitz表示,幣安、FTX和Voyager以及附屬個人“都涉嫌出售和推廣未注冊證券”。法律專家表示,由于加密貨幣不在全國性證券交易所交易,因此這一資產類別可能會受到國家級監管規定的約束,這為更多未注冊的證券訴訟提供了可能。(Blockworks)[2023/4/4 13:43:43]

加密貨幣交易平臺破產下的用戶財產

英國財政部取消發布政府支持的NFT:金色財經報道,英國財政部正在取消其發布政府支持的NFT的計劃,該NFT旨在使英國成為全球加密貨幣中心。最初由英國首相Rishi Sunak于2022年4月擔任財政大臣時提議,造幣廠的任務是在2022年夏季發行該NFT。在周一的一份聲明中,英國經濟大臣Andrew Griffith表示,該計劃目前并未向前推進,將繼續接受審查。[2023/3/28 13:30:06]

截止5月27日,美國沒有任何加密貨幣交易平臺進行過破產申請。然而隨著加密貨幣價格跌至2020年以來最低水平,人們越來越擔心如果交易平臺啟動破產程序,加密貨幣交易平臺的客戶財產將會怎樣處理,即客戶的加密資產是否屬于平臺的破產財產范圍。

如果答案是肯定的,那么客戶將無權要求加密交易平臺歸還其資產。如果不屬于,那所有平臺用戶,以及其他無擔保債權人將按比例分享交易平臺剩余的任何資產。

本文將討論這個問題,并就客戶如何采取主動措施來保護自身資產進行展開討論。

“Paxos事件”后Amber Group將價值近2500萬美元的加密資產從幣安提出:2月14日消息,據21Shares母公司21.co研究分析師Tom Wan在社交媒體披露,“Paxos事件”后,Ethersacan鏈上數據顯示,Amber Group從幣安交易所轉出價值2075萬美元的USDC,然后將價值1400萬美元的USDC存入Coinbase。此外,Amber Group還從幣安提取了價值380萬美元的FET、價值29.5萬美元的GRT、以及價值9.9萬美元的USDT。[2023/2/14 12:06:45]

加密貨幣交易平臺是否屬于《破產法》定義的債務人?

關于加密貨幣交易平臺是否適用于《美國破產法》第11章,暫無明確答案。根據《破產法》第109節規定的可以被定義為債務人的實體和除外條款,包括商品經紀人和銀行機構,但根據《聯邦儲備法》第25A節未投保的國家成員銀行或公司除外。

盡管加密貨幣交易平臺不屬于銀行的傳統監管框架,但因為它們根據《銀行保密法》被指定為金融機構,所以可以認為加密貨幣交易平臺屬于銀行范疇。此外,根據適用的州銀行法規,某些具有信托許可的加密貨幣交易平臺定義自身是適用國家銀行法規下的銀行。

Aptos Grant DAO第二輪資助在DoraHacks.io正式啟動:1月13日消息,據官方消息,Aptos生態早期項目長期資助計劃Aptos Grant DAO第二輪資助已在開發者激勵平臺DoraHacks.io正式啟動。在2月17日前提交的項目都將進入本輪評選,共同角逐4000 APT BUIDLer固定資助和4000 APT社區二次方投票資助。開發者可以在DoraHacks.io向七個賽道(BUIDL- Defi、穩定幣、NFT/游戲、基礎設施/ 開發者工具、Move原生、社區/DAO、 社交)提交。相比第一輪資助,Aptos Grant DAO新增了穩定幣和社交賽道。

Aptos Grant DAO旨在資助早期 Aptos 初創團隊與開發者的優質項目,以進一步豐富Aptos生態體系。活動申請通道長期對外開放,項目評審和獎勵發放將會定期進行。[2023/1/13 11:10:39]

交易平臺可能不屬于商品經紀人范疇,商品經紀人被定義為從事杠桿交易業務的實體,受《商品交易法》第19節的監管。由于這些原因,不能肯定加密貨幣交易平臺有資格成為破產債務人。然而,就本文而言,我們假設交易平臺可以在美國尋求破產救濟。

共識層(原ETH2)合約地址余額突破1292萬枚ETH:金色財經消息,據Tokenview鏈上數據監測,當前共識層(原ETH2)合約地址余額達到12,927,685枚ETH,近一周新增49,120枚ETH。[2022/6/21 4:42:18]

客戶的加密資產是否屬于平臺的破產財產范圍?

法院強調《破產法》第541節將破產財產的范圍定義為「債務人在案件開始時對財產的所有合法公平的權益……無論位于何處,由何人持有。」

第541條旨在廣泛涵蓋所有類型的財產,包括有形或無形財產。「財產」一詞解釋很寬泛,一項權益并不會因其新穎或偶然,或因享受必須延期而超出其定義范圍。

通過加密貨幣交易平臺購買的客戶加密資產是否構成有財產所有權的關鍵因素之一是資產是否由保管人持有。

在較高層次上,托管資產是加密貨幣交易平臺為客戶利益而持有的資產。這意味著當客戶在交易平臺購買加密貨幣時,加密貨幣的金額會體現在客戶的錢包中。但實際上所有加密資產是在一個共同的資產池中持有的,該資產池可能包括交易平臺自己的資產和其他客戶的資產。

如果加密貨幣交易平臺的服務條款或用戶協議生效,則此類文件可以作為有關資產是否由保管人持有的參考。一般而言,這些條款包括:聲明資產是為了客戶利益而持有的,但資產沒有與其他客戶資產或交易平臺的資產分離。

有關托管資產的其他條款可能包括:交易平臺對與錢包地址的私鑰保持控制。盡管條款可能規定資產的法定所有權仍屬于客戶,但如果資產未被隔離,則它們可能構成托管資產。

例如,加密貨幣交易平臺FTX的服務條款規定,客戶有賬戶中資產的所有權,但這些賬戶中的資產并未隔離,而是保存在共享地址或賬戶中。加密貨幣交易平臺Gemini的用戶協議規定,在存款賬戶中的客戶資產集中在一個或多個Gemini的數字資產錢包中。

因此,盡管這些交易平臺承認客戶對其賬戶中的資產擁有所有權和某種形式的控制權,但交易平臺本身對資產擁有所有權,并有權根據客戶同意的條款移動、匯集甚至使用資產。

事實上,大多數交易平臺在運營過程中很可能將客戶資產保存在混合錢包中,并依靠內部會計分類賬來核對客戶資產。基于這些原因,法院可能認為被托管的客戶資產可能屬于平臺破產財產的廣泛財產范圍。

非托管錢包中的資產

交易平臺使購買加密貨幣的方式變得簡單而高效,這導致許多零售客戶進入該領域。對于這些客戶來說,了解他們同意的服務條款以及交易平臺提供的各種計劃非常重要。

具體來說,許多交易平臺提供非托管錢包選項。非托管錢包中的資產是隔離的,只有客戶才有權限訪問錢包并控制資產。此外,客戶可以自由地將資產從托管錢包轉移到交易平臺外的非托管錢包,包括:熱錢包,即連接到互聯網的錢包,例如MetaMask和MyEtherWalletInc.;(2)冷錢包,即離線存儲;(3)溫錢包,即通過提供額外安全層的可供下載的軟件錢包。

作為一個門檻問題,如果客戶真的是唯一能夠在交易平臺的生態系統中訪問非托管錢包的人——而不是交易平臺——那么分析應該到此為止。但是,如果出于任何原因,交易平臺可以主張對資產的控制權,那么客戶可能會有一個明顯的主張,即這些資產不是像房地產類型的財產,因為交易平臺以信托方式持有資產。

一般來說,債務人以信托方式為第三方持有的資產不構成遺產的財產。這并不意味著這些客戶是自由而清晰的。客戶有責任確定存在信任關系以及支持信任關系的法律來源——無論是成文法還是普通法。

客戶還需要跟蹤資產,這似乎很簡單,除非資產已經混合(Commingle)。混合是一個需要克服的嚴重障礙。

如果交易平臺有訪問客戶的資產的權限,并且在任何時候將這些資產與其他資產混合在一起——無論是否正確——主張信任關系的客戶必須追蹤資產以便追回它們。因為大多數加密貨幣是可替代的并且不包含獨特的特征,一旦加密貨幣與其他同種加密貨幣混合之后,追蹤就會變得非常困難。——但也并非不可能追蹤。這種情況并非加密貨幣獨有的。

例如,債務人以信托形式為債權人持有的銀行賬戶中的資金。如果債務人將額外資金電匯到該賬戶,則無法確定具體是哪一美元。賬戶中有信托資源或額外的電匯資金。為了解決這些情況,法院適用

最低中間余額規則(LowestIntermediateBalanceRule)。

在最低中間余額規則中,如果賬戶中的混合抵押品已降至初始轉移水平之下,但尚未耗盡,則索賠人有權獲得賬戶中的最低中間余額。因此,即使客戶建立起信任關系并將其資產追蹤到特定賬戶,客戶能否全額收回資產也將取決于最低中間余額規則的應用。

結論

由于沒有加密貨幣交易平臺在美國尋求破產申請,因此尚不清楚破產法庭將如何描述客戶資產。

然而,將長期存在的破產原則應用于交易平臺披露的服務條款表明,在申請破產保護后,加密貨幣交易平臺的破產資產可能包含用戶資產。盡管存在這種可能性,但客戶可以采取積極措施,通過確保將資產存放在非托管錢包中來降低風險。

來源:金色財經

作者:Maco 修訂:Evelyn 一、基本信息 1.Avalanche架構和技術Avalanche以三鏈架構為特點,分別為交易鏈、合約鏈、平臺鏈,下圖給出了比較清晰的分工.

1900/1/1 0:00:00結論: 總收入:Web3商業模式已經大有發展,其中最強大的仍然是「出售區塊空間」,其次是NFT交易平臺、DeFi、GameFi和基礎設施.

1900/1/1 0:00:00原文來源:Ankr Ankr應用鏈旨在幫助Web3項目和dApp在專門的區塊鏈上運行,滿足開發者的確切需求和規范,無需在L1、L2上爭奪資源,也不需要從頭創建Layer1層.

1900/1/1 0:00:00本文思路是根據我的實戰經驗總結的《黑馬量化系統》而來,多空信號如何使用,在電子版的黑馬量化系統教程中有敘述,有興趣的朋友.

1900/1/1 0:00:00ConceptArtHouse合作伙伴Nemus告訴我們,一切都是相互聯系的,我們可以一起成就大事!據悉.

1900/1/1 0:00:00泰達幣是Tether公司推出的基于穩定價值貨幣美元的代幣TetherUSD,1USDT=1美元,用戶可以隨時使用USDT與USD進行1:1兌換.

1900/1/1 0:00:00