BTC/HKD-0.95%

BTC/HKD-0.95% ETH/HKD-2.88%

ETH/HKD-2.88% LTC/HKD-2.51%

LTC/HKD-2.51% ADA/HKD-2.02%

ADA/HKD-2.02% SOL/HKD-3.07%

SOL/HKD-3.07% XRP/HKD-3.77%

XRP/HKD-3.77%

我們都知道穩定幣的重要性。在過去幾年里,它們迅速成為加密貨幣中最受歡迎的產品之一。目前,所有穩定幣的總市值為1570億美元,其中USDT、USDC和BUSD占1410億美元。目前89%的穩定幣市值由三種中心化的穩定幣主導。為了不辜負加密貨幣的初衷,我們需要做出一些改變。

穩定幣市值與主導幣種

雖然中心化的穩定幣被證明比去中心化的穩定幣更安全,但它們讓加密生態系統的很大一部分暴露在中心化的風險中。從長遠來看,缺乏透明度加上對中心化實體的依賴可能會給整個行業帶來問題。

許多人很早就意識到這一點,并開始嘗試許多不同的機制,希望可以創建一個真正去中心化的穩定幣。現在讓我們來看看迄今為止最流行的機制,以及每種機制的風險和優勢。

目前有四種去中心化的穩定幣:

算法穩定幣

非掛鉤穩定幣

超額抵押穩定幣

部分算法穩定幣

去中心化穩定幣的機制

算法穩定幣是最具爭議的穩定幣機制之一。它們通常使用雙代幣模型。一個代幣是與法定貨幣掛鉤的穩定幣,第二個代幣是原生代幣,其意義是吸收穩定幣的波動性。假設穩定幣與1美元掛鉤。當鑄造一枚穩定幣時,價值1美元的原生代幣就會被燒毀。當一枚穩定幣被燒毀時,價值1美元的原生代幣就會被鑄造出來。因此,這種機制通過算法來控制供給。

Compound CEO創立以區塊鏈為記錄工具的債券基金公司Superstate:金色財經報道,Compound的首席執行官Robert Leshner向美國證券監管機構提交了“Superstate”的文件,這是一家新公司,將使用以太坊區塊鏈作為輔助記錄保存工具創建短期政府債券基金。根據6月26日向美國證券交易委員會提交的文件,Superstate的基金將投資于超短期政府證券,包括美國國債、政府機構證券和其他政府支持的工具。文件稱,該基金將依靠傳統的華爾街轉讓代理人來保存基金持有人的所有權記錄。某些基金份額的所有權也將以二級區塊鏈記錄的形式記錄在一個或多個區塊鏈上,最初是以太坊區塊鏈。[2023/6/29 22:06:42]

算法穩定幣之所以飽受爭議,是因為這種機制在歷史上是不可持續的。整個機制依賴于穩定幣的持續需求。一旦需求和流動性消失,它們就會進入所謂的“死亡螺旋”,這個機制會破壞穩定幣和原生代幣的設計。我們已經看到許多算法穩定遭受這種命運,包括曾經備受歡迎的BasisCash,TITAN和UST。

非掛鉤穩定幣非常罕見。其核心理念是讓穩定幣不與任何法定貨幣1:1掛鉤。如果加密貨幣的目的之一是創建一個替代金融系統,那么依賴法幣掛鉤穩定幣是違反直覺的。最受歡迎的非掛鉤穩定幣是ReflexerFinance團隊的RAI。這類穩定幣以經過算法調整的目標價格和利率作為抵押。使用PID控制器來抑制波動,而不是將資產固定在某個價格上。這使得穩定幣可以保持在一定的價格區間內,價格相對穩定,同時降低了與法定貨幣掛鉤的中心化風險。?

Waves Labs去年曾在長達半年的黑客攻擊中遭受“財務損失”:5月17日消息, Waves創始人Sasha Ivanov(Aleksandr Ivanov)在接受采訪時表示,黑客去年入侵了Waves Labs,破壞了內部數據并造成了“財務損失”。黑客“潛入”Waves的管理軟件系統,并試圖從這家陷入困境的區塊鏈公司敲詐錢財。黑客告訴Ivanov:“我們已經在你的系統里潛伏半年了。所以我們什么都知道,你必須付錢給我們。”Ivanov拒絕透露黑客攻擊造成的具體經濟損失,也沒有提供有關被盜數據的詳細信息。Ivanov表示:“情況非常糟糕,我們可能會遭受更大的經濟損失。”對Wave內部系統的黑客攻擊也有可能泄露用戶的數據。[2023/5/17 15:08:36]

然后是超額抵押穩定幣。這是MakerDAO團隊支持的去中心化穩定幣的第一次迭代。前提相當簡單:想借穩定幣的用戶只能通過超額抵押來借。用戶將接受的抵押品存入協議,并以低于所存抵押品的價值獲得穩定幣作為回報。因此,該協議的儲備中有足夠的抵押品來降低違約和脫鉤的風險。

最后一種機制是部分算法穩定幣,由FRAX金融團隊首創。部分算法穩定幣試圖結合算法穩定幣和抵押穩定幣的力量,將它們混合在一起。在這些系統中,穩定幣的一部分將被算法鎖定,而另一部分將由合格的抵押品進行擔保。根據市場情況,抵押比率會有所調整。市場環境越差,擔保比率越高;市場環境越好,擔保比率越低。?

Proximity Labs為Near協議設立1000萬美元開發者基金:金色財經報道,區塊鏈開發公司Proximity Labs和Near Protocol區塊鏈上的Orderly Network、Spin 和 Tonic三個去中心化交易所宣布了一項1000萬美元的開發者基金。

該基金將為建立在Orderly、Spin或Tonic之上的新開發團隊提供資助和投資,這些團隊是依賴虛擬訂單簿的去中心化交易協議。這些項目使用Near區塊鏈作為結算層,提供類似于中心化交易所的交易體驗。新項目可以插入這些協議,并使用它們為自己的工具提供的流動性,例如去中心化交易所聚合器。[2022/11/24 8:05:05]

盡管去中心化穩定幣有這么多不同的選擇,但沒有一個能夠打敗中心化穩定幣。為了理解其中的原因,我們需要看看不同的風險概況以及每種機制的優勢。通過這一點,我們可以潛在地識別一種去中心化穩定幣,看看它是否可以打破中心化穩定幣的主導地位。

風險概況

為了分析風險概況,我們將著眼于以下因素:

機制的可持續性

在不同市場條件下的表現

潛在的攻擊來源

以前的壓力測試

以太坊質押協議Swell Network推出主網候選版本:7月29日消息,以太坊質押協議Swell Network推出主網候選版本,該版本代碼已經經過Verification、Peckshield、Slowmist、Certik和Chainsulting的審計,并將進行進一步的審計以及推出漏洞賞金計劃。[2022/7/29 2:45:50]

首先是算法穩定幣。總的來說,這類穩定幣是不可持續的。可持續性的缺乏可以歸因于它的自反性。考慮到其穩定性是由高度需求驅動的,算法穩定幣依賴于勢頭和有利的市場情緒。一旦形勢發生變化,自反性就會同樣艱難地轉向另一個方向,從而導致令人恐懼的“死亡螺旋”。隨著穩定幣的崩潰,其原生代幣也會崩潰,這不僅意味著協議的終結,也會讓投資者遭受嚴重損失。

因此,很明顯,在看漲的市場環境下,它們的表現非常好,而在看跌的市場環境下,它們崩盤的速度同樣很快。但你可能想知道,既然崩潰的可能性如此之高,那么為什么有人一開始就選擇制造它?這主要是由于可擴展性太容易實現了。反身性允許穩定幣更快的增長和采用。就像UST的案例,它一度達到了非常高的采用水平,以至于很多人都依賴于它,他們試圖創建一個比特幣儲備,以達到一定的逃逸速度。這最終沒有成功,但它表明,在有利的市場條件下,算法穩定幣可以增長得多快。?

就攻擊來源而言,最常見的就是在市場上制造恐慌。當流動性不足時,只需要幾個大的賣單就能造成短暫的脫鉤。輕微的脫鉤將在參與者中產生恐懼,因為他們開始失去對系統的信任。當恐懼開始蔓延,人們爭相退出時,穩定幣就會徹底崩潰——只要稍微推過邊緣,就會造成整個市場的恐慌。因此,算法穩定幣在壓力測試中往往表現不佳。在過去,暫時的下跌會恢復,但在大規模拋售和市場恐慌的情況下,大多數算法穩定都無法從大規模壓力測試中恢復過來。

南非指控門羅幣聯合??創始人Riccardo Spagni犯有欺詐等378項罪名:6月2日消息,南非政府宣布,已指控Monero聯合創始人、前首席開發者Riccardo Spagni(又名Fluffypony)在與前雇主Cape Cookies的150萬南非蘭特糾紛案中犯有欺詐、偽造和言論罪等378項罪名。據悉,Spagni在Monero工作五年后于2019年12月辭職。Spagni已放棄在美國舉行引渡聽證會的權利,并要求法院加快將其移交至南非的速度,以便他在南非接受指控。

據此前報道,2021年9月,Riccardo Spagni已從美國監管機構獲釋。去年8月,Spagni因涉嫌欺詐指控而被捕,該指控與2009年至2011年間在南非公司Cape Cookies發生的涉嫌犯罪有關。南非政府一直在尋求引渡Spagni,指控他“使用虛假信息”制作發票,從而抬高某些商品和服務的價格,并將資金轉移到他控制的銀行賬戶。如果罪名成立,他可能面臨最高20年的監禁。(Finbold)[2022/6/2 3:59:04]

然后是非掛鉤穩定幣。我們將以RAI為例進行分析,因為它是市場上最突出的非掛鉤穩定幣。單從機制的穩定性來看,它可以被認為是可持續的,主要是因為沒有掛鉤的穩定幣本身不會脫鉤。將價格浮動在一定范圍內,而不是硬性固定在某個價格,可以降低人們對這個體系失去信心的可能性。這個系統混合使用抵押品和算法來抑制波動。ETH被用作鑄造穩定幣的抵押品,而RAI的利率和目標價格根據算法進行調整,從而激勵用戶將價格保持在某個區間內。

自2021年推出以來,RAI只面臨過一次重大壓力測試,價格在第一個月從3.52美元下降到2.89美元。此后,其價格一直穩定在2.90美元至3.10美元之間。現在,突破當前的市場狀況將被認為是該協議的一個重大成功。鑒于目前還沒有出現任何重大的價格波動,到目前為止,RAI在熊市環境中表現良好。此外,該協議共鎖定了39861枚ETH,系統剩余507,776枚RAI,這意味著系統是健康的。

RAI的主要攻擊來源來自于它對PID控制器的依賴。在穩定性方面,PID控制器強制一個負反饋回路,以確保RAI保持相對穩定。但是,如果市場對算法調整的贖回率不做出反應,就會導致贖回價格變得不穩定,從而使RAI本身不穩定。

PID控制器對抑制RAI的價格波動至關重要。除了市場對激勵沒有反應外,PID控制器本身的任何妥協、干擾或漏洞都可能損害協議的穩定性。

另一個潛在的攻擊來源是治理。盡管ReflexerFinance是一個治理最小化的協議,但仍然有一些參數留給治理,這些參數可能會導致協議的次優結果。

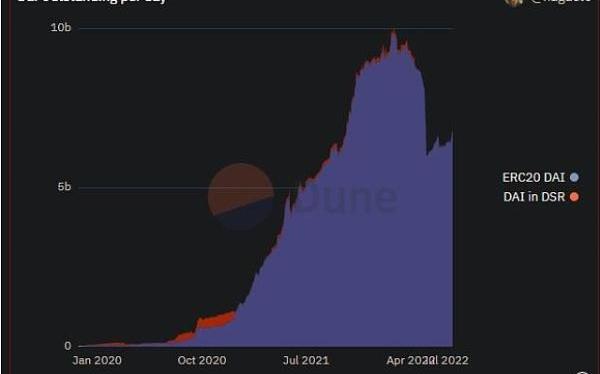

超額抵押穩定幣已被證明是去中心化穩定幣風險最小的機制。事實上,流通中的每一種穩定幣都在儲備中有更多抵押品來支持,這使得脫鉤幾乎不可能。為了衡量超額抵押穩定幣的可持續性,我們可以以DAI為例。DAI已經存在多年了,在市場形勢低迷的時期它一直保持著與美元的掛鉤。它經歷了最極端的壓力測試,變得更加強大。這進一步建立了對系統的信任,使其發展并進一步保持其穩定性,從而快速進入了長期采用的軌道。

雖然這種低風險的方法有著確切的可持續性和穩定性,但它也被證明是這一機制面臨的問題的根源。與算法穩定幣相比,超額抵押往往導致資金效率很低。如果使用更少的抵押品來獲得更大的杠桿率,從用戶的角度簡化借貸體驗,可以帶來了更多的使用,從而使系統更快地擴展。

除了資金效率很低之外,超額抵押的穩定幣還容易受到危機的影響,這取決于它們接受的抵押品的質量。大多數超額抵押的穩定幣接受USDT、USDC和ETH形式的擔保。一些協議還接受其他形式的加密抵押品。這種抵押品往往暴露在市場上,在市場動蕩下行時,如果抵押品的價值低于一定數額,就會有很大的清算風險。如果協議設定的清算機制不能有序地進行清算,那么穩定幣可能會失去一部分支持,從而導致脫鉤的發生。當接受的抵押品是高風險加密貨幣資產時,這種風險變得更加明顯。

從超額抵押穩定幣中得到的關鍵結論是,這里所做的權衡是更傾向于安全性和可持續性,而不是可擴展性和資金效率。

最后是部分算法穩定幣。這種類型的穩定幣結合了質押的安全性和可持續性,以及算法模型的可擴展性和資金效率。盡管如此,由于這種穩定幣與法幣掛鉤,其系統仍依賴套利來維持其掛鉤。因此,如果市場對系統的償付能力失去信心,那么它很可能會脫鉤。即使算法穩定幣常有的自反反饋循環被最小化,仍然存在一定程度的風險。因此,雖然它可以被認為是可持續的,但也有一些保留。

這種機制可能在所有市場條件下都表現良好,因為抵押品比率會根據市場條件進行調整。唯一的風險是抵押品的質量——如果接受的抵押品的風險高于高波動性時期,就存在大規模清算的風險。到目前為止,這還不是一個大問題。拿FRAX來說,它只經歷了兩次脫鉤:一次觸及0.96美元,另一次觸及1.07美元。它已經成功地從兩次動蕩中恢復過來,并一直保持穩定。

這種機制面臨的主要風險或攻擊來源來自協議的償付能力。在大規模清算或原生代幣崩潰的情況下,該協議可能面臨流動性問題。這可能會導致人們對這個金融系統失去信心,從而引發恐慌和恐懼,最終導致系統的崩潰。

誰是最后的贏家

我們很難預測誰是最終的贏家。穩定幣成功與否的主要決定因素是可持續性和采用率。采用往往出現在牛市周期,可持續性使穩定幣在熊市周期中也能保持穩定。能夠經受時間的考驗可以建立對系統的信任,從而促成進一步的采用。到目前為止,只有超額抵押的穩定幣經受住了時間的考驗。非掛鉤穩定幣是一種值得嘗試的產品,但由于用戶的思維模式,它們很難被采用。用戶需要時間來適應與非法幣掛鉤的穩定幣進行交易的概念。

這就引出了部分算法穩定幣。可持續性、資金效率、增長和安全性方,它們似乎都具備了,但在接受合格抵押品方面,它們仍然面臨問題。例如,FRAX上90%的抵押品是USDC,本質上使其有時成為USDC的替身。

我相信,從長遠來看,穩定幣的贏家將是非掛鉤穩定幣或部分算法穩定幣。在不利的市場條件下,超額抵押穩定幣似乎是有利的,但不足以支持大眾的使用,而算法穩定幣的自反性太強,不是一個可行的長期解決方案。非掛鉤穩定幣和部分算法穩定幣是相對較新的實驗,但隨著時間的推移,系統將變得更強大。在尋找可行的解決方案時,這兩種類型的穩定幣都符合大多數條件。為了不辜負真正的去中心化精神,我們需要去中心化的穩定幣。在這兩種機制中,無論哪一種在熊市中幸存下來并在牛市中積極增長,總有一天會成為大贏家。

來源:金色財經

根據MyMetaData的統計,2022年上半年有100個鏈游官宣了融資消息。其中,融資金額在100-500萬美元的占到37%,其次是500-1000萬美元段和1000-5000萬美元段,超過5.

1900/1/1 0:00:00以太坊輝煌的開始 以太坊是由VitalikButerin在2013年發起,其直接借用了比特幣的設計,所以注重去中心化和安全從一開始就是以太坊的DNA但由于"可擴展性三難"問題.

1900/1/1 0:00:00讓交易更簡單 如果非要讓我一句話概括最重要的交易理念,那就是:擇強去弱,售虧持盈。擇強去弱針對的是選擇交易品種,售虧持盈針對的是如何持單和出場.

1900/1/1 0:00:00自5月10日以來,“大型機構”已出售多達236,237個比特幣——主要是由于強制出售其中控制Terra項目資金的LunaFoundationGuard(LFG)在5月拋售了80,081BTC.

1900/1/1 0:00:00這是白話區塊鏈的第1704期原創?作者|QiaoWang編譯|火火出品|白話區塊鏈AllianceDAO的前身是Web3孵化器DeFiAlliance.

1900/1/1 0:00:002022年7月22日,專注書畫數字藏品平臺“長城數藝”上線著名工筆畫家、中國工筆畫學會顧問、現代工筆畫院院長王天勝青綠山水《江山如畫》數字藏品.

1900/1/1 0:00:00